Ein Interview mit Thomas Fricke über den nächsten Crash, die Gewinnsituation der Unternehmen, die Zukunft des Euros und über den großen Crash der Jahre 2008/09. Thomas Fricke war Chefökonom der Financial Times Deutschland und schreibt zur Zeit eine wöchentliche Wirtschafts-Kolumne für Spiegel Online (Die Rechnung bitte!).

Herr Fricke, die Indizes eilen seit einem Jahr von einem Höchststand zum nächsten. Viele Anleger fürchten sich vor einem kommenden Crash – und sind deshalb nicht investiert. Wie realistisch ist ein Crash derzeit?

Einen Crash kurzfristig vorherzusagen ist widersinnig, weil es die ganze Entwicklung hin zu einem Crash nicht geben würde, wenn es möglich wäre, ihn vorherzusagen.

Die Frage für die Aktienmärkte ist: Gibt es eine Entwicklung der Kurse, die nicht mehr durch die realwirtschaftliche, volkswirtschaftliche Entwicklung gerechtfertigt ist. So etwas ist schwierig zu messen. Wer derzeit optimistisch ist, der verweist gerne auf die Gewinne der Unternehmen und auf die KGVs. Die Kurse sind in dieser Sicht einfach nur so toll, wie die Gewinne es sind.

Das wäre genau meine Interpretation der derzeitigen Situation. Die Kurse sind super – die Gewinne auch.

Aus meiner Sicht sind die Gewinne allerdings sehr hoch. Das ist in dieser Form aus volkswirtschaftlicher Sicht nicht auf Dauer tragbar. Das mag für manchen Anleger überraschend klingen. Es ist ja kein Selbstzweck, dass Unternehmen Gewinne machen. Unternehmen sollen Gewinne machen, damit sie Geld haben, um es zu investieren. Das ist der ökonomische Sinn.

Die Unternehmen haben in den letzten Jahren im Verhältnis zu ihren Gewinnen aber extrem wenig investiert. Das führt auf Dauer zu Problemen. Das Geld wird ja regelrecht zu den Unternehmen umverteilt. Die Unternehmen machen also viel mehr Geld als sie ausgeben. Das ist in der gesamtwirtschaftlichen Logik auch nicht vorgesehen.

Normalerweise ist der Unternehmenssektor der Bereich, der sich Geld leiht – von den Privathaushalten. Wenn in einer Volkswirtschaft jemand sparen will, zum Beispiel für die Rente, dann muss es jemanden geben, der Schulden macht. Wenn das aber nicht die Unternehmen sind, dann muss es jemand anders sein. Der Staat zum Beispiel. Oder das Ausland.

In Deutschland ist es das Ausland. Deshalb haben wir so enorme Überschüsse in der Leistungsbilanz. Das ist auf Dauer auch keine sinnvolle Konstruktion.

Wir sind also in einer Situation, in der tatsächlich hohe Gewinne gemacht werden, diese Gewinne haben aber etwas pathologisches. Die Unternehmen sehen keine hinreichenden Möglichkeiten, das Geld wieder sinnvoll zu investieren – in neue Jobs, in die Produktivität oder in neue Maschinen.

Also sitzen sie auf Geldbergen. Wenn meine Sicht der Dinge stimmt, dann hilft es nicht zu sagen: Das KGV ist derzeit gut. Denn dann sind beide, die Kurse und die Gewinne volkswirtschaftlich auf Dauer nicht tragbar.

Das führt zu der Vermutung, dass wir früher oder später einen Crash bekommen werden.

Wann ist früher und wann ist später? Über welchen Zeithorizont reden wir also? Das Wachstum derzeit ist gut. Es beschleunigt sich im nächsten Jahr sogar noch – rund um den Globus.

Die Wahrscheinlichkeit eines Crashs ist derzeit relativ gering. Die Realwirtschaft holt derzeit auf. In den nächsten ein oder zwei Jahren mag es weiter gut laufen. Vielleicht auch noch länger. Aber früher oder später wird es kritisch.

Gegen Aktien ist derzeit nichts auszurichten – sagt Warren Buffett gerne. Aktien sind deshalb auf der Gewinnerstraße, weil es für das Geld der Anleger im Moment die einzige Möglichkeit ist, zu einer vernünftigen Rendite zu kommen. Es hat bei einem so niedrigen Verhältnis von Anleihereturn zu dem Return den die Unternehmen erbringen, (derzeit rund 0,5) noch nie einen Crash gegeben.

Es gibt immer Argumente, die besagen, dass ein Crash gerade nicht möglich ist. Das war auch 1999 in der Zeit der New Economy so. 2007 ebenso. Man findet dann an den Finanzmärkten eine enorme Kreativität im Finden von Argumenten die besagen, dass alles super ist.

Es mag sein, dass es bei so niedrigen Zinsen noch nie einen Crash gab. Es gab auch noch nie einen Crash, der genau so war, wie der letzte.

Nach dem Studium vieler, vieler Finanzkrisen muss ich sagen: Es war keine wie eine andere zuvor. Sie waren auch nicht vorhersehbar. Wenn das einfach vorhersehbar wäre, dann würden sie nicht stattfinden.

Es liegt in der Natur von Blasen, dass sich in der Zeit ihres Aufbaus ein ungeheures Selbstbewusstsein entwickelt. Die Menschen nehmen dann selektiv nur die Indikatoren wahr, die das bestätigen. Und die Akteure finden tausend Gründe, warum es diesmal nicht zu einem Crash kommen wird.

Ich habe nicht den Anspruch, eine genaue Prognose zu machen darüber, wann es zu einem Crash kommt, wie es zu ihm kommt. Neuere Studien etwa des Wirtschaftshistorikers Moritz Schularick zeigen: Hinter den großen Schwankungen der vergangenen Jahrzehnte an den Finanzmärkten, ebenso wie hinter dem starken Anstieg der Schulden steckte zu einem großen Teil die Entwicklung an den Immobilienmärkten. Früher oder später kommt es da dann immer wieder zu heftigen Korrekturen.

In den nächsten Monaten werden sich die Medien an den letzten großen Crash erinnern. In 2007 entstanden die ersten Probleme mit Immobilien in den USA. Erst im Jahr 2008 nahm die Krise dann Fahrt auf. Wann war für Sie damals klar, dass wir auf eine sehr ungewöhnliche, große Krise zulaufen?

Ich geben zu, dass ich das seinerzeit lange überhaupt nicht in dem Ausmaß erahnt habe, in dem es dann eintraf. Meine Einschätzung war stark von der Erfahrung geprägt, dass es zwar seit Beginn der Finanzglobalisierung in den 80er-Jahren immer wieder zu Euphorie und Crashs an den Märkten kam. Aber bis dahin waren alle Krisen an den Finanzmärkten für die reale Welt relativ harmlos verlaufen. Es gab den großen Einbruch der Kurse im Jahr 1987. Es gab die Asienkrise. Die Russlandkrise. Die Krise der New Economy. Das war alles zunächst einmal dramatisch. Aber das hat nie zu tieferen Krisen geführt.

Das war die Erfahrung die wir hatten: Es gibt Krisen, ja. Aber es kommt nie zu einem Überschwappen der Finanzkrisen auf die Realwirtschaft, wie es 1929 passiert ist. Das war mein Stand im Jahr 2007 und auch noch zu Beginn des Jahres 2008. Es schien, als hätte sich die Finanzsphäre in jeder Hinsicht von der realen Welt abgekoppelt, also in solchen Krisen auch zum Positiven.

Das galt 2008 plötzlich nicht mehr. Ein großer Unterschied zu den vorherigen Crashs war, dass die Banken so stark miteinander verflochten waren durch die neuen Finanzinstrumente, die sie erfunden hatten. Dadurch wurde die Folge der Kreditausfälle am Immobilienmarkt der USA in die ganze Welt getragen und dadurch enorm vergrößert.

Der Vergleich des Crashs von 1929-32 mit dem, der jetzt hinter uns liegt, zeigt ganz klar, dass 1929 viel schlimmer war. Gleichwohl ist es die größte Krise seit 1929 gewesen.

Ja. In jedem Fall.

Trotzdem sind wir da gut durchgekommen. Irgendwer hat da offensichtlich etwas richtig gemacht.

Der Unterschied liegt ganz klar darin, dass viele, die 2008 in Amt und Würden waren, der US-Notenbankchef Ben Bernanke zum Beispiel, in ihrem früheren akademischen Leben schon sehr intensiv die 30er Jahre erforscht hatten. Ben Bernanke ist Wirtschaftshistoriker.

Die Amerikaner haben aus dieser Zeit viel gelernt. Deshalb haben sie auch sehr viel schneller als die Europäer auf die Krise reagiert. Sie wussten, in dieser Situation haben wir einen massiven deflationären Druck. In so einer Situation ist es ganz wichtig, schnell Liquidität zur Verfügung zu stellen. Sie haben auch die Stabilität der Banken ganz schnell gesichert. Das sind alles Lehren, die sie aus der Großen Depression gezogen haben, als man mit solchen Interventionen viel zu lange gewartet hatte.

Das alles hat dazu geführt, dass die Amerikaner schneller aus der Krise gekommen sind als die Europäer. Die Europäer haben bis 2012 gebraucht, bis Mario Draghi seine Politik der Rettung des Euro nach der Devise „whatever it takes“ durchgesetzt hat – gegen die Bedenken der deutschen Bundesregierung. Die hat in dem Fall eine hochgradig naive Politik betrieben.

In Deutschland ist vielen gar nicht bewusst, wie vergleichbar die Situation ab 2008 mit der in den 30er Jahren war. Es hat in Deutschland lange gedauert, bis man das einigermaßen akzeptiert hat.

Liquidität heißt, dass Geld gedruckt wird, sagt der Volksmund.

Per saldo war nicht mehr Geld da, als vor der Krise. Die Geldmenge (M3) ist in den Jahren nach der Krise trotz der Interventionen der Notenbanken nur langsam gestiegen. In einer deflationären Situation nehmen die privaten Akteure Geld aus dem Kreislauf – und die Notenbanken stellen sie zur Verfügung. Die Geldmenge wächst dadurch aber nicht übermäßig, im Gegenteil: es wird eine zu langsame Ausweitung verhindert.

Viele hier in Deutschland haben in der Situation mit einer steigenden Inflation gerechnet. Die Goldfans sind sogar von einer sehr starken Inflation ausgegangen.

Dazu ist es nie gekommen. Stellt sich die Frage: Warum gibt es diese Inflation nicht? Eine Erklärung ist, dass die Notenbanken eben gar nicht die Geldmenge so abrupt erhöht haben, wie es das schräge Bild von der Flutung suggeriert. Eine andere ist, dass das Geld vor allem dem Finanzsektor zugutekam, sodass es oft gar nicht im realen Kreislauf ankam, sondern – wenn überhaupt – zu höherer Nachfrage nach Vermögenswerten und zu steigenden Vermögenspreisen beigetragen hat.

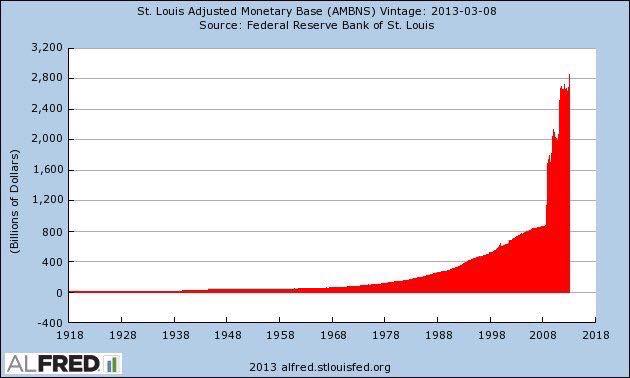

Im Internet kursieren häufig Chart die zeigen, in welchem unglaublichen Maß die Geldmenge ausgeweitet wurde. Der Trick dabei: Jeder Chart der einen Anstieg um immer den gleichen Prozentsatz zeigt muss am Ende rechts hochschnellen. So wie auf diesem Chart.

Wer wissen will, wie es wirklich aussieht, der muss sich die logarithmische Skalierung anschauen. Bei der werden prozentuale Veränderungen immer gleich dargestellt. Jede Erhöhung der Geldmenge um 10 Prozent nimmt den gleichen Raum ein. So wie hier:

Vor allem auf Goldseiten sieht man immer nur den nicht-logarithmischen Chart.

Vor allem auf Goldseiten sieht man immer nur den nicht-logarithmischen Chart.

Das ist eine teilweise von Interessen auch der Goldindustrie geleitete Lesart. Diese Leute müssen aber irgendwann auch eine Antwort auf die Frage geben, warum die reale Inflation nicht da ist. Wo doch ihrer Meinung nach eine da sein müsste. Wir haben, im Gegenteil, die niedrigste Inflation seit vielen Jahrzehnten.

Es gibt Goldseiten im Internet, die behaupten einfach, dass die reale Inflation höher ist, als die offizielle. Die argumentieren dann damit, dass der Bierpreis in Londoner Pubs in den letzten 20 Jahren viel stärker gestiegen ist als die offizielle Inflation. Und diese Tatsache dient dann als Beweis für eine in Wahrheit höhere Inflation.

Das ist dann wirklich verrückt.

Ich würde denken, die steigenden Bierpreise in London haben mehr mit den steigenden Mietpreisen dort zu tun. Bleiben wir kurz beim Gold. Gold ist im Moment sehr gefragt, Russland setzt auf steigende Goldmengen für seine Zentralbank, China ebenso. Beide Länder fördern mit viel Geld eine wachsende Goldindustrie. Ist das sinnvoll?

Am Ende kann ein Land auf diese Weise keine volkswirtschaftliche Stärke gewinnen. Das geht ja auch mit aufgeblähten Finanzmärkten nicht. Volkswirtschaften sind keine Zauberei. Kurzfristig mag das für Wladimir Putin einen Sinn ergeben. Aber mit dem Wohlstand aus Gold ist es, wie mit dem aus dem russischen Öl: Irgendwann kann es damit auch ganz abrupt vorbei sein. Und dann bricht der Wohlstand, der darauf basiert, zusammen. Das ist in meinen Augen keine besonders verlässliche oder schlaue Strategie.

Was war aus ihrer Sicht der größte Fehler der hier in Deutschland in den letzten Jahren gemacht wurde – von der abgelaufenen aber noch amtierenden Bundesregierung? Ich nehme an, sie haben mehr als einen gemacht.

Das ist wirklich schwierig, das auf eine Maßnahme zu reduzieren.

Vielleicht gibt es ja einen Punkt, an dem sich ihre Meinung nach unbedingt etwas ändern müsste.

Ich glaube, die Bundesregierung hat es dramatisch verpasst zu investieren. Der ausgeglichene Haushalt ist der Regierung mehr oder weniger durch die gute wirtschaftliche Entwicklung einerseits und die niedrigen Zinsen andererseits geschenkt worden. Dafür musste sie nichts tun.

Die Regierung hätte sich überlegen müssen, wie dieses Land besser auf die Zukunft vorbereitet werden kann – indem man sehr viel mehr investiert. In die öffentliche Infrastruktur. Das ist sicher das große Versäumnis von Wolfgang Schäuble.

Das zweite ist, dass wir eine vernünftige Aufarbeitung der Euro-Krise brauchen. Das Ziel muss es sein, eine wirklich gute Vorstellung davon zu haben, was bei der Reform der Eurozone jetzt passieren muss. Was in Deutschland über die Euro-Krise gedacht wird, ist ja furchtbar naiv. Da wird so getan, als wenn die Südeuropäer nur nicht gelernt haben zu sparen. Man muss die also nur zur Ordnung bringen, dann wird alles gut.

Das ist eine völlige Verkennung der tiefen Euro-Krise und der Krise der europäischen Finanzmärkte die hinter uns liegt. Deshalb hat man es in Europa auch verpasst, eine vernünftige Antwort darauf zu finden, was uns künftig vor den nächsten Krisen schützen kann.

Was muss dazu passieren?

Wir brauchen tiefgreifende Reformen der Finanzsysteme. Ich habe in meinem Buch „Wie viel Bank braucht der Mensch?“ geschrieben, dass wir zu einem Finanzsystem kommen müssten, in dem Banken eher eine geringere Rolle spielen und der Wirtschaft dienen. Das ist eine Sicht, die Anlegern oft nicht gefällt.

Banken sollten vor allem dafür da sein, Unternehmen Geld zur Verfügung zustellen. Sie sollen reale Investitionen ermöglichen. Und sie sind nicht dazu da, mit Finanzen und Finanzprodukten stets neue Gewinne zu erzeugen, von denen die Realwirtschaft nichts hat.

Beim Euro brauchen wir einen besseren Einlagenschutz für den gesamten europäischen Bankensektor. Derzeit wehrt sich Deutschland noch dagegen. Dadurch hätten wir aber einen viel besseren Schutz gegenüber Panikstimmungen in einzelnen Ländern. Diese Panik trifft uns ja am Ende auch.

Es ist im hohen Maße naiv zu glauben, dass wir uns in der heutigen Welt einfach abschotten und sagen können: Das ist deren Problem. Da haben wir nichts mit zu tun.

Es ist vielmehr in unserem Interesse, gemeinsame Stopp-Mechanismen für zukünftige Krisen aufzubauen. Wir brauchen die europäische Einlagensicherung. Wir brauchen ein Euro-Budget, das derzeit diskutiert wird, mit dem man im Falle einer Krise sehr viel schneller gegensteuern und verhindern kann, dass Länder in eine Situation kommen, wo sie plötzlich hektisch sparen müssen, was die Krise immer mehr verschlimmert. Das alles ist in Deutschland in den letzten Jahren nicht ernsthaft diskutiert worden.

Die Frage ist: Was war der wirklich Kern der Krise, die hinter uns liegt. Und was müssen wir tun, um die nächste Krise zu verhindern.

Thomas Fricke war Chefökonom der Financial Times Deutschland und schreibt zur Zeit eine wöchentliche Wirtschaft-Kolumne für Spiegel Online (Die Rechnung bitte!). Thomas Fricke arbeitet für die European Climate Foundation in Berlin.

Thomas Fricke war Chefökonom der Financial Times Deutschland und schreibt zur Zeit eine wöchentliche Wirtschaft-Kolumne für Spiegel Online (Die Rechnung bitte!). Thomas Fricke arbeitet für die European Climate Foundation in Berlin.

Wenn du keinen Beitrag mehr verpassen willst, dann bestell doch einfach den Newsletter! So wirst du jedes Mal informiert, wenn ein neuer Beitrag erscheint!

Danke für den interessanten und guten Artikel.

Zu den Charts mit den Geldmengenentwertungen : Näturlich ist ein regelmässiges prozentuals Wachstum in logarythischer Darstellung eine Gerade.

Aber:

1. ist das Geldmengenwachstum im ersten Cart ab. 2008 alles andere als regelmässig wie man an dem extrem scharfen Knick der Kurve sieht.

2. in die Grafik mit der log Darstellung eine Gerade zu legen ist „frech“ die Steigungsgeschwindigkeit der Geldmenge nimmt laufend zu! Die 1. Verzehnfachung von 1865 bis 1925, = 60j die 2. von 1925-75 =50j und die 3. von 1975-2015 = 40j.

Durch erneutes logarithmieren bekäme man wohl eine Gerade.

3. Durch die log Darstellungen Geldmengen von Venezuela 2010-2016 oder von Deutschland 1918 – Mitte 1922 lassen sich (besser passende) Geraden ziehen obgleich da massivste Inflation herrschte

4. Das Argument eine Lebensmittel (Bier-)-preiserhöhung würde nicht auf eine Inflation schliessen lassen weil sich ja die Mieten erhöht hätten macht mich doch etwas sprachlos warum sind denn die Mieten gestiegen, wegen Deflation?

5. Glauben Sie allen ernstes den offiziellen Inflationsstatitiken?

Wenn ja welchen?

Selbigen welche vor 1980 verwendet wurden, oder den Hedonischen die danach zum Zuge kamen? Da sich beide deutlich unterscheiden wurde die Inflation entweder früher zu hoch (woran ich bei einer Verzehnfachung der Geldmenge innert 50 Jahren zweifle) oder sie wird heute zu niedrig ausgewiesen.

1. Die Geldmenge steigt mit dem zunehmenden Reichtum unserer Gesellschaft. Ich kann daran nichts Verkehrtes finden.

2. Wenn die Immobilienpreise (in London) und/oder die Mieten (in London) extrem stark steigen, dann hat das mit einem extremen Immobilienmark zu tun und wiederum mit einem sehr hohen Reichtum (derer die sich das Wohnen dort immer noch leisten können) – aber absolut und gar nichts mit einer galloppierenden Inflation.

Wenn also jemand aus den stark steigenden Preisen für frisch gezapftes Bier (in Londoner Pubs) allen erstens belegen will, dass die Inflationsrate viel höher ist als offizielle angegeben, dann spätestens wissen wir, dass wir auf Internetseiten gelandet sind, die von fanatischen Goldfans gemacht werden. Und die nach Belegen suchen dafür, dass das Gold in diesem Jahr aber ganz bestimmt auf 5.000 Dollar steigen wird.

Was mich etwas besorgt, ist die Abkopplung der Aktienkurse von der Realwirtschaft seit ca. 2015. Man vergleiche die Entwicklung des S&P 500 mit der Industrieproduktion. Der Markt ist manchmal träge wie ein großes Schiff, das weiter geradeaus fährt, obwohl der Eisberg schon in Sicht ist. Durch die große Masse schafft es die Kurve nicht mehr.

Schöne Grüße.

Hallo Christian,

vielen Dank für das interessante Interview. Herr Fricke argumentiert sehr reflektiert und distanziert und hebt sich so auf angenehme Weise von den üblichen Crash-Propheten ab. Für mich muss die Kernaussage noch einmal explizit herausgehoben werden:

ES IST NICHT MÖGLICH EINEN CRASH VORHERZUSAGEN, WEIL KEIN CRASH WIE DER ANDERE IST!!!

Die Kritik an der Bundesregierung kann ich so unterschreiben. In diesen Zeiten, in denen unser Land so extrem günstig Schulden machen kann, müsste man bis zum Abwinken langlaufende Anleihen auflegen und die Gelder massiv investieren. Das Erreichen der schwarzen Null lässt die aktuellen Protagonisten historisch gut da stehen, ist aber zu kurzfristig und egoistisch gedacht. Die schwarze Null wird auf ewig mit dem Namen Schäuble verbunden sein. Mehr Weitsicht hätte unserem Land eher gut getan. Da war und ist Herr Schäuble jedoch offensichtlich sich selbst der nächste!

Schöne Grüße

Marco

P.S, Ich hoffe, es ist in deinem Sinne, wenn ich den Artikel in meinem nächsten News-Beitrag teile. Falls nicht, bitte ich um eine kurze Nachricht.

Über Hinweise auf meine Texte freue ich mich immer. Bald kommt übrigens das gratis eBook „Wann kommt der Crash?“. Es enthält alle Texte zu dem Thema von mir – auch das Interview mit Thomas Fricke.

Schöne Grüße aus Berlin

Christian

Es gibt einen Riesen-Sanierungs- und Investititonsbedarf der öffentlichen Hand. Aber die Baubranche hat derzeit in den Ballungsräumen Hochkonjunktur und keine ausreichenden Kapazitäten.

Was mir noch mehr Sorgen macht, die hohen Target 2-Forderungen aufgrund der hohen Exportüberschüsse.

Was nützten die gewaltigen Exportüberschüsse, wenn die Schuldner nicht in der Lage sein werden ihre Verbindlichkeiten zu erfüllen.

Besonders pervers ist es, dass holländische Tomaten in Griechenland billiger sind, als heimische Waren und diese dann aufgrund höherer Erzeugerkosten auf dem Acker liegen bleiben und verfaulen.

Ein weiterer Punkt ist, dass die Schere zwischen arm und reich sich immer weiter öffnet und politische Gefahren, sowohl von der rechten als auch linken Seite, nicht auszuschließen sind.

Ansonsten hat mir der Artikel sehr gut gefallen.