Gastbeitrag von Dr. Jürgen Nawatzki (ETF-Blog.com)

Börsengehandelte Indexfonds bzw. Exchange Traded Funds (ETFs) sind Investmentfonds, die jeweils einen bestimmten Börsenindex nachbilden. Dessen Entwicklung vollziehen sie Eins zu Eins mit.

Steigt der Index um 2 Prozent, steigt der ETF ebenfalls um 2 Prozent und fällt der Index, fällt der ETF proportional.

Beispielsweise kann ein ETF den Euro Stoxx 50 nachbilden oder den S&P 500, um nur zwei bekannte Börsenindizes zu nennen.

Im Gegensatz zu aktiv gemanagten Fonds haben ETFs keinen Fondsmanager. Und weil Indexfonds lediglich einen Referenzindex passiv nachbilden, nennt man diesen Investmentansatz auch passives investieren oder Indexing.

Weltweit gibt es Hunderte von Indizes, die durch ETFs abgebildet werden. Und meistens gibt es mehrere Indexfonds von verschiedenen Anbietern, die den jeweiligen Börsenindex nachbilden.

Dann sind u. a. die Gesamtkostenquote (Total Expense Ratio= TER) und das Volumen des jeweiligen ETFs Kriterien, um sich für einen konkreten Indexfonds zu entscheiden.

Letztlich kommt es aber auf die Gesamtabweichung vom Referenzindex an – den sogenannten Tracking Error. Dabei kommt es auch darauf an, ob ETFs ihre Wertpapiere verleihen und dadurch zusätzliche Erträge erwirtschaften.

Bei der Wertpapierleihe verleiht ein Fonds seine Wertpapiere und erhält dafür eine Leihgebühr.

Da die Banken mit den Wertpapieren spekulieren, existiert auch hier ein sogenanntes Gegenparteirisiko, auf das an späterer Stelle noch genauer eingegangen wird.

Allein in Deutschland sind mittlerweile über 20 Kapitalanlagegesellschaften tätig, deren ETFs an deutschen Börsen zum Handel zugelassen sind.

Erstmals wurden in Deutschland im Jahre 2000 zwei ETFs zum Handel zugelassen und heute sind allein an der Frankfurter Börse über 1.100 ETFs gelistet.

Es gibt Indexfonds für verschiedenste Anlageklassen und für zahlreiche Länder, Regionen und Branchen. Und für Nebenwerte, Value-Aktien oder Dividendenpapiere. Damit sind insgesamt die unterschiedlichsten Anlagestrategien möglich.

Was für ein Investment in ETFs spricht

ETFs haben für Privatanleger eine Reihe an Vorteilen:

Da ist als erstes die Risikostreuung zu nennen. Statt in ein einzelnes Wertpapier zu investieren, kaufen Anleger gleich einen ganzen Index.

Beispielsweise investieren sie beim MSCI World Index in über 1.600 Unternehmen aus 23 Industrieländern.

So diversifizieren sie mit nur einem einzigen ETF von Beginn an sehr breit, sodass die Krise eines einzelnen Unternehmens (siehe Beispiel VW oder Deutsche Bank) nur wenig ins Gewicht fällt.

Zusätzlich sind ETFs in der Regel sehr transparent. Anleger wissen genau, was sie da kaufen. Der zweite Vorteil von ETFs sind die geringen Kosten.

Während ein aktiv gemanagter Fonds (Fonds mit einem Fondsmanager und dem Ziel, den Markt zu schlagen) jährliche Verwaltungskosten in Höhe von durchschnittlich 1,73 Prozent des Fondsvolumens verursacht, liegen die Durchschnittskosten von ETFs bei nur 0,37 Prozent p. a.

Das ist ein gravierender Kostenunterschied, der voll auf die Rendite wirkt.

Darüber hinaus fallen bei ETFs keine Ausgabeaufschläge an, da sie nicht direkt bei den Kapitalanlagegesellschaften gekauft, sondern an der Börse gehandelt werden.

Dritter Vorteil: ETFs sind außerordentlich flexibel. Sie können jederzeit an der Börse gehandelt werden.

Und darüber hinaus sind sie eine pflegeleichte Geldanlage, um die man sich nicht permanent kümmern muss, wie beispielsweise um einzelne Aktien (Einzelwerte), die man ständig im Blick haben muss.

Was gegen ETFs spricht

Der einzig nennenswerte Nachteil von ETFs aus Anlegersicht besteht darin, dass man den Markt mit konventionellen ETFs nicht schlagen kann, sondern dass man nur genauso gut wie der jeweilige Markt abschneidet – abzüglich der jährlichen Verwaltungskosten der Fonds.

Wie ETFs mit ihren Gewinnen umgehen

Es gibt zwei grundsätzlich unterschiedliche Methoden, wie ETFs ihre Gewinne verwenden:

Eine Sorte von ETFs schüttet anfallende Zinsen und Erträge an die Anteilseigner aus. Und die andere Sorte behält die erwirtschafteten Zinsen und Erträge ein und legt sie wieder an. Diese Art von Fonds nennt man thesaurierend.

Es gibt also sowohl ausschüttende als auch thesaurierende ETFs.

Dabei ist weder das eine oder das andere besser oder schlechter, sondern es kommt vor allem auf die Ziele des Anlegers an, für welche Art von Indexfonds er sich entscheidet.

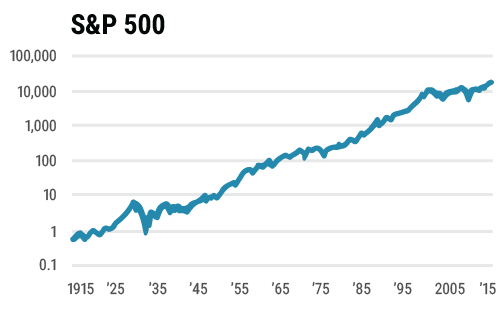

Eine Anlage in den Index S&P 500 hat in hundert Jahren aus einem Dollar 18.000 Dollar gemacht – inklusive Dividenden

Wie ETFs ihren Index nachbilden

ETFs können einen Index auf unterschiedliche Art und Weise nachbilden:

Dabei gibt es drei unterschiedliche Methoden:

Indizes mit einer überschaubaren Anzahl an Unternehmen, wie zum Beispiel der DAX mit 30 Einzelwerten, werden abgebildet, indem der jeweilige ETF alle Aktien kauft und entsprechend der Marktkapitalisierung gewichtet.

Das nennt man vollständige Replikation und geht gut bei Indizes mit einer überschaubaren Anzahl an Einzeltiteln.

Bei größeren Indizes wie beispielsweise dem MSCI World Index stößt dieses Verfahren jedoch schnell an Grenzen, weil der Verwaltungsaufwand und damit die Kosten stark ansteigen.

Deshalb wird hier nur eine statistisch relevante Auswahl an Einzeltiteln nachgebildet.

Diese Methode heißt Representative-Sampling-Methode. Beispielsweise hält der iShares ETF MSCI World nur ca. 700 Aktien, obwohl der Index mehr als 1.600 Einzeltitel umfasst.

Und schließlich gibt es noch Swap-ETFs.

Bei dieser synthetischen Replikation eines Index wird ein beliebiger Korb von Wertpapieren im Index gehalten und gleichzeitig erfolgt ein Tauschgeschäft (Swap) mit einer Bank, die die Wertentwicklung des jeweiligen Index auf den Tag genau garantiert.

Hierbei gibt es ein sogenanntes Gegenparteirisiko (Kontrahentenrisiko), dass darin besteht, dass die betreffende Bank insolvent gehen kann, wie es beispielsweise bei der Investmentbank Lehman Brothers passiert ist.

In der Praxis wird das Tauschgeschäft bei Swap-ETFs in der Regel besichert, so dass es nur eine theoretische Verlustchance gibt. Zudem ist ein Swap auf 10 Prozent des Nettoinventarwertes eines Indexfonds beschränkt.

Trotzdem sind vielen Anlegern physisch replizierende ETFs lieber und eine ganze Reihe an Kapitalanlagegesellschaften richten ihre ETFs an diesen Wünschen aus.

ETF-Sparpläne als wichtige Finanzinnovation

Besonders lukrativ für Sparer sind ETF-Sparpläne, die von den meisten Online-Brokern angeboten werden. Aber leider kaum von Filialbanken.

Diese Sparpläne sind schnell am PC eingerichtet und die Abbuchungen geschehen dann automatisch und werden in den oder die ausgewählten ETFs investiert.

Zum Teil kann auf diese Weise bereits ab 25 Euro monatlich gespart werden und ein nennenswerter Vorteil dieser Sparpläne ist ihre große Flexibilität.

So kann die Sparrate jederzeit an veränderte Einkommensverhältnisse angepasst und bei Bedarf auch eine Zeit lang ausgesetzt werden.

Zusätzlich gibt es keine festen Laufzeiten oder einzuhaltende Kündigungsfristen, so dass Sparer jederzeit über ihr Erspartes verfügen können.

Damit sind ETF-Sparpläne bedeutend flexibler als die meisten Versicherungsprodukte, die zudem noch deutlich teurer sind.

Außerdem gibt es bei vielen Online-Brokern Aktionsangebote, bei denen Anleger auch noch die Ordergebühren sparen und so tatsächlich 100 Prozent der Sparrate in die ausgewählten ETFs fließen.

Insgesamt gibt es mehrere Hundert sparplanfähige ETFs, wobei das jeweilige Angebot der Direktbanken unterschiedlich groß ist.

Es gibt Anlageexperten, die ETF-Sparpläne als eine der größten Finanzinnovationen des 21. Jahrhunderts betrachten.

ETF-Sparpläne sind das ideale Geldanlageinstrument, um langfristig Vermögen zu bilden und beispielsweise eine private Altersvorsorge aufzubauen, sofern die Grenzen der Riester-Rente bereits ausgeschöpft sind.

Empfehlungen für ein Portfolio

Privatanleger sollten mit Hilfe von ETFs ein Portfolio aufbauen, mit dem sie in unterschiedliche Anlageklassen (Assetklassen) investieren.

Dabei sollten folgende Anlageklassen berücksichtigt werden:

- Aktien

- Anleihen

- Immobilien

- Rohstoffe

- Geldmarkt

All diese Anlageklassen können mithilfe von ETFs abgebildet werden.

Ein solches Portfolio sorgt für eine ausreichende Risikostreuung (Diversifikation) und senkt das Risiko, ohne gleichzeitig die Ertragschancen in gleichem Maße zu verringern.

Es entspricht den Anlagegrundsätzen der „Modernen Portfoliotheorie“, die von Harry M. Markowitz begründet wurde und für die ihm 1990 der Wirtschaftsnobelpreis verliehen wurde.

Fazit

ETFs bilden einen Börsenindex nach und vollziehen dessen Entwicklung mit. Diesen Investmentansatz nennt man auch passives Investieren.

Mit ETFs können Privatanleger in alle relevanten Anlageklassen investieren und sich ein breit diversifiziertes Portfolio aufbauen.

ETF haben viele Vorteile, denen nur geringe Nachteile gegenüber stehen.

Mit einem ETF-Sparplan kann man langfristig ein privates Vermögen aufbauen, ohne dass man sich ständig um seine Geldanlage kümmern muss.

ETFs sind nämlich eine pflegeleichte Anlage, bei der ein jährliches Rebalancing – also eine Wiederherstellung der ursprünglichen prozentualen Aufteilung der verschiedenen Anlageklassen – voll und ganz ausreicht.

Und ab 25 Euro monatlich oder vierteljährlich können Privatanleger bereits einen ETF-Sparplan – zum Beispiel bei comdirect oder der Consorsbank – starten.

Je früher man damit anfängt, desto ausgeprägter wird der Zinseszinseffekt zu Buche schlagen, der nach Albert Einstein schließlich die „größte Entdeckung der Mathematik“ ist.

Dr. Jürgen Nawatzki ist Diplom-Kaufmann und ausgebildeter Journalist und war früher Finanzberater bei der MLP Finanzdienstleistungen AG, bevor er seine Liebe zum Schreiben entdeckte. Inzwischen betreibt er den Finanzblog ETF-Blog.com, in dem es um Geldanlage mit börsengehandelten Indexfonds (ETFs) und die Idee des passiven Investierens geht.

Wenn du keinen Beitrag mehr verpassen willst, dann bestell doch einfach den Newsletter! So wirst du jedes Mal informiert, wenn ein neuer Beitrag erscheint!

Hallo,

vor kurzem habe ich auch endlich angefangen zu investieren. Natürlich habe ich mich sehr viel informiert bevor ich mich das erste Mal getraut habe Aktien zu kaufen. Ich bin dabei auf ein sehr gutes Buch gestoßen: Intelligent Investieren von Benjamin Graham. Das Buch hat mir viele neue Blickwinkel gegeben und ich kann es nur weiter empfehlen.

Falls es sich jemand mal anschauen möchte, hier ist ein Link dazu: https://amzn.to/3c1ZH2R

Grüße

Karl

Ergänzend kann ich folgenden All World ETF empfehlen:

Vanguard FTSE All-World UCITS ETF

ISIN IE00B3RBWM25, WKN A1JX52

Warum? Breit diversifiziert, günstig, lange am Markt, Irland, große,…

Gibt es aktuell bei Onvista als Aktions-ETF.

Guter Artikel der alle wichtigen Punkte zu ETFs zusammenfasst.

Ich habe seit kurzem meine Strategie auf eine ein ETF-Strategie umgestellt. Hier genügt ein All World ETF.

Vanguard FTSE All-World UCITS ETF

ISIN IE00B3RBWM25, WKN A1JX52

https://www.justetf.com/de/etf-profile.html?isin=IE00B3RBWM25

Hier wird alles abgedeckt… 🙂

Keep it simple.

Besser hätte man einen Einstieg nicht beschreiben können! Bevor man allerdings Geld anlegt kann ich nur empfehlen sich weitaus tiefergehend mit der Materie auseinanderzusetzen.

Guter Beitrag für Einsteiger, um das Grundprizip von ETFs zu verstehen! Sollte in keinem Blog fehlen. Den Satz mit der Rieserrente halte ich jedoch ein wenig für irreführend, weil ich im ersten Moment den Satz so verstanden hatte, dass die Riesterrente eine wichtige Säule für jedermann sei. Riester kann für Familien/Personen mit niedrigen Einkommen eine Stütze sein, aber keinesfalls sollte es die einzige sein.

Die Riester-Rente lohnt sich sicher vor allem für Geringverdiener, keine Frage. Das liegt an den hohen staatlichen Zuschüssen. Sie lohnt sich auch schnell, wenn man Kinder hat – auch für die gibt es ja staatliche Zuschüsse.

Besser wäre es, wenn es in Deutschland so etwas wie IRA gäbe (individual retirement account), wie die Amerikaner es haben. Da können auch Aktien steuerbegünstigt ganz einfach für die Rente gekauft werden.

Die Riester-Rente ist dagegen sehr unflexibel – und ein bürokratisches Monster noch dazu.

https://en.wikipedia.org/wiki/Individual_retirement_account