Aktien zu kaufen wenn sie gerade auf Rekordhochs stehen, das fällt vielen Anlegern derzeit schwer. Das Problem ist nur: Wenn ein Markt richtig gut läuft – so wie derzeit – dann gibt es von Monat zu Monat immer neue Rekorde. Derzeit ist das hier in Deutschland wie in den USA der Fall.

Der Dow Jones hat in der vergangenen Woche – schon wieder – ein neues Allzeithoch erreicht. Der S&P 500 steht kurz davor und der DAX hat daraufhin auch brav nach Norden abgedreht. Der DAX hatte sein letztes Allzeithoch ja auch gerade erst gemacht, Mitte Juni war das – bei knapp 13.000 Punkten.

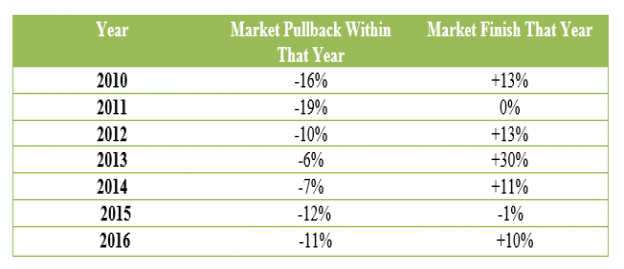

Market Pullbacks

Nach seinem Hoch hat sich der deutsche Leitindex eine Pause gegönnt. Wie groß die war? Nicht wirklich groß. Üblicherweise machen Indizes in jedem Jahr mal eine Korrektur durch, die in den Bereich um die 10 Prozent geht. In manchen Jahren ist auch mehr drin. Hier kommt eine Tabelle, aus der du erkennen kannst, wie stark der S&P 500 in den letzten Jahren jeweils im Jahresverlauf korrigiert hat (Market Pullback Within That Year).

Du siehst: Das Minimum waren 6 Prozent – und das selbst in einem extrem guten Börsenjahren wie es das Jahr 2013 war. Immerhin ging es damals im Jahresverlauf um satte 30 Prozent nach oben, wie du in der rechten Spalte sehen kannst (Market Finish That Year).

Zwei einfache Erkentnisse

Erkentnis Nummer eins lautet also: Aktien laufen in diesem Jahr sehr gut. Das liegt an den stark steigenden Gewinnen von US-Unternehmen. Die treiben den Markt.

Erkentnis Nummer zwei: Auch in sehr guten Jahren gibt es Pullbacks – Korrekturen also. Du musst also damit leben können, dass dein Geld für einige Tage, Wochen oder Monate deutlich weniger wird.

Das Jahr 2010 ist dafür ein gutes Beispiel. Du konntest starke 13 Prozent Gewinn einfahren, wenn du das ganze Jahr über investiert warst. Dafür musstest du aber die Nerven behalten als es im Jahresverlauf in einer Korrektur um immerhin 16 Prozent nach unten ging.

Die Korrektur der letzten Wochen

In diesem Jahr hat es der DAX bislang gerade einmal auf ein Market Pullback von rund 5 Prozent geschafft. Für alle die es genau wissen wollen, es waren 4,83 Prozent, die der DAX vom Juni-Hoch bei 12.951 Punkten bis zum anschließenden Juli-Tief (12.325) verloren hat und dem DAX damit zum ersten Monat mit einem Minus in diesem Jahr verholfen hat. Der Kursverlauf des DAX in den letzten drei Monaten.

Der Kursverlauf des DAX in den letzten drei Monaten.

Viele Anleger waren bei dieser Mini-Korrektur sofort von einem noch stärkeren Einbruch der Kurse überzeugt. Manche auch von einem starken Markt-Crash. Andere stehen ohnehin noch immer an der Seitenlinie und warten. Worauf?

Die Crash-Propheten warten – auf den Crash. Klar. Worauf denn auch sonst! Crash-Propheten gibt es seit Beginn dieses Bullenmarktes im März 2009 in jedem Jahr reichlich. Gefühlt sind es um die 20 ‚Experten’, die die Spalten der Zeitungen und die Seiten der Internet-Portale mit diesem Thema füllen.

Das ist auch in diesem Jahr so. Mark Faber hat gewarnt. Rohstoff-Guru Jim Rogers ebenfalls. Auch der Bezwinger der Bank of England George Soros war in diesem Jahr wieder mit Warnungen mit von der Partie. Viele von ihnen machen das in jedem Jahr. Peinlich!

Was machen die Ängstlichen?

Die Ängstlichen warten – ebenfalls auf den Crash. Sie warten ab, weil sie viele Texte von Crash-Propheten gelesen haben. Sie fürchten in eine gefährliche Falle zu treten, wenn sie jetzt investieren oder mit ihrem Geld noch länger im Markt bleiben.

Ängstliche Anleger geben sich der Versuchung hin, sich von ihren Gefühlen leiten zu lassen. Angst ist kein guter Ratgeber an der Börse. Sie ignorieren wie wir gleich noch sehen werden dabei einfach die Fakten.

Was machen die Vernünftigen?

Vernünftige Anleger dagegen – machen gar nichts. Sie sind im Markt investiert und haben auch nicht vor, das zu verändern. Warum? Aus zwei Gründen.

Der erste Grund heißt: Don’t ever sell. Ich habe diese Regel hier vor einigen Wochen vorgestellt. Anleger die nicht verkaufen, machen in Durchschnitt einen viel höheren Gewinn, als Anleger die glauben, sie wüssten genau, wann es Zeit ist aus dem Markt auszusteigen (market timing). Ihnen entgeht ein großer Teil der Gewinne. Im Durchschnitt machen sie nur halb so hohe Gewinne wie Anleger, die sich an die Regel halten: Don’t ever sell.

Keine Alternative zu Aktien in Sicht

Der zweite Grund heißt: TINA (there is no alternative). Einer der Gründe für die Länge des derzeitigen Bullenmarktes ist der Mangel an Alternativen. Nirgendwo sonst lässt sich gerade Geld verdienen, schon gar nicht an den Anleihemärkten. Das Problem hat sich mit der Zinswende in den USA sogar noch vergrößert – denn bei steigenden Zinsen sinken die Preise, die für Alt-Anleihen bezahlt werden. Ein glitschiges Pflaster, auf dem du mit deinem Geld leicht ausrutschen kannst. Mit angeblich sicheren Anlagen.

Wie sieht nun derzeit die Rechnung aus, wenn du Anleihen mit Aktien vergleichst? Ich bin kein Wirtschaftsexperte, sondern lese in solchen Fällen gerne, was die verschiedenen Experten zu sagen haben. Zum Beispiel die von ZACKS Investment.

LETTER TO A SCARED INVESTOR

„It is quite common for customers to read bearish commentary from other sources then ask my opinion. And Tuesday I got one from an investor concerned about the valuation level of the stock market at this time. Since I assume many of you are also concerned, then I thought best to share my response with you all now.

There are many ways to measure the value of the market. I find the best way to be relative to your other investment options … which is mostly about bonds.

10 year Treasury bonds pay a yield of 2.4%. Incredibly low on a historical basis. On the other hand stocks are paying an earnings yield of 5.5%. Normally over time they converge or stocks have a modest premium over bonds. But this spread says that stocks are still the much better value.

At some point this bull market will end. Most likely from economic decline…but potentially from being overvalued (like the bear market that started in 2000 after the tech bubble).

So as long as economic growth is looking up (which it is) and stocks are the better value than bonds (which they are) then I will stay on the bull wagon. But I also will be sleeping with one eye open looking for signs of the next bear. Just not here yet.“

Steve Reitmeister (ZACKS INVESTMENT)

Der Abstand zwischen Anleihezinsen und Unternehmensgewinnen

Auf gut Deutsch: In den USA bekommst du derzeit 2,4 Prozent, wenn du eine 10 Jahre laufende Anleihe kaufst. Das ist wenig – noch schlechter sieht es aber in Deutschland aus. Beim Kauf von deutschen Staatsanleihen kamst du zuletzt im Jahr 2013 auf eine Rendite von 2 Prozent oder mehr. Tempi passati.

Derzeit erhältst du etwa ein halbes Prozent – nachdem die Anleger in der Zwischenzeit (2016) sogar Geld dafür bezahlt haben, nur damit der deutsche Finanzminister ihr Geld in Verwahrung nahm – im Chart gut zu sehen.

Die Gewinne der Unternehmen aber ergeben, wie Steve Reitmeister schreibt, satte 5,5 Prozent. Dieser extreme Unterschied treibt Investoren weiterhin in eine Anlage in Aktien. There is no alternative. Schon ein Abstand von 1-2 Prozent gilt als ein hinreichender Sicherheitspuffer. Derzeit beträgt der Abstand sogar über 3 Prozent.

Der Bär schläft. Tief und fest.

Was macht der Bär?

Bullenmärkte enden nicht aufgrund von Ermüdigung, etwa weil der Bulle einen Mittagsschlaf braucht. Bullenmärkte an der Börse enden fast immer aus ein und demselben Grund – weil ein Bär auftaucht. Ich habe die Frage, „Wann kommt der Bär?“ neulich gestellt und gleich zwei interessante Antworten gefunden. Entweder eine starke Euphorie treibt die Kurse in ungeahnte Höhen (Wann kommt der Bär?) oder ein stark steigender Ölpreis löst eine Rezession in den US aus (What’s going on at the pump?) Das sind auch derzeit noch die wahrscheinlichsten Szenarien für einen kommenden Bären-Markt.

Derzeit ist von alledem allerdings nichts zu erkennen. Deshalb gilt noch immer: Kein Bär weit und breit. Steve Reitmeister war so nett, uns darauf hinzuweisen, dass er aber immer mit einem Auge auf ihn lauert, auch nachts („But I also will be sleeping with one eye open looking for signs of the next bear.“).

Was tun, wenn der Bär kommt?

Ich werde es ihm nachmachen. Aber auch wenn der Bär kommt – werde ich mich weiterhin an die Regel halten: Don’t ever sell. Ich werde allerdings vorher schon etwas sparen. Und wenn der Bär da ist – dann mache ich es wie Warren Buffett. Und kaufe was das Zeug hält. Billig. Zu günstigen Preisen. Ohne seine regelmäßigen shopping sprees wenn die Kurse am Boden liegen (1973; 1988; 2002; 2008) wäre der berühmteste Investor der Welt wohl nie das geworden was er jetzt ist – der reichste Investor der Welt.

Foto: Raine Sturm/pixelio

In Schwächephasen kaufen – das darf man natürlich auch bei Korrekturen machen. Wer Geld übrig hatte, der hat in der Mini-Korrektur der letzten Wochen schlicht nachgekauft. Hier eine billige APPLE-Aktie, dort eine günstige AMAZON.

AMAZON gab es zu 953 Dollar. Jetzt steht die Aktie wieder über der 1.000-Dollar-Marke. Immerhin ein Rabatt von 5 Prozent.

APPLE gab es ebenfalls im Sonderangebot, für nur 142 Dollar. Stolze 9 Prozent Rabatt. Zuvor stand die Aktie bereits bei 156 Dollar. Da werden wir sie wohl bald wieder sehen. Kommt das neue iPhone im Herbst auf den Markt, werden wir bi APPLE neue Verkaufs-, Umsatz- und Gewinnrekorde sehen – und neue Allzeithochs beim Kurs der Aktie.

Und was macht der DAX? Der steht (Stand: 14. Juli) auch schon wieder über 12.600 Punkten. Er lauert geduldig – bald wird er wohl die 13.000 Punkte zum ersten Mal nehmen. Bis zum Jahresende kann er bei 13.500 – 14.000 Punkten stehen.

Soll ich jetzt noch kaufen?

Die Minikorrektur der vergangenen Wochen war eine gute Gelegenheit, günstig in den Markt einzusteigen. Wer noch nicht investiert ist, der kann auch jetzt noch kaufen. Wer unsicher ist und Angst hat zu Höchstkursen zu kaufen, der teilt sein Geld in zwei oder drei Anlagebeträge auf. Ein Teil fließt jetzt, ein Teil zum 1. Oktober und der dritte Teil zum 1. Dezember.

Heißt das, dass wir mit Sicherheit keine weitere Korrektur sehen werden in diesem Jahr? Nein, das heißt es nicht. Ich kann genau so wenig vorhersehen was der Markt in den nächsten Monaten machen wird, wie all die Crash-Propheten, die behaupten, dass sie es könnten. Ich kann dir allerdings sagen, wie hoch die Wahrscheinlichkeit für eine zweite Korrektur in meinen Augen ist: Sie liegt derzeit bei 20 Prozent. Der Rest – satte 80 Prozent – spricht dafür, dass wir uns auch im Herbst angesichts immer neuer Hochs der Indizes immer noch fragen können: Soll ich jetzt noch kaufen?

Und was du tun solltest, wenn es doch zu einer weiteren Korrektur kommt, das weißt du ja jetzt – Aktien kaufen. In aller Ruhe. Qualitätsaktien wie MASTERCARD, NOVO NORDISK oder STARBUCKS. Oder einen ETF auf den MDAX und einen auf den S&P 500. Und das alles zu Sonderpreisen.

Wenn du keinen Beitrag mehr verpassen willst, dann bestell doch einfach den Newsletter! So wirst du jedes Mal informiert, wenn ein neuer Beitrag erscheint!

Bildnachweis Beitragfoto: DD Rockstar/Fotolia

Vielen Dank für die Ratschläge bin jetzt einen Schritt weiter. Heute habe ich endlich ein paar Aktien gekauft. Dieses Video https://www.youtube.com/watch?v=mkR3T7lV1Es kann ich dabei empfehlen. Wie kann man S&P 500 kaufen?Das ist ja keine Aktie an sich, sondern mehrere in einem Topf, soweit ich es verstanden habe.

VG Eduard

Den S&P 500 kauft man als ETF. Dazu gibt es verschiedene Anbieter. Muss man sich ein wenig durchlesen, zum Beispiel bei justETF.

Ja, das ist ein großer Topf – 500 Unternehmen, viele davon führend in ihrem Bereich.

Schöne Grüße aus Berlin

Christian

Einer der besten Beiträge welche ich in letzter Zeit auf den Finanzblogs gelesen habe.

Mich nervt das auch immer wieder wenn sich einige Leute sozusagen „nie“ wagen in den Markt einzusteigen.

Immer finden sie eine Ausrede nicht dabei zu sein.

VG Daniel

Danke Daniel!

Schöne Grüße aus Berlin

Christian

Kostolany sagte doch, Straßenbahnen und Aktien läuft man nicht hinterher. Warum sich beim Aufspringen verletzen, wenn eh bald die nächste kommt? Der weise Kostolany wußte, daß man es sich an der Seitenlinie ruhig zwischendurch etwas gemütlich machen und auf die nächste Gelegenheit warten kann. Nicht auf das absolute Tief, sondern, daß es etwas billiger wird und das wird es oft. So schlimm ist die Geldentwertung (noch) nicht, daß man nicht einfach mal genüsslich zuschauen, was die anderen machen und von ihnen Neues lernen kann. Ich finde, man braucht nicht immer dabei zu sein, man muß nicht immer Rendite machen, auch Gewinnmitnahmen erfreuen das Leben. Von Propheten in jede Richtung sollte man sich sowieso fernhalten.

Danke für deinen Artikel. Ist immer wieder schön, sich das alte Stillhalten-und-Kaufen-Mantra auch mit den Worten anderer vor Augen zu führen.

Was mir zusätzlich hilft, ist schnell die erwartete Rendite meiner letzten Sparplan-Ausführung auszurechnen. Dafür hole ich mir z.B. hier den aktuellen CAPE-Wert für Deutschland (sagen wir mal, ich kaufe mit einem Sparplan den DAX). Heute liegt der Wert bei 19,4.

1:19,4= 5,1% erwartete Rendite. Das ist nicht super, aber total in Ordnung und wie du oben schriebst deutlich besser als sein Geld für 10 Jahre an den Deutschen Staat zu verleihen. 🙂

Hast du mal über den MDAX nachgedacht? Der läuft viel besser als der DAX.

Danke für diesen Artikel, der die von vielen Crash-Propheten genährten Zweifel wieder etwas relativert hat. Gerade in Zeiten von Korrekturen, die zuletzt besonders die US-Tech-Schwer- gewichte der FANG- bzw. der GAFAM-Gruppe ganz schön durchgeschüttelt haben, sind die ja recht zahlreich zu vernehmen. Da fällt es einem – als ziemlichen Rookie – nicht immer leicht die Nerven zu bewahren.

Ich würde mir nur wünschen, dass solche Texte IM MOMENT DES DONNERNS UND KRACHENS zu lesen wären! Doch in den Stunden und Tagen in denen die Kurse der Giganten scheppernd nach unten sausen und die Euros nur so dahin schmelzen, ist fast nie eine Stimme der ruhigen Hand zu vernehmen. Dann ist man plötzlich ganz auf sich alleine gestellt.

Man schaut sich um und fragt sich: wo sind denn in diesem Moment all die Experten, die den jetzt in irrem Tempo nach Süden strebenden Börsen-Stars gestern noch eine glänzende Zukunft prophezeit haben? Plötzlich ist weit und breit keiner mehr mit dieser Meinung zu lesen, zu sehen oder zu hören, und die erhoffte Google-Beute mit realistischen Betrachungen zur aktuellen Lage an den Märkten geht gegen null! Allenfalls ist plötzlich ein Oberschlauer zu vernehmen: die Geschäftsmodelle von Apple/Amazon/Google/NVidia/Facebook usw. seien doch nicht so gewinnträchtig, die Kurse in Wirklichkeit nur künstlich hochgepusht und hätten nun ihren Zenit erreicht. Sogar noch Schlimmeres wäre zu befürchten!

Wer sagt mir dann, dass diese Tage nur eine Korrektur und keinen Crash darstellen? Keiner – bis sich die Situation beruhigt und der Rauch verzogen hat. Oder der Absturz weiter geht.

Nun ja, jetzt hat man mit Deinem Text ja ein kluges Handlungsangebot, für’s nächste Gewitter. Immerhin.

Du hast völlig recht – die Berichterstattung ist absolut prozyklisch. Steigen die Werte, klatscht die Finanzpresse Beifall. Fallen sie aber, dann gibt es auf der Stelle einen Haufen kritischer Kommentare. Ich bin da auch ratlos. Nein – einen Rat hätte ich: Solche Medien zu meiden. Ich mache das ziemlich konsequent und lese im Grund fast nur amerikanische Qualitätspresse (Motley Fool, ZACKS). Und die ganze tagesaktuelle Hysterie geht an mir in der Regel einfach vorbei.

Auf diese Weise schone ich nicht nur meine Nerven, ich konzentriere mich auf das Wesentlich. Auf die Fakten. Die Gewinne der Unternehmen zum Beispiel. Die wachsen gerade nicht nur vorzüglich – sie wachsen auch zum ersten Mal seit 2010 in allen großen volkswirtschaftlichen Blöcken gleichzeitig: U.S., UK, Emerging Markets, Eurozone, Japan.

Will das jemand wissen? Die Profis schauen darauf – die tagesaktuelle Finanzpresse aber nicht. Schade.

Herrlich, genau so denke ich auch über die Märkte.

Ich kann mich noch an die Spezies „Oberschlaue Pessimisten“ erinnern, die total überzeugend darlegen konnte, dass der Dax (z.B.) nur bis 8.000 Punkte steigt und dann wieder auf 2.000 Punkte fällt und sie erst dann, dann aber ganz wirklich massiv kaufen würden.

Was aus denen wurde, weiß ich nicht.

Ich habe zwar dein Buch durchgelesen aber weiß nicht genau wo ich die Aktien kaufen sollte, damit diese auch über Jahre sicher sind. Am liebsten würde ich es Online machen, die Frage ist wo und welche Gebühren fallen dabei an? Kannst du vielleicht ein kleines Beispiel Tutorial aufzeichnen, wie man sowas angeht (Schritt für Schritt)? VG Eduard und vielen Dank noch mal für das Buch.

Du hast recht – ich habe das noch nie erläutert. Da ich seit 20 Jahren mein Depot bei der gleichen Bank habe, stellt sich mir diese Frage auch gar nicht. Ich werde demnächst sicher mal was dazu schreiben. Versprochen.

Eine Anleitung wie man ein Online-Depot einrichtet findest du sicher auch leicht über Google. Oder auf YouTube. In der Facebook-Aktiengruppe in der ich bin – Achtung: Werbung! – sie heißt Börsentalk, sind die meisten Anleger entweder bei der comdirekt oder bei onvista.

Schöne Grüße aus Berlin

Christian

Hallo, ich kann dir aus eigener Erfahrung die Website http://www.finanztip.de empfehlen..da gibt es diese Ratschläge für Neueinsteiger wie ich es auch bin.

Lieben Gruss

Elke Dederichs