Was für ein Jahr! Noch nie haben die „Global Champions“, die von mir empfohlenen Aktien also, so gut abgeschnitten, wie in diesem Jahr. Da der Handel bei wikifolio seit Samstag schon ruht, kenne ich die Performance für 2018 schon seit dem Wochenende. Sie liegt bei 6,5 Prozent. Plus!

Der DAX hat im Jahresverlauf um 18 Prozent verloren, der MDAX um 17 Prozent. Den S&P 500 hat es nicht annähernd so zerrupft wie die deutschen Indizes. Er steht (ETF, in Euro, thesaurierend) bei -0,25 Prozent.

Für die Amerikaner selber sieht das nicht ganz so gemütlich aus. In Dollar stehen immerhin 7,5 Prozent Verlust zu Buche. Na gut, rechnet man die Dividenden dazu (und das sollte man) dann haben Anlegerinnen und Anleger jenseits des Atlantiks auch nur Verluste von 5,7 Prozent gemacht (Stand: Sonntag, 30.12. 2018).

Die Benchmark fällt in diesem Jahr aus

Angesichts der miserablen Performance des MDAX in diesem Jahr, fällt mein Vergleich mit der Benchmark (50% MDAX + 50% SAP 500) in diesem Jahr aus. Der Wert liegt bei rund -9 Prozent.

Ausnahmsweise ist der MSCI World in diesem Jahr stärker – also ist er für 2018 mein Vergleichsindex. Ich habe mir am Wochenende also die Performance des MSCI World angeschaut – und auf 10 verschiedenen Internetseiten mindestens 15 verschiedene Werte für das Abschneiden des MSCI World in Euro (gemessen an iShare Core MSCI World UCITS ETF) gefunden. Ich habe nicht schlecht gestaunt über dieses Durcheinander.

Dann habe ich es mir ganz leicht gemacht – und habe einfach den besten Wert genommen. Der fand sich auf den Seiten von justETF. Auch dort gab es allerdings gleich zwei verschiedene Angaben für die Performance. Eine im interaktiven Chart (-4,52%), und eine in der daneben stehenden Tabelle (-5,15%) – der bessere der beiden Werte liegt bei -4,5 Prozent. Das ist in diesem Jahr für mich der Index. Hier kommt der Chart des wikis für 2018 (blau), zusammen mit dem Index (grün):

Im Chart ist gut zu erkennen, wann die deutliche Outperformance der Global Champions (blau) gegenüber dem MSCI World (grün) entstanden ist. Die ersten neun Monate des Jahres waren es. Die „guten“ Monate des Jahres also. Danach verlor das Depot beinahe im Gleichschritt mit dem Index an Wert. In der Korrektur war es – zu meinem Leidwesen – nicht stärker als der Index. Die defensiven Werte die das Depot enthält, haben mir in dieser Phase also nicht geholfen.

Wie gut waren die Global Champions?

Kommt drauf an. Das wiki selber ist 6,5 Prozent im Plus – der Vergleichsindex 4,5 Prozent im Minus. Das ist leicht ausgerechnet. Der Abstand zum Index liegt bei 11 Prozent. Ein super Ergebnis, keine Frage.

Für alle die das wiki nachgebildet haben sieht es allerdings noch viel besser aus. Das wiki verursacht Kosten. Die lagen in diesem Jahr bei immerhin 2,5 Prozent. Diese Kosten werden regelmäßig von der Performance abgezogen (bzw. beim Punkt Dividenden nicht gutgeschrieben).

Die Kosten setzen sich zusammen aus der Grundgebühr (1%), der Performancegebühr (1%). Hinzu kommt der Verlust, der daraus entsteht, dass ein wiki, anders als ein privates Depot, amerikanische Dividenden nicht verbuchen kann (0,5%).

Die „Global Champions“ haben es also in einem privaten Depot auf +11% + 2,5% = +13,5% gegenüber dem Index gebracht. Zum Vergleich: Im letzten Jahr waren es nur +4,2 Prozent. Ich werde die Gründe für diese enorme Outperformance gleich aufführen – und der Zufall spielt dabei eine maßgebliche Rolle. In einem Punkt bin ich mir deshalb sehr sicher: Das wird sich so nicht wiederholen!

Wie heißen die Gewinner?

Wie kam die außerordentliche Performance in den ersten neun Monaten zustande? Dafür gibt es gleich drei Gründe. Der erste Grund für die Outperformance kommt hier als Chart. Es ist der Gewinner des Jahres 2018 im Depot – NETFLIX:

In den ersten neun Monaten sind die sogenannten Tech-Werte (APPLE, AMAZON, NETFLIX) deutlich nach oben geschnellt und haben neue Hochs erreicht. Das ist Grund Nummer Eins. NETFLIX (Chart oben) geht in diesem Jahr mit einem Plus von 38 Prozent als klarer Sieger ins Ziel. Es folgt AMAZON mit starken 28,8 Prozent.

Zweitens. Gleichzeitig war auch das vergangene Jahr wieder einmal ein Jahr der Zahlungsdienstleister. MASTERCARD (Chart oben) hat mit einem Plus von 30 Prozent wiederum eine starke Performance gehabt. Die Aktie konnte sogar die bei Anlegerinnen und Anlegern in diesem Jahr so beliebte Aktie von AMAZON (28,8%) in der Performance hinter sich lassen.

Der Abstand wäre noch größer, würde man die Dividende von MASTERCARD in Höhe von 0,6 Prozent in die Performance mit einrechnen. MASTERCARD hat einen Anteil von 10 Prozent am Depot. Die Aktie hat mithin alleine rund 3 Prozent zur guten Performance der „Global Champions“ beigetragen. Das gleiche gilt allerdings auch für AMAZON.

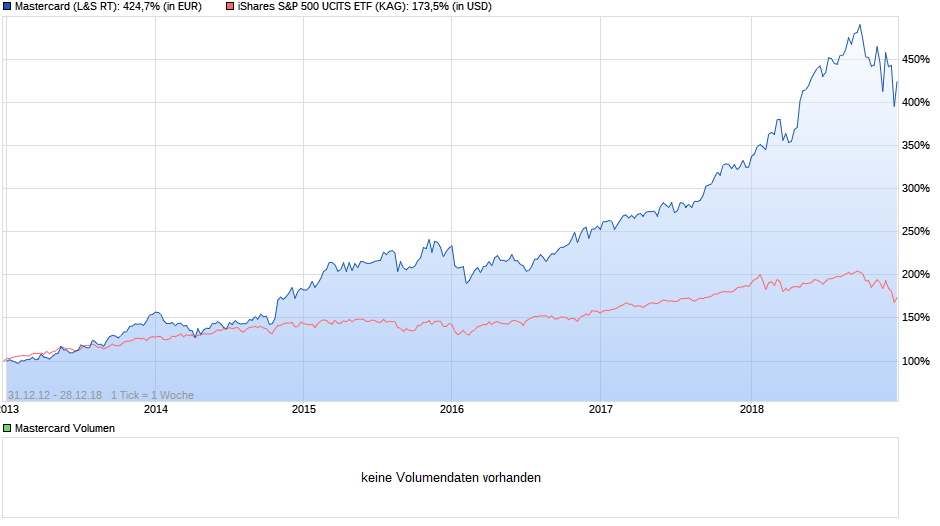

Seit ich vor genau sechs Jahren mit den „Global Champions“ angefangen habe (zunächst nur im eigenen Depot; vor vier Jahren auf diesem Blog; seit drei Jahren öffentlich einsehbar im wiki), muss ich Jahr für Jahr feststellen: Läge all mein Geld nur in MASTERCARD, wäre meine Performance besser. Im Langfristchart für diese sechs Jahre ist das gut zu erkennen:

Die Outperformance der Aktie von MASTERCARD gegenüber dem Index (S&P 500, ETF auf Eurobasis) ist gut zu erkennen. Sie summiert sich über die Jahre. Am Ende stehen sich 173 Prozent beim S&P 500 auf der einen Seite – und 423 Prozent für MASTERCARD auf der anderen Seite gegenüber.

Kannst du jetzt verstehen, warum ich immer sage: Kein Depot ohne Finanzdienstleister?

Noch einen zweiten Vorteil hat die Aktie von MASTERCARD. Ihr Anstieg ist unglaublich konstant. Die derzeitigen Abschläge für die Aktie seit Beginn der Korrektur gehören zu den stärkeren Kurskapriolen.

Im Sommer kam die Aktie von WIRECARD zu den „Global Champions“ noch hinzu und verstärkt mein Investment in Finanzdienstleister. Sie machen jetzt rund 15 Prozent des Depots aus.

Drittens. Die Überraschung des Jahres 2018 kam von den konservativen Investments im Depot. Sie stiegen beinahe alle deutlich. DISNEY, STARBUCKS, NIKE (Chart oben), LINDT. Das besondere an diesen vier Aktien, die doch eigentlich nichts miteinander zu tun haben: Sie alle sind im Dezember 2015 nach frischen Hochs in eine langjährige Seitwärtsbewegung übergegangen. Dezember 2015 – das war genau in der Mitte zwischen den beiden tiefen Tälern der damaligen Doppelkorrektur.

Das Wort Seitwärtsbewegung ist zwar korrekt, allerdings bedeutet das in der Praxis auch, dass die Aktien zum Teil deutlich unter ihrem Hoch notieren. Um besser zu verstehen, wie so eine Seitwärtsbewegung aussieht, habe ich hier noch den 5-Jahres-Chart von DISNEY (in Dollar) für dich:

Solche Seitwärtsbewegungen sind bei starken Wachstumsaktien nicht ungewöhnlich. Sie haben das (fast) alle mal. Dieser gleichzeitige „Streik“ von vier starken Wachstumswerten hat im Depot von grossmutters-sparstrumpf im Jahr 2016 zum schlechteste Ergebnis geführt, das es je hatte. Damals musste ich mich mit einer glatten Null begnügen – und im Jahresrückblich schreiben, dass der Index mich geschlagen hatte.

In 2018 hoben nun alle vier Aktien beinahe gleichzeitig ab. Hier kommt die Jahresperformance (in Euro):

NIKE: 21,7%

STARBUCKS: 13,8%

LINDT: 6,3%

DISNEY: 3,3%

Das Ergebnis von DISNEY sieht nicht großartig aus und reicht auch nicht an das der anderen Werte heran. Drei Komma drei Prozent sind nicht viel. Trotzdem: Die Aktie notiert im Plus. Und sie notiert um knapp 8 Prozentpunkte vor dem Index.

DISNEY ist und bleibt eine der größten Positionen im Depot von grossmutters-sparstrumpf. Das hat auch mit dem niedrigen KGV von DISNEY zu tun. Die Aktie notiert zu einem KGV (forward) von gerade einem 14,4 (yahoo.finance).

Wenn du länger hier auf grossmutters-sparstrumpf liest, dann kennst du möglicherweise schon meine Vorliebe für KGV-Charts. Hier kommt der für DISNEY, an dem du gut erkennen kannst, wie niedrig DISNEY seit dem Jahr 2016 notiert:

Fest steht: DISNEY ist aktuell sehr billig zu bekommen. Die Gewinne steigen. Der Kurs aber ist in diesem Jahr trotz einiger Höhen in den ersten neun Monaten, auf Jahressicht nur geringfügig von der Stelle gekommen. DISNEY notiert traditionell eher im Bereich zwischen einem KGV von 20-24. Da dürfte das Unternehmen aber erst wieder stehen, wenn die Streaming-Strategie des Entertainment-Konzerns aufgeht.

Das niedrige KGV von DISNEY sichert das Depot von grossmutters-sparstrumpf nach unten ab. Es bietet mir eine Sicherheit, die mir eine Aktie wie NETFLIX mit ihrem enorm hohen KGV von 61 (forward) einfach nicht bieten kann. Das ist der Grund, warum ich NETFLIX im Sommer teilverkauft habe. Die Aktie nahm einen immer größeren Anteil im Depot ein. Als sie über 5 Prozent ausmachte, habe ich sie dann zur Hälfte verkauft. Sicherheitshalber.

Gabe es auch Fehler in diesem Jahr?

Oh ja. Natürlich gab es die.

Ich habe APPLE bei 228 Dollar im Oktober nachgekauft. Die Aktie war hervorragend durch den schwierigen Monat September gekommen – und ich bin davon ausgegangen, dass sie weiter nach oben zieht. Das ist nicht passiert, wie wir jetzt wissen. Stattdessen ging es ab November steil nach unten. Um immerhin 35 Prozent. Autsch.

Die Aktie von APPLE hat mit einem Minus von 3,8 Prozent in 2018 trotzdem den Index (-4,5%) geschlagen, wenn auch nur knapp. Mit eingerechneter Dividende steht APPLE allerdings schon bei -2,6% – und damit knapp 2 Prozent besser als der Index.

Ebenso wie bei DISNEY halte ich auch bei APPLE an der Aktie fest. Auch APPLE notiert zu einem sehr günstigen KGV. Die Aktie steht derzeit bei 10,8 (forward; Quelle: yahoo.finance). Das ist spottbillig. Zu so einen günstigen KGV notierte APPLE zuletzt vor drei Jahren. Damals habe ich sie aufgestockt. Das hat sich für mich und das Depot sehr gelohnt.

Mein Fazit

Das Depot geht in meinen Augen sehr gut aufgestellt in das neue Jahr. Es hat noch immer eine große (geographische) Lücke – China. Ob sich das in 2019 ändert? Ich weiß es derzeit noch nicht. Ich beobachte sowohl TENCENT als auch ALIBABA und BAIDU. Entschieden bin ich bislang noch nicht.

Die hohe Outperformance gegenüber dem MSCI World im vergangenen Jahr ist einem Zufall geschuldet. Gleich drei wichtige Depotbestandteile (FAANG-Aktien; Finanzdienstleister; konservative Investments) sind gleichzeitig nach oben gezogen. Das wird sich so aller Voraussicht nach nicht wiederholen. In der Regel liegt die Performance der „Global Champions“ 4-5 Prozent vor dem Index bzw. vor der Benchmark. Dieses Ziel werde ich auch in 2019 wieder verfolgen.

Wenn du keinen Beitrag mehr verpassen willst, dann bestell doch einfach den Newsletter! So wirst du jedes Mal informiert, wenn ein neuer Beitrag erscheint!

Falls ich einen vielleicht Tipp da lassen darf für China: Xiaomi. Schlau machen kann definitiv nicht schaden.

43 Prozent Verlust in 6 Monaten. Ich weiß ja nicht. Zudem ist XIAOMI nicht eben für Gewinne (und für steigende Gewinne) bekannt.

Hallo, Herr Thiel,

mich würde mal interessieren, wieso zum Jahreswechsel Apple-Aktien zu Schleuderpreisen verkauft wurden, anstatt die Chance des starken Kursrückgangs zu nutzen und die Apple-Position weiter aufzustocken.

Es macht doch gar keinen Sinn, hier Verluste zu realisieren. Oder etwa doch?

Mich würde das auch interessieren. Es passiert bei der Aktie von APPLE (bislang) regelmäßig, dass sich Panik breit macht bei der Frage, ob APPLE noch wachsen kann. Das geht jetzt seit dem Jahr 2001 so. Stets liefert APPLE neue Rekorde – und nach dem Rekord kommt die Ansicht auf, es müsse jetzt bergab gehen mit dem Unternehmen.

In den Jahren 2001-2007 bezog sich diese Einschätzung natürlich noch auf den iMac und später auf den iPod. Ab 2007 kam dann das iPhone hinzu.

Ich selber gehe davon aus, dass APPLE noch viele Jahre eine sehr gute Wahl für Anlegerinnen und Anleger ist. Deshalb bleibt sie im Depot.

Okay, aber ich meinte mit meiner Frage speziell Ihr Wikifolio „Global Champions“.

Am 2.10. wurden 16 Apple bei 196,79 € gekauft und Anfang Januar 11 Apple zu Kursen von 139,24 bzw. 131,61 € wieder verkauft.

Ah, verstanden. Der Nachkauf von APPEL im Oktober war ein Fehlkauf – das habe ich auch im Jahresrückblick so geschrieben. Trotzdem hätte ich APPLE jetzt nicht verkauft, wenn ich nicht Geld für einen anderen Kauf (NETFLIX) gebraucht hätte. Alle Käufe und Verkäufe poste ich immer in der Facebook-Börsengruppe „Kleinen Finanzzeitung“. Dort begründe ich die Käufe dann auch. NETFLIX hatte um 50 Prozent korrigiert – und war dadurch wieder sehr attraktiv geworden.

Hallo, ich versuche die genannte Performance von 6,5 % für 2018 nachzuvollziehen. Auf Wikifolio finde ich für die Jahresperformance 5,6 % (4.1.2019), und auf OnVista sogar nur 3,3% (für ISN DE000LS9JLH8). Vergleiche ich weiter den Wikifolio Kurs vom 5.1.2018 (= 128,66 EUR) mit dem vom 4.1.2019 10.15 Uhr (= 133.47 EUR), dann komme ich auf eine „Performance ohne Dividenden“ von 3,74 %. Woraus resultieren diese Unterschiede von bis über 3%, bzw. sind diese alleine auf den Anteil an Dividende zurückzuführen, der mit eingerechnet wird ? Und die allgemeinere Frage in diesem Zusammenhang ist, wie soll ich die Performance für Portfolios berechnen, so dass sie vergleichbar werden ?

Im Moment sind Aktien sehr volatil. Zum Jahresende stand die Performance für das wiki bei 6,5 Prozent. Am 2. Januar bei 8 Prozent. Wenn du am 4. Januar rechnest, dann muss die Performance zwingend schon wieder anders aussehen. Onvista ist leider sehr unzuverlässig. Nimm lieber die Zahlen, die du im Chart bei wikifolio findest. Da kannst du den 31. Dezember 2018 nehmen und den 31. Dezember 2019.

Lieber Christian,

herzlichen Glückwunsch zu der großartigen Leistung!

Ich wäre grundsätzlich interessiert daran, wie du neue potentielle Kandidaten (Aktien) findest und diese dann im Nachgang weiter bewertest.

Des weiteren würde mich interessieren, welche Infoquellen du a) zur Bewertung von Aktien heranziehst und b) welche Infoquellen du grundsätzlich nutzt um bezüglich einzelner Aktien aber auch des Gesamtmarktes up-to-date zu bleiben.

LG, Moritz

Das erfährst du am besten in der Facebook-Börsengruppe „Kleine Finanzzeitung“: https://www.facebook.com/groups/307115443111658/

Dort poste ich jeden Kauf oder Nachkauf (zuletzt NETFLIX) sofort wenn ich ihn gemacht habe. In de Regel kündige ich die Gründe für die Entscheidung sogar vorher an – und wir diskutieren darüber. Der Stefan Waldhauser mit seinem tollen wiki High Tech stock Picking macht das mittlerweile ähnlich. Er begründet jeden seiner Käufe oder verkaufen auf seinem Blog – und postet den Text dann in der Börsengruppe.

Ich selber lese vor allem auf fool. com. Seit ich das macht schlage ich den Index. Fool. com schlägt auch den Index, aber nicht so deutlich wie ich. Das finde ich zumindest witzig.

Zu APPLE lese ich den Blog aboveavalon.com; manchmal schaue ich auch bei thestreet rein und bei mad money.

Schöne Grüße aus Berlin

Christian

Ich habe mir fool.com angesehen, danke für den Tipp. Empfiehlst / Nutzt du den fool.com Stock Advisor (kostet ~ 99 USD / Jahr) ? Bzw. hast du eine Meinung dazu? Oder empfiehlst du fool.com grundsätzlich „nur“ für die News?

Ich bin selber Mitglied bei Stock Advisor – ich käme aber auch ohne die Mitgliedschaft ganz gut zurecht. Allerdings habe ich darauf gewartet, bis sie mir ein Sonderangebot unterbreitet haben. Zwei Jahre für 98 Dollar.

Ich bin gespannt, wie es mit Apple weitergeht. Scheint jetzt eine schwierige Zeit zu werden. Die Gefahr, dass der Apfelkonzern das nächste NOKIA wird, ist nicht mehr ausgeschlossen. Microsoft hat eine breitere Income-Basis als Apple und auch Alphabet.

Die Gefahr dass APPLE das zweite NOKIA wird ist derzeit in meinen Augen völlig ausgeschlossen. NOKIA wurde durch eine gravierende technische Neuerung aus dem rEnnen geworfen. Davon kann derzeit gar keine Rede sein.

Die Gefahr, dass APPLE – und vor allem das iPhone unter die Räder des Handelskonfliktes zwischen den USA und China gerät, ist dagegen sehr real. Meine Einschätzung.

Handys sind halt, wie weiland PCs, zu einem Allerweltsprodukt geworden. Auch viele andere Hersteller bauen Tophandys zu deutlich geringerem Preis. Zudem ist Apple eine geschlossene Welt und auch der Kultstatus nutzt sich mit der Zeit ab, wie man beispielsweise an der Marke Harley ablesen kann.

Microsoft scheint mir da deutlich breiter aufgestellt zu sein..

Der Kultstatus in den USA nimmt weiter zu – in China eindeutig nicht. Ansonsten konnte man mit MICOSOFT in den letzten 20 Jahren keinen Blumentopf gewinnen. In den letzen drei aber schon. Sie haben endlich die Kurve gekriegt. Trotzdem ist mir deren KGV einfach zu hoch.

Du schreibst die PerformanceGebühr des Wikifolios beträgt 1% ! Lt. Wikifolio beträgt diese 5% ! ???

Das ist kompliziert. Zunächst zahlst du 1 Prozent Grundgebühr (genau: 0,95%). Steigt das wiki im Jahresverlauf um 20 Prozent (was es getan hat), dann wird wiederum ein Prozent fällig. 5 Prozent von 20 Prozent = ein Zwanzigstel. Die 5 Prozent fallen ja nur auf den Gewinn an – nicht auf die angelegten Gelder.

Jetzt sind schon 2 Prozent weg. Dann fehlen leider noch die amerikanischen Dividenden. Die schlagen noch eimal mit 0,5 Prozent zu Buche. Auf diese Weise macht das wiki 2,5 Prozent weniger Gewinn als ein privates Depot das exakt gleich geführt wird.

In weniger guten Jahren, wenn das wiki nur 10 Prozent steigt (im Jahresverlauf) wird nur ein Zwanzigstel von 10 Prozent fällig. Das wären dann 0,5 Prozent + 1 Prozent Grundgebühr + 0,5 Prozent Dividenden = 2 Prozent.

Ein wiki muss seinen Vergleichsindex also schon ziemlich deutlich schlagen, bevor es sich für dich als Anleger lohnt. Aber du kannst ja auch einfach reinschauen. Und dich inspirieren lassen. Dafür ist es da. Es soll meine Strategie dokumentieren – weil die so gut war, sind in diesem Jahr allerdings auch viel Anlegerinnen und Anleger auf das wiki aufmerksam geworden.

Hi Christian,,

Nochmals herzlichen Glückwunsch für Schlagen des MSCI um 11,0 % bzw. 13,5 % und wieder viel Erfolg und Glück für Dich und Dein Wiki im Neuen Jahr 2019! M.W warst Du ja auch 2016 und 2017 mit dem global Champignons sehr erfolgreich.

Kannst Du mir nochmals Deine Wiki Rendite / Performance für die Jahre 2016 + 2017 mitteilen oder sind die auch hier für Dein Wiki im Blog enthalten.

Wie kann ich denn selbst die Renditen/ Performance der Wikis auf der Plattform mit den Filtern für volle Jahre ermitteln und miteinander vergleichen ? Ich habe in den Filtern der erweiterten Suche bisher nur die Kennzahlen Rendite wie 3, 6 Monate , 1 Jahr gefunden. Dabei ist 1 Jahr jetzt doch vom 02-04.01.19 oder habe ich das falsch verstanden. Besser wäre für andere Wikis, die ihre Ergebnisse nicht so transparent und nachvollziehbar dokumentieren, Aussagen über Kennzahlen wie Netto-Rendite nach Kosten für abgeschlossene komplette Jahre.

Habe ich was übersehen ?

Achim

Stimmt. Die könnten gerne mehr Daten bereitstellen. Netto-Renditen für abgeschlossenen Jahre wäre super. Ich gebe das mal an die Mitarbeiter dort weiter.

Am 14. Januar gibt es zumindest mal die 3-Jahres-Performance. Dann wird das wiki 3 Jahre alt. Ich hatte in 2015 (noch ohne wiki) eine sehr gute Performance von 24 Prozent, in 2016 eine von – Null – und in 2017 dann rund 17 Prozent.

Schöne Grüße aus Berlin

Christian

Deine Index-Outperformance in Ehren … doch orndest Du diese richtig ein und schreibst sie eher dem Zufall zu. Ich würde langfristig ohne zusätzliche Risikonahme nicht davon ausgehen, den Index schlagen zu können.

Ich bin mir allerdings nicht sicher, ob wir hierzu Konsens haben – Du schreibst ja, dass Du (auch 2019) wieder 4-5 Prozentpunkte Outperformance gegenüber dem Index erwartest – oder habe ich etwas übersehen!

Happy 2019!

Viele Grüße

MFF

Interessanter Rückblick! Was mir im Depot etwas fehlen würde, sind Industrie und Energie und – wie oben festgestellt – China bzw. Asien.

Ich wünsche einen gutes neues Jahr mit entsprechender Outperformance.

APPLE ist der größte industrielle Hersteller von consumer devices. Den Kernbereich dessen was viele als Industrie verstehen (SIEMENS, GENERAL ELECTRIC, DAIMLER, BASF, BAYER, THYSSENKRUPP) meide ich in der Tat. Mit diesen Aktien ist der Index auf Dauer nicht zu schlagen.