Das Equity Risk Premium (Teil II.)

Die Zukunft ist ungewiss. Wir können nicht wissen, wie sich die Zinsen und wie sich das Equity Risk Premium in den vor uns liegenden Jahren und Jahrzehnten entwickeln wird. Trotzdem wollen wir heute einen Blick in diese Zukunft wagen. Mit aller Vorsicht. Wir können über die Zukunft nur begründete Annahmen bilden. Dabei sind einige Annahmen sehr wahrscheinlich:

# Da amerikanische Aktien in den hinter uns liegenden 100 Jahren um rund 10 Prozent pro Jahr gestiegen sind (6,5 Prozent nach Abzug der Inflation), ist es sehr wahrscheinlich, dass sie es in den vor uns liegenden 100 Jahren auch tun werden. Sicher ist es gleichwohl nicht.

# Da Aktien in hundert Jahren ausgesprochen gute und auch ausgesprochen schlechte Jahrzehnte hatten, ist es sehr wahrscheinlich, dass das auch in Zukunft wiederum so sein wird. Auch das ist nicht sicher. Es kann durchaus ganz anders kommen.

# Da die letzten 100 Jahre eine unglaubliche Zunahme des Reichtums in der Welt gebracht haben (und eine unglaubliche Abnahme dessen, was wir absolute Armut nennen), ist es wiederum sehr wahrscheinlich, dass auch das so weitergehen wird.

# Diesen stark zunehmenden Reichtum haben wir in den vergangenen Jahrzehnten vor allem in Asien beobachten können. Auch das dürfte in den vor uns liegenden Jahrzehnten so bleiben, wobei Indien immer stärker werden wird.

# Zudem ist davon auszugehen, dass der Erfindungsreichtum des menschlichen Geistes den Unternehmen auch in den kommenden Jahrzehnten zu neuen Produkten und Dienstleistungen verhelfen wird, die die Konsumentinnen und Konsumenten lieben und für die sie bereit sind zu bezahlen.

Das alles wird die kommenden Jahre und Jahrzehnte so bleiben. Was aber könnte sich ändern?

Die Zinsen sinken

Schauen wir auf die vergangenen Jahrzehnte, dann sehen wir: Die Zinsen sinken nun schon seit vierzig Jahren. Kann das so weiter gehen? Wird sich dieser Trend möglicherweise umkehren? Diese Fragen haben einen großen Einfluss auf die Bewertung von Aktien. Bei einem sehr niedrigen Zinsniveau steigen die Bewertungen von Aktien möglicherweise in die Höhe. Liegen die Zinsen für Staatsanleihen bei einem Prozent und beträgt das Equity Risk Premium drei Prozent, braucht es vier Prozent die die Unternehmen als Gewinn verbuchen sollten, damit sie als eine attraktive Anlage gelten. Das ist, verglichen mit der Vergangenheit, ein sehr niedriger Wert. Noch vor 18 Monaten lag es bei über 6 Prozent.

Vier Prozent – das entspricht einem KGV von 25 (forward). So ein Kurs-Gewinn-Verhältnis ist, verglichen mit der Vergangenheit, ohne Frage ausgesprochen hoch.

Zudem kann auch das Equity Risk Premium sinken – aber um das zu verstehen, habe ich mir auch heute, wie schon in der vergangenen Woche, die Hilfe von Dr. Gerd Kommer gesichert.

„Die Zinsen fallen langfristig, weil die Welt immer sicherer wird“

Interview mit Dr. Gerd Kommer

Außer dem Equity Risk Premium gibt es auch noch das „Equity Risk Premium Puzzle“ – das ist der Titel eines berühmten Aufsatzes zu dieser Fragestellung. Einige Forscher kamen zu dem Schluss, dass auf der Basis der typischen Risikoaversion von Anlegern ein deutlich niedrigerer Wert als 3 oder 4 Prozent auch reichen müsste, um in Aktien zu investieren.

Das ist zunächst einmal nur eine Annahme der Forschung. Die Frage ist allerdings: Stimmt das auch? Wenn es stimmt, dann können sich diejenigen Anleger freuen, die in der Vergangenheit ein höheres Equity Risk Premium vereinnahmt haben.

Prof. Jeremy Siegel (Autor des berühmten Buches „Stocks for the long run“) kann sich vorstellen, dass das Equity Risk Premium sinkt. Und dass die KGVs dadurch steigen.

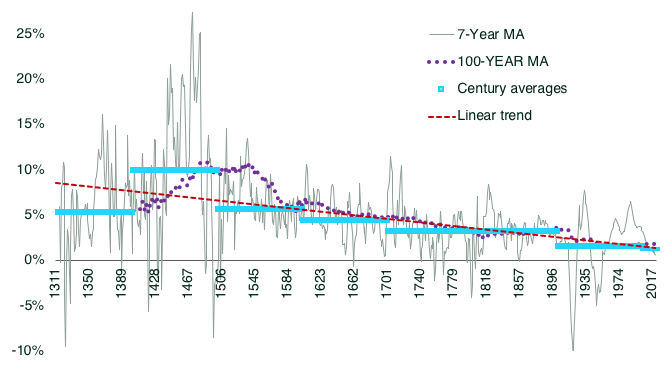

Ich hole mal ein wenig aus, und fange mit den Zinsen an. Mit dem risk free return also. Es gibt einen Wirtschaftshistoriker, Paul Schmelzing, der hat diesen Return mal für die vergangenen 500 Jahre berechnet. Er kommt zu dem aus meiner Sicht enorm interessanten Ergebnis: Seit rund 500 Jahren fällt der risk free return trendmäßig. Das geschah – nicht überraschend – mit starken temporären Schwankungen nach oben und unten. Nach oben aufgrund von periodisch auftretenden Kriegen, Bürgerkriegen, Naturkatastrophen und Epidemien, nach unten aufgrund langer Phasen von Frieden und überdurchschnittlichem Wirtschaftswachstum. Schmelzing hat für seine Untersuchung die in den vergangenen Jahrhunderten jeweils reichsten und sichersten Länder der Welt ausgewertet. Zuletzt ist das die USA, davor war es Großbritannien, davor Holland usw.

Warum fallen Zinsen über die Jahrhunderte?

Weil die Welt immer sicherer wird. In den jeweils reichsten und sichersten Länder der Welt finden weniger Kriege und sonstige Katastrophen statt. Der Wohlstand hat zugenommen. Die Rechtstaatlichkeit wird stärker, das so genannte politische Risiko sinkt. Dass die Welt im Ganzen und vor allem in den entwickelten Ländern trendmäßig also sehr langfristige immer sicherer und stabiler wird, darüber gibt es meines Erachtens keinen Zweifel und es lässt sich auch gut belegen. Zugleich entspricht es nicht unserem Bauchgefühl und die Mehrheit der Zeitgenossen werden es bestreiten. Manche sogar ganz hysterisch und empört. Motto: „Wie kann jemand so naiv und dumm sein, zu behaupten, die Welt sei sicherer geworden!“ Aber wie dem auch sein, dieser Rückgang von Risiko senkt die Risikoprämie und damit den riskfree return.

Ich habe vier Jahre in Südafrika in der Finanzierung von Infrastrukturprojekten gearbeitet. Wenn Sie für ein Bergbauprojekt in Deutschland einen Kredit brauchen, dann zahlen Sie vielleicht 5 Prozent Zinsen. Wollen Sie das technisch gleiche Projekt im Kongo machen, dann erwarten die Fremdkapitalgeber eher 15 Prozent, wenn es überhaupt einer akzeptiert, weil im Kongo das politische Risiko und damit auch das Risiko das Kapitals zu verlieren viel höher ist.

Wenn die Zinsen dauerhaft niedrig sind, dann müssten auch die KGVs des Aktienmarktes steigen.

Ja, das halte ich für plausibel. Niedrige Zinsen sind dabei in der Tat ein möglicher Faktor. Niedrige Zinsen werden jedenfalls zum Teil durch die vorhin beschriebene Abnahme des politischen Risikos in den wohlhabenden, entwickelten Ländern mitverursacht. Zugleich begünstigt ein solcher Risikorückgang auch höhere allgemeine Bewertungen im Aktienmarkt. Beides würde unter sonst gleichen Umständen tendenziell das Equity Risk Premium erhöhen. Wenn das Markt-KGV auf dem neuen höheren Niveau ist, wirkt dieser vorteilhafte Effekt nicht mehr und könnte dann sogar für eine von da ab niedrigere Risikoprämie verantwortlich sein. Letztlich weil die Welt schlicht sicherer geworden ist und sich die Besitzer von Aktien mit einem geringeren Premium zufrieden geben. Wie gesagt, das würde die KGVs anfänglich steigen lassen und vorübergehend zu einem besonders hohen Return führen.

Und wenn die Welt grundlegend unsicherer wird, wenn mehr Kriege stattfinden, mehr Bürgerkriege und die Besitzrechte weniger vor der Willkür der staatlichen Organe geschützt sind?

Dann würden Bewertungen erst einmal fallen, das Markt-KGV würde zurückgehen. Es käme zunächst zu niedrigen Renditen oder zu Verlusten. Wenn das neue „Gleichgewicht“ gefunden ist, dann würde es von da an ein höheres Equity Risk Premium geben als vorher.

Halten wir fest

Weder sind Zinsen eine naturgegebene Konstante, noch die Höhe des KGVs für den Gesamtmarkt, noch die Höhe des Equity Risk Premium. Den Beleg für die seit 500 Jahren fallenden Zinsen von denen Gerd Kommer gesprochen hat, möchte ich an dieser Stelle gerne noch nachtragen. Hier kommt der Chart, der auf den Daten von Paul Schmelzing beruht und der die Zinsentwicklung der vergangenen 700 Jahre zeigt.

Mein Fazit

Die Zinsen streben gegen Null. Das wirft eine Menge Fragen auf, auf die wir bisher noch keine Antworten haben. Werden die Zinsen in Richtung Null Prozent weiterhin sinken? Oder werden sie gar in den negativen Bereich fallen, wie wir es in den vergangenen Jahren in Einzelfällen in Ländern wie Deutschland, den Niederlanden oder der Schweiz schon erlebt haben?

Bleiben die Zinsen dauerhaft so niedrig wie derzeit, dann könnten sich die Kurse von Aktien sehr deutlich erhöhen. Das hängt allerdings auch von der Frage ab, ob die Marktteilnehmer das Zinsniveau für lange Zeit auf der jetzigen Höhe sehen, oder ob sie davon ausgehen, dass es sich schon bald wieder in Richtung 2% erholen wird. Langfristig sind weiter fallende bzw. für lange Zeit niedrige Zinsen allerdings die wahrscheinlichere Entwicklung. Dies kann zu einer lange anhaltenden Erhöhung des Bewertungsniveaus führen. KGVs von 20, von 25 oder gar 30 würden dann für den Gesamtmarkt zum Normalfall werden.

Unabhängig von der Frage, welchen Weg Zinsen, KGVs und die Kurse am Markt einschlagen, bleiben Aktien für grossmutters-sparstrumpf auf lange Sicht, auf Sicht von Jahrzehnten also, das was sie auch in der Vergangenheit waren – der beste Weg, um mit einer Geldanlage am Erfindungsreichtum des menschlichen Geistes, an der Innovationskraft von Unternehmen und vom steigenden Wohlstand der Welt zu profitieren.

Der erste Teil zum Equity Risk Premium findest du hier.

Wenn du keinen Beitrag mehr verpassen willst, dann bestell doch einfach den Newsletter! So wirst du jedes Mal informiert, wenn ein neuer Beitrag erscheint!

Pingback: Börsen-ABC: Was bedeutet eigentlich TINA? - Kleiner Finanzblog

Grundsätzlich bespare ich auch eine Art Weltportfolio mit ETFs, ähnlich wie Gerd Kommer es vorschlägt: https://etfs24.de/etf-strategie-gerd-kommer/

Einfach 70% MSCI World, wobei ich hier einen Faktor mit drin haben will, nämlich den MSCI World Minimum Volatility. Der hat in den letzten Jahrzehnten den normalen MSCI WORLD outperformt bei geringerer Schwankung. Ansonsten noch für 30% einen ETF auf den MSCI Emerging Markets.

Lieber Christian,

ich stelle gerade fest das ich den „Sparstrumpf“ schon seit einigen Wochen nicht mehr bekomme.

Ich wollte nur bescheid geben, damit ich wieder auf die liste komme.

Vielen Dank, Michael

Ich war in Urlaub. Wenn heute auch kein Newsletter kommt, dann einfach noch einmal eintragen.

Schöne Grüße aus Berlin

Christian

Das ist ein interessanter Artikel und die century averages im Graph liefern einen plausiblen Beleg. Allerdings stellt sich mir die Frage, ob ich mich als Anleger unbedingt darauf verlassen sollte? Schließlich kann ich mir mit meinem 15-30 jährigen Horizont nur wenig daraus ableiten, dass die Zinsen zwar über die Jahrhunderte sinken mögen, es in den nächsten 30 Jahren aber dummerweise genau anders herum passiert.

Völlig richtig. Annahmen über die Zukunft dienen dazu, sie zu verstehen, vorhersagen könne wir sie nicht. Und darauf verlassen auch nicht. Steigen in den kommenden 30 Jahren die Zinsen, dann ist das schlecht für Anleihen (so wie auch von 1945 bis 1980). Und gut für Aktien. Das wäre meine Antwort. Allerdings gibt es Anzeichen dafür, dass sich die KGVs in den nächsten Jahren erhöhen. Das kann viele Anleger davon abhalten zu investieren.

Wenn das Zinsniveau SINKT, verlagern Anleger ihr Geld in Aktien. Aktiennachfrage steigt, Kurse steigen, KGV steigt.

Zinskupons neuer Anleihen werden niedriger, Kurse bereits emittierter Anleihen steigen, der vorzeitige Verkauf lohnt, neues Geld im Aktienmarkt etc. Sinkende Zinsen befeuern den Aktienmarkt.

Wenn das Zinsniveau STEIGT, gehen Anleger wg vermeintlich geringerer Risiken in Zinspapiere. Aktienkurse & KGV sinken tendenziell. Zinskupons neuer Anleihen werden höher, Kurse bereits emittierter Anleihen sinken, vorzeitiger Anleihenverkauf lohnt nicht, also kein frisches Geld für den Aktienmarkt. Steigende Zinsen befeuern den Anleihenmarkt. Staatsanleihen Anfang der 80er = > 10% Rendite. Darüber wär heute mancher Fondsmanager glücklich…

Der geneigte akademisierte Leser fragt sich jetzt bestimmt, ob diese These der ewig fallenden Zinsen nicht irgendwie mit der These kollidiert, dass es kein „Free Lunch“ gibt. Während der geneigte ungebildete Kapitalist dreckig über so viel Naivität lacht und sagt: „Free Lunch ist, ein anderer bezahlt.“

„Heimliche“ Gegenthese: Die Zinsen sind weder gesunken noch verschwunden – sie sind lediglich sozialisiert, sprich die Rechnung übernimmt ein anderer und wir alle wissen, wer der Andere ist. Er nennt sich Steuerzahler. Die Annahme das die Kompensation für Risiko gesunken oder verschwunden ist, nur weil sie Sozialisiert ist und keine sichtbare bzw. nur teilweise sichtbare Preisbildung stattfindet ist so putzig, dass es dafür bestimmt einen Nobelpreis gibt.

Üblicherweise schreit der hochgebildete Finanzwissenschaftler an dieser Stelle den ungebildeten Kapitalisten an: „Beweis mir diese These!“ Der Kapitalist schweigt, reibt sich seine Hände, sieht Geld regnen und sagt zu seinen Kumpels: „Wenn andere so doof sind, daran zu glauben, es gäbe etwas für umsonst – stören wir sie besser nicht dabei.“

Sin, ich glaube nicht, dass das so ist.

Der Zins beschreibt einen Bonus für eine längere Zeitpräferenz.

Je sicherer ich erwarten kann, nach dieser längeren Zeit mein Invest zurück zu erhalten, desto weniger Zins ist nötig, um mich davon zu überzeugen, mein Geld zu verleihen/zu Investieren etc.

Hier wird nichts sozialisiert. Natürlich gibt es ein paar Konzerne, in die man investieren kann, die dann von uns allen gerettet werden (Lufthansa, looking at you!), aber die überwältigende Effekt dürfte tatsächlich daher kommen, dass die Welt immer sicherer geworden ist.

Vor 200 Jahren wusstest du nicht, ob deine Schiffe, die in Rotterdam losgefahren sind, auch in Indien ankommen. Du hast wochen- und monatelang nichts von ihnen gehört, es war ein enormes Risiko. Wenn du also Geldgeber anlocken wolltest, ging das nicht, ohne dass du denen eine fette Marge angeboten hast.

Heute: Eigentlich passiert nichts. Okay, ein paar Piraten kommen mal ab und zu, werden dann abgeschossen oder irgendeine Versicherung zahlt…

Genau so hier in D: In Europa wird es (entgegen der Anti-Russen Propaganda) wahrscheinlich so schnell keinen Krieg geben – er wäre einfach zu teuer! Du kannst dir also sicher sein, dass dein REIT oder deine Immobilie kaum ein Totalverlust sein wird.

Alles in allem ein super Artikel! Dieser Zustand des fallenden risk free returns wird jedoch in dem Moment enden, wo die Menschheit zu neuen Ufern aufbricht. Der Zins, den die erste Mond-Bergbaugesellschaft an ihre Geldgeber ausschütten muss, wird phantastisch sein!

Um das genau zu verstehen. Damit das KGV steigt müssen entweder die Kurse steigen (Kosten hoch) oder die Dividenden sinken (Gewinn runter).

Allerdings ist doch der erwartete RoI in Form von Dividenden der Kurs bestimmende Faktor (zumindest nach einer meiner Vorlesungen letztes Semester).

Wenn dann die Dividenden sinken, statt die Kurse steigen, müssten die Kurse als Reaktion wieder sinken. Oder hab ich nen Denkfehler?

Jetzt habe ich nicht einmal deine Frage wirklich verstanden. Warum bedeuten steigende Kurse, dass die Kosten steigen? Auch müssen die Dividenden ja nicht sinken (wie auch die Gewinne) um ein KGV zu erhöhen. Die Anlegerinnen und Anleger müssen die Aktien nur hochkaufen auf deutlich höhere KGVs. Und sie müssen glücklich sein, dass sie im Markt wenigstens ein wenig Rendite erzielen. Ich kann das Buch von Jeremy Siegel (Stocks for the long run) nur empfehlen. Darin erläutert er die Gründe, warum es dazu kommen kann. Kann. Nicht muss.