Telekom-Unternehmen werden mehr und mehr zu dem, was früher die Energieversorger waren – die sogenannten Witwen- und Waisen-Papiere. Sie zahlen eine gute Dividende, die sie auf den ersten Blick sehr attraktiv macht.

Anleger die ihr Geld in Aktien der DEUTSCHEN TELEKOM stecken, landen damit allerdings bei einem Unternehmen, dessen Umsätze stagnieren, dessen Gewinne nicht steigen und dessen Dividende in den letzten zehn Jahren deutlich gefallen ist. Das solltest du dir gut überlegen – denn eine Aktie ist ja immerhin eine Unternehmensbeteiligung.

Sinkende oder stagnierende Umsätze und Gewinne – ist das etwa nur bei der DEUTSCHEN TELEKOM so – und andere Telekom-Firmen wie TELEFONICA und VODAFONE stehen besser da?

Nein. Die ganze Branche stagniert. Umsätze wie Gewinne fallen eher, als dass sie steigen.

Zudem hat die Branche einen sehr hohen Kapitalbedarf. Sie hat viele Mitarbeiterinnen und Mitarbeiter – also hohe Personalkosten. Und sie hat einen enormen Konkurrenzdruck. Alles drei zusammen hat Folgen für die Aktien der Unternehmen. Sie treten seit Jahren auf der Stelle. Oder fallen gar.

Ist unter den Bedingungen ein Investment in Telekom-Unternehmen überhaupt sinnvoll?

Ehe ich mich auf mein Bauchgefühl verlasse, rechne ich das gerne ganz genau aus. Das ist ja nicht schwer.

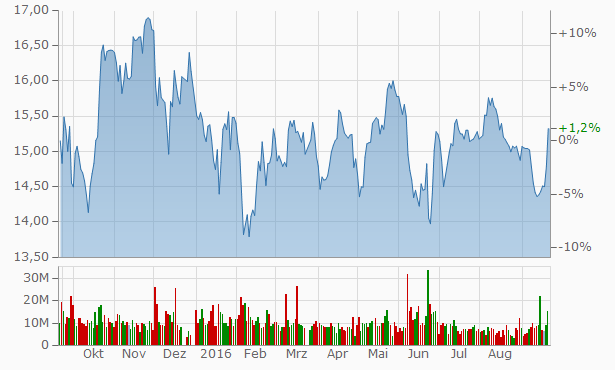

Die DEUTSCHE TELEKOM kommt auf einen Ertrag von 1,2 Prozent (Kursanstieg) in einem Jahr. Hinzu kommt eine Dividende in Höhe von 3,4 Prozent. Macht zusammen: 4,8 Prozent.

Ist das Ergebnis nun gut? Oder ist es eher schlecht?

Um diese Frage zu beantworten, müssen wir es mit dem Index vergleichen. Der DAX hat im gleichen Zeitraum um 11 Prozent zugelegt. In dieser Zahl sind die Dividenden schon enthalten. Der DAX ist ja ein Performance-Index.

Die DEUTSCHE TELEKOM schneidet im Vergleich dazu schlecht ab, keine Frage. Sie hat, auf ein Jahr gerechnet, eine underperformance von 6,2 Prozent gegenüber dem Index.

Oder anders herum ausgedrückt: Dein Gewinn mit dem Index wäre um satte 130 Prozent höher ausgefallen als bei einer Anlage in die DEUTSCHE TELEKOM.

Der MDAX ist in einem Jahr um 13 Prozent gestiegen.

Was kommt bei einem Vergleich mit ETFs heraus?

Die allersimpelste ETF-Anlage (MDAX + S&P 500) kommt im gleichen Zeitraum auf 13 Prozent für den MDAX und seine tollen Dividendenzahler. Auch hier ist die Dividende schon drin, weil der MDAX ja ebenfalls ein Performance-Index ist.

Der S&P 500 hat um 12,1 Prozent zugelegt.

Der S&P 500 bringt es auf 2,7 Prozent Dividenden und einen Kursanstieg von 12,1 Prozent. Macht zusammen also 14,8 Prozent.

Die 14,8 des S&P 500 und die 13 Prozent des MDAX sind leicht zu addieren und durch zwei zu teilen. Mit dieser Vorgehensweise hättest du also 13,9 Prozent Rendite gemacht. In einem Jahr.

Dein Gewinn mit dieser ETF-Strategie ist bereits um 190 Prozent höher als der mit der DEUTSCHEN TELEKOM. Und auch deutlich höher, als wenn du dein Geld in den DAX gesteckt hättest.

Die Anlage in den MDAX und den S&P 500 ergibt nicht nur über ein Jahr mehr Gewinn als eine in den DAX. Das ist auch so, wenn du über längere Zeiträume schaust. Über zehn Jahre zum Beispiel bringt der Dax (ohne Dividenden) nur 30 Prozent – der MDAX aber stolze 105 Prozent (ebenfalls ohne Dividenden). Der S&P 500, der üblicherweise ohnehin ohne Dividenden berechnet wird, steht über fünf Jahre bei 66 Prozent im Plus.

Die DEUTSCHE TELEKOM ist kein Kauf

Eine Anlage in die Aktie der DEUTSCHE TELEKOM führt zu einer deutlichen underperformance. Die Aktie ist kein Kauf. Das gleiche Urteil gilt für den Telekom-Sektor insgesamt, also auch für VODAFONE und TELEFONICA. Sie alle locken Anleger mit einer hohen Dividendenrendite. Und sie alle schneiden schlechter ab, als eine direkte ETF-Anlage.

Diese Art der Dividendenaktie, bei der du in stagnierende Unternehmen mit stagnierenden oder gar fallenden Gewinnen investierst, führt in aller Regel zu einer sehr deutlichen underperformance gegenüber dem Index.

Das Problem bei den Telekom-Unternehmen ist, dass sie kaum eine Aussicht auf eine steigende Dividenden bieten. Und nur Unternehmen mit einer deutlich steigenden Dividende schneiden besser ab als der Index.

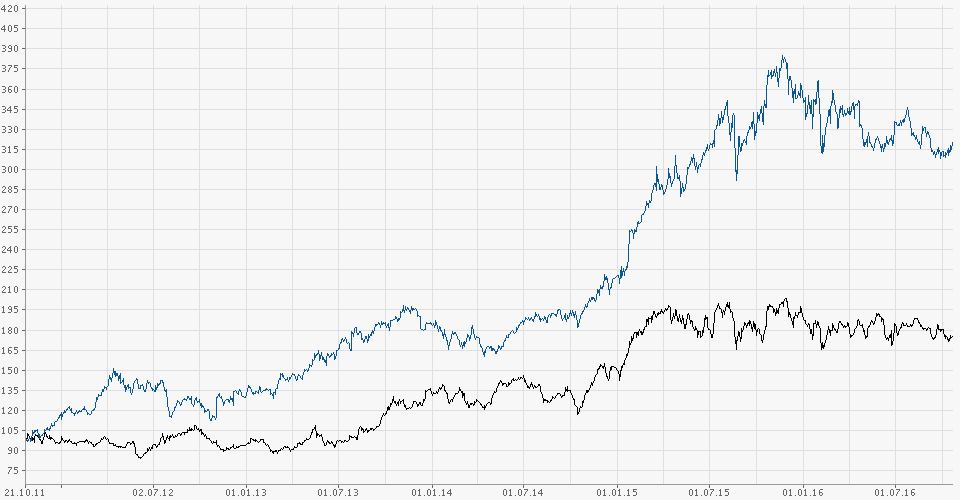

Das ist gut zu sehen, wenn wir den Aktienkurs der DEUTSCHEN TELEKOM (stagnierende oder fallende Dividende) mit dem Kurs eines Unternehmens vergleichen, das seine Dividende in den letzten Jahren deutlich erhöhen konnte – wie etwa STARBUCKS.

Das Unternehmen mit der steigenden Dividende (STARBUCKS, blau) liegt weit vor dem Unternehmen mit der stagnierenden Dividende (TELEKOM, schwarz). Klar.

Mein Fazit: Überleg dir gut, ob du dein Geld in ein Unternehmen mit stagnierenden oder sinkenden Umsätzen und Gewinnen steckst. Denk immer dran: Eine Aktie ist eine Unternehmensbeteiligung. Es gibt bessere Alternativen.

Dividendenaktien mit einer overperformance hießen in der Vergangenheit zum Beispiel: FRESENIUS, ADIDAS, NIKE, LINDT, STARBUCKS, NOVO NORDISK und MASTERCARD.

Wenn du keinen Beitrag mehr verpassen willst, dann bestell doch einfach den Newsletter! So wirst du jedes Mal informiert, wenn ein neuer Beitrag erscheint!

Schöner Beitrag, sauber analysiert! Ich mag, dass Du so viel Zahlenvergleiche nutzt. Das wirkt motivierend 🙂

Danke. Ja, ich rechne wirklich sehr gerne. Das macht unterschiedliche Anlageentscheidungen und ihre Folgen transparenter.

Wie immer eine sehr interessante Analyse. Mach weiter so.

Danke. Auch Lob wir hier gerne gesehen! Mir macht es viel Freude, die Texte zu schreiben – und ich freue mich über jeden, der sie gerne liest. Viel Spaß weiter beim Lesen.