Danke der Nachfrage. Es geht ihm gut.

Der Sparstrumpf hat sich im Jahr 2017 um 19,3 Prozent gefüllt. Das ist die Zahl, um die sich die Aktien im wiki verbessert haben. Mein persönliches Depot steht mit 24 Prozent noch etwas besser da – es verdankt das aber weitgehend einem einzigen Wert (VERBIO), der nicht im wiki enthalten ist und dort auch nicht hineingehört.

VERBIO ist ein Trade, ein sehr erfolgreicher, zugegeben. Aber keine „beste Aktie“.

In diesem Jahr schließen die „besten Aktien“, die sich im wiki befinden also etwas schlechter ab, als mein persönliches Depot. Das hatte ich so auch noch nicht.

Die Bilanz ist gut

Eine (vorläufige) Bilanz für das Jahr 2017 habe ich schon vor zwei Wochen gemacht. Vielleicht erinnerst du dich, wie froh ich war, dass ich in diesem Jahr wieder den Index geschlagen habe.

19,3 Prozent – für das wiki, für alle die dort investiert haben gibt es leider 0,95 Prozent weniger, da von der performance noch die Gebühren für den Emittenten des wikis abgehen. Und dann wird bei einer guten performance auch noch eine weitere Gebühr fällig. Das waren in 2017 dank der guten performance noch einmal 0,6 Prozent. Macht zusammen 1,55 Prozent Kosten. Bleiben 17,75 Prozent – immer ein gutes Ergebnis. Aber weniger.

Solltest du also in das wiki investieren – weil es den Index geschlagen hat? Überleg es dir gut. Ich rate dir natürlich nicht ab. Aber ich rate auch nicht zu. Ein wiki verursacht Kosten – von denen war gerade schon die Rede. Ich führe das wiki, damit du sehen kannst, was ich mache und wie gut (oder schlecht) ich gerade abschneide.

Die Argumente zählen

Du darfst also auch einfach beobachten wie ich anlege, darfst dir die Argumente für und gegen eine Aktie anschauen – und dann selber entscheiden. Über deine Anlagestrategie. So mache ich es ja auch.

Zudem kannst du dir das Depot ja auch ganz einfach selber nachbilden, wenn es dir gefällt. Jeden Kauf und Verkauf den ich mache werde ich in Zukunft sofort in der Facebook-Aktiengruppe „Kleine Börsenzeitung“ posten. Dann bist du immer informiert, was gerade passiert. Und du entscheidest dann für dich.

Ich habe den Index geschlagen – und du?

Hier kommt für dich und deine Überlegungen zunächst noch einmal der Vergleich mit dem Index. Der DAX hat in diesem Jahr rund 13 Prozent zugelegt. Eine einfach ETF-Strategie auch. Wer darüber liegt – der hat also den Index geschlagen.

Glückwunsch!

Wer darunter liegt – auch kein Beinbruch. Aber vielleicht ein Grund, über die eigene Anlagestrategie noch einmal nachzudenken. Dazu ist derzeit, zwischen den Jahren, ja reichlich Zeit.

Erst wer drei Jahre in Folge weniger verdient hat als der Index, der sollte sich ernsthaft überlegen, ob er auf dem richtigen Weg ist.

Meine Anlageentscheidungen in 2017

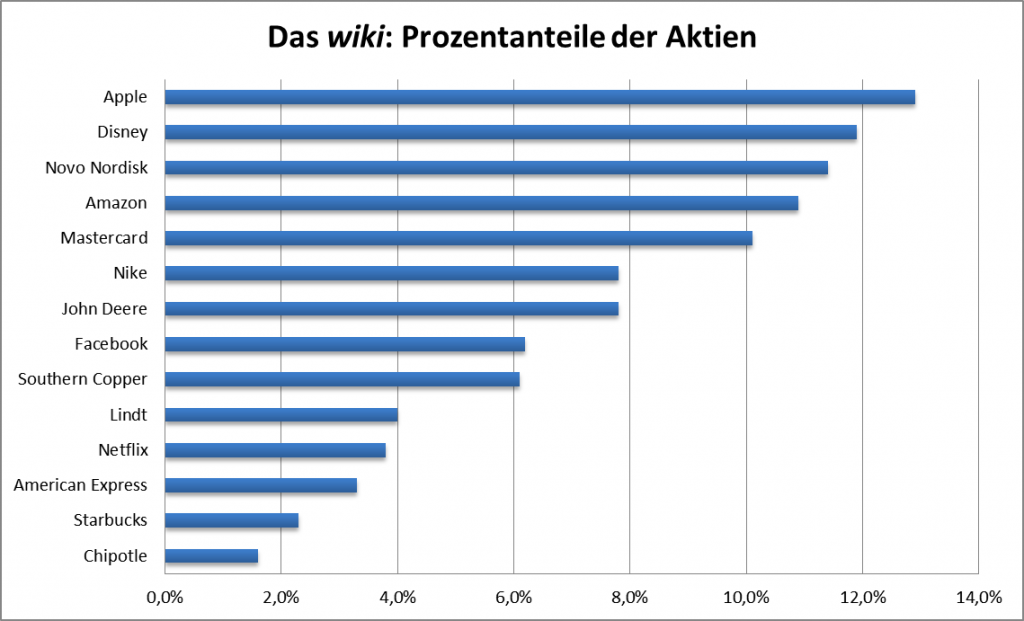

Um meine Entscheidungen zu erklären, will ich dir jetzt erst einmal die Struktur des Depots von grossmutters-sparstrumpf zeigen.

Du siehst auf den ersten Blick, dass derzeit fünf Aktien die Schwergewichte bilden: APPLE, DISNEY, NOVO NORDISK, AMAZON und MASTERCARD. Das ist so einfach zu erkennen, weil dies ein Balkendiagramm ist. Mit einem Kreisdiagramm geht das nicht so einfach.

Zwei dieser fünf Aktien haben erst in 2017 ihr hohes Gewicht erreicht. Es sind NOVO NORDISK und DISNEY. In beiden Fällen habe ich die Schwäche des Aktienkurses genutzt, um die Aktie aufzustocken. Beide Aktien waren die Verlierer des Jahres 2016. Ich gehe davon aus, dass sich das ändert – und im Fall von NOVO hat es sich ja schon geändert. NOVO gehört zu den Gewinnern des Jahres 2017.

Eine Aktie hat in 2017 deutlich an Gewicht verloren: APPLE. Die Aktie war ursprünglich mit nahezu 20 Prozent Anteil am wiki das größte Schwergewicht. Hat sich die Entscheidung APPLE zu reduzieren ausgezahlt? Leider nicht. Noch immer ist APPLE in einem stabilen Aufwärtstrend. Wann der endet – who knows?

APPLE-Aktien zu verkaufen, war also nicht vorteilhaft für meine performance. Was kann man daraus lernen?

Vielleicht dieses: Never change a winning team.

Oder auch: Gewinne soll man laufen lassen.

Hätte ich die Gewinne bei APPLE laufen lassen, dann stände das wiki jetzt etwas besser da.

Wer sind die Gewinner?

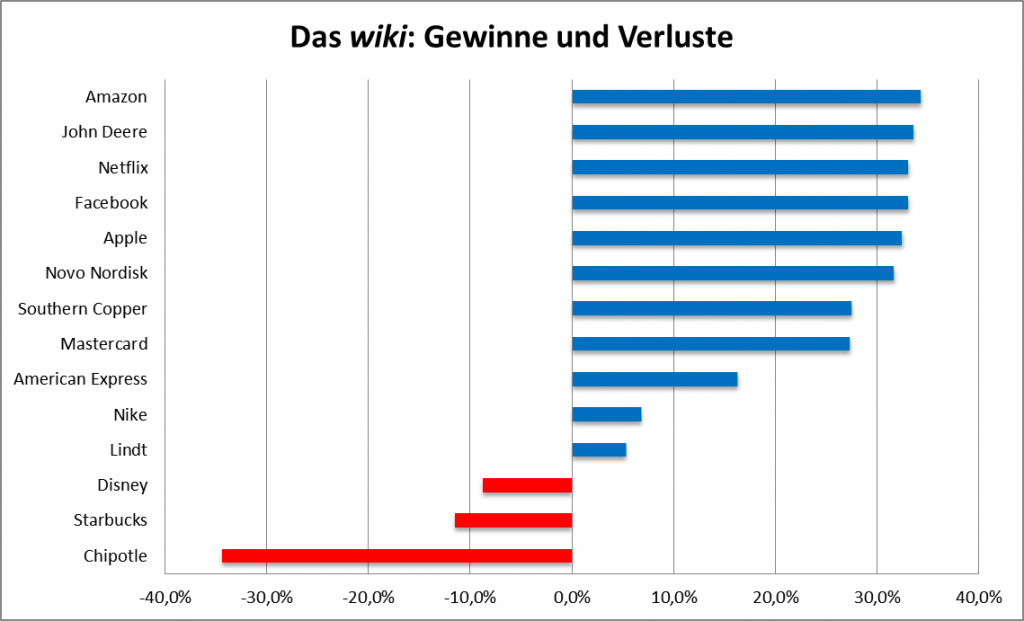

Die performance von 18,7 Prozent wurde im Kern von immerhin 8 der 13 Aktien im Depot getragen. Sie alle befanden sich in diesem Jahr in einem guten Aufwärtstrend. Die performance in der nächsten Grafik basiert auf den Zahlen in Euro – alles andere ergibt natürlich keinen Sinn, wenn man sein eigenes Depot betrachtet.

Wenn ich mir einzelne Aktien anschaue, messe ich ihre performance sonst gerne in ihrer Originalwährung. Diese performance ergäbe noch einmal ein anderes Bild. APPLE zum Beispiel steht im New Yorker Handel jetzt mit über 50 Prozent im Plus.

Das sieht in Euro nicht so üppig aus – wie du gleich sehen wirst.

Das performance ranking

Hier kommen die Gewinner im performance ranking: Sie lauten AMAZON, JOHN DEERE, NETFLIX, FACEBOOK, APPLE, NOVO NORDISK, SOUTHERN COPPER und MASTERCARD. In genau dieser Reihenfolge. Sechs dieser Werte liegen über 30 Prozent, zwei liegen knapp darunter.

Was du hier siehst, dass ist übrigens ein ranking, das auf den Zahlen vom 23. Dezember beruht und das für jede Aktie ein ganzes Jahr umfasst. So ist es für mich am einfachsten, schon am 23. Dezember die performance einer Aktie zu erfassen. Sonst hätte ich die Entwicklung vom 2. Januar 2017 bis zum 23. Dezember 2017 erfassen müssen und dazu hätte ich wirklich sehr viel rechen müssen. Da ich gerade viel Zeit zum Schreiben habe, wollte ich nicht bis zum 31. Dezember mit meiner Depotanalyse warten.

Was wird aus den drei Verlierern?

Gute Frage. Für DISNEY steht meine Entscheidung ja schon fest. Ich habe die Aktie trotz oder gerade wegen der schlechten performance zugekauft. Sie war so verlockend billig!

Ob sich das auszahlt? Schauen wir mal. Die letzten Wochen waren jedenfalls vielversprechend. Das hat mit dem angekündigten Einstieg von DISNEY ins Streaming-Geschäft zu tun. Und mit dem angekündigten Kauf von 20th Century Fox. Seither kennt die Aktie erst einmal nur noch eine Richtung: Nach Norden.

Starbucks

Den zweiten Verlierer, STABUCKS habe ich nicht aufgestockt, sondern sogar reduziert. STARBUCKS hat derzeit wenig Wachstum in Bezug auf seine Verkäufe in den jeweiligen Filialen (same store sales). Die Zahl der Filialen wächst allerdings weiter. Weitaus schwerer wiegt in meinen Augen der Wechsel an der Unternehmensspitze. Der neue CEO Kevin Johnson muss erst einmal zeigen, daß er in den Schuhen von Unternehmensgründer und Langzeit-CEO Howard Schultz laufen kann. Ich warte also ab.

Chipotle

Der dritte Verlierer, CHIPOTLE ist ohnehin nur eine kleine Portion gewesen. Gelichwohl schmerzt der Verlust natürlich. Ich warte auch hier ab. CHIPOTLE war über viele Jahre der Liebling der Anleger, die das starke Wachstum des Unternehmens schätzten. Dann kamen Probleme mit E-Coli-Bakterien und stürzten die Firma in große Turbulenzen.

Vor wenigen Wochen hat der Unternehmensgründer und CEO Steve Ells seinen Rücktritt angekündigt. Hier muss ein neuer CEO erst einmal zeigen, was er kann. Der Aktie hat die Rücktrittsankündigung genutzt. Sie stieg. Ich warte ab.

Was noch?

Getrennt habe ich mich in 2017 von der Aktie von WELLS FARGO (-2,5%). Mag Warren Buffett mit ihr glücklich werden – ich war es nicht. Die Entwicklung der Aktie von AMERICAN EXPRESS werde ich weiter beobachten. Sie war nicht schlecht – aber absolut jede Alternative (MASTERCARD, VISA, PAYPAL, WIRECARD) war in 2017 besser. Das muss für 2018 nichts heißen. Ich warte noch mit der Entscheidung, ob ich AMEX behalte – oder verkaufe.

Zu klein ist in meinen Augen der Depotanteil von FACEBOOK. Ich werde da bald nachjustieren. FACEBOOK wächst sehr stark. Knapp 50 Prozent mehr Umsatz und gut 70 Prozent mehr Gewinn sprechen für sich. Diese zahlen werden in Zukunft sicher niedriger ausfallen. Sie bleiben aber wahrscheinlich sehr hoch.

Die Watchlist

Der zu schnelle Verkauf von APPLE war sicher der größte Fehler in 2017. Der zweitgrößte? Nun der liegt in dem, was du gar nicht erkennen kannst, in dem, was ich nicht getan habe.

Ich hatte vor einem Jahr zwei Werte auf der Watchlist. Das waren NVIDIA und UNITED INTERNET. Ich habe beiden Aktien nicht gekauft. Und das war – aus heutiger Sicht – eindeutig falsch. Hier kommt erst einmal der Chart von NVIDIA:

Plus 58 Prozent. Autsch! Das tut weh. Vielen Anlegern gilt mein Depot als Technologie-lastig. Ich sehe das nicht so. APPLE ist eine Firma die consumer electronics herstellt. Das iPhone ist ein beliebtes Konsumgut. FACEBOOK ist ein Medienunternehmen (im Internet). AMAZON ist ein Einzelhandelsunternehmen (im Internet).

Das Jahr der Semiconductor

In Wahrheit habe ich kein einziges richtiges Tech-Unternehmen im Depot. 2017 war das Jahr der Chip-Hersteller. Die Aktien vieler Chip-Unternehmen sind extrem gut gelaufen. Gut gelaufen sind auch die Aktien der Service-Unternehmen für die Chip-Industrie.

Aus heutiger Sicht ist klar: Diesen Trend habe ich verschlafen. Allerdings bin ich hier auch besonders kritisch. Chip-Hersteller sind mal hoch profitabel – mal fallen die Preise so stark, dass ihre Gewinne deutlich schrumpfen. Es ist eine zyklische Branche. Zudem ist es sehr schwer, die Gewinner von morgen zu kennen. Dazu ist zum einen Spezialwissen nötig (das ich nicht habe) – zum anderen ist es zum Teil aber auch schlicht unmöglich, die Gewinneraktien zu kennen.

Wer im Rennen zwischen AMD, NVIDIA, QUALCOMM, BROADCOM und INTEL gerade die Nase vorne hat, das ist ja mit einiger Mühe noch herauszufinden. Aber für die Zukunft der Aktien besagt das nicht viel. Dafür müsste ich mehr über die zukünftigen Produkte dieser Firmen wissen. Wer wird in Zukunft die gefragtesten Grafikchips herstellt, die besten CPUs oder die besten Bluetooth- oder 5G-Modems?

Das weiß keiner. Auch ich nicht.

Den Sieger von morgen zu kennen, das ist bei Chip-Herstellern sehr, sehr schwer. Möglicherweise habe ich also auch in Zukunft keine wirklichen Tech-Werte im Depot.

United Internet

Anders als bei den Chip-Herstellern ist das Versäumnis bei UNITED INTERNET wirklich ärgerlich. Ich beobachte die Aktie schon lange. Sie ist eine ausgewiesene Gewinner-Aktie. Sie war vor einem Jahr erkennbar an einem Tiefpunkt.

Aber es kommt noch schlimmer: Ich habe sie im Februar 2017 hier auf großmutters-spartstrumpf sogar zum Kauf empfohlen. Und selber habe ich sie nicht gekauft. Was ich dadurch verpasst habe? Ich zeige es dir:

Das ist – ärgerlich. Aber nicht zu ändern. Ich gelobe Besserung.

Was macht der Dollar?

Der schwache Dollar hat das wiki in 2017 ungefähr acht Prozent an Rendite gekostet. So etwas ist leider nicht zu vermeiden. Änderungen beim Dollar kommen und gehen. Das wiki mit seinen „besten Aktien“ zeigt aber, dass sich auch mit Aktien im Dollarraum in 2017 gute Gewinne machen ließen.

Gute Gewinne – das ging in 2017 einmal mehr nicht mit den Aktien von COCA COLA, GENERAL ELECTRIC, GENERAL MILLS, PROCTER&GAMBLE, 3M und AT&T. Das sind allesamt beliebte Dividenden-Aktien, vor denen ich (und andere) deutlich gewarnt haben. Diese Lieblinge des amerikanischen und des deutschen Anlegerpublikums haben in 2017 zusammengenommen 13,2 Prozent an Wert verloren (in Euro).

Das wird nicht besser, wenn ich dir die Zahlen in Dollar sage. Dort kamen diese beliebten und in meinen Augen völlig zu Unrecht als sicher angesehenen Dividendenaktien zusammen nur auf ein Plus von 1,23 Prozent – der Index (S&P 500) hat 18,3 Prozent zugelegt. Das sind sagenhafte 17 Prozent mehr. Überleg dir also gut, wo dein Geld liegt.

Vorsicht – Dividendenaktien!

Meine Warnung vor bekannten Dividendenaktien bleibt bestehen. Diese Aktien hinken dem Index hinterher. Das ist auch auf fünf und auf zehn Jahre so. Und es ist auch so, wenn du die Dividenden mit einrechnest. In der jetzigen Börsenphase, angesichts von steigenden Zinsen gilt diese Warnung ganz besonders. Diese Aktien sind eine Garantie dafür, dass der Index dich schlägt.

Und dann musst du zu deiner Frau gehen und ihr mit trauriger Stimme sagen: Schatz – der Index hat mich geschlagen.

Ich weiß was sie dann zu dir sagen wird: Dann leg unser Geld doch bitte in den Index an. Und damit hat sie ja sooooo recht.

Wenn du keinen Beitrag mehr verpassen willst, dann bestell doch einfach den Newsletter! So wirst du jedes Mal informiert, wenn ein neuer Beitrag erscheint!

Also – ich bin absoluter Anfänger, habe im Februar 2019 mein Depot eröffnet.

Seitdem, also innerhalb von 8 Monaten, hat mein Depot um 18,12% zugelegt.

Nach Abzug von Abgeltungssteuer und sämtlichen Kosten.

Huch – ich habe den Index geschlagen.

Soll ich jetzt ein Blog eröffnen und ein Buch schreiben?

Ich würde mir das zwei Mal gut überlegen. Der MSCI World hat seit Jahresanfang immerhin um 23 Prozent zugelegt.

Sehr geehrter Herr Thiel,

ich bin seit längerer Zeit begeisterter Leser Ihres Blogs. Derzeit treibt mich folgende Frage:

Aufgrund der neuen Steuerreform bei den ETF’s und der langjährigen Outperformance von Berkshire gegenüber dem S&P 500, wäre es doch auch eine Alternative sein Geld dort (passiv) zu investieren. Ich sehe 4 Vorteile:

1.) Man ist breit diversiziert?

2.) Es entsteht ein Steuerstundungseffekt, da Berkshire keine Dividende zahlt.

3.) Langjährige Outperformance gegenüber dem präferierten S&P 500.

4.) Keine laufenden ETF-Kosten.

Wie denken Sie darüber als Alternative zur Auswahl von Einzeltiteln?

Ich schließe mich dem – bedingt – an. BERKSHIRE ist in meinen Augen keine Einzelaktie – es ist eher ein sehr interessant zusammengesetzter, marktbreiter ETF. Es entstehen in der Tat keine Kosten. Auch das ist angenehm.

Allerdings ist BERKSHIRE ein Investment in Dollar. Das sollte man immer im Auge behalten. Wird der Dollar schwächer gegenüber dem Euro, dann wird auch ein Investment in BERKSHIRE weniger wert. Ergänzend wäre also ein Investment in Euro eine gute Sache – ich tendiere da ja gerne zum MDAX.

Zur Outperformance von BERKSHIRE muss man anmerken, dass die besten Jahre von Buffett weit zurück liegen. Er hat bis in die 90er den Index oft sehr stark schlagen können. In den letzten zehn Jahren läuft BERKSHIRE aber nahezu ebenso gut, wie der S&P 500. Mal liegt der S&P 500 vorn – mal BERKSHIRE. Das liegt auch an der Größe von BERKSHIRE. Wert so viele Milliarden investieren muss wie Warren Buffett, der muss sich an große Investments halten. Große Investments die sich als Ourtperformance herausstellen sind aber selten, zumal Buffett günstig einkaufen will.

Mir scheint BERKSHIRE allerdings immer einen Gedanken wert – vor allem für all jene, die ohnehin keine Lust haben, sich (wie Buffett) Tag für Tag oder zumindest einmal in der Woche mit ihren Aktien auch zu beschäftigen. Denn das ist bei Einzelaktien wichtig.

Ich kann immer wieder lernen von Deinem Vorgehen.Die Balkendiagramme werde ich nun auch bei meinem Depot anwenden. Es gibt

eindeutig eine bessere Visualisierung und daher auch evtl. zwingende Entscheide.

Danke für die interessanten Ratschlage im Jahr 2017 und weiter so im kommenden Jahr.

Herzliche Gratulation zu Deinen 24% . Auf ein weiteres erfolgreiches Jahr

Ein treuer Leser aus der Schweiz.

Hans Peter

Da stellt sich natürlich die Frage, welcher Index geschlagen wurde ? Wenn es der DAX sein soll, was ich vermute, frage ich mich, was das für ein Vergleich ist, wenn im Wikifolio kein einziger DAX-Wert enthalten ist. Ein Vergleich mit dem Nasdaq100 wäre da schon aussagekräftiger. Und da würde der flotte Spruch „wieder den Index geschlagen“ nicht so leicht über die Lippen gehen. Oder wie wäre der Vergleich mit dem MSCI World ? Auch der Index konnte nicht geschlagen werden.

Ich sehe gerade, dass ich beim MSCI World bin ich in die falsche Zeite gerutscht bin. Der konnte geschlagen werden.

Ich vergleiche mich nicht mit dem NASDAQ 100 – in meinem Depot sind nur wenige Technologiewerte. Aber einige, zugegeben. Am besten ist für mich in diesem Jahr der Vergleich mit dem MSCI World – um Längen geschlagen (der hat nur rund 4 Prozent). Aber das war in meinem letzen Text zur Jahresbilanz schon Thema. Ich versuche einen Mix aus MDAX und S&P 500 zu schlagen – weil das der härteste Vergleich ist.

Danke für die Aufschlüsselung und Glückwunsch noch einmal zur Outperformance. Auch schön zu sehen: Du legst Dir die Aktien selbst ins Depot, die Du „bewirbst“. Macht auch nicht jeder. Kleine Anmerkung: „in 2017“ sagt und schreibt man im Deutschen nicht. Findet leider zunehmend Verbreitung, ist aber eine echte Unsitte.

Immer wieder sehr informativ und aufschlußreich. In diesem Beitrag gefallen mir v.a. die selbstkritischen Anmerkungen zu Chipotle, Wells Fargo und United Internet. Daneben geht meine deutlich kritischere Haltung zu Apple richtig unter.

Frohe Weihnachten und weiterhin viel Erfolg im Neuen Jahr.

Danke. Dir auch!