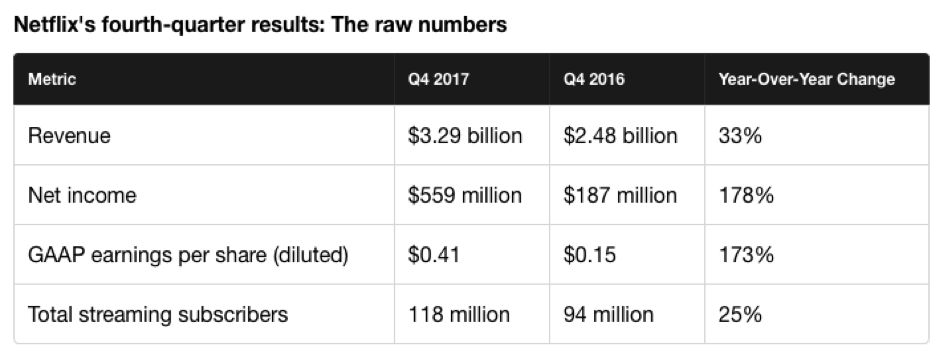

NETFLIX konnte gestern außergewöhnlich starke Quartalszahlen vorlegen. Der Umsatz wächst zweistellig (33 Prozent), der Gewinn dreistellig (173 Prozent).

Wichtiger aber sind bei NETFLIX nach wie vor die Abonnenten-Zahlen. NETFLIX konnte deutlich mehr subscriber gewinnen, als alle Konkurrenten zusammen: 8,3 Millionen. Und NETFLIX konnte sehr viel mehr subscriber gewinnen, als das Unternehmen erwartet hatte.

Ich hatte im Vorfeld der Quartalsergebnisse starke Zahlen erwartet, aber eher nicht mit einem Sprung der Aktie nach oben gerechnet. Hier kommt noch mein Bericht zu NETFLIX, den ich gestern in der Börsengruppe „Kleine Finanzzeitung“ veröffentlicht habe:

„MORGEN IST NETFLIX-TAG

Bei NETFLIX geht es morgen vor allem um das Wachstum bei den Abonnenten – um „subscriber growth“. Das Unternehmen hat sich 23 Prozent mehr (year over year) zum Ziel gesetzt. Alles darunter wäre also eine Enttäuschung – und würde die Aktie in den Keller schicken.

Damit rechnet aber derzeit niemand. Im Gegenteil. Die Analysten hoben ihre Kursziele für NETFLIX in den letzten Wochen eher an. Kann NETFLIX die erwarteten 23 Prozent deutlich toppen, dann ist auch ein Kurssprung drin.“

So weit mein Kurzbericht von gestern in der „Kleinen Finanzzeitung“. Du bist natürlich herzlich eingeladen, auch Mitglied in dieser Börsengruppe zu werden, die ich zusammen mit anderen Finanzblogger gestalte.

NETFLIX hat die Erwartungen auch bei den subscribern deutlich übertroffen. So konnte die Aktie trotz des enormen Anstiegs der letzten Monate zulegen.

Die Zahlen gestern waren einfach zu gut. Die Aktie notiert heute rund 11 Prozent höher. Kein Wunder. Das starke Wachstum bei NETFLIX geht unvermindert weiter. Wer die Aktie hat, der hält sie weiterhin. NETFLIX ist und bleibt ein erstklassiges Investment im Bereich Entertainment.

Allerdings sollte Anleger im Blick behalten, dass die Aktie von NETFLIX sehr volatil ist. So stark es manchmal nach oben geht, wenn das Unternehmen seien Ziele übertrifft, so stark ging es in der Vergangenheit nach unten, wenn das Unternehmen seine Ziele nicht oder nur knapp erreicht.

NETFLIX ist und bleibt im Depot von grossmutters-sparstrumpf. NETFLIX ist in meinen Augen also eine der „besten Aktie“. Allerdings ist DISNEY (mit über 10 Prozent Depotanteil) deutlich stärker gewichtet als NETFLIX (4,7 Prozent). Das wird auch so bleiben. DISNEY ist in meinen Augen das deutlich sicherere Investment.

Wenn du keinen Beitrag mehr verpassen willst, dann bestell doch einfach den Newsletter! So wirst du jedes Mal informiert, wenn ein neuer Beitrag erscheint!

Guten Tag Herr Thiel,

Danke für den super Beitrag.

Warum genau halten Sie Disney für ein so sicheres Investment?

Liebe Grüße!

Ruben

Ich habe den Nachkauf von DISNEY im Dezember ausführlich begründet:

https://grossmutters-sparstrumpf.de/best-buy-now-welche-aktie-soll-ich-jetzt-kaufen/

Guten Abend Herr Thiel,

seit Ihrem informativen und unterhaltsamen Buch verfolge ich aufmerksam auch hier jeden Ihrer Beiträge. Wer sich wie ich auch etwas „nüchterner“ mit Aktieninvestments beschäftigt, wird schnell auf das Buch und die Analysetechnik von Frau Susan Levermann stoßen. Um beim Beispiel Netflix zu bleiben, schneidet die Aktie nach der Levermannanalyse allerdings gar nicht gut ab (-3 Punkte, Stand 19.01.2018). Zum Vergleich: Large Caps werden von ihr zum Kauf ab + 4 Punkten empfohlen. Die 13 Bewertungskriterien sind folgende:

1. RoE (Eigenkapitalrendite) LJ (Laufendes Jahr)

2. EBIT-Marge LJ

3. Eigenkapitalqoute LJ

4. KGF 5 Jahre

5. KGV aktuell

6. Analystenmeinungen

7.Reaktion auf Quartalszahlen

8.Gewinnrevision (vergangenes zu aktuellem Jahr)

9. Kurs heute gg. Kurs vor 6 Monaten

10. Kurs heute gg. Kurs vor 1 Jahr

11. Kursmomentum steigend

12. Dreimonatsreversal

13. Gewinnwachstum

Ähnlich verhält es sich übrigens mit Ihrer Aktienempfehlung von Disney, die nach Levermann nur + 2 Punkte erreicht (Stand 19.1.18), wobei Large Caps erst ab +4 Punkte zum Kauf empfohlen werden.

Woran liegt Ihrer Meinung nach die vollkommen abweichende Bewertung der Levermannanalyse im Vergleich zu Ihren Empfehlungen? Ist dies ausschließlich auf die Zukunftsperspektive der jeweiligen Aktien zurückzuführen, die Sie dafür annehmen, währenddessen dies bei Levermann keine Rolle spielt?

Ich wende keine schematischen Systeme an – auch wenn absolut nichts dagegen spricht das zu tun, wenn Sie gute Erfahrungen damit haben.

Ich achte in der Tat auf die Zukunftsperspektiven. Auf Mega-Trends. Ich achte aber auch auf das Management. Das kommt seltsamerweise in der Liste der Bewertungskriterien nicht einmal vor. Dabei ist das in meinen Augen ein ganz wichtiger Punkt.

Ich kenne keine Belege, die die Erfolge der Levermann-Strategie nachweisen (was nicht heißt, dass es die nicht gibt!). Ich selber würde mich nur mit Strategien beschäftigen, die besser als der Index sind. Ist das bei Levermann der Fall? Wie hoch lag Ihr Return im letzten Jahr? Er sollte zumindest über 13 Prozent liegen. Sonst war der Index klüger. Als Levermann.

Hallo Herr Thiel,

die erzielte Rendite lag mit diesem System bei 17 Prozent im vergangenen Jahr, aktuell sogar knapp drüber, womit der Index geschlagen wurde. Die Art und Weise des Managements sowie vermutliche Zukunftschancen lassen sich nicht quantifizieren, weshalb dies bei Levermann wohl keine Berücksichtigung findet. Das Buch von Frau Levermann „Der entspannte Weg zum Reichtum“ kann ich Ihnen wärmstens empfehlen. Allein schon nur aus dem Grund, Ihre eigene Investmentstrategie zu überprüfen. Frau Levermann hat Aktienportfolios im Mrd. € Bereich gemanaged und hat dementsprechend viel Erfahrung. Es gibt sogar einige Online-Anbieter, die Ihnen diese 13 Kriterien je Aktie über alle Indizes hinweg wöchentlich neu auswerten.

PS: Ihr Tipp im vergangenen Jahr bei Novo Nordisk einzusteigen hat sich gelohnt (+20 %). Mal sehen, ob Sie mit Disney in diesem Jahr ebenfalls richtig liegen werden 😉

Spannend würde ich eine Bewertung von Ihnen zur Aktie von Palatin Technologies finden (ISIN: US6960774031). Hier sind mir im letzten Jahr bei zu Zu- und Verkäufen über 20 % Rendite gelungen, obwohl der Kurs recht volatil ist.

17 Prozent – das ist gut. Ich mag allerdings keine schematischen Systeme. Deshalb passt Levermann nicht wirklich zu mir. Mir würde das System den Spaß an der Geldanlage nehmen. Mir geht es ja ganz sehr um Zukunftsfragen, um Zukunftstrends.

Sie sehen, da ist jeder anders.

Zudem habe ich mit meiner Vorgehensweise im wiki 19 Prozent gehabt und in meinem eigenen Depot 24 Prozent. Ich kann mich also nicht verbessern. Durch Levermann.

Echt Wahnsinn wie die Aktie abgeht 🙂

Hallo guten Abend,

solche Glücksfälle (Netfix) gibt es immer wieder,

Als ich vor einigen Wochen beschlossen habe ISRA VISION O.N. zu kaufen, wusste ich nicht, noch besser gesagt dachte ich nie das es in der kommenden Woche schon um 40 und auch 50% steigen könnte. Normal ist das bestimmt nicht.

Ist es eine Aktie über die es sich lohnt bei Ihnen zu schreiben?

Da ich kaine Erfahrung habe, bitte entscheiden Sie was Sie mit dieser Information anfangen.

Aufjeden fall handelt es sich um eine Firma bei der es in den letzten Jahren sehr hohe Steigerungen gegeben hat, und die vielleicht demnächst in den Tec-Dax kommen könnte

Grüße, Jürgen