Ich habe da mal eine Frage: Ich habe mein Geld seit Jahren über die Targo-Bank in Fonds angelegt. Mich nervt die Performance da zunehmend. Im letzten Jahr war sie so schlecht – ich hatte ein Minus von 10 Prozent. Nun überlege ich, zu einem Vermögensverwalter zu gehen. Der will allerdings ein Prozent Gebühren haben – plus Umsatzsteuer. Lohnt das für mich?

Achim (65)

Herzlichen Dank für deine Frage. Ich habe mich bislang hier auf grossmutters-sparstrumpf mit Vermögensverwaltern noch nicht beschäftigt. Deine Frage ist ein guter Anlass, das mal zu tun. Im letzten Jahr habe ich für das Geldseminar von grossmutters-sparstrumpf allerdings einiges zu diesem Thema recherchiert. Zudem rufen mich immer mal wieder Leserinnen und Leser meines Blogs an, und erzählen von ihren Erfahrungen mit einer Vermögensverwaltung.

Vermögensverwalter setzen (wie Banken auch) in der Regel auf Fonds mit hohen Gebühren. Und das ist – Mist. Deshalb will ich jetzt erst einmal der Frage nachgehen, was Fonds bringen.

Was bringen Fonds?

Die Antwort lautet: Nichts. Außer Kosten natürlich. In meinem Segment, dem Bereich internationale Aktien also, kommt kein Fonds aus dem deutschsprachigen Raum überhaupt an die Performance des MSCI World heran. Sie liegen vielmehr weit dahinter.

Hier kommt ein Beispiel, der Fonds ACATIS Aktien Global von Dr. Hendrik Leber (ACATIS-Investment). Dr. Leber gilt manchen als Value-Investor. Er bezeichnet sich auch selber so. Schauen wir mal, wie viel Wert er im vergangenen Jahr geschaffen hat. Er hat im Jahr 2018 ein Minus von 7,2 Prozent erzielt (Quelle: Morningstar). Im Chart von finanzen.net ist der Wert ein wenig höher angegeben:

Minus 7,2 Prozent, ist das gut? Oder schlecht? Dazu müssen wir diesen Wert mit dem MSCI World vergleichen. Der hat im gleichen Zeitraum ein Minus von 4,52 Prozent erzielt (ETF auf Eurobasis, thesaurierend). Nun kennen wir die Underperformance des ACATIS Aktien Global: Sie lag im vergangenen Jahr bei rund 2,7 Prozent.

Morningstar kennt auch die Performance, die der ACATIS Aktien Global über die letzten zehn Jahre erzielt hat: Es sind 8,72 Prozent pro Jahr. Plus.

Ist das gut? Oder schlecht? Es ist nicht wirklich gut, denn der Index hat in diesem Zeitraum eine sehr starke Entwicklung gehabt. Vor zehn Jahren war das enorme Tief der großen Wirtschafts- und Finanzkrise. Der MSCI World ist – wiederum in Euro und inklusive Dividenden – um 12,16 Prozent pro Jahr gestiegen (Quelle: MSCI).

Nun kennen wir die Underperformance dieses Fonds über einen längeren Zeitraum: -3,44%. Es gibt natürlich noch viel schlechtere Fonds und einen davon werden wir uns gleich noch ansehen. Die Frage ist nur: Warum solltest du sie kaufen?

Wie wirkt sich die Underperformance aus?

Ich will jetzt mal richtig gemein sein und dir vorrechnen, was aus den Kundengeldern dieses Fonds geworden wäre, wenn alle statt in der ACATIS Aktien Global in den MSCI World angelegt hätten.

Ich gehe von 100 Mio. Kundengeldern im Jahr 2008 aus. Angelegt bei Dr. Leber werden daraus in zehn Jahren 230,72 Mio. Euro. Das sind 130 Mio. Euro Gewinn.

Angelegt in einen ETF auf den MSCI World dagegen wäre es 315 Mio. Euro geworden. Der Gewinn hier: 215 Mio. Der Gewinn ist in diesem Fall um 65 Prozent höher. Für jeden Kunden. Oder umgekehrt gesprochen: Jeder Anleger der in den Fonds von Dr. Leber investiert, verzichtet freiwillig und ohne jede Not auf rund 40 Prozent an Gewinn.

40% weniger Gewinn

Nicht das du denkst, ich hätte mir mit dem ACATIS jetzt einen besonders schlechten Fonds herausgesucht. Wie oft bei Fonds, sind die von der Deka (Sparkasse) noch deutlich schlechter. Hier kommt der Chart des Deka Global Select:

Die Deka gibt an, dass ihr Fonds in einem Jahr 10.01 Prozent an Wert verloren hat. Das sind noch einmal fast drei Prozent weniger als bei Dr. Leber. Auch auf lange Sicht ist dieser Fonds für dich und dein Geld noch schlechter als der ACATIS Aktien Global.

Was bringen Vermögensverwaltungen?

Eine Vermögensverwaltung legt dein Geld in aller Regel wiederum in Fonds an. Eine Verbesserung gegenüber dem bisherigen Zustand ist damit schon einmal sehr unwahrscheinlich. Eher ist damit zu rechnen, dass du noch weniger Gewinn machst als in der Vergangenheit, denn diesmal bezahlst du nicht nur das Fondsmanagement und musst mit der Unterperformance der Fonds gegenüber ihrem Index leben. Diesmal kommen noch die Gebühren hinzu, die dir die Vermögensverwaltung in Rechnung stellt. Die will – angeblich – ‚nur’ 1,2 Prozent von deinem Geld. In der Praxis werden daraus aufgrund der Performance-Fees und weil sie dir auch alle Kosten des Depots noch extra in Rechnung stellen in der Regel 2-3,5 Prozent.

Für meine Rechnung will ich von dem niedrigsten Wert ausgehen: 2 Prozent. Zusätzlich zu den Fonds die sie dir empfehlen werden, hast du nun also auch noch diese Kosten am Hals. Dein Geld wird auf diese Weise nicht etwa mehr einbringen, sondern noch weniger als bislang.

Wie viel Geld fließt in die Taschen der Vermögensverwalter?

Da du eine Vermögensverwaltung ins Auge fasst, gehe ich davon aus, dass du eines besitzt. Nehmen wir an, es ist eine Mio. Euro. Die Kosten für die Vermögensverwaltung belaufen sich dann im ersten Jahr auf stolze 20.000 Euro. Die verschwinden – auf nimmer Wiedersehen. Im nächsten Jahr passiert das gleiche wieder. Wiederum sind etwa 20.000 Euro in den Taschen der Vermögensverwalter gelandet. Jeder kann sich leicht ausrechen wie hoch die Kosten für dich sind, wenn du dein Vermögen die nächsten 25 Jahre verwalten lässt:

25 x 20.000 = 500.000 Euro

Na gut, gehen wir mal davon aus, dass dein Vermögen im Laufe der Zeit geringer wird. Du willst ja davon leben. Also sinkt auch der Betrag, den die Vermögensverwaltung dir in Rechnung stellen kann. Gehen wir also mal davon aus, dass es ‚nur’ 250.000 Euro sind, die du in 25 Jahren an sie bezahlst.

250.000 Euro

Und das alles für eine Performance, die weit hinter dem MSCI World liegt!

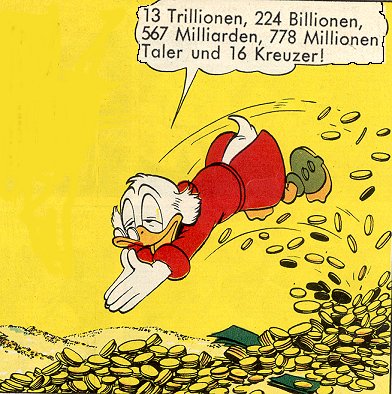

Mein Fazit: Ein Vermögensverwalter sorgt nicht etwa dafür, dass du in deinem Geld baden kannst – er sorgt vielmehr dafür, dass er in deinem Geld baden kann.

Gibt es eine Alternative?

Ich denke schon. Neulich hatte ich einen Anruf von einem Mann, der verwaltete sein Vermögen seit drei Jahren selber. Ganz ohne Vermögensverwalter. Er war ganz stolz auf seine Ergebnisse. Seit er auf die Vermögensverwaltung verzichte, hat er die doppelte Performance. Statt 5 Prozent zuvor waren es nun 10 Prozent. Der Mann hat mich übrigens nur angerufen, um mir für die Texte auf dem Blog zu danken. Er hatte einige mit großem Gewinn für sich gelesen. Um Mut zu schöpfen nehme ich an. Mut, sein Geld selber anzulegen.

Das sind die Geschichten, die ich als Blogger zu hören bekomme. Was soll ich dir also sagen, wenn du darüber nachdenkst, eine Vermögensverwaltung zu beauftragen? Ich kann nur abraten. Ich würde niemals eine viertel Million dafür bezahlen, dass ein Verwalter sich damit ein tolles Leben macht, eine Villa in Spanien zulegt zum Beispiel. Mit Swimming Pool. No way!

Lerne, dein Geld selber anzulegen

Ich kann dir sagen, was ich tun würde, wenn ich 1 Mio. Euro anlegen würde. Zunächst einmal würde ich alles Geld an die Seite legen, das ich in den kommenden 5 Jahren brauche. Bei einem Vermögen von 1 Mio. Euro wären das in meinen Augen 200.000 Euro. 40.000 Euro pro Jahr. Die würde ich in sichere Anlagen stecken, in Festgeld vermutlich, denn Anleihen bringen ja derzeit auf Sicht von ein oder zwei Jahren ohnehin keine Zinsen ein. Sie liegen im negativen Bereich.

Bleiben 800.000 Euro für die eigentliche Anlage übrig. Die Hälfte davon würde ich in einen ETF auf den MSCI World stecken. Alternativ käme für mich auch eine Aufteilung der Summe in 200.000 Euro in den MDAX und 200.000 Euro in den S&P 500 in Frage. Diese Kombination hat in den letzten zehn Jahren deutlich besser abgeschnitten als der MSCI World. In vergangenen Jahr leider nicht.

Die zweite Hälfte würde ich in zwei wikifolios anlegen. 80.000 Euro (zehn Prozent des Aktiendepots) in das wiki High Tech Stock Picking von Stefan Waldhauser. Der hat den Index im vergangenen Jahr um Längen geschlagen. Und 320.000 Euro kämen in das wiki Global Champions, in meine eigene Strategie also. Auch die Global Champions waren in den letzten Jahren deutlich besser als der Index – anders als die meisten Fonds da draußen.

Das wiki von Stefan Waldhauser hat im letzten Jahr nach Kosten ein Plus von 20 Prozent gebracht (bezogen auf die angelegte Summe: +16.000€). Die Global Champions sind mit +6,5 Prozent aus dem Jahr gekommen (+20.800€). Der ETF auf den MSCI World hat leider Verlust gemacht: -4,52 Prozent (-18.080€).

Statt eines Verlustes von 10 Prozent (wie mit deinen Fonds) hättest du bei dieser Vorgehensweise im Jahr 2018 zusammengerechnet immerhin ein Plus von 2,34 Prozent – 18.720 Euro.

Ein Verlust von 10 Prozent – das sind stolze 80.000 Euro! Du hast in meiner Rechnung jetzt nur noch 720.000 Euro im Depot. Bei der von mir vorgeschlagenen Strategie sind es 818.720 Euro, knapp 100.000 Euro mehr. In nur einem Jahr.

Rebalancing

80 Prozent des Vermögens in Aktien anzulegen, das gilt in Deutschland als eher gewagt – in den USA ist das anders, da wird so eine Aufteilung von vielen financial advisors empfohlen. Aber du bist natürlich völlig frei, deine ganz eigene Kombination zu wählen.

Welche Kombination für dich passt, das hängt zum einen von deiner Toleranz gegenüber (vorübergehenden) Marktverlusten ab. Für viele Anleger ist ein Verhältnis von 70:30 oder 50:50 emotional deutlich einfacher. Je höher der Anteil der sicheren Anlagen ist, desto geringer fallen die Schwankungen der gesamten Anlage in schwierigen Marktphasen aus. Allerdings ist klar: Je niedriger der Anteil des Geldes, das im Markt liegt ist, desto niedriger wird auch deine Performance ausfallen.

80:20

Ich vermute derzeit, dass ein Verhältnis von 80:20 für mich passt, wenn ich einmal von dem Geld leben will – deshalb habe ich es auch gewählt. Welches Verhältnis von sicheren zu unsicheren Anlagen bei dir passt, das hängt aber auch davon ab, wie hoch die Renten und Pensionen sind, die in deinem Haushalt anfallen, wie sehr du bzw. ihr also auf die Einnahmen aus dem Vermögen angewiesen seid.

Wichtig ist allerdings, dass Anleger das Verhältnis der beiden Depotteile, dem Aktienmarkt auf der einen Seite und dem Festgeld auf der anderen, regelmäßig wiederherstellen. Steigen die Aktien im Kurs, dann wächst der Depotteil in dem die Aktienanlagen liegen möglicherweise auf 82 der 85 Prozent an. In dem Fall werden Aktien bzw. Anteile an ETFs oder wikis verkauft – und das Geld wird als Festgeld angelegt. Die Gewichtung von 80:20 ist wiederhergestellt.

Sinkt der Betrag der in Aktien liegt dagegen auf 78 oder 75 Prozent, sollten Aktien nachgekauft werden. Für dieses Rebalancing genügt es, einmal im Quartal nachzurechnen. Und zu handeln.

Wie gut sind die genannten wikis auf lange Sicht?

Ich weiß es nicht. Niemand kann garantieren, dass die beiden wikis, die ich mir (derzeit) bedenkenlos ins Depot legen würde, auf Jahre hinaus den Index schlangen. Sie haben das in den letzten Jahren geschafft. Das sagt über die Zukunft allerdings nichts aus. Möglicherweise laufen sie weiterhin gut. Das wäre prima. Und wenn nicht – dann würde ich persönlich handeln. Und sie verkaufen. Das ist bei wikis nicht anders als bei Fonds.

Für die Kontrolle der beiden wikis gibt es, wie beim Rebalancing, eine ganz einfach Möglichkeit. Ich würde am Ende eines jeden Jahres das Verhältnis des Depotteils, der im MSCI World liegt und des Depotteils, der in den beiden wikis liegt berechnen. In Prozentanteilen.

Anfänglich sind es 50:50. Sind die beiden wikis tatsächlich besser als der Index, sollte ihr Anteil allerdings stets wachsen. Auf 51 Prozent, auf 52 Prozent, auf 53 Prozent. So lange das passiert, ist alles in Ordnung. Die wikis schlagen den Index – ich kann das in meinem eigenen Depot von Jahr zu Jahr sehen.

Es reicht, diese Prozentzahl einmal im Jahr auszurechnen. Hier gibt es allerdings kein Rebalancing. Ich schaue nur, ob die Prozentzahl für die wikis weiterhin steigt. Und genieße die Gewinne die sie machen. Steigt der Anteil der wikis mal in einem Jahr nicht, so ist das kein Problem. Fällt er aber, dann wird es spannend. Fällt er über zwei Jahre deutlich, würde ich die Hälfte des Geldes aus den wikis abziehen und in ETFs umschichten. Fällt er auch ein drittes Jahr in Folge, dann schlagen die wikis den Index über einen längeren Zeitraum nicht mehr. Ich persönlich würde dann komplett verkaufen.

Bei meinem eigenen wiki Global Champions ist es ohnehin so, dass es geschlossen wird, wenn ich über drei Jahre dem Index deutlich hinterherlaufe. Dazu habe ich mich verpflichtet. Die Anlegerinnen und Anleger bekommen dann ihr Geld ausbezahlt. Ich kann keinen Sinn darin erkennen, Anlegerinnen und Anlegern hohe Kosten für ein wiki zu verursachen, wenn es nicht besser ist, als eine vergleichbare ETF-Anlage.

Der Zeitaufwand

Um ein Vermögen von 1 Mio. Euro auf diese Weise zu verwalten, braucht es vier Mal im Jahr etwa 15 Minuten Zeit. Mehr nicht. In der Zeit rechne ich den Anteil der sicheren Anlagen aus und sorge dafür, dass er stets 20 Prozent beträgt. Und am Jahresende schaue ich, wie hoch der prozentuale Anteil der beiden wikis am Depot ist, ob er gestiegen oder gefallen ist. Fertig. Das war es schon. Und bei jeder Entnahme aus dem Depot muss ich die Balance zwischen risikobehafteten Anlagen und risikoarmen wiederherstellen.

So würde ich persönlich vorgehen. Nun bist du am Zuge. Du musst entscheiden. Es ist dein Geld. Du musst dich mit deiner Anlage wohl fühlen. Gut möglich, dass du das ein oder andere Buch lesen musst, bevor du zu einer Entscheidung über dein Geld kommst. Ich habe unter diesen Beitrag einige Bücher als Empfehlung eingestellt.

Wenn es dir gelingt, selber zu entscheiden und selber anzulegen, dann kennst du jetzt zumindest den Gewinn, den du daraus ziehen kannst: 250.000 Euro. Das Geld, das die Vermögensverwalter an dir verdienen wollen. Um in deinem Geld zu baden.

Heute habe ich anhand von zwei wikis gezeigt, wie sich der Index schlagen lässt und wie Anlegerinnen und Anleger gleichzeitig sicherstellen, dass sie nicht weniger Gewinn machen, als der Index selber. In einer Woche werde ich zeigen, wie du das gleich mit einem ganz anderen Vorgehen schaffen kannst: Du gibst dein Geld (bzw. die Hälfte davon – so wie heute auch) dem besten Vermögensverwalter der Welt. Der hat für dein Geld noch einen weiteren Vorteil: Er arbeitet völlig umsonst. Sein Name ist – Warren Buffett.

Wenn du keinen Beitrag mehr verpassen willst, dann bestell doch einfach den Newsletter! So wirst du jedes Mal informiert, wenn ein neuer Beitrag erscheint!

Mehr lesen:

einzelaktien sollten sorgfältig ausgesucht werden ,für das langfristige Depot.

was haltet ihr von der ,Danaher Aktie?

Hallo Christian,

würde es deiner Meinung nach auch Sinn machen statt in Etf, in den Arero Weltfond zu investieren?

Darüber wissen andere mehr als ich. Ich habe den Fonds noch nie genauer unter die Lupe genommen. Der Finanzwesir hat das aber mal gemacht: https://www.finanzwesir.com/blog/arero-weltfonds

Toller Beitrag und Danke für das Augen öffnen.

Habe gestern die ganzen Anlagen die mein Vermögensverwalter abgeschlossen hat gekündigt.

jetzt stellt sich mir die Frage Wie lege ich die Monatlichen Sparbeiträge weiter sinvoll an.

Bis gestern sind 250€ zu Standard Life Maxxellence Invest – Tarif S und 150 € für Ehefrau geflossen, und jeweils 125€ in Flossbach von Storch SICAV – Multiple Opportunities LU0323578657 / A0M430 und The Jupiter Global Fund – Jupiter European Growth L (acc) EUR

LU0260085492 / A0J317 geflossen.

Bin für jeden Ratschlag Dankbar.

Hallo Michael,

Meinst Du hier wirklich einen Vermögensverwalter bei mtl. 250 € Sparraten = 3.000 € p.a, ? Ich überlege mit einem hohen 6-stelligen Gesamtbetrag zu einem VV zu wechseln und habe ersteinmal eine Bremse bis April 19 getreten. Ich werde am 30.03.19 als ergänzende neutrale unbelastete Informationsquelle das 2. Geldseminar von Christian Thiel am 30.03.19 in Berlin-Pankow zu nutzen. Wäre für Dich vielleicht auch eine gute Option.

Bzgl. Deiner Anlage : ich habe den Fond FvS in mehreren Tranchen zunächst auf Anraten eines Beraters der Bank gekauft. Aktive Fonds haben nachweislich Probleme kontinuierlich und verlässlich ihre Benchmarks zu schlagen. In den Studien der letzten Jahren schaffen es noch 2-3 % über Jahre den Index/Markt zu schlagen. Dafür zahlst Du aber trotzdem einen Ausgabeaufschlag regulär von 5% und eine jährliche Verwaltungsgebühr von 1,64%. Das killt Rendite von Anfang an. Ich habe die letzten Tranchen selber über die Börse online gekauft. Dennoch ist die Rendite des Fonds nicht berauschend – trotz 5 Sterne Ranking Morningstar und anderen Top Rankings. Wenn Du den Fond mtl. mtl. ansparst zahlst Du evtl. jedes Mal einen AA . Das reduziert die Rendite massiv. Eine Bekannte von mir hat über die Deutsche Bank einen mtl. Sparplan für den bekannten DividendenFond DWS TOP Dividende. Die Rendite ist schlecht und wenn die Kapitalmärkte wie im 4Q/2018 mies laufen, geht es ganz schnell deutlich nach unten. Dein STOPP war also sicherlich richtig, um nicht weiter Geld zu verlieren, bzw. dem VV anteilig zu überlassen.

Besser fährst Du mit ETF’s, die keinen AA Kosten. Die Kosten p.a. Bewegen sich zwischen 0,2-0,4%, also ca 20 % von einem aktiven Fond. Hier hast Du in D ca 1.400 ETF’s. Bei breiter Streuung wählst Du bspw einen ETF IShares MSCI World ohne oder mit Schwellenländer z.B. WKN A0RWPH, kostet 0,20 % p.a.. Du kannst ihn ergänzen um einen ETF MDAX auch von IShares. War in 2018 nicht der Hit, aber besser als viele aktive Fonds. Ich teste das aktuell.

Christian wird ja in seinem Blog noch über aktiv gemanagte Fonds berichten und nimmt sich dabei den FvS A0M430 Multiple Opp vor. In der Fondsszene hat er einen guten Ruf, relativ zu ETF’s MSCI World ua.schneidet er schlechter ab.

Entscheidend sind ohnehin lange Zeiträume zum Vergleich, also mindestens 2009-2018 ohne die letzte Krise.

Viel Erfolg bei Deinen Nächsten Schritten

Der Fonds Flossbach von Storch Multiple Opportunities ist besser als beinahe alle Fonds, die ich mir in den letzten 12 Monaten angeschaut habe – das muss ich ganz klar sagen.

Die Jahre 2017 und 2018 sind für den Fonds allerdings ohne jede Frage schwach ausgefallen. Das sind genau die Jahre, in denen die von mir empfohlenen Aktien besonders gut abgeschnitten haben. Es ist dann wenn man den Fonds hält natürlich sehr schwer zu entscheiden, ob der Fonds wieder nach oben abdreht, ob es sich also lohnt ihn im Depot zu halten, oder ab die Schwächephase anhält. Das passiert leider sehr oft.

Herzlichen Dank Achim für deine Aufklährung .

Werde die Sparrate in einen ETF anlegen und den Flossbach von Storch SICAV – Multiple Opportunities LU0323578657 weiter behalten.

Danke auch Christian Thiel für diesen tollen Blog.

Hallo Christian,

Das Thema Fonds , Vermögensverwalter in Kopplung mit (zu) hohen Gebühren versus Aktien-Einzeltitel mit Wiki GC oder mit Nachbildung hat ja in kurzer Zeit zu einer recht intensiven Diskussion im Blog geführt. Das finde ich gut. Besonders wenn bei allen die Zahlenbasis fundiert , die Dialog-Kultur gut ist und wertvolle Erfahrungen aus den verschiedenen Lebenssituationen dazukommen, kann jeder davon lernen und meistens auch profitieren.

Mir hilft das zumindest am Rande bei meiner persönlichen Entscheidung, den richtigen Weg zur Geldanlage zu finden.

Von daher freue ich mich auch schon auf den von Dir angekündigten Teil 2 deines Blogbeitrags. Und schön ist, wenn das Universum des Geldanlegens viele Facetten beinhaltet. Gerd Kommer hätte nie die Absicht den Index zu schlagen, weil er genau weiß – wissenschaftlich fundiert – daß dies mathematisch-statistisch Mittel-/langfristig nicht klappen kann. Du zeigst es ja für 5-6 Jahre, garantieren kannst Du das nicht für die nächsten 10 Jahre.

Ich finde es toll, wenn es Dir und anderen Spaß macht, viel Zeit in ein Hobby zu investieren mit dem Ziel die besten Aktien der Welt zu finden und dann noch klar den Index zu schlagen. Die Welt heißt aber auch China, Indien, Brasilien und die Frontier-Länder. Da sehe ich noch nicht viel im Wiki GC. Wo sind denn die Aktien von Alibaba, Baidu, Tencent und vielen anderen aus Indien…FAANG oder Teile daraus haben viele gemacht und damit alleine nicht gewonnen.

Weiter so und viel Erfolg und Hau den Index auch 2019

Achim

Also wenn man die neueste Auflage von Kommers Buch „Souverän investieren“ von 2018 liest, würde ich das nicht (mehr) uneingeschränkt unterschreiben, er „hätte nie die Absicht den Index zu schlagen“. Darauf weist allein schon die für ihn ungewöhnlich sensationsheischende Überschrift darin „5.11 Factor-Investing (Smart Beta Investing) – Passiv anlegen mit Turbo“ hin. Der „Turbo“ wird in der Werbung i.d.R. für besondere Performance genutzt, mit der der „Durchschnitt“ bzw. hier der Index geschlagen werden soll. Von Kommer werden dort die von der Finanzbranche aktuell primär für überhöhte Gebühren aufgelegten sogenannten Smart Beta ETFs, die weder “richtig aktiv“ noch “richtig passiv“ sind, mit der Anpreisung von Prämien über Prämien hochgejubelt. Die appellieren an Neid und Gier, wie in anderen von ihm selber zu Recht angeprangerten Investmentpornos übelster Sorte. Denn die angeblichen Prämien beruhen nach (echten) Experten meistens auf missbrauchter Statistik und werden sehr wahrscheinlich, wenn noch Reste davon da sein sollten, durch das Overcrowding aus dem mittlerweile über eine Billion USD schweren Hype in kürzester Zeit verschwinden oder gar ins Gegenteil verkehrt.

Außerdem scheint Kommer jetzt auch auf den die Anleger schädigenden, zyklischen Ausstieg aus alten und Einstieg in neue Anlage-Hypes einzuschwenken. Er rät z.B. im selben Buch zum Ausstieg aus renditelosen passiven Rohstoffanlagen, deren angeblich attraktive Rendite er bis dahin noch glauben machen wollte. Dafür trommelt er jetzt für den letzten Schrei der Finanzbranche, die Multifaktor-ETFs, als noch “modernerer Ansatz“.

„Garantieren“ kann Kommer das alles genauso wenig, wie Christian oder irgendein anderer „passiver“ oder „aktiver“ Anleger seins. Andererseits gibt es aber viele richtig aktive Möglichkeiten, die Chancen auf Outperformance ggü. passiven Aktienindizes signifikant zu verbessern, sei es durch „Value Investing“, wie in diesem Blog aufgezeigt werden soll, oder durch die quantitativ-statistisch optimierte Kombination von reinen Alpha- und Beta-Investments, wie ich das mache. Die Verhaltensökonomie hilft in Ergänzung zu den klassischen Finanztheorien der MPT und EMH sehr dabei, mit beidem dauerhaft Erfolg zu haben. Denn damit kann man lernen, die grobe Vorhersagbarkeit von mittelfristigen Preisentwicklungen u.a. mithilfe von „Value“-, „Momentum“, Trend- und anderen Strategien “richtig aktiv“ und nicht nur „pseudo-aktiv“ auszubeuten, wie es Kommer als Vermögensverwalter durch sogenanntes Smart Beta propagiert. Das nennt der völlig interessenkonfliktfreie Finanzwesir in seinem Klartext übrigens zu Recht „Very Dumb Alpha“…

Um notwendigerweise zu bewerten, ob das langfristig gelingt, denn das sollte ja das Hauptziel eines jeden Langfristinvestors sein, dazu reichen 3-Jahresvergleiche nach meinen Uni-Kenntnissen der statistischen Signifikanz allerdings lange nicht! Wie, lieber Christian, kommst du also darauf, dass das irgendeine aussagekräftige Relevanz zur endgültigen Entscheidung pro/contra dauerhafte risikoadjustierte Outperformance haben soll? Ich kenne solche kurzfristigen Vergleiche (auch) eher aus den Rennlisten der Investmentpornos… 😉

Ich habe auf finanzen.net folgende Zahlen gefunden:

Ishares MSCI World Etf

1 Jahr…..minus 11,2%

3 Jahre…plus 0,2%

ACATIS Aktien Global

1 Jahr…..minus 9,9%

3 Jahre….plus 15,3%

Da ist ja Acatis nicht so schlecht…

Dann hast du den (thesaurierenden) ACATIS-Fonds mit einem ausschüttenden ETF verglichen. Du musst schon in beiden Fällen thesaurierende Varianten nehmen. Und die gleichen Stichtage wie ich brauchst du auch noch. Das klappt am besten bei ONVISA.

Zudem habe ich die Zahlen von ACATIS und MSCI für die 10-Jahres-Performance von der jeweilige offiziellen Unternehmensseite genommen. Du kannst da ganz einfach nachschauen. Die sind zudem zuverlässiger, denn leider stimmen Zahlen bei Finanzportalen oft nicht einmal.

Auf den Seiten von justETF findest du auch die Jahresperformance des iShare Fonds auf den MSCI World, den ich als Vergleich genutzt habe (WKN A0RPWH): https://www.justetf.com/de/etf-profile.html?isin=IE00B4L5Y983

Und die lautet: -4,52%.

Wenn es um Geld geht, wird sich immer einer finden, der versucht, einem Geld aus der Tasche zu ziehen. Nicht nur bei den Vermögensverwaltern, auch bei den immer mehr um sich greifenden Wikifolios ist in meinen Augen Vorsicht geboten. Die mittlerweile unüberschaubare Masse der Finanzblogger haben da einen Braten gerochen, kaum einer schreibt drei Zeilen ohne am Ende sein Wiki, seine Performance oder seine Geldseminare anzupreisen und…zu kassieren. Finanzblogs sind genausowenig karitative Einrichtungen, wie Vermögensverwalter. Warum auch?

Ich persönlich habe nichts dagegen, wenn Finanzblogger ein wenig Geld mit ihrer Arbeit verdienen. Fragt sich nur wie? Bei mir kommt einiges durch den Verkauf von Texten rein, die ursprünglich für den Blog entstanden sind. Das sind allerdings sehr niedrige Beträge – nicht zu vergleichen mit Geldverwaltern.

Wikis bringen kaum etwas ein – im letzten Jahr hatte ich netto 150 Euro übrig – allerdings spende ich auch immer das meiste.

Geldseminare sind eine gute Möglichkeit Menschen zu erreichen, die sehr ernsthaft und intensiv über ihr Geld nachdenken wollen. Ich habe allerdings auch Probleme wenn ich lese, dass jemand ein Geldseminar für 800 Euro anbietet – und die Performance die er auf seinem Blog für sich angibt liegt bei 5 Prozent (wenn der Index 12 macht). Ein Geldseminar, bei dem ich lerne, wie ich statt 12 Prozent nur 5 Prozent mache. Klingt absurd. Ist es auch.

Das ist ja mal originell: wikifolios! Man sollte niemals die performance eines portfolios unter 15 jahren bewerten. Und selbst dann ist es noch nicht ausreichend begründet. Eiegntlich sollten zeiträume von 100 jahren betrachtet werden, und dann jeweils zusätzlich verschiedene sich überlappende und sich nicht überlappende zeiträume, zb alle 5-jahres-perioden.

Grundsätzlich würde ich dem fragesteller empfehlen, sich mal 3 monate intensiv seiner finanzbildung zu widmen – die scheint nämlich, wenn ich mir seine frage so ansehe, definitiv zu gering, um mit seinem mutmasslich hohen vermögen an der börse rumzuspekulieren. Der augenöffnendste einstieg dürfte kommers grosses etf-buch sein und während der wartezeit die diversen videos und texte mit und von ihm. Auch eine intensive des blogs finanzwesir empfehle ich sehr dringend.

Gutes gelingen!

Gutes

Es gibt gute Argumente für deine Sicht – einige von ihnen werde ich kommende Woche im zweiten Teil vortragen.

Es gibt allerdings ein Argument, das gegen deine Sicht spricht: Fast alle Börsenstrategen die eine echte Overperformance zustande bringen sind für einige Jahre erfolgreich. Mal sind es nur 5 Jahre, mal 10 – und manchmal sind es auch 15 Jahre. Aber dann ist Schluss. Ihnen geht die Luft aus. Genau dann – nach 15 Jahren – setzt in deinen Augen aber der Zeitraum, der valide ist. Ich viele die Ansicht nicht. Für mich steigt mit zunehmender Zeit schlicht die Gefahr, dass die entsprechenden Strategen keine klugen Ideen mehr haben.

Deshalb ergibt das von mir vorgeschlagene Vorgehen in meinen Augen Sinn. Ich weiß nicht, ob Stefan Waldhauser in 5 Jahren noch so gut ist wie heute. Ich schlage den Index zwar seit 6 Jahren – aber was heißt das schon für die Zukunft? Hab ich in 5 Jahren überhaupt noch den Spaß, den mir das heute macht? Keine Ahnung. Deshalb habe ich ein Ausstiegsszenario geschrieben. Und kann nur jeder Anlegerin und jedem Anleger raten, um Zweifelsfall auf den Index zu vertrauen. Der ist eine unglaubliche Macht. Wir reden über mehr als 12 Prozent im MSCI World in den vergangenen 10 Jahren. Im Durchschnitt dieser 10 Jahre. Die hat kein einziger deutscher Fonds, der international investiert. Die hat aber Warren Buffett. Seit über 50 Jahren.

Dir auch gutes Gelingen – wie auch immer du anlegst!

Christian

Mein Kompliment für diesen informativen Blog. Auch das Buch hat mir gut gefallen.

Bei Buffett habe ich immer Sorgen, ob Berkshire aufgrund seines hohen Alters langfristig eine gute Wahl ist. Wer weiß was danach kommt? Zudem zahlt Berkshire keine Dividende.

Das mit der Dividende habe ich noch nie verstanden. Weil BERKSHIRE keine Dividende zahlt, ist dein Return ja nun mal höher als wenn BERKSHIRE eine zahlen würde. Buffett kann die Dividenden steuerfrei vereinnahmen – und dann wieder anlegen. Du kannst das aber nicht. Du musst sofort Steuern zahlen. Bist du jetzt 30 Jahre alt und verkaufst die ersten Aktien von BERKSHIRE wenn du 70 bist, dann hast du 40 Jahre lang die Steuern nicht bezahlen müssen. Dadurch ist eine erhebliche Overperformance möglich – darauf weist sogar Gerd Kommer hin, der sonst ja eher darauf besteht, dass es eine langfristige Overperformance nicht gibt.

Ich habe bei BERKSHIRE keine Sorgen – und würde sie genauso behandeln wie ich es im Text beschrieben haben: Werden sie schlecht, dann würde ich sie nach zwei-drei Jahren verkaufen. Fertig.

Danke für die Antwort. Ihre Ausführungen zur Dividende haben was für sich. Für mich ist genau das ein Problem. Wie fange ich an? Da kam mir schon der Gedanke, sich an den cleversten Investor der Welt zu halten. Nur wird ja immer davon gesprochen langfristig zu investieren, da nach 3 Jahren wieder umzuschichten birgt auch Verlustrisiken. Dann käme ein ETF in Betracht. Aber da schreckt mich die neue Besteuerung etwas ab. Außerdem ist es langweilig und ich will ja den Index schlagen. 🙂

Die beste Variante den Index zu schlagen die ich kenne, habe ich in dem Text vorgeschlagen. Niemand muss dazu ein wiki kaufen – es nachzubilden reicht völlig. Für die meisten Menschen ist das allerdings intellektuell unbefriedigend.

ETFs führen zum Durchschnittsgewinn – das ist keine große intellektuelle Herausforderung. Aber muss Geldanlage das sein? Sie darf auch effektiv sein. Und langweilig.

Buffett schauen wir uns dann mal am nächsten Wochenende an. Er schlägt nicht nur den Index, sondern auch jeden mir bekannten internationalen Aktien-Fonds.

Den Index zu schlagen kostet mich übrigens jeden Tag eine Stunde Zeit. Es ist mein Hobby. Hat du die Zeit? Ist es dir das wert? Es gibt für die allermeisten Menschen eindeutig bessere Freizeitbeschäftigungen als sich mit Aktien und ETFs zu beschäftigen. Finde ich.

Ich habe die Zeit und es interessiert mich auch. Daher lese ich hier so gerne mit und finde auch Ihr Buch so gut. Nur gibt es so viel zu wissen und zu lernen in dem Bereich. Wann weiß man genug? Wenn ich Ihr Portfolio sehe, erschließt sich mir warum Sie den Index geschlagen haben. Aber würde ich auch so gute Aktien finden? Da tue ich mich schwer. Ich freue mich auf den nächsten Beitrag!

Ich habe viele Jahre bei fool.com gelesen. Dort zählt das Argument. Das hat mir sehr gefallen. Manche Argumente sind natürlich falsch – aber das weiß man ja leider erst im Nachhinein. Dort wurde auch oft erklärt, wie man den Index schlagen kann.

Schau dir das Webinar, das finanzen.net mit mir gemacht hat unbedingt mal an. Ich habe es vor ein paar Tagen eingestellt.

Bücher sind auch eine große Hilfe. Ich empfehle auch gerne das wunderbare Buch „100 Bagger“ von Christopher Mayer. Und Jim Collins: „Der Weg zu den Besten“. Poste ich nächste Woche mal unter dem nächsten Text.

Performancevergleich ist bereits in den ersten Sätzen unseriös. Die Performance des MSCI Wolrd EUR hedged lag bei rund -9,4% in 2018, die rein3 USD Performance bei rund -8,7%. Gemessen an dieser Benchmark hat der Acatis Fond also einen Mehrwert geschaffen. Bereits hier disqualifiziert sich der gesamte Artikel.

Deine Zuschrift ist bereits in den ersten Sätzen unverschämt. Und falsch.

Der MSCI World auf Eurobasis (inkl. Dividenden), gemessen am iShares Core MSCI World UCITS ETF stand am 31. Dezember bei genau -4,52 Prozent. Kannst du leicht nachlesen. Ich habe es im Jahresrückblick geschrieben: http://grossmutterssparstrumpfde.on25space.com/schatz-ich-habe-den-index-geschlagen/

Hallo Christian, herzlichen Dank für diesen wertvollen Beitrag. Gut finde ich wie immer die Klarheit und Deutlichkeit bei dem was Du schreibst. Das Du den Zeitaufwand in die Rechnung mit ein beziehst ist ebenfalls sehr gut, der wird oft vergessen. Das ist nicht mal wertend gemeint, denn ich finde durchaus auch Anlagen gut, bei denen man mehr arbeiten muss. Es ist Geschmacksache und eben auch die Frage ob der Mehraufwand sich lohnt. Ansonsten kann ich nur sagen, dass noch viel zu tun ist, bis eine signifikante Menge von deutschen Anlegern endlich versteht, dass Bankberatung keine Beratung ist und Fonds einfach nur teuer und meist sehr schlecht sind.

Wünsche Dir einen guten Start ins neue Jahr! Bin derzeit auch stark beschäftigt, daher die späte Rückmeldung!

Liebe Grüsse BW

Hallo zusammen,

ich hatte mehrere Jahre mein Depot/Vermögen bei einem unabhängigen Vermögensverwalter. Zunächst hat er meine in der Finanzkrise gekauften Werte reduziert. Sah gut aus, viel Gewinn. Heute wäre ich mit den Werten über 100 % und mehr im Plus. Gute Werte wie z.B. Microsoft wurden zu 30 Euro gekauft und bei 45 Euro wieder verkauft. Gut ? Natürlich kann man anrufen und sich beruhigen lassen und bekommt zu weihnachten eine Flasche Wein. Aber das hat seinen Preis. Einen zu hohen Preis nach meiner Meinung, der ja auch variiert. Unter 1% oder auch 2500 Euro netto geht da nichts.

Ich mache es heute wieder selber.

Gruß Peter

.

Hallo Christian,

welche Rolle spielt in Deinen Überlegungen das Alter des Anlegers . Würdest Du eine entsprechende Aufteilung auch der Generation 60 plus empfehlen ?

Ich habe gerade den Namen und das Alter noch eingefügt. Die Frage kam von einem Mann, der 65 Jahre alt ist. Nicht jeder fühlt sich in dem Alter wohl, wenn er einen so großen Teil seines Geldes im Aktienmarkt hat. Aber das habe ich ja ausgeführt. Ich würde mich wohl fühlen (nehme ich an).

Wer mit 50:50 glücklicher ist, der wählt diese Variante. Oder 70:30. Je niedriger der Teil ist, der im Markt ist, desto geringer ist natürlich die zu erwartende Performance, zumal wir derzeit im risikoarmen Teil mit nahezu Null Prozent Verzinsung leben müssen.

Jetzt schreibe Ich es hier nochmals ,

Finger weg von Funds , Banken und dergleichen .

Wenn jemand in ein Wikifolio Portfolio mit „ seriösen „ Gebühren investiert ,

ist das aus einem Grund definitiv etwas anderes .

Hier herrscht mehrheitlich noch nicht die Devise , wie bereichere Ich mich auch mit schlechter Performance .

Zudem übertreffen einige Wikifolios Ihre Benchmark beachtlich .

Hallo Christian,

Du empfiehlst einen recht großen Teil in Wikifolios zu stecken. Bei den ETFs bin ich derselben Meinung, den Rest würde ich aber in selbst ausgewählte Aktien stecken. Da es sich hierbei um eine langfristig ausgerichtete Anlage handeln soll, spielt z.B. die Zertifikategebühr von 0,95% + Perf.fee von 5% (beim Global Champions) eine nicht unwichtige Rolle. Bei Deinem Beispiel: 320000 Euro in GC wären das allein 3040 Euro Zertifikategebühr pro Jahr. Nicht gut! Und dann wäre noch das Emittenten-Risiko bei den Wikifolio-Zertifikaten.

Die Strategie ist nur für die Bequemen gedacht. Jeder kann das wiki natürlich auch nachbilden – das ist ja keine Frage. Ich weise da immer gerne drauf hin.

Die im wiki liegenden Aktien sind voll besichert. Da besteht keine Emittenten-Risiko, das ist mir aber auch erst seit einem halben Jahr klar. Bis dahin war das wiki ja winzig und eine Anlage dort gab es ja kaum. Als es dann wuchs, hab eich mich genauer mit diesen Fragen beschäftigt. Das Bargeld das im wiki liegt ist allerdings nur zu 92 Prozent besichert. Ein Treuhänder überprüft das regelmäßig und veröffentlicht die Prozentzahl der Besicherung: https://www.wikifolio.com/de/de/hilfe/faq/geldanlage/wikifolio-zertifikate-besicherung

Was bei den GC auch nicht unwichtig ist: Es stecken großteils US Aktien darin. US Aktien wiederum zahlen besonders gern und regelmäßig Dividenden (gehört dort noch stärker zur Aktienkultur als anderswo). Und leider verfallen US Dividenden bei Wikifolio. Die Gründe würden hier den Rahmen sprengen, kann man aber einfach googeln. Dadurch verliert man aber nochmal ein paar Prozentpunkte von den Gewinnen gegenüber einer Aktiendirektanlage – oder ETF- oder Fondsanlage.

Völlig richtig. Ich schreibe das auch immer wieder. Die Performance des wikis Global Champions verliert dadurch um rund 0,5 Prozent gegenüber einer Anlage in die gleichen Aktien in einem privaten Depot. Ich kann das nur bedauern – ändern kann ich es leider nicht.