Der Markt ist reif für eine Korrektur, wir haben das vor zwei Wochen hier auf grossmutters-sparstrumpf besprochen. Und auch im Podcast vor einer Woche ging es (unter anderem) um dieses Thema. Das uns in 2022 eine der üblichen Korrekturen erwartet ist aber nur eine Möglichkeit, wie es am Markt weitergehen kann.

Angesichts von historisch immer noch sehr niedrigen Zinsen (zehnjährige amerikanische Staatanleihen notieren derzeit zu 1,4%) gibt es kaum eine Anlagealternative zu Aktien. TINA (there is no alternative) ist die beste Freundin von Anlegerinnen und Anlegern. Deshalb will ich heute noch eine zweite Variante für 2022 ins Gespräch bringen. Die Euphorie.

„Bullenmärkte sterben in Euphorie“, sagt ein bekannter Spruch. Diese Variante habe ich bei meiner Warnung vor der nächsten Korrektur bisher nicht erwähnt. Ich will das heute gerne nachholen.

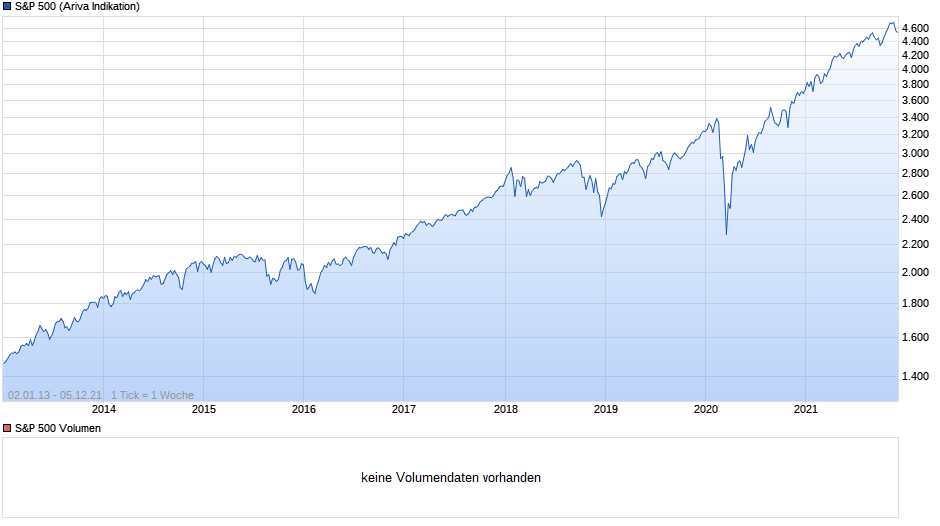

Denn in Wahrheit muss es im ersten Halbjahr 2022 natürlich keine Korrektur geben. Ich halte diese Entwicklung zwar für wahrscheinlich. Es gibt allerdings auch ganz andere Varianten. Es kann zum Beispiel passieren, dass der S&P 500 bis in den Herbst hinein noch einmal um 20 Prozent steigt, TESLA bei 3.000 Dollar steht und der Bitcoin bei 100.000 Dollar.

Was passiert im Fall der Euphorie?

Dann sehen wir die 6.000 Punkte im S&P 500. Ich selber werde mich dann Warren Buffett anschließen, der schon lange auf Cash setzt. Wer das als market timing kritisiert, der kann das gerne tun. Ich werde das als gesunden Menschenverstand bezeichnen. Ich kaufe nicht in eine Markteuphorie hinein.

Im Fall einer Markteuphorie denke ich über Teilverkäufe zumindest im wiki Global Champions nach. Dort fallen bei Verkäufen keine Steuern an. Das wahrscheinlichste Ergebnis einer Markteuphorie wäre ein Bärenmarkt, bei dem wir Kursverluste von 25-35 Prozent sehen könnten.

Wie erkennt man eine Markteuphorie?

Spannende Frage. Ein bekannter Fondsmanager (Peter Lynch) hat sie mal so beantwortet: „Ist der Markt optimistisch, dann fragen mich Zahnärzte bei Partys nach Aktientipps. Ist der Markt aber euphorisch, dann bekomme ich auf Partys Aktientipps von Zahnärzten.“

Was spricht gegen eine Markteuphorie?

Eine Menge. Zum Beispiel die starken Korrekturbewegungen, die wir bei einigen heiß gelaufenen Aktien derzeit sehen. Zum Beispiel bei PAYPAL. Die Aktie ist in 2020 und 2021 von 80 Dollar bis auf 310 Dollar gestiegen. Das war ein Plus von fast 300%. Uff.

Wie Tief kann PAYPAL fallen? Korrekturbewegungen von Einzelaktien gehen oft bis zu bestimmten Punkten. 50 Prozent der Aufwärtsbewegung zum Beispiel. Belässt es PAYPAL dabei, dann werden wir ’nur‘ die 196 Dollar sehen.

Fällt der Gesamtmarkt nächste Woche in eine richtige Depression (derzeit hat er nur eine leichte depressive Verstimmung), dann geht es auch bei PAYPAL noch viel tiefer. Wir würden in dem Fall 61,6% der Aufwärtsbewegung korrigieren. Dann sehen wir die 169 Dollar. Auch ein Fall bis auf 130 Dollar wäre möglich.

Ich will niemanden erschrecken, der die Aktie von PAYPAL (wie ich auch) im Depot hat. Aber wenn eine Aktie von 80 Dollar bis auf 310 Dollar steigt, dann heißt das nicht, dass sie in jedem Fall weiter so steigt. Es heißt vielmehr, dass ihr Korrekturpotential sehr hoch ist.

Steigen die Gewinne ähnlich stark an, dann wird es unwahrscheinlicher, dass es zu so großen Korrekturbewegungen kommt. Das ist aber bei PAYPAL nicht der Fall. Der Kurs ist drei Mal so stark gestiegen wie die Gewinne. Und daraus ergibt sich nun mal eine große Fallhöhe.

Am KGV-Chart ist das gut zu erkennen. Hier kommt er:

Ebenfalls gut zu erkennen ist, dass die Aktie derzeit mit 184 Dollar (Stand: 4. Dezember) eher fair bewertet ist. Dabei ist sie mit einem KGV von jetzt 45 aber nicht einmal billig.

PAYPAL ist nur ein Beispiel für eine Aktie, die sich gerade mitten in einer Korrekturbewegung befindet. Andere Aktien die das tun sind: OKTA, FASTLY, ETSY, DISNEY, ZOOM, PELOTON, CROWDSTRIKE, SQUARE, TWILIO, ALTERYX und APPIAN. Ganz schön viele? Ja, das sind ganz schön viele Unternehmen und die meisten von ihnen gehören zu den Gewinnern des Jahres 2020.

Die starke Korrektur dieser Werte zeigt sich auch im Kursverlauf meines Tech-wikis (Global Tech Champions). Es läuft in diesem Jahr ziemlich schwach. Zwar hat es für den gesamten Zeitraum seit es existiert immer noch eine recht ordentliche Performance (19%). Aber für die letzten 12 Monate steht da (Stand: 4. Dezember) ein leichtes Minus.

Klar wäre es mir lieber, mit meinen Aktien auch in diesem Jahr deutlich im Plus zu stehen, aber auf der anderen Seite ist es für den Markt sehr gut, wenn er die Übertreibungen des letzten Jahres in diesem Jahr korrigiert. So beugt er der Euphorie vor.

Was spricht noch gegen die Euphorie?

Die Sorgen der Anlegerinnen und Anleger. Sie fürchten derzeit einiges:

# Inflation

# steigende Zinsen

# ein schnelleres Auslaufen der Anleihekäufe der amerikanischen Notenbank

# Omikron

# Lieferengpässe

# Arbeitskräftemangel in einigen Branchen.

So viel zu den Ängsten. Die Realität dagegen ist ausgesprochen angenehm. Die amerikansiche Wirtschaft verzeichnet stark steigende Gewinne. Im S&P 500 wird dieses Jahr einen Zuwachs der Gewinne um unglaubliche 40 Prozent sehen (nach 14% Minus in 2020). Die Gewinne der Unternehmen, die im S&P 500 enthalten sind, liegen in diesem Jahr zusammengerechnet bei rund 200 Dollar (EPS). Das ist deutlich höher als im Vor-Corona-Jahr 2019 – damals standen sie nur bei 163 Dollar (EPS). Diese Stärke der amerikanischen Wirtschaft (und der Weltwirtschaft) steht derzeit in einem deutlichen Kontrast zu den Sorgen der Anlegerinnen und Anleger.

Diese Sorgen dämpfen derzeit den Aufwärtstrend – und doch sind sie gleichzeitig eine wichtige Grundlage für eine Fortsetzung des Bullenmarktes. Bullenmärkte steigen an der „wall of worry“ nach oben. Diese immer wieder aufflackernden Ängste verhindern ein Abgleiten in die Euphorie. Und sie sorgen dafür, dass der Markt es in den weniger von Ängsten geprägten Phasen beim Optimismus belässt.

Bleibt der Markt im kommenden Jahr so optimistisch wie er in 2021 in weiten Teilen war (mit einem KGV bezogen auf den S&P 500 von 23), dann sind angesichts noch einmal steigender Gewinne bis zum Jahresende 2022 rund 5.000 Punkte im S&P 500 drin.

Mein Fazit

Ich halte eine Euphorie des Gesamtmarktes nicht für unmöglich. Einzelne Marktsegmente (eMobilität; Krypto-Währungen) befanden oder befinden sich in dieser Phase. Allerdings ist die Euphorie für den breiten Markt derzeit deutlich weniger wahrscheinlich als der Fall einer deutlichen Marktkorrektur in 2022.

In zwei Wochen kümmere ich mich hier im dritten Teil meiner kleinen Serie zur Entwicklung des Marktes um die spannende Frage, wie lange so ein Bullenmarkt überhaupt dauern kann.

Stay tuned!

Wenn du keinen Beitrag mehr verpassen willst, dann bestell doch einfach den Newsletter! So wirst du jedes Mal informiert, wenn ein neuer Beitrag erscheint!

„… Im Fall einer Markteuphorie denke ich über Teilverkäufe zumindest im wiki Global Champions nach. Dort fallen bei Verkäufen keine Steuern an….“

Wieso keine Steuern?

Vielleicht könntet Ihr zu steuerlichen Aspekten mal einen Beitrag machen.

Danke für die tollen Infos hier und in den Podcasts. Ich überlege sogar mich bei Facebook anzumelden, wobei das noch zu sehr schmerzt.

Wenn du Gewinne realisierst, dann will der Finanzminister (jeder, auch einer von der FDP) sofort seinen Anteil.

Wenn ich im wiki Gewinne habe, dann werden die erst versteuert, wenn du deinen Anteil am wiki verkaufst. Ist ja auch bei dem Fonds so.

„…und der Bitcoin bei 100.000 Dollar…“

und wo wäre dann Gold?

Bei 1.700 Dollar. Eher niedriger. Gold ist sowas von vorgestern.