Alle Abverkäufe am Markt gehen irgendwann zu Ende. Die Frage bei der derzeit noch laufenden Korrektur ist: Wann passiert das? Der Markt dreht dann nach oben und in aller Regel steigen die Kurse sehr schnell. Aktien die zuvor besonders stark unter die Räder gekommen sind, sind plötzlich wieder sehr gefragt. Und sie steigen stärker als der Gesamtmarkt. Womit wir bei den High-Tech Aktien wären.

Der Abverkauf bei den High-Tech Aktien ist in den vergangenen 12 Monaten deutlich stärker ausgefallen, als ich es erwartet habe. Nun neigt er sich dem Ende zu. Mit dem derzeit fallenden Ölpreis ist auch ein Fallen der Inflation in den USA (und vermutlich auch in Europa) absehbar.

High-Tech Aktien könnten dadurch einen sehr starken Rebound erleben. Um den Zusammenhang zwischen einer sinkenden Inflation und steigenden Aktienkursen ging es zuletzt hier auf grossmutters-sparstrumpf in dem Beitrag „Lässt die Inflation nach, dann steigen die Börsen“.

Was macht Grossmutters Sparstrumpf?

Ich habe seit Beginn der Korrektur nachgekauft. Zunächst bei -10 Prozent vom Hoch den S&P 500. Dann bei -15% vom Hoch wiederum den S&P 500 – das Risiko dort ist geringer. Erst als der S&P 500 schon fast bei -25% stand und die Nasdaq bei rund -33% bin ich zuletzt auf einen ETF auf die Nasdaq gewechselt – und habe auch da den ganzen Index (Nasdaq 100) gekauft.

An der Zusammensetzung meiner drei Depots (privates Depot, Global Champions, Tech-Wiki) hat sich in dieser Zeit nichts geändert. Ich habe, sieht man von den ETF-Nachkäufen ab, jetzt für sechs Monate nichts getan. Und habe nachgedacht. Es muss nicht schnell gehen bei Entscheidungen. Sie sollten vielmehr gut durchdacht sein. Nun habe ich gehandelt – und habe am Dienstag gezielt bei den High-Tech Aktien (bzw. High Growth Aktien) nachgekauft.

Sag mal Christian, bist du dir eigentlich sicher, dass dein Schwenk gut geht?

Die Antwort lautet: Ja. Natürlich bin ich mir sicher. So sicher, wie man am Markt eben sein kann – Garantien gibt es dort nicht. Ich bin zu dem Schluss gekommen, dass der weit verbreitete und extrem große Pessimismus der Marktteilnehmer in der zweiten Jahreshälfte zu Ende gehen wird.

Das Ausmaß dieses Pessimismus hat mich ebenfalls überrascht. Amerikanische Anlegerinnen und Anleger waren in den letzten Wochen pessimistischer, als sie es in der Wirtschafts- und Finanzkrise von 2008/09 waren. Wie viele Börsenbeobachter, halte auch ich die derzeitige Krise für wesentlich weniger gravierend als die damals. Die wirtschaftliche Lage ist zudem ungleich besser, als seinerzeit.

Was ich für den Frühherbst erwarte: Die Inflation wird deutlich zurückgehen. Schon im Vorfeld wird der Markt nach oben abdrehen. Ich vermute, dass wir einen starken Rebound sehen werden. Ich halte plus 20% im S&P 500 für möglich. An der Nasdaq könnte es noch deutlich stärker nach oben gehen. Sie hat ja auch mehr verloren.

Auch der von mir sehr geschätzte amerikanische Investor Ken Fisher sieht das so. Er geht von einer starken Erholung in der zweiten Jahreshälfte 2022 aus.

Das gleiche gilt für Michael Burry (The Big Short). Michael Burry macht auf einen wichtigen Punkt aufmerksam: Die zu Boden geprügelten High-Growth Aktien werden am stärksten profitieren. Seine Sicht der Dinge: Die Inflation wird schon bald zurückgehen. Und was auf uns zukommt, das ist the big long. Auch der Blogger-Kollege Michael Kissig hat in den letzten Tagen über diese Annahme geschrieben.

Die Börsenampel steht auf doppel-grün

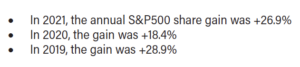

Ich habe die Börsenampel im November 2021 zum ersten mal seit vielen Jahren auf orange gestellt. Das war richtig. Eine Korrektur war an den Märkten nicht zu vermeiden, auch ohne den Krieg in der Ukraine nicht. Der Grund hierfür sind die hohen Gewinne des Index in den Jahren 2019, 2020 und 2021. Hier kommt ein Blick in den Market Outlook von Zacks Investment:

Diese Gewinne belaufen sich, rechnet man alle drei Jahre zusammen, auf stolze 90%. Auch wenn die Zahlenreihe an einem Tief ansetzt, dem Tief der Korrektur von Ende 2018, sind 90% in drei Jahren einfach viel zu viel. Der Markt hat übertrieben. Diese Übertreibung musste zwingend wieder korrigiert werden.

Ich habe diese Übertreibung im November auch mit einem Chart veranschaulicht. Er zeigt, dass es so überhaupt und gar nicht weitergehen konnte. Die Kurse stiegen ausgehend vom Herbst 2020 viel zu steil (rote Linie), deutlich steiler noch als der ohnehin schon unglaubliche Anstieg der Kurse in den letzten 10 Jahren:

Gab es zu der Korrektur eine Alternative? Ja, die gab es. Der Markt hätte sich auch der Euphorie überlassen können. Dann wäre das KGV des S&P 500 von den 22 zu denen es im Januar noch notierte, in Richtung 27 oder gar 28 marschiert – to the moon!

Der S&P 500 hätte im Jahresverlauf erst die 5.000 und dann die 6.000 Punkte erreicht – und wir wären anschließend in einen schlimmen Crash geschliddert. Ich habe dieses Szenario im Dezember 2021 hier auf grossmutters-sparstrumpf ebenfalls beschrieben (Was tun, wenn der S&P 500 auf 6.000 Punkte steigt?). So ist es nicht gekommen – zum Glück.

Die schwarze Null

Nun steht der S&P 500 wieder bei einem eher moderaten PE (KGV) von knapp 17 (forward). Steht er zum Jahresende bei 17,6 (seinem derzeitigen 5-Jahres-Mittel) dann kann er sich bis auf 4.500 Punkte erholen. Geht der Markt im zweiten Halbjahr schon wieder in einen deutlichen Optimismus über, sind auch 10 Prozent mehr drin: 19,3 beim PE – 4.950 Punkte im S&P 500. Das wäre zum einen ein neues Allzeithoch. Es bedeutet aber auch, dass wir in 2022 eine schwarze Null beim Jahresgewinn des Index sehen würden.

Moderate Annahmen bewähren sich am Markt nur selten. Die Reaktion der Börse ist in der Regel deutlich extremer, als es die Fakten nahe legen. Deshalb könnten wir auch eine noch positivere Entwicklung als die jetzt gerade skizzierte sehen. In dem Fall stände das PE (price to earnings) des S&P 500 am Ende des Jahres bei 21 – und bei einer Punktzahl von 5.400. Puh.

Und was macht High-Growth?

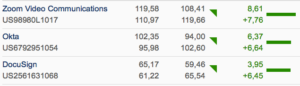

Die Aktien in diesem Bereich werden von der von mir erwarteten Erholung stärker profitieren als der breite Markt. Deshalb habe ich nach dem Kauf des ETF auf die Nasdaq vor einer Woche jetzt den Bereich der High-Growth Aktien gezielt nachgekauft. Das sind konkret:

ZOOM, ETSY, PINTEREST, PAYPAL, WIX, CROWDSTRIKE (high risk), MONGODB, ZSCALER und PELOTON (high risk).

Viele Unternehmen die ich nachgekauft habe arbeiten profitabel. Das gilt für ZOOM, ETSY, PINTEREST und PAYPAL. Vermutlich werden aber die noch nicht profitablen Unternehmen von einer Erholung stärker profitieren – sie sind im Abverkauf der letzten 12 Monate stärker unter die Räder gekommen.

In den beiden wikis musste ich, um diese veränderte Vorgehensweise umzusetzen, zunächst einmal Cash generieren. Dazu habe ich einige bestehende Positionen reduziert. Es hat die gut gelaufenen Werte getroffen. Das sind:

APPLE, BERKSHIRE, MICROSOFT, ADOBE und JOHN DEERE.

Gewinner zu verkaufen um Aktien zu kaufen, die in den letzten 12 Monaten (zum Teil auch schon länger) schlecht gelaufen sind, das ist ein Vorgehen, das nicht ohne Risiko ist. Dessen bin ich mir bewusst.

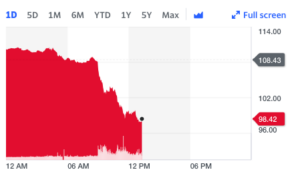

Diese grundlegende Veränderung im Depot sollte in den nächsten zwei Wochen stattfinden. Doch dann ist der Ölpreis am Dienstag regelrecht kollabiert:

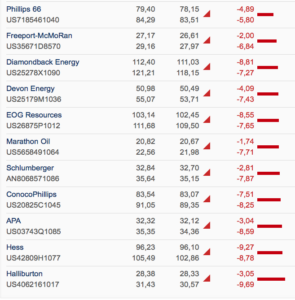

Die Folge: Unter den Verlierern des Tages befanden sich im S&P 500 sehr viele Ölwerte. Ich habe seit Wochen in der Facebook-Gruppe Kleine Finanzzeitung auf diese Gefahr hingewiesen.

Die zweite Folge: Unter den Gewinnern des Tages waren viele Aktien die in den letzten 12 Monate extrem unter die Räder gekommen sind:

Deshalb habe ich die geplante Veränderung des Depots schon gestern durchgeführt und deshalb gibt es diesen Text, der erst in zwei Wochen geschrieben werden sollte, schon heute.

Ein weiterer Mord – beim Bitcoin

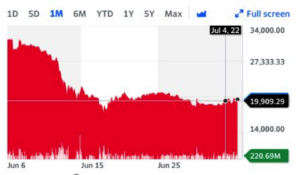

Neben dem Krimi beim Ölpreis (der am Dienstag mit einem Mord seinen Fortgang nahm) gibt es derzeit noch immer den Krimi beim Bitcoin. Ich hatte im November, als ich die Börsenampel auf orange gestellt habe, einen extremen Abverkauf beim Bitcoin angekündigt. Der hat unterdessen stattgefunden. Von 68.790 $ ging es hinab bis auf 18.000 $. Von diesem Sturz hat sich die Kryptowährung bislang nicht wirklich erholt.

Im Chart (oben) habe ich versucht, das Hoch aus 2017 zu markieren (es lag bei 19.843 $). Gut zu sehen ist, dass sich der aktuelle Preis nun seit Mitte Juni leicht ober- wie unterhalb dieser Marke bewegt.

So war es auch zuletzt, vor dem Sturz des Bitcoin von der 30.000$ Marke auf das jetzige Niveau. Auch da ging es lange (4 Wochen etwa) extrem seitwärts in einer sehr engen Range.

Der Bitcoin steht jetzt für knapp 75% vom Hoch im Minus. Das ist noch ein stückweit entfernt von den -85%, von denen ich bislang ausgegangen bin. Gut möglich, dass wir auch beim Bitcoin noch einen weiteren Mord sehen werden – den Fall hinunter bis auf 10.000 $. Rein charttechnisch betrachtet sind sogar 0 Dollar für den Bitcoin eine realistische Option. Hinzu kommen die vielen Insolvenzen und Betrugsgeschichten bei Unternehmen, die mit „Kryptowährungen“ in Zusammenhang stehen.

Das Blutbad bei den „Kryptowährungen“ (deren innerer Wert ohnehin Null Dollar beträgt), kann bei einem Turnaround des Marktes zu seinem Ende kommen. Gut möglich ist aber auch, dass es sich fortsetzt. Eine zu Boden geprügelte Aktie wie die von PAYPAL ist die Beteiligung an einem Unternehmen, das riesige Umsätze generiert und hohe Gewinne (rund 5 Mrd. Dollar im Jahr). PAYPAL hat gute Aussichten, in Zukunft noch viel höhere Umsätze und Gewinne zu erzielen. Der Bitcoin hat all das nicht.

Er lebt nur von der Hoffnung derer, die ihn propagieren, dass sich ein Anderer findet, der bereit ist, ihnen einen Bitcoin zu einem höheren Preis abzukaufen.

Mein Fazit – The Big Long

Ich bin long. Das bleibt auch so. Der seit 2009 laufende Aufwärtstrend an den Märkten (mit einigen kurzen Unterbrechungen), wird sich aller Voraussicht nach fortsetzen. Es ist allerdings sehr wahrscheinlich, dass sich die Gewinne der vergangenen 12 Jahre – rund 12% pro Jahr – so nicht wiederholen werden.

Aber das ist im Grunde ein neues Thema, dem ich demnächst hier auf grossmutters-sparstrumpf nachgehen möchte. Die spannende Frage lautet: Was folgt auf 12 Jahre mit 12 Prozent?

Wenn du keinen Beitrag mehr verpassen willst, dann bestell doch einfach den Newsletter! So wirst du jedes Mal informiert, wenn ein neuer Beitrag erscheint!

Mehr lesen

Wer sich für die berühmte Geschichte interessiert, wie es zu „The Big Short“ kam, der kann das in dem wunderbaren Buch von Michael Lewis nachlesen. Es ist auch auf deutsch erhältlich: