Ein Blick auf den Langfristchart des S&P 500 – und was wir daraus lernen können

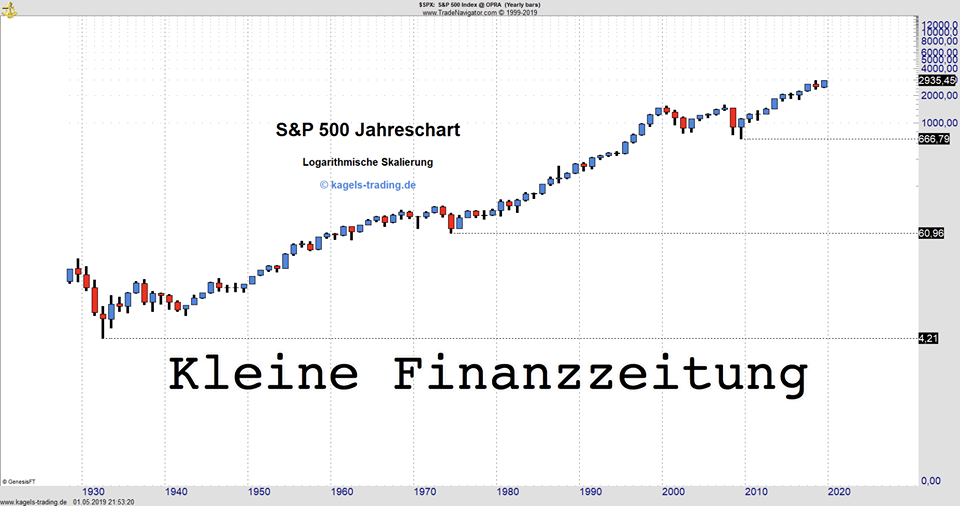

Der Chart des S&P 500 über die letzten 90 Jahre ist das Logo der Facebook-Börsengruppe „Kleine Finanzzeitung“. Gleichzeitig dient er mir auch als Logo für meine Geld-Seminare und die Vorträge.

Warum?

Weil ich ihn so lehrreich finde. Vor einigen Wochen hat der ‚Chef-Chartist’ der „Kleinen Finanzzeitung“, Karsten Kagels, den Chart um drei weitere Jahre ergänzt, 2017, 2018 und 2019. Die fehlten noch.

Ich schaue mir den Chart immer wieder gerne an und finde, es lässt sich unglaublich viel aus ihm lernen. Er wirft einige spannende Fragen auf – und gibt einige ebenso spannende Antworten.

Erstens

Zunächst einmal geht der Chart tatsächlich nur nach oben! Er steht am Tief des Jahres 1932 gerade einmal bei 4,21 Punkten – und steigt dann bis auf stolze 2.935 Punkte. Das alles passt nur deshalb in ein Bild, weil der Chart eine logarithmische Skalierung hat. Mehr über den Unterschied zwischen einer linearen Skalierung (die man für kurze Zeiträume nutzt) und der logarithmischen Skalierung (die bei langen Zeiträumen besser ist) erfährst du hier.

Die bekannte ‚Börsenweisheit’, was hoch steigt muss auch tief fallen ist also ganz offensichtlich auf lange Sicht und für den wichtigsten und größten Index der Welt falsch. Vielmehr müsste es wohl heißen: „Was hoch steigt, das steigt noch viel höher.“ Aber eben nur langfristig.

Zweitens

Dieser Anstieg von 4 Punkten bis auf 2.935 ist ein Anstieg um rund 70.000 Prozent. Das klingt gewaltig, ergibt allerdings nur 7,82 Prozent im Jahr. Mehr nicht.

Viele Menschen unterschätzen den Effekt von steigenden Aktienkursen. Sie hören in den Medien wieder und wieder von fallenden Kursen – so wie zuletzt im Dezember, als der S&P 500 kurzzeitig sogar ein Minus von 20 Prozent vom Hoch aus dem September hatte. Aber sie erfahren nicht, dass das nur ein Teil der Wahrheit ist. Wenn die Kurse steigen, dann schweigen die Medien weitgehend. Nur wer an der Börse investiert ist, registriert solche Phasen ebenso aufmerksam. Und freut sich beim Blick ins Depot.

Drittens

Der stets steigende Kursverlauf des S&P 500, den wir gerade gesehen haben, ist allerdings nur ein Teil der Wahrheit – die Dividenden sind im Index noch nicht mit eingerechnet. Legt man die Jahr für Jahr wieder an, dann ergibt sich eine noch viel stärkere Steigerung. Du kannst sie im Chart oben sehen.

Aus einem Dollar werden 18.000 Dollar. Für die hundert Jahre von 1915 bis 2015 ergibt das eine Wertsteigerung von 1,8 Mio. Prozent. Die Prozentzahlen für den gesamten Zeitraum werden langsam schwindelerregend hoch – durch den Zinseszinseffekt. Bei der jährlichen Steigerung bleibt es überschaubar: Es ergibt sich ein Rendite von rund 10 Prozent im Jahr. Bei einer reinen Indexanlage und sturem Buy-and-hold.

Leider ist ein großer Teil der Gewinn nicht real, denn eine große Portion dieses Anstiegs besteht schlicht aus Inflation. In realen Dollars (oder Euro) gerechnet, inflationsbereingt also, fallen Renditen deshalb immer deutlich niedriger aus. In unserem Fall, beim S&P 500, bleiben dann allerdings immer noch 6,5 Prozent Gewinn übrig. Das ist ein sehr gutes Ergebnis – besser als mit jeder anderen Anlageform.

Normale Anleger rechnen natürlich nicht mit solchen inflationsbereinigten Renditen – Fachleute schon. Wenn ich nur den höheren Wert angebe (10 Prozent), dann hagelt es regelmäßig Proteste hier auf dem Blog. Ich sei zu optimistisch. Dabei bin ich in meinen Augen doch nur – ein ganz normaler Anleger.

Viertens

Der S&P 500 hatte auch schlechte Zeiten. Das schlimmste was dem Index je passiert ist, das war die schwere Wirtschaftskrise von 1929-1932. Nie wieder danach ist der Index so stark in die Knie gegangen.

Diese Entwicklung war ein echter Schrecken für die Menschen. Der Hauptgrund für diesen unglaublichen Absturz waren nicht die fallenden Kurse des Jahres 1929 und auch nicht die schwere Wirtschaftskrise die dann folgte. Der Hauptgrund war, dass die Krise schließlich auch das Bankensystem erfasste. Der erste Dominostein fiel damals in Österreich mit der Insolvenz der Creditanstalt. Schnell breitete sich die Krise des Bankensystems über Frankreich und Großbritannien bis in die USA aus.

Viele Menschen verloren damals erst ihre Arbeit – und dann durch die Bankenkrise auch noch ihre gesamten Ersparnisse.

Diese Krise der Banken beherrschte den zweiten Teil der Krise ab 1931. Die Menschen hatten einfach kein Geld mehr um Aktien zu kaufen, so günstig sie auch waren.

Genau diesen zweiten Teil der Krise, den Bankenkollaps, hat die Politik in den USA wie in Europa in der letzten Wirtschafts- und Finanzkrise der Jahre 2008/09 verhindern können. Die Banken sind nicht kollabiert – und da wo sie kollabiert sind (LEHMAN BROTHERS) war der Effekt auf das Vertrauen des Marktes genauso verheerend wie im Jahr 1931. Deshalb musste die Politik die Banken um jeden Preis retten. Nicht um den Bankern ihre Boni zu sichern, sondern um den schlimmsten Fall eines Kollaps großer Teile des Bankensystems zu verhindern – und uns eine deutliche Verschärfung der Krise zu ersparen.

Zurück zur großen Krise von 1929-32. Deutschland warf sich am Ende dieser extrem verunsichernden Zeit (nach einem Versuch mit Sparprogrammen durch die Wirtschaftskrise zu kommen) in die Arme des Faschismus und entschied sich damit für den mörderischen Hass auf die Juden und die Vorbereitung eines neuen Krieges. Alles nicht sehr schlau, wie sich bald zeigen sollte.

Fünftens

Kommen wir zu den guten Nachrichten, die sich aus dem Verlauf des S&P 500 ergeben. Die erste lautet: Gute Phasen im Index können unglaublich lange anhalten. In der Zeit während und nach dem zweiten Weltkrieg, einer Zeit mit anfänglich sehr niedrigen Zinsen, stieg der Index über 30 Jahre hinweg (1942-1972) ohne einen heftigen Abschlag. Natürlich gab es Rezessionen und Korrekturen. Aber mehr eben nicht.

Warum aber begann dieser Anstieg schon im Jahr 1942? Weil die Börse die Wende im Krieg im Pazifik bereits als sicheren Hinweis auf den Sieg Amerikas feierte. Zu recht.

Sechstens

Dieses positive Szenario eines sehr langen Anstiegs hat sich in den Jahren 1980-2000 noch einmal wiederholt. Das was du da oben siehst, das sind zwanzig Jahre steigende Kurse. Nur zwei Jahre weisen in dieser Zeit überhaupt ein Minus auf, sind also rot eingezeichnet. Und trotzdem haben viele Anlegerinnen und Anleger von den hohen Gewinnen dieser Jahre nicht viel gesehen. Sie standen oft an der Seitenlinie, die in meinen Augen auch derzeit wiederum ein gefährlicher Ort ist.

Den zweiten Teil meiner kleinen Serie „Steigen Aktien eigentlich immer?“ gibt es am kommenden Wochenende.

Stay tuned!

Wenn du keinen Beitrag mehr verpassen willst, dann bestell doch einfach den Newsletter! So wirst du jedes Mal informiert, wenn ein neuer Beitrag erscheint!

Sehr guter Beitrag. Vielen Dank.

Es war leider ein Muss. Man sollte es nicht unterschätzen. Banken hatten mehr Schulden als Staaten. Wir hatten davor keine Staatsschuldenkrise. Wir hatten eine Bankschuldenkrise. Deren Schulden waren größer als alle Staatsschulden. Die Staatschuldenkrise kam erst mit der Rettung der Banken. Eine Deutsche Bank hatte eine Bilanzsumme mit 2 Mrd. Euro, 50 Mio. Eigenkapital und ca. 500 Mio. in nicht bekannten Zertifikaten, die auch wertlos sein konnten. Wusste niemand. Es hätte eine Kettenreaktion entstehen können, bei der viele große Banken pleite gegangen wären. Und was niemanden klar ist: Gehen viele Banken pleite, sind bis zu 100 k Euro Sicherung das Papier nicht wert, auf dem es geschrieben wurde. Henry Ford meinte mal, die Leute würden eine Revolution anfangen, wenn sie kapieren würden, was für eine Sauerei unser Geldsystem ist. Und das ist der große Punkt. Wir kapieren es nicht. Weil es künstlich kompliziert gemacht wird und schön geredet wird. Wer begreift schon, dass jeder Bankberater nie ein Berater ist, sondern immer nur ein Verkäufer zum Nachteil des Anlegers? Wir gehen zu Bankberatern, weil wir denken, sie raten uns zu unserem Besten. Dafür würden sie rausfliegen.

Mit dem Investmentbanking ist ein System entstanden, wo Leute große Boni bekommen, selbst für Fehler, die die Bank ruinieren konnte. Kaum einer musste zurück zahlen. Das ist eigentlich pervers. Das findet man sonst in keinem anderen Job. Die Leute, die die Giftpapiere kauften, bekamen dafür Boni, weil sie die Erträge schön rechneten, die kommen würden. Sie kamen nicht. Die Papiere waren wertlos. Und das Beste ist. Die Banker wussten es. Aber sie haben einen Vorteil. Fängt man ihre Fehler nicht auf, geht für 20 Jahre die Welt unter. Lehman ging pleite und löste die Krise 2008/2009 aus. Man überlege mal, Commerzbank, Deutsche Bank, 10 andere deutsche Banken, 20 Italienische Banken, 5 große französische Banken und 3 Fette in den USA wären noch hinterher gehopst.

Oh, nur ein Narr denkt, dass die Deutsche Bank besser aufgestellt war als Lehmann. Sie waren vermutlich auch pleite, haben einfach mal 2 Monate den Mund gehalten. Das war vermutlich der einzige Unterschied.

Das System stand vor einem Neustart, bei dem nicht nur alle Schulden, sondern auch alle Guthaben weg gewesen wären. In Griechenland sind Schulden verschwunden. Griechische Rentner haben es als erste kapiert. Ihre Altersversorgung war auch weg. Wir dürfen nicht vergessen: Schulden sind die Guthaben von anderen.

Und damit komme ich zum finalen Punkt. Jedes Guthaben ist der Spiegel von Schulden. Sind Schulden weg, sind Guthaben weg.

Die Schulden von 2008 haben sich inzwischen verdoppelt. Das bedeutet, die nächste Finanzkrise kommt auch. Sie wird auch eine Schuldenkrise. Es sollte aber jeder wissen, wenn dann die Banken fallen, fallen auch alle Ersparnisse. Ob es dazu kommen muss?

Nein! Wenn der Zins negativ wird, dann nicht. Ok, blöde für Sparer. Aber eines sollte klar sein. Bei immer weiter steigenden Schulden, darf der Zins nicht positiv bleiben. Das geht schief. Und das werden wir erleben. Entweder es geht schief oder die Zinsen werden negativ.

Hallo Christian,

gerne habe ich den ersten Teil gelesen und freue mich schon auf den zweiten Teil.

In der Hoffnung das es ein 1932 nicht nochmal gibt sende ich beste Grüße aus dem Ruhrgebiet.

Martin

Toller Beitrag. Allerdings betrachten wir auch das „Amerikanische Jahrhundert „. Ob das auch in Zukunft so sein wird, weiß niemand.

Danke für deine Recherche. Und die Berücksichtigung von Dividenden und Inflation. Sehr guter Beitrag!

War die Bankenrettung ein „MUSS“?

Es hätten auch die Sparanlagen der ‚normalen Leute‘ gerettet werden können, und die Banken hätt man pleite gehen lassen können, wie das bei jedem Unternehmen der Fall wäre bei Insolvenz.

Nein, das geht nicht. Das hat sich in Zypern und Griechenland gezeigt. Wenn die Banken im großen Still pleite gehen, kann niemand die Guthaben „normaler Leute“ retten . Wir werden nicht besser das stehen, wenn unsere Banken platzen als die Griechen. Das Geld hat niemand. Jeder sollte eines wissen: Wenn eine Billionen Schulden verschwinden, weil Pleite, verschwinden auch 1 Billion Guthaben oder ein anderer übernimmt diese Schulden. Wenn die europäischen Banken im Großen Still crashen verschwinden über 20 Billionen Schulden = Guthaben mit. Wer soll das ersetzen? Deutschland? Wir sind die letzte große Nation in Europa, die beim Thema Geld noch Luft hat . Nein, das werden wir nicht machen. Wir können es nicht.

Ich denke, das große Problem ist, dass kaum einer wirklich kapiert, dass sein Guthaben, die Schulden eines anderen sind, sofern das Geld bei einer Bank liegt. Nur Geld zu Hause ist echtes Geld, kann aber geklaut werden.

Wenn man Geld bei einer Bank hat, hat ein anderer dafür Schulden. Nur so funktioniert das System. Fallen zu viele Schulden weg, kann das niemand mehr retten. Es gibt keine Version, indem das Geld der normalen Leute gerettet wird und die Banken pleite gehen. Das muss man wissen. Jeder sollte wissen, wenn er Geld für sein Alter bei einer Bank liegen hat: Es ist nur sicher, solange die Schuldner nicht fallen und die größten Schuldner sind die Banken. Wenn die Banken fallen, gibt es keine Version, bei der irgendjemand sein Geld behält. Die griechischen Rentner haben sich nicht grundlos umgebracht. Sie mussten es kapieren. Und nur ein Narr glaubt, dass es Deutschen besser gehen wird. Die Summen sind schon lange zu hoch.

Es gibt eine Lösung und zwar Vollgeld in Form von Konten für Jedermann bei der Bundesbank.

Dies würde auch den Privatbanken die Einlagen entziehen, die derzeit für massive Spekulationen verwendet werden.

Win/Win würde ich sagen.

Viele Grüße

BM