Ich hab da mal eine Frage: Kurz vor Jahresende stehe ich wieder vor der Entscheidung, ob ich einen festen Betrag den ich gespart habe besser in die Sondertilgung der Eigentumswohnung stecke (Zinssatz 3,6%) oder mit dem Geld lieber Aktien kaufe.

Frank Veelken, Krefeld

Das ist eine sehr persönliche Frage. Jeder geht mit seinem Geld anders um. Und jeder verbindet mit solchen Entscheidungen andere Gefühle. Schauen wir mal, welche Aspekte dabei zu bedenken sind.

Schulden sind okay

Schulden gelten in unserer Kultur als völlig in Ordnung wenn wir damit ein Haus kaufen. Oder eine Eigentumswohnung. Wenn wir sie nutzen, um ein Vermögen in Aktien damit aufzubauen (was ja auch geht), dann hagelt es Proteste von allen Seiten.

Rational ist das nicht.

Was sind an 100.000 Euro Schulden für eine Immobilie besser als an 100.000 Euro Schulden für Aktien? Nun kannst du sagen, die Immobilie sei eine Sicherheit. Viele sagen das. Aber ist das auch so? Ich kenne eine Menge Menschen, die mit Immobilien dauerhaft in Schulden geraten sind. Die Immobilien warfen so wenig ab, dass sie Monat für Monat zuschießen mussten. Und am Ende haben sie entnervt für wenig Geld verkauft.

Oft zu hören ist auch das Argument, dass sich Immobilien von selber bezahlen, weil du entweder Miete für sie bekommst, oder darin wohnst und deshalb deine Miete sparst.

Warum wird das gleiche Argument dann aber nicht für Aktien gelten gelassen? Ich kenne einen Investor, der hat einen Teil seines Depots über einen Kredit finanziert. Wie er den Kredit bezahlt hat? Ganz einfach – wie bei einer vermieteten Immobilie auch: Aus den Erträgen. Er hat doch regelmäßig Dividenden bekommen. Die sind im Laufe der Zeit sogar stark gestiegen – viel stärker als jede Miete steigt.

Die Gefahr bei Aktienkrediten liegt in der Regel in einem massiven Ausverkauf von Aktien. Das alleine ist allerdings noch kein Problem. Es kann dann aber passieren, dass die Bank am Tiefpunkt eines Bärenmarktes darauf besteht, weitere Sicherheiten für den ausgereichten Kredit zu erhalten. Viele Anleger können das dann nicht – und müssen ihre Aktien verkaufen. Mit hohen Verlusten. Aus diesem Grund lautet der Rat bei Aktien wieder und wieder: Nie auf Kredit.

Aus verschiedenen Gründen laufen derzeit rund 7 Prozent meines eigenen Depots über einen Kredit. Die Zinsen liegen bei 2 Prozent im Jahr. Das lässt sich in der Tat aus den Dividenden bezahlen. Und ein Ausfallrisiko besteht nicht. Dazu ist der Kreditanteil viel zu niedrig.

Immobilie und Aktien sind eine gute Kombination

Wenn Schulden für eine Immobilie okay sind, dann ist es nicht nur eine gute Idee, überflüssiges Geld in Aktien zu stecken. Es ist in meinen Augen sogar brilliant. Und das liegt an den unterschiedlichen Renditen auf diesen beiden Märkten. Bei Immobilien sind 3,6 Prozent derzeit ein hoher Zinssatz. Der günstigste von dem ich gerade gehört habe, lag bei 1,5 Prozent. Das war allerdings eine sehr große Immobiliengesellschaft.

Auf dem Aktienmarkt sind aber 8-10 Prozent der Durchschnitt. Zudem hat Frank bei seinem Vermögensaufbau derzeit möglicherweise mit der Eigentumswohnung ein sogenanntes Klumpenrisiko. Einen Teil des Geldes in Aktien anzulegen, einen andere Teil in die Immobilie, das scheint mir persönlich sehr vernünftig.

Die Zinsdifferenz kann für dich arbeiten

Ich persönlich würde mich mit einem Zinssatz von 3,6 Prozent sehr wohl fühlen. Warum sollte ich tilgen, wenn ich bei Aktien 8-10 Prozent im Jahr bekomme? In meinen Augen rechnet sich das nicht.

Es kommt in meinen Augen aber auch ein wenig darauf an, wie viel Geld Frank derzeit in Aktien zu liegen hat und wie viel in Immobilien. Solche Fragen stelle ich natürlich nicht – ein Finanzberater würde das allerdings wissen wollen, bevor er seine Ansicht äußert. Die Vermögenssituation von Frank ist für eine Beurteilung seiner Entscheidung nicht unwichtig.

Sind die Aktien derzeit weniger wert als die Immobilie, würde ich die Aktien als Anlage vorziehen. Sind die Aktien 90 Prozent des Vermögens, dann würde ich persönlich viel lieber in einer schuldenfreien Immobilie wohnen wollen. Man weiß ja nie.

Wie sehen die Zahlen aus?

Obwohl die Entscheidung von der persönlichen Finanzsituation von Frank abhängt und auch davon, womit er sich wohl fühlt, lasse ich für mich immer gerne auch die nackten Zahlen sprechen. Und die sind sehr interessant. Wenn es 10.000 Euro sind die Frank gerade hat, dann laufen in 20 Jahren bei einer Sondertilgung in dieser Höhe zufällig ziemlich genau 10.000 Euro an Zinsersparnissen für ihn auf. Das ist eine Menge Geld.

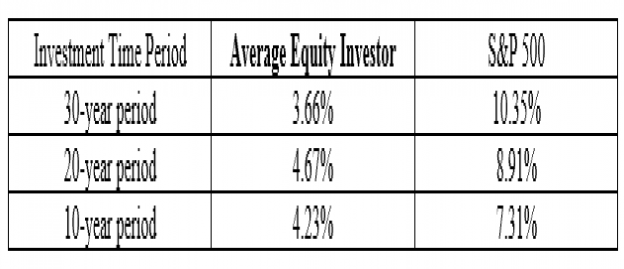

Schauen wir mal, was er rausbekommt, wenn er das Geld in Aktien (S&P 500) anlegt. Ich habe die Tabelle über den Return des S&P 500 oben mal eingestellt. Bei einer Anlage in Aktien ergeben sich auf 20 Jahre Gewinne von 36.600. Diese Zahl ergibt sich unter der Annahme, dass es an den Märkten deutlich schlechter läuft, als in den vergangenen 20 Jahren (ich habe mit 8 Prozent inklusive Dividenden gerechnet).

Läuft es hingegen genauso gut wie in den letzten 20 Jahren (8,91%) – dann sind es schon 55.000 Euro, die Frank mit den Aktien machen kann. Sieht gut aus für die Aktien. Dabei habe ich den höchsten Wert noch gar nicht durchgerechnet. Aktien könnten auch so gut laufen wie in den letzten 30 Jahren – 10,35 Prozent. Das wären dann 71.700 Euro.

Hilfe – die Steuer!

Die Gewinne aus Aktien kann Frank möglicherweise aber nicht genauso gut als Gewinn verbuchen, wie die aus den nicht bezahlten Zinsen. Den Gewinn aus den Zinsen hat er sicher. Die Gewinne aus Aktienanlagen aber müssen noch versteuert werden. Das verringert den Vorteil der Aktien gegenüber der Sondertilgung deutlich.

Und dann muss Frank ja in den nächsten 20 Jahren noch wirklich so viel Gewinn machen wie der Index. Mit einem ETF den er dauerhaft hält ist das kein Problem. Das Dumme ist nur: Die meisten Anleger machen das nicht so. Du kannst das in der Tabelle oben gut in der mittleren Spalte sehen. Da steht nämlich noch, wie hoch die Gewinne von Privatanlegern in diesem Zeitraum tatsächlich waren.

Im besten Zeitraum (30 Jahre) haben Privatanleger besonders schlecht abgeschnitten. Das liegt daran, dass sie bei stark steigenden Indizes gerne an der Seitenlinie stehen – so wie derzeit auch.

Ich habe nicht schlecht gestaunt, als ich gesehen habe, wie hoch der Gewinn der Privatanleger in dieser Zeit wirklich war – 3,66 Prozent. Das ist fast genau der Satz, den Frank derzeit an Zinsen zahlt. Hat Frank also bei seiner Aktienanlage ebenfalls so einen niedrigen return, dann ist es besser, er wählt die Sondertilgung.

Niemals Aktien mit Schulden erwerben

Wenn Frank sich für die Sondertilgung entscheidet, dann sollte er das aus guten Gründen tun. Das Argument: Sonst kaufst du ja Aktien auf Schulden ist in meinen Augen kein gutes Argument. Das würde ja bedeuten, dass jeder Immobilienbesitzer verpflichtet wäre, all sein Geld in Zukunft in die Tilgung der Immobilie zu stecken. Und es wäre ihm verwehrt, Geld in Aktien anzulegen.

Und das soll sinnvoll sein?

Ich weiß ja nicht. Viele Eigenheimbesitzer haben überhaupt keine Möglichkeit zur Sondertilgung. Die machen mit ihrem Geld ohnehin was sie wollen – und da soll es Frank verwehrt sein, Aktien zu kaufen, nur weil er die Möglichkeit zur Sondertilgung hat? Von einer breiten Diversifizierung für sein Geld wäre er dann zudem ziemlich weit entfernt.

Das waren jetzt einige rationale Überlegungen für Franks Entscheidung in der Frage „Sondertilgung – ja oder nein?“.

Und wo bleiben die Gefühle?

Die kommen jetzt. Frank soll sich mit seiner Entscheidung ja auch wohl fühlen. Die emotionale Variante bei Entscheidungen geht ganz anders.

Fragt man Untersuchungspersonen, welches Geschenk sie als Belohnung für eine schwierige Aufgabe haben wollen und gibt einer Gruppe auf, vor der Entscheidung noch eine Checkliste zu machen (pro und contra), dann stellt sich später heraus, dass die Gruppe mit der Checkliste viel weniger zufrieden mit ihrer Entscheidung ist, als die Gruppe, in der die Teilnehmerinnen und Teilnehmer eine Entscheidung rein aus dem Bauch heraus treffen konnten.

Das ist zunächst verwunderlich. Wie kann das sein? Die Checkliste scheint die Untersuchungspersonen von ihren Gefühlen zu entfernen. Die Zufriedenheit mit der Entscheidung ist aber nicht vom Verstand abhängig – sondern von den Gefühlen. Deshalb war die Checkliste schlecht für die Entscheidung.

Welche Gefühle bewegen Frank?

Vielleicht schläft Frank ja viel besser, wenn er weniger Schulden hat. Vielleicht ist er auch sehr, sehr glücklich, wenn er sich endlich die lange ersehnten Aktien von APPLE und DISNEY kaufen kann. Das alles ist möglich – und Frank muss und darf diese Gefühle bei seiner Entscheidung berücksichtigen.

Deshalb ist es aus Sicht eines psychologischen Beraters manchmal besser, Dinge aus dem Bauch heraus zu entscheiden. Und die Checkliste einfach Checkliste sein zu lassen.

Was sind eigentlich Luxusprobleme?

Frank ist bei seiner Entscheidung übrigens in einer sehr glücklichen Lage. Das was er hat, nennt die Psychologie ganz ungalant ein Luxusproblem. Wer darüber nachdenkt, ob er (ziemlich sicher) 10.000 Euro an Zinsen spart oder ob er (etwas weniger sicher) 55.000 Euro mit Aktien als Vermögen aufbaut – der hat in der Tat ein Luxusproblem.

Luxusprobleme sind völlig anders geartet als Basisprobleme des menschlichen Lebens. Ob Frank eine Arbeit hat, eine Wohnung und eine Freundin (oder besser noch: eine Frau) – das alles sind Basisprobleme des menschlichen Lebens. Wir müssen sie lösen, um unser Leben in ein gutes Gleichgewicht zu bringen.

Frank darf auch eine Münze werfen

Das gemeine an Luxusproblemen – sie verführen uns dazu, sehr lange über sie nachzudenken. Oft sind sie das allerdings gar nicht wert. Ob Frank nun tilgt oder Aktien kauft – beide Entscheidungen sind in Ordnung. Frank muss sein Problem also gar nicht lösen. Er kann. Er darf. Aber er muss nicht.

Deshalb kann Frank – wenn er will – auch ein ganz anderes Verfahren zur Entscheidung verwenden: Er kann eine Münze werfen. Denn letztendlich weiß er derzeit möglicherweise gar nicht so genau, wie er sich fühlen wird, wenn sich herausstellt, dass Aktien ihm tatsächlich 55.000 Euro gebracht hätten – statt der 10.000 Euro Zinsersparnisse. Wird er vielleicht traurig sein über die verpasst Chance?

Und noch eine Möglichkeit hat Frank. Da er doch so gerne beides möchte, die Sondertilgung und die Aktien, darf er den Betrag den er hat natürlich auch aufteilen. 5.000 Euro für die Bank. 5.000 Euro fürs eigene Depot.

Viel Erfolg bei der Entscheidung Frank. Und vielen Dank für die Frage!

Wenn du keinen Beitrag mehr verpassen willst, dann bestell doch einfach den Newsletter! So wirst du jedes Mal informiert, wenn ein neuer Beitrag erscheint!

Hallo, erstmals vielen Dank für die Beiträge in Ihrem Blog. 3,6 % ist aber definitiv zu hoch verzinst – ich würde mich um eine Einigung mit der Bank mit einem wesentlich verbesserten Zinssatz bemühen oder eine Umschuldung durchführen. Aktuell können Sie mit 2 % fix für mehr als 15 Jahre finanzieren – die Kosten für eine Umschuldung haben Sie damit wahrscheinlich in eineinhalb Jahren wieder herein gespielt.

Viel Erfolg auch weiterhin und guten Rutsch!

Auf diesem Wege mal ein herzliches Dankeschön für die fundierten und hilfreichen Informationen.

Ich würde mich freuen, wenn es im Jahre 2018 so weiter geht.

Übrigens konnte ich auch zu meiner Frau sagen “ Schatz ich hab den Dax geschlagen“ Ihre Infos haben dazu beigetragen.

Herzliche Grüße und weiter so.

Sehr schöner Beitrag – und schöne, pragmatische Lösung.

Hebt sich meiner Meinung nach auch sehr schön ab von diesen ganzen „Oh, mein Gott, bloß zuerst die Schulden tilgen“-Weltuntergangs-Propheten ab 🙂