Heute geht es hier auf grossmutters-sparstrumpf um eine Leserfrage. Die betrifft das Unternehmen FROSTA, einigen von euch vielleicht aus dem Tiefkühlregal bekannt. Hier kommt die Frage von Steffen Platz aus Bingen (am Rhein):

Soll ich FROSTA kaufen?

Beim Blick auf den 3 Jahreschart der FROSTA AG (WKN 606900) bin ich wirklich beeindruckt. Mit Kursen von ca. 15€ in 2013 ist der Wert des Papiers auf ca. 67€ im Juli gestiegen und damit nur kurz unter seinem Allzeithoch.

Doch anscheinend nimmt kaum jemand den Hersteller von Tiefkühlkost als Investment wahr. Informationen, Meinungen oder gar Analysen – Fehlanzeige. Aber warum?

Jeder kennt zwar die Produkte dieser Firma aus Bremerhaven mit gerade einmal rund 1660 Mitarbeitern. Von Ihrem Reinheitsgebot für das „Peter von Frosta“ wirbt, haben bestimmt die Meisten von uns auch schon einmal aus der TV-Werbung gehört. Aber damit hört unser Wissen über das 1962 gegründete Unternehmen auch schon auf.

Mit einer Marktkapitalisierung von gerade einmal rund 440 Mio. Euro ist der Konzern im Vergleich zu anderen Wettbewerbern der Tiefkühlindustrie wie z.B. UNILEVER (Knorr, Langnese) mit rund 170 Mrd. Euro oder NESTLE (Wagner, Schöller) mit ca. 236 Mrd. ein regelrechter Zwerg.

Doch beim Blick auf den Chart sieht es da eben anders aus. Während NESTLE und UNILEVER gut 22,3% bzw. 56,4% in den vergangen 3 Jahren an Wert zulegen konnten, schaffte FROSTA sage und schreibe einen Anstieg des Aktienkurses von über 182%. Für mich persönlich sehr beeindruckend.

Aber wie schon oben erwähnt, über FROSTA als Investment gibt es kaum Anhaltspunkte die mir als Kleinanleger bei der Frage weiterhelfen, ob ich jetzt mein Geld in dieses Unternehmen investieren sollte. Oder ob ich lieber die Finger davon lassen sollte.

Woran liegt es, das sich das Interesse an diesem kleinen, auf den ersten Blick doch aber feinen Unternehmen so in Grenzen hält?

Ist es vielleicht die allgemeine Scheu vor relativ kleinen Unternehmen aus Deutschland oder ist der Grund ganz wo anders zu suchen?

The bull-case

FROSTA produziert Fertiggerichte, die der Mittelschicht das abendliche Kochen erleichtern sollen. Zum Beispiel Bami Goreng (mit frischen Bandnudeln).

FROSTA hat ganz offensichtlich begriffen, wie man mit Tiefkühlkost heute Geld verdienen kann – indem man hohe Qualität liefert. Die Gerichte von FROSTA sind also wirklich gut – aber ist auch die Aktie ein Kauf?

Wenn du mein Buch kennst, dann weißt du, dass das zwei verschiedene Fragen sind. Ein Unternehmen kann super-tolle Autos herstellen (wie zum Beispiel die Firma Borgward in den 60er Jahren) – und trotzdem in die Insolvenz rutschen.

Ich will jetzt zunächst einmal die Gründe nennen, die in meinen Augen für FROSTA sprechen. Der erste heißt: Wachstum. FROSTA wächst. NESTLE tut das schon seit Jahren nicht mehr und auch UNILEVER krankt an dem gleichen Problem. Beide Unternehmen stagnieren.

Solche Unternehmen ziehe ich für ein Investment nicht in Erwägung. Unternehmen ohne Wachstum laufen auf Dauer deutlich schlechter als der Vergleichsindex. Viele Unternehmen in der Oberliga (large caps) kranken an diesem Problem. Kleine Unternehmen wie FROSTA (small caps) sind dagegen oft innovativer und wachstumsstärker. Den Unterschied zwischen large-, mid- und small-caps haben die Kollegen von boerse.de ganz gut beschrieben.

Der Gewinn wächst auch

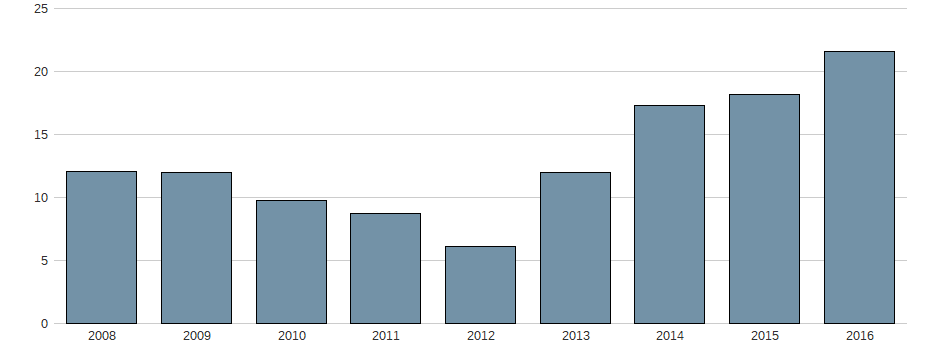

FROSTA steigert aber nicht nur die Umsätze. Das Unternehmen konnte in den letzten Jahren auch den Gewinn und die Dividende erhöhen. Hier ein Blick auf die Gewinnentwicklung:

Die Gewinnentwicklung bei FROSTA.

Sieht gut aus. Der Gewinn hat sich seit 2012 immerhin verdreifacht.

So eindrucksvoll die Bilanz bei FROSTA im rechten Teil der Grafik auch ausfällt, die linke Seite zeigt, dass es da mehr zu erzählen gibt über das Unternehmen. FROSTA hat ganz offensichtlich eine Art Turnaround hinter sich. Die Gewinne sind zunächst einmal gesunken und gesunken – über Jahre. Und dann erst ging es bergauf.

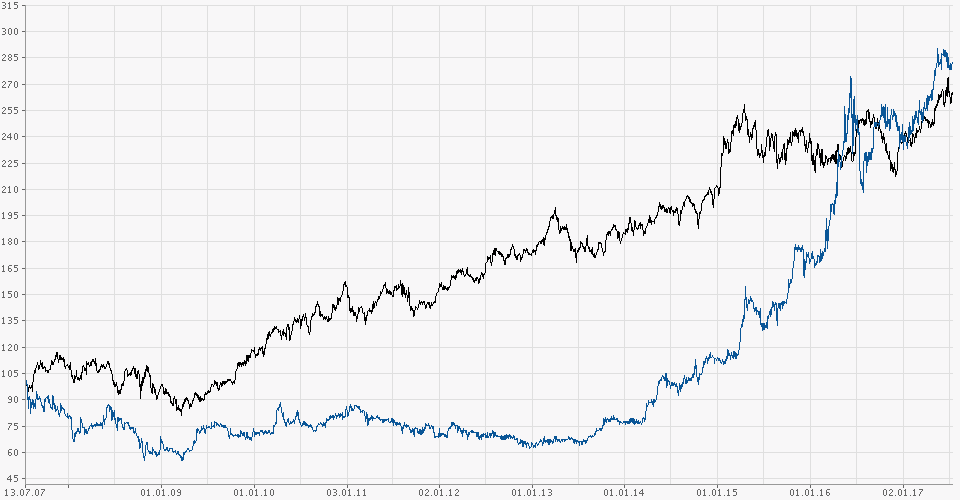

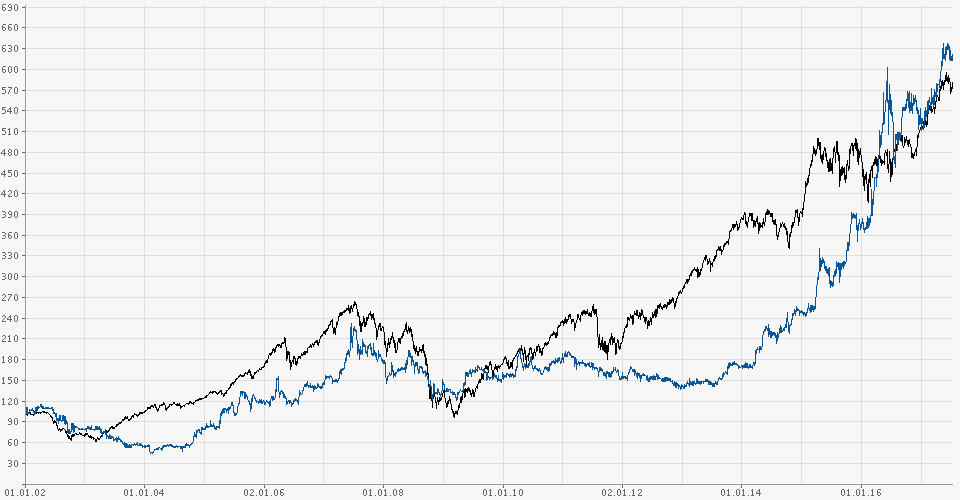

Das erklärt den starken Anstieg des Aktienkurses, der Steffen so begeistert hat. Gut möglich, dass es zuvor ganz anders aussah. Schauen wir also mal auf einen längerfristigen Chart. Über zehn Jahre sieht FROSTA (blau) nicht mehr so attraktiv aus, schon gar nicht, wenn man FROSTA mit UNILEVER (schwarz) vergleicht.

FROSTA (blau) gegen UNILEVER (schwarz)

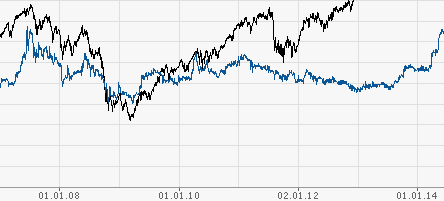

Erst in den letzten 1 ½ Jahren konnte FROSTA an einem der Schwergewichte der Branche, an UNILEVER vorbeiziehen. Davor lag die Aktie des Unternehmens dagegen hoffnungslos zurück. Zudem ist der Aktienkurs von UNILEVER zwar auch nicht ohne Auf’s und Ab’s – aber verglichen mit FROSTA sieht er mir doch regelrecht beständig aus.

Der Turnaround von FROSTA hat den Anlegern in das Unternehmen in den letzten drei Jahren ohne Zweifel viel Freude gemacht.

Umsatz – wächst.

Gewinn – wächst.

Dividende – steigt.

Wer bitte ist da nicht begeistert! Nicht mal das KGV ist mit 16,8 zum Jahresende 2016 übertrieben hoch. Gibt es da einen Haken?

Ja, den gibt es. Zunächst einmal sehe ich diese beiden:

Wie viel Anleger hätten die lange Zeit von Juli 2007 bis Mai 2014 wohl durchgehalten, in der der Kurs von FROSTA nur fiel oder seitwärts lief?

Sieben Jahre seitwärts – das ist eine sehr lange Zeit.

Wie vielen Anlegern gelingt es wohl, FROSTA genau dann zu kaufen, wenn der Kurs nach oben dreht? Wer bitte konnte sich im Jahr 2013 oder 2014 sicher sein, dass der Turnaround von FROSTA auch gelingt?

Turnarounds seldom turn

Was solltest du zu Turnarounds generell wissen? Das wichtigste ist die Regel, die Warren Buffett einmal aufgestellt hat. Sie lautet: Turnarounds seldom turn. Jedes Jahr versuchen es hunderte, ja tausende von Unternehmen mit einem solchen turnaround. Sie definieren eine neue Strategie. Sie beschließen neue Geschäftsfelder zu erobern. Sie bekommen ein neues Management. Und dann sagen sie, nun würde alles besser.

Das Problem an neuen Geschäftsfeldern ist, dass die möglicherweise schon besetzt sind. Das Problem an neuen Strategien ist, dass nicht garantiert ist, dass sie aufgehen. Und das Problem an einem neuen Management ist, dass es unfähig sein kann, die geplanten Veränderungen konsequent umzusetzen. Und das Problem an Unternehmen die es schon viele Jahrzehnte gibt ist, dass es auch für ein sehr gutes Management sehr schwer ist, alte Gewohnheiten im Unternehmen zu ändern.

Die Folgen: Die meisten turnarounds scheitern. Viele führen sogar in die Insolvenz. Siehe die Drogeriemarktkette SCHLECKER. Oder die Baumärkte von PRAKTIKER.

Hätte ich also im Jahr 2012 erkennen können, dass die Aktie von FROSTA ein guter Kauf ist, weil sich das Unternehmen in die richtige Richtung bewegt? Die Antwort lautet eindeutig: Nein. Niemand kann sicher wissen, ob ein Turnaround gelingt. Eine skeptische Haltung wie die von Warren Buffett ist zumindest nicht die schlechteste Einstellung.

Turnarounds können gelingen. Die Regel ist das aber ganz und gar nicht.

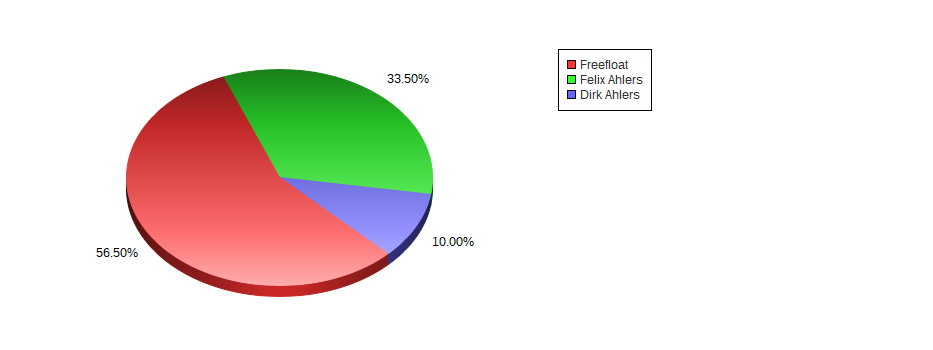

Die Aktionärsstruktur von FROSTA.

Skin in the Game

Was mir an FROST noch gefällt? Zum Beispiel die Aktionärsstruktur. Du siehst, dass fast die Hälfte der Aktien in Besitz von zwei Menschen ist, Felix Ahlers und Dirk Ahlers. Felix Ahlers ist der Vorstandsvorsitzende – Dirk Ahlers der Vorsitzende des Aufsichtsrates. Das Unternehmen ist also inhabergeführt. Es ist ihre eigene Haut, ihr eigenes Geld also, um das es für Felix und Dirk Ahlers Tag für Tag bei Unternehmens-Entscheidungen geht.

Inhabergeführte Unternehmen, bzw. Unternehmen, bei denen das Management „skin in the game“ hat laufen in der Regel deutlich besser als Unternehmen, in denen gut bezahlte Manager den Ton angeben.

Mich wundert das nicht. Schau dir AMAZON an. Oder FACEBOOK. Oder APPLE in den Jahren von 1998-2011 unter Steve Jobs. Oder TESLA unter Elon Musk.

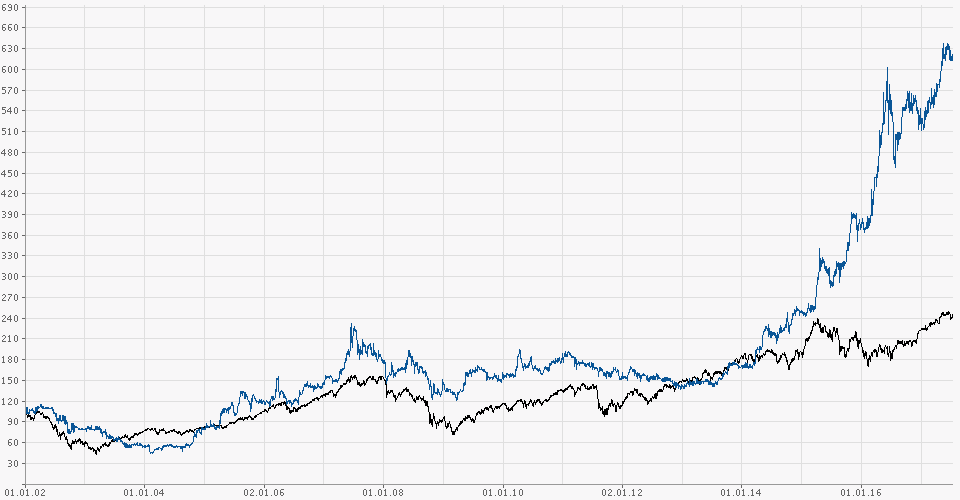

Frosta und der Index

Der erste Blick auf den Chart, der Blick in die Vergangenheit von FROSTA (blau) ist positiv. FROSTA war in den letzten 15 Jahren viel besser als der DAX (schwarz).

Zugegeben, das ist nicht schwer. Der DAX ist ein ziemlich unmöglicher Index und wird von den mittleren deutschen Unternehmen, die im MDAX vertreten sind, regelmäßig in den Schatten gestellt. Also schauen wir mal, wie FROSTA (blau) im Vergleich mit dem MDAX (schwarz) dasteht. Hier kommt der Chart.

Ups. Die liegen ja fast gleich auf! Ja, so ist es. Sie liegen beide bei einem Zuwachs von um die 600 Prozent in 15 Jahren. Allerdings käme bei FROSTA noch die Dividende hinzu – und würde den Gewinn mit dem Unternehmen noch einmal vergrößern.

Der DAX dagegen bot gerade einmal 240 Prozent. Wer also ein langfristiges Investment sucht, der hat mit einem ETF auf den marktbreiten MDAX ein sehr gutes Ergebnis erzielt – genauso gut wie mit FROSTA – aber mit viel geringerem Risiko.

Kaum Handel in der Aktie

FROSTA ist ein winzig kleines Unternehmen. Sein Börsenwert beträgt – jetzt! – gerade einmal 400 Mio. Euro. Im Jahr 2012 waren es sogar nur 100 Mio. Euro. Damit gehörte FROSTA damals in die Kategorie der Micro-Caps – der winzig kleinen Unternehmen – für Börsenverhältnisse.

Täglich wechseln im Fall von FROSTA gerade einmal 500 Aktien im Wert von 34.000 Euro den Besitzer. Zum Vergleich: Bei Daimler sind es rund 400.000 Stück und die Summe ist schon beinahe 1.000 Mal so groß, rund 25 Mio. Euro.

Keine Bank kann es sich leisten, solche ein Unternehmen zu beobachten und eine Empfehlung zum Kauf, Verkauf oder zum Halten auszusprechen. Das hat Folgen, wie du im nächsten Bild siehst. Dort stehen die Schätzungen der Analysten zu FROSTAs Umsätzen und Gewinnen in den nächsten Quartalen.

Wie du siehst – siehst du nichts. Ja, das ist kein Fehler des Portals (finanzen.net). Das ist die Realität eines Small Caps – niemand beobachtet den Wert. Kein Analyst hat ihn auf dem Radar. Und kein Wirtschaftsjournalist schreibt fundiert über das Unternehmen. Die Folge: Für mich als Anleger ist es extrem schwer, solche Unternehmen überhaupt zu beurteilen. Ich kann mir deren Geschäftsbericht besorgen. Ansonsten stehe ich aber weitgehend ohne Informationen da.

Über APPLE geben 40-50 Analysten ihre Schätzungen ab. Hunderte von Journalisten berichten. Ich kenne in dem Fall sogar einen Blogger, der nur über APPLE schreibt. Tag für Tag.

Für small caps kann es so etwas nicht geben. Nicht mal über deutsche mid caps wie NORDEX oder EVENTIM ist es einfach, unabhängige Informationen zu bekommen. Fast alles was an Informationen auf dem Markt ist, kommt aus der Pressestelle des betreffenden Unternehmens.

Mein Fazit

- Information. Small Caps sind sehr schwer zu beobachten. Kaum ein Analyst hat sie auf dem Radar und die Presse lässt sie in Ruhe – und du hast keine unabhängigen Informationen und musst glauben, was die Pressestelle sagt. Du kannst also an sie glauben – oder du lässt es. Hast du aber eine gute Informationsquelle über das Unternehmen, dann ist es schon bedeutend einfacher für dich, die Aktie auch dann zu behalten, wenn sie mal eine Schwächephase hat.

- Risiko. Kleine Unternehmen sind immer deutlich riskanter als mittelgroße oder gar große. Die Aktie einer Firma mit gerade einmal 400 Millionen Wert an der Börse zu kaufen, ist das riskanteste, was du als Anleger (nicht als Zocker!) tun kannst. Das solltest du dir gut überlegen. Kaufst du dagegen EVENTIM (immer noch klein, aber immerhin um fünf Klassen größer und ein Unternehmen, das im MDAX gelistet ist), dann ist das Risiko schon deutlich geringer. Zudem ist EVENTIM ein über viele Jahre stabiler Wachstumswert – und ebenfalls inhabergeführt. EVENTIM befindet sich in keinem riskanten Turnaround. Das Management ist auch nicht neu und unerfahren – sondern altgedient. EVENTIM hat seinen Gründer und Hauptaktionär, den Bremer Kaufmann Klaus-Peter Schulenberg, im Laufe der Zeit zum Milliardär gemacht.

- Volatilität. Small Caps haben gegenüber Large Caps (ab rund 10 Milliarden Euro/Dollar) und Mega-Caps (ab 200 Milliarden Euro/Dollar) erhebliche Nachteile – und die kannst du leicht übersehen, wenn du dir nur einen Chart anschaust und am Ende so ein tolles Ergebnis dasteht: 600 Prozent. Small Caps schwanken in der Regel viel stärker als Mid Caps oder Large Caps. Was spricht gegen Schwankungen? Im Prinzip nichts. Du musst sie allerdings aushalten. Volatilität kann Anlegern sehr zu schaffen machen. Heute steht die Aktie bei 9,50 Euro, morgen bei 10,50 Euro und übermorgen fällt sie schon wieder auf 9,25 – so etwas passiert bei vielen Small Caps regelmäßig.

- Lange Stagnation. Es gibt aber im Fall von FROSTA noch einen weiteren Grund, warum ich die Aktie für Privatanleger für schwierig halte. Und das hat mit der Zeit von 2007 bis 2014 zu tun, in der FROSTA sich kaum von der Stelle bewegte. Das sind sieben lange Jahre. Schau dir den Kurs (blau) noch mal im Ausschnitt an und beantworte mir ganz ehrlich die Frage: Hättest du FROSTA wirklich sieben Jahre lang die Treue gehalten?

Den meisten Anlegern ist eine Aktien schon unangenehm, wenn sie über einige Monate still steht. Sie werden nicht nur nervös – sie verkaufen sie dann auch gerne. Und schon ist es vorbei mit den 600 Prozent Gewinn in 15 Jahren.

Phantasie trifft auf Realität

Es ist also mehr die Phantasie, die uns hier einen Streich spielt. Wir stellen uns vor, wir hätten die Aktie am Tief im Jahr 2013 gekauft. Aber – hätten wir das wirklich getan? Damals?

Phantasie Nummer zwei: Wir stellen uns vor, die Aktie über 3 oder 4 Jahre im Depot zu halten ohne sie jemals zu verkaufen. Wie realistisch ist das? Nach meiner Erfahrung sehr unrealistisch. Vermutlich hätten die allermeisten Anleger nach 50 Prozent Gewinn bereits verkauft – der Rest wäre ihnen entgangen.

Viele Anleger haben nach einem Anstieg von 50 Prozent Angst, dass die Aktie wieder fällt. Und so verkaufen sie das Unternehmen in einer kleinen Schwächephase sofort wieder.

Soll ich Frosta kaufen?

Mir persönlich ist das Risiko bei der Aktie zu groß. Sie hatte in den letzten drei Jahren einen guten Lauf – ja. Aber geht das auch so weiter? Kann sein, kann auch nicht sein. Wenn wir einen Chart sehen, der drei Jahre (fast) nur steigt, dann denken wir, dass das so weitergeht.

Wird es das?

Ich weiß es nicht. Sehr wahrscheinlich ist es nicht. Ich kenne einige Charts von Unternehmen, die ganz wunderbar nach Norden gingen – bis zu dem Tag, an dem sie damit aufhörten. Wie zum Beispiel die Aktie von HEIDELBERGER DRUCK. Auch dieses Unternehmen versucht einen Turnaround. Erst stieg die Aktie steil nach oben – von gerade mal einem Euro bis auf 3 Euro. Wer dann kaufte, den erwartete eine jahrelange Achterbahnfahrt. Von 3 Euro bis runter auf 1,65 Euro. Puh. Und wieder hoch und wieder runter. Frustrierend.

Small Caps haben ihren Reiz – und sie haben ihre Tücken. Volatilität gehört mit Sicherheit zu den Tücken von Small Caps, die dir als Anleger das Leben sehr schwer machen können.

Wie du ohne das Informationsrisiko und mit einer deutlich reduzierten Volatilität trotzdem in Small Caps investieren kannst und zugleich mehr Gewinn machst als der Index, das erfährst du am nächsten Wochenende. Im zweiten Teil der Serie zu Small Caps. Hier auf grossmutters-spaarstrumpf.

Stay tuned.

Wenn du keinen Beitrag mehr verpassen willst, dann bestell doch einfach den Newsletter! So wirst du jedes Mal informiert, wenn ein neuer Beitrag erscheint!

An Frosta stimmt mich bedenklich, dass die Produkte zum Beispiel bei Kaufland nur im Mini-Umfng angeboten werden.

Bevor ich die Aktie kaufe, würde ich einige Produkte ausprobieren, ob die mich überzeugen.

Bin zufällig auf diese Seite gestoßen weil ich nach Informationen über die FROSTA Aktie suche.

Die Aktie stürzte vor kurzem nach ihrem Höhenflug auf 82€ plötzlich ab auf bis zu 57€ und kommt nur langsam wieder im Tritt.

Wie ist so etwas möglich ?

Hat da jemand eine Antwort drauf ?

FROSTA ist ein small cap – die haben oft extreme Schwankungen. Zudem werden die Unternehmen dann auch wenn sie steigen von vielen Börsenbriefen gehypt. Irgendwann ist dann Schluss mit dem anstieg der Kurse und viele Anlegerinnen und Anleger machen Kasse. Langfristig ein sehr riskantes Investment. Kann gut gehen (ich als Konsument mag FROSTA). Muss aber nicht.

überwiegend negative Kommentare zu Frosta sind hier zu lesen. Macht nur weiter so…

Danke für diesen sehr ausführlich und aufschlussreichen Bericht 🙂

LG Nicole

Sehr interessanter Kommentar,insbesondere auch der von Florian. Ich dachte schon an einem Kauf beim Lesen.

Würde gern mal eine Diskussion über bet-at- home lesen. Lohnt sich ein Einstieg?

Eine Sache wird bei Frosta immer vollkommen vernachlässigt: die ständige Ausgabe neuer Aktien, die nur Vater und Sohn bereichern. Ich habe mir die GB der letzten 10 Jahre durchgelesen. Fazit: Knapp Profitabel, zu wenig für meinen Geschmack und das Wachstum kann nur durch Ausgabe neuer Aktien finanziert werden, was die Altaktionäre schlechter stellt. Nestle hat mit einer EKW von über 50% eine EKR von 11% im Schnitt und kauft eigene Aktien zurück. Ich bin großer Verfechter von Familienunternehmen – jedoch nicht von diesem.