Gastbeitrag von DR. KARSTEN LEFFRANG

Die „Riester-Rente“, die durch staatliche Zulagen und steuerliche Vorteile gefördert wird, ist ein gern genommenes Finanzprodukt zur Altersvorsorge. Ende 2019 belief sich die Zahl der abgeschlossenen Verträge auf ca. 16,53 Millionen.

Eine im Freundeskreis abgeschlossene „RiesterRente STRATEGIE No. 1“ der AachenMünchener bietet eine gute Gelegenheit, einmal die tatsächlichen Kosten eines solchen Produkts zu berechnen und die Rendite unter die Lupe zu nehmen.

Der Anleger hat im Oktober 2012 begonnen, monatlich 110 EUR in den Vertrag einzubezahlen. Die Einzahlungsphase läuft bis zum Jahr 2052, also 40 Jahre, bevor die Auszahlung erfolgt.

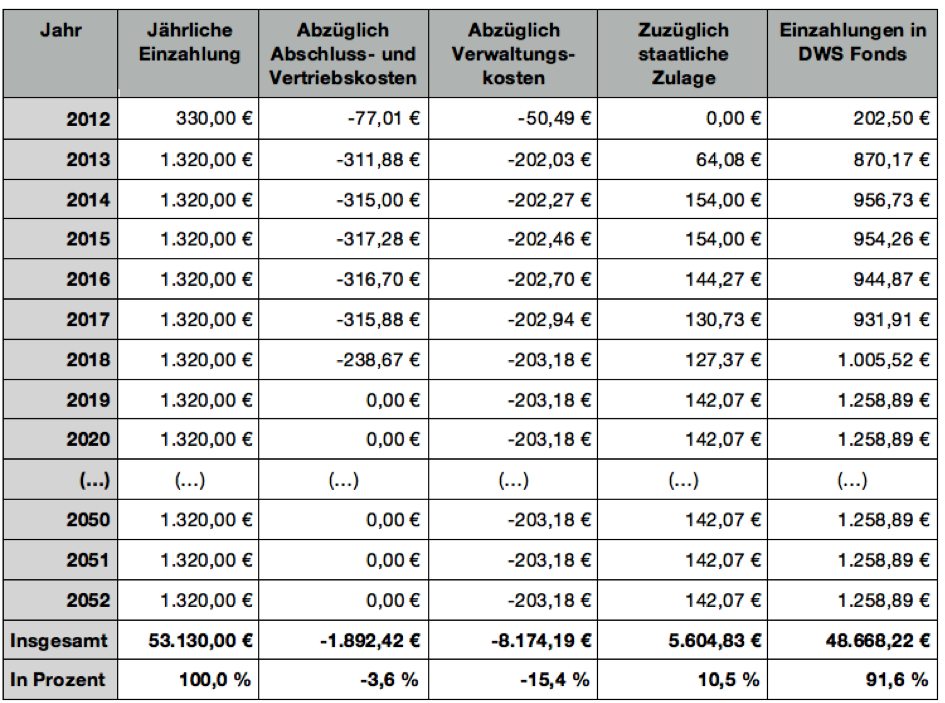

Wie bei vielen anderen Finanzprodukten fallen zunächst zwei verschiedene Kosten an, die der Anleger zu zahlen hat: (1) einmalige Abschluss- und Vertriebskosten, die zu Beginn des Vertragsverhältnisses zu zahlen sind und (2) jährlich wiederkehrende Verwaltungskosten.

Die Versicherung legt das Geld, das nach Abschluss dieser Kosten übrig bleibt, in zwei aktiv gemanagte Fonds an, nämlich den

DWS Funds Invest Zukunftsstrategie (WKN: DWS0NY)

(Jährliche) Verwaltungsgebühr: 1,8%

DWS Sachwerte (WKN: DWS0W3)

(Jährliche) Verwaltungsgebühr: 1,48%

Neben (1) Abschluss- und Vertriebskosten und (2) jährlichen Verwaltungskosten des Riesterprodukts schmälert also (3) die jährliche Verwaltungsgebühr der DWS Fonds als dritte Kostenposition die Rendite zusätzlich.

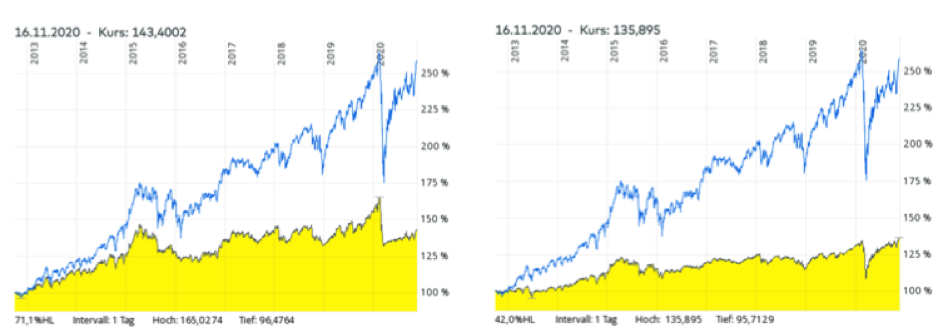

Die Charts der beiden Fonds (gelb) – jeweils im Vergleich zum MSCI World (blaue Linie) – sehen folgendermaßen aus:

Während der breite Aktienmarkt seit Oktober 2012 um ca. 175% zugelegt hat, begnügen sich die beiden ausgewählten Fonds mit gerade einmal 43% und 36%. Ein miserables Ergebnis.

Warum legt die Versicherung das Geld nicht in kostengünstige ETFs z.B. auf den MSCI World an? Schließlich betragen die Kosten bei so einem ETF mit 0,2% p.a. gerade einmal ein Achtel der ausgewählten DWS Fonds! Gute Frage. Fakt ist, dass es solche ETF-Produkte kaum am Markt gibt. Vermutlich lässt sich an den hohen Fondskosten für Versicherung und Fondsanbieter einfach viel zu gut verdienen, als dass so ein Produkt auf ETF-Basis für die Finanzindustrie interessant wäre.

Was heißt das jetzt in Euro und Cent?

Rechnen wir doch mal nach: Vertragsbeginn im oben genannten Fall ist Oktober 2012 mit einer Vertragslaufzeit von 40 Jahren und monatlichen Einzahlungen von 110 EUR. Schauen wir mal, wo wir Stand heute stehen:

Über die 40 Jahre Laufzeit hast Du bei monatlich 110 EUR die Summe von 53.130 EUR eingezahlt. Die Abschluss- und Vertriebskosten sowie die Verwaltungskosten betragen bezogen auf die Anlagesumme stolze 19%. Oder anders ausgedrückt: Von den 40 Jahresbeiträgen, die Du geleistet hast, ging Dein Geld für mehr als 7 Jahre komplett an die Versicherung

Zugunsten der Riester-Versicherung unterstellen wir bei der Berechnung einfach mal, dass die jährliche staatliche Zulage bis ins Jahr 2052 dem Durchschnitt der Jahre 2013 bis 2019 entspricht und nicht absinkt. Ich bin kein Experte für diese Förderung und kann nicht beurteilen, ob dies tatsächlich so der Fall sein wird. Von 2015 bis zur Stillegung des Vertrags im Jahr 2019 ist sie jedenfalls konstant gesunken.

Was kommt unter dem Strich heraus?

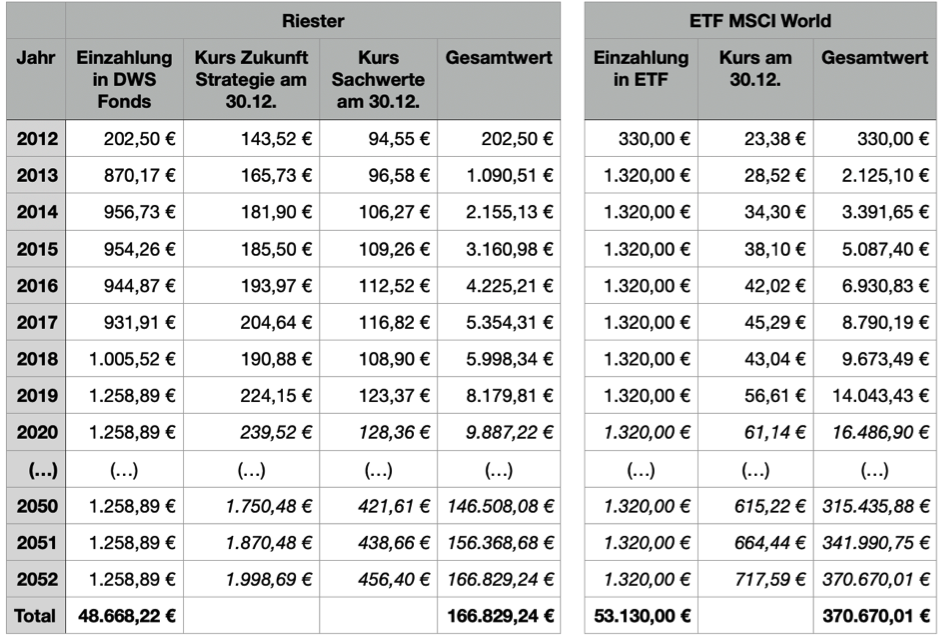

Sehen wir doch mal, wie sich die Einzahlungen in das Riesterprodukt und einen ETF auf den MSCI World bis ins Jahr 2052 entwickeln könnten. Ich habe unterstellt, dass die Rendite der Fonds der Durchschnittsrendite der Jahre 2013 bis 2019 entspricht. Für den DWS ZukunftStrategie wären das 6,85% p.a., für den DWS Sachwerte 4,04% p.a. Für beide zusammen beträgt die Rendite also 5,45% p.a..

Ein ETF-Sparplan auf den MSCI World (iShares Core MSCI World UCITS, WKN A0RPWH) kommt in diesem Zeitraum auf eine Durchschnittsrendite von knapp 14% p.a. – zu viel für einen seriösen Vergleich über mehr als 30 Jahre. Ich rechne daher für den MSCI World stattdessen mit einer deutlich niedrigeren Durchschnittsrendite von 8% p.a. Dies entspricht dem Durchschnitt der letzten 30 Jahre.

Während die insgesamt eingezahlten 53.130 EUR beim Riesterprodukt nach 40 Jahren zu einem Ergebnis von 167.000 EUR führen, ist das Ergebnis bei einer Einzahlung in den ETF mit 370.000 EUR drastisch höher. Das Ergebnis verblüfft: Warum ist der Unterschied zwischen dem Riesterprodukt und dem ETF so groß?

- Der Zinseszinseffekt. Die Abschluss- und Vertriebskosten werden ganz am Anfang fällig und schmälern das angelegte Kapital. Bei 40 Jahren Anlagedauer ist der Zinseszinseffekt hier groß.

- Die Fondsgebühren. 1,48% bzw. 1,8% Gebühren, die jedes Jahr abgezogen werden, müssen erst einmal als Überrendite erwirtschaftet werden. Und zwar Jahr für Jahr. 40 Jahre lang. In der Vergangenheit ist das den beiden DWS Fonds nicht gelungen. Gelingt das auch in der Zukunft nicht, schmälert es das Ergebnis enorm.

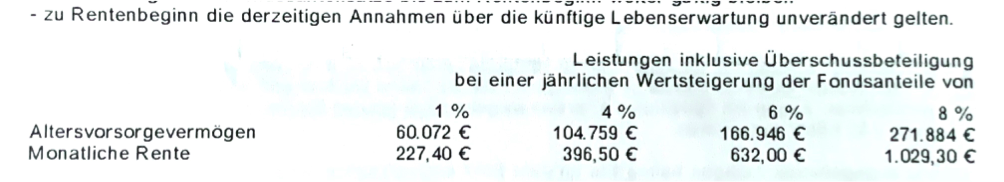

Nicht berücksichtigt sind bei der Rechnung Ergebnisse aus Überschussbeteiligung, die das Riesterprodukt ausweist. Allerdings scheint deren Effekt auch nicht zu helfen. Während nach obiger Rechnung bei einer Rendite von 5,45% p.a. ein Betrag von 166.829 EUR herauskommt, weist die Versicherung bei einer Rendite von 6% einen Betrag von 166.946 EUR aus:

War es das denn jetzt wenigstens mit den Gebühren?

Leider nein. Das Kleingedruckte verrät: „Während der Zeit des Rentenbezugs fallen ebenfalls Kosten an, und zwar jährlich in Höhe von nur 1,50 EUR je 100 EUR jährlicher Gesamtrente.“ Zu Deutsch: Dir werden nicht 100% der Beträge als Rente ausgezahlt, sondern nur 98,5%. Die anderen 1,5% pro Jahr gehen – mal wieder – an die Versicherung.

Das alles erklärt aber auch, warum solche Produkte für die Finanzindustrie so lukrativ sind: Vom Abschluss des Vertrags in jungen Jahren bis zum Tod des Kunden im hohen Alter können sich Versicherung und Fondsgesellschaft über einen lebenslangen stetigen Fluss an Gebühren freuen.

Aber wie ist das mit der staatlichen Förderung?

Die staatliche Zulage ist in den obigen Zahlen bereits eingerechnet.

Bleibt noch die Steuer. Hier sollte man bedenken, dass es bei Altersvorsorgeprodukten in der Regel nicht um das Vermeiden von Steuern geht. Sondern um eine Wette darauf, dass zum einen das eigene Einkommen in den Jahren 2052 ff. niedriger ist als heute, und dass zum andern auch die dann geltenden Steuersätze niedriger sind als die, die Du jetzt bezahlst. Weder Deine persönliche Situation noch das Steuersystem kann man aus meiner Sicht über so lange Zeiträume seriös vorhersagen.

Mein Fazit zur Riester-Rente

1. Die Bank gewinnt – immer

Sei Dir bewußt, dass Du bei Banken und Versicherungen absoluten Profis gegenübersitzt, welche die Produkte, die verkauft werden, sehr sorgfältig konzipiert haben. Sorgfältig konzipiert heißt: Die Produkte sind genau durchgerechnet, alle Risiken sind möglichst beim Kunden (also bei Dir), die Gewinne der Bank sind hingegen mit fixen Gebühren, Provisionen und Kosten möglichst sicher.

Schonmal darüber nachgedacht, mit wessen Geld die schönen Gebäude, die Provisionen der Vertriebler und die Dividenden der Aktionäre/Gesellschafter bezahlt werden? Richtig: Mit Deinem.

2. Emotionen

Sei Dir ebenfalls bewußt, dass Du bei Banken und Versicherungen professionell geschulten Vertrieblern gegenübersitzt. Die sogenannten „Berater“ sind tatsächlich Verkäufer, die ihr Gehalt dafür bekommen, Dir Finanzprodukte ihres Arbeitgebers zu verkaufen. Deine Emotionen können ihnen helfen, Dich zu einem Abschluss zu bewegen. Angst („Rentenlücke“, „Altersarmut“) oder Gier („entgangene staatliche Zulage oder Steuervorteile“, „Kursgewinne“) eignen sich hervorragend dazu.

Sei Dir Deiner Emotionen bewußt und hinterfrage vor jedem Vertragsabschluss in Ruhe, wie Emotionen Deine Entscheidung beeinflussen könnten.

3. Rechnen, Rechnen, Rechnen

Heißt das, Du kannst als Verbraucher gar nichts tun und bist einfach ausgeliefert?

Ganz im Gegenteil: Finanzprodukte sind hochgradig gesetzlich reguliert und Banken/Versicherungen müssen Dir die Kosten offen legen. Du bekommst mit einem Angebot Vertragsunterlagen, Produktinformationsblätter und viel „Kleingedrucktes“.

Das Muster aus (anfänglichen) Abschlusskosten und (jährlichen) Verwaltungskosten ist z.B. bei Riester- oder Rürupverträgen, Rentenverträgen, Lebensversicherungen, Bausparverträgen oder selbst bei aktiv gemanagten Fonds (bei denen heißen die anfänglichen Abschlusskosten dann Ausgabeaufschlag) immer ähnlich. Du musst lediglich die Zahlen aus den erhaltenen Unterlagen heraussuchen und rechnen. Sind Aktien im Produkt enhalten, gibt ein Vergleich zu einer Anlage in einen marktbreiten ETF (z.B. auf den MSCI World) einen guten Anhaltspunkt.

Wenn Dir das zu unbequem oder zu aufwändig erscheint, denke daran, dass es um Tausende oder gar Zigtausende Euros Deines eigenen Geldes geht. Oder suche Dir Unterstützung, z.B. bei einer Verbraucherzentrale.

4. Steuerersparnis/staatliche Förderung

Lass nicht das Thema „Steuern sparen“ oder „staatliche Förderung“ Deine Entscheidung bestimmen. Häufig sind solche Modelle bei Finanzprodukten bereits eingepreist und machen ein wenig attraktives Produkt kaum besser.

5. Dieses Ergebnis ist ein Skandal

Stand heute gibt es kaum Möglichkeiten, staatliche Förderungen für die Altersvorsorge in Anspruch zu nehmen, ohne dies über teure Finanzprodukte abzubilden. Diese kosten nicht nur Rendite, sondern können wie im vorliegenden Fall Gebühren haben, welche die staatlichen Zulagen übersteigen.

Im Ergebnis ist eine solche staatliche „Förderung“ tatsächlich ein verstecktes Subventionsprogramm für die Finanzindustrie.

Eine Lösung wäre im Grunde genommen einfach, wenn man über den großen Teich schaut: Nähme man sich den 401(k) Plan der Amerikaner zum Vorbild. Anstatt den Anleger, der eine Förderung möchte, in bestimmte Finanzprodukte zu zwingen, könnte man ihm (mit staatlichen Anreizen) die Wahl lassen, wie er sein Geld selbstverwaltet anlegen möchte. Beispielsweise ginge dies in einem gesonderten Depot. Vorteilen bei der Einkommensteuer für dieses Depot steht dafür dann gegenüber, dass das angelegte Kapital erst zum Rentenalter verfügbar sein wird. Möchte der Anleger von dieser Möglichkeit keinen Gebrauch machen, kann er immer noch zu einem fertigen Produkt der Finanzindustrie greifen, welches sich einem fairen Wettbewerb stellen muss.

Allerdings setzt dies ein Umdenken beim Gesetzgeber voraus: Hin zum Bild eines mündigen Verbrauchers, der selbständig und informiert eigene Entscheidungen treffen kann. Den einflussreichen Branchenvertretern der Finanzbranche in Berlin wäre ein solcher Wettbewerb mit ihren Produkten sicher ein Dorn im Auge.

Wenn du keinen Beitrag mehr verpassen willst, dann bestell doch einfach den Newsletter! So wirst du jedes Mal informiert, wenn ein neuer Beitrag erscheint!

Danke für diesen tollen Blog. War sehr interessant zu lesen.

Hallo zusammen,

Wir hatten für meine Frau ursprünglich einen Riester bei der Deka, den aber nach genau dieser miserablen Performance (Ertrag/Gebühren) 2009 auf einen ETF bei der Allianz umgestellt. Habe mir 2010 dann auch so einen ETF Riester bei der Allianz geholt. Man/Frau kann wählen: garantierte Rendite von 2.6%, oder mit Risiko und Cut bei 3.6% pro Monat. Damit fahren wir als Gutverdiener extrem gut, kann ich nur empfehlen. Klar die Allianz will auch an Gebühren verdienen, aber die Rendite stimmt mit den Steuervorteilen. Was nur nervt: die „garantierte“ Rentenzahlung pro 10000€ Kapitalstock ist ein wenig gesunken, aber nicht dramatisch.

Sehr guter Beitrag. Ich habe auch mit meiner Frau Riesterverträge bei der VR-Bank. Wir haben 2 Kinder. Im Januar beginnt die Auszahlphase. ist schon traurig was aus meinem Geld geworden ist. Am Anfang wurde noch in dynamisch gemanagten Fonds angelegt, aber nach einem kleinen Börsencrash wurde alles in Rentenfonds umgeschichtet. Ich hatte keine Chance, dass zu ändern. Bei Vertragsabschluss sah es noch anders aus.

Ich kann aus eigener Erfahrung nur von der Riesterrente aber auch von der Rüruprente abraten.

Und das Beste kommt noch zum Schluss, ich werde auch die Riesterrente versteuern müssen!

.

Vielen Dank für diesen tollen Beitrag!!

Sehr informativ, da ich selber seit 12 Jahren in genau diesem Vertrag gebunden bin…

Meine Frage wäre noch gewesen ob es sich denn lohnt, das zu kündigen und mit dem restlichen Geld in ETF‘s bzw. Aktien zu investieren!?

Und was müsste ich dann alles mit einrechnen bei Kündigung?

Neben der Kündigung gibt es ja auch noch die Möglichkeit einer Beitragsfreistellung. Wenn der Vertrag noch mehrere Jahrzehnte läuft, könnte auch eine Kündigung lohnen. Im anderen Fall (nicht mehr besparen) ist es halt eine sehr sichere Anlageform. Auch nicht völlig verkehrt. Immerhin bringt ein Riester-Vertrag mehr als das Sparbuch bzw. Festgeld. Aber eine ordentliche Rendite gibt es dort leider nicht.

Knapp 30 Jahre sind es schon noch…

Überlege halt schon eine ganze Weile, da die hohe Rückzahlung von mehreren Tausend € schon happig ist.

Wie läuft das dann eigentlich, wenn ich die restliche Zeit in ETF‘s investiere und diese mir dann monatlich als Zusatzrente auszahle? Also Steuerlich…

Eine ’selbstgestricke‘ Lösung der Vorsorge führt zu Steuerzahlungen auf die angelaufenen Gewinne (Kapitalertragssteuer). Die werden fällig, sobald Anteile verkauft werden. Möglicherweise also erst in 40 oder gar in 50 Jahren, denn du bleibst ja sehr lange auf der Seite der Verkäufer. Bei Riester ist das allerdings nicht anders. Die Riester-Rente ist voll zu versteuern.

Das eigentliche Problem von allen Lösungen über ETFs ist, dass sie erstens nicht pfändungssicher sind (bei Riester ist das anders) und zweitens, dass du nicht absehen kannst, wie lange zu lebst. Für eine Riester-Rente ist das kein Problem. Aber wenn du deine Vorsorge selber strickst und dann ab 67 eine Rente bekommst – wann endet die? Mit 90 Jahren? Kann sein. Kann aber auch sein, dass du länger lebst. Dieses sogenannte ‚Langlebigkeitsrisiko‘ besteht bei allen privat organisierten Rentenlösungen. Wer eine ordentliche Rente hat, für den ist es einfacher. Aber er muss damit rechnen, dass ihm im fortgesetzten Alter die Zusatzrente ausgeht, zum Beispiel weil er 95 Jahre alt wird und sein privates Rentengeld nur bis zum 90. Lebensjahr gereicht hat.

Eine Kündigung ist meistens nachteilig, da Vater Staat seine geleisteten Zulagen dann komplett wieder zurückfordert. Eine Beitragsfreistellung ist da in den meisten Fällen besser. Kommt natürlich auf den Einzelfall an (Restlaufzeit / Anzahl der Kinder / Lebensalter). Seit 2013 zahlen meine Frau und ich (jew. eigene Verträge; Wüstenrot) auch nicht mehr ein, nachdem wir nach 11 Jahren Vertragslaufzeit immer noch „Abschluss- und Vertriebskosten“ zahlen mussten. Verwaltungskosten ist o.k., die Fonds müssen ja auch gemanagt werden, aber Abschluss- und Betriebskosten???

Prima Beitrag, die Herren Dr. Leffrang und Thiel!

Sie haben das Riester-Produkt sehr anschaulich in Frage gestellt, man sollte bei staatlichen Programmen vorsichtiger sein! (auch eigene Erfahrung).

P.S. noch ein paar Worte zur Steuer. Für das Geld, was ich bei Riester anlege, habe ich schon einmal irgendwann Steuern abgeführt (Lohn- / Einkommens- /Erbschafts- / Vermögenssteuer, Vermietung und Verpachtung, Wertpapiergeschäfte oder andere). Dass aber die Riesterrückzahlungen nach Rentenbeginn noch einmal als Einkünfte versteuert werden, erzählt einem niemand bei Vertragsabschluss. So verdient der Staat noch einmal an meinem teuer Ersparten. Je nach Steuersatz kann das das Ergebnis noch einmal erheblich schmälern.

Weiter unten habe ich noch gelesen, dass es hohe Zulagen gibt für Kinder. das ist erst mal richtig – aber wie lange bekomme ich denn diese hohen Zulagen? Bis die Kinder dem Haushalt nicht mehr angehören oder selbst Geld verdienen. Das sind in den meisten Fällen geschätzt 20 Jahre. Danach ist Schluss mit hohen Zulagen. Das sollte man auch bedenken bei einer (angenommenen) Laufzeit von 40 Jahren.

Viele Grüße, Bernd A. aus W.

Ich habe keine Riester Vertrag. Mich würde aber interessieren, ob eine Anlage in einen guten ETF am Ende mehr bringt, als Riester mit der einfachen Zulage (ohne Kinder).

Genau das hat der Autor berechnet.

Als Selbstständiger hat man ja nur die Rürup-Variante als Möglichkeit. Und da sieht es ähnlich schlecht aus wie bei Riester, nur dass der Staat bis auf die Steuerersparnis nichts fördert. Ich werde meinen ach so toll angepriesenen Rürup-Vertrag, der monatlich 300 € Einzahlung erhält, deshalb so schnell wie möglich passiv stellen und das gesparte Geld in einen ETF anlegen. Damals (2009) war ich noch recht blauäugig, aber man lernt ja dazu… Die 4%(!) Verwaltungkosten verzehren natürlich den angesparten Betrag, aber das nehme ich in Kauf.

Zur weiteren Pflege des Ärgers lohnt ein Blick in die Top Holdings der beiden Fonds:

https://www.finanzen.net/fonds/topholdings/dws-funds-invest-zukunftsstrategie-lu0313399957

https://www.finanzen.net/fonds/topholdings/dws-sachwerte-de000dws0w32

und siehe da: 2,53% Apple im Depot und eine Reihe von ETFs. Aber auch viel Geldmarkt usw.

Danke sehr, ein guter Beitrag, was mit fehlt ist,

ab wann es bei der Auszahlungsphase zum 1 € Gewinn kommt,

dann wird das noch transparenter.

Wie wahr, leider. Es ist ein grandiosen Subventionspaket für die Finanzindustrie doppelt auf dem Rücken der Bürger: weil die Rendite schlecht ist und weil zudem Steuergeld sinnlos verbraucht wird.

Meine Frau hat nur noch ein paar Jahre bis zum Ablauf Ihres Vertrages. Da werden dann Umschichtungen bei den Fonds vorgenommen entsprechend der alten Devise; je näher das Vertragsende rückt umso größer sollte der Anleihenanteil sein. Und möglichst sicher, also in Form von Staatsanleihen natürlich auf Fondsbasis. Die Jahresrendite hat dabei Mühe die schwarze Null zu übersteigen. Ohne die staatlichen Maßnahmen wäre sie immer deutlich negativ.

Für meine Frau war allerdings, auf Grund leidvoller Erfahrungen, ein sehr wichtiges Argument zum Vertragsabschluß, daß Riesterverträge offensichtlich nicht pfändbar sind. Das entschuldigt aber nicht die miese Rendite.

Die Idee war im Grunde gut, man hätte die Finanzindustrie aber zwingen müssen alle von Dir genannten Gebührensätze auf z.B. 0,5% zu begrenzen. Es wäre immer noch ein tolles Geschäft für die Anbieter geworden.

Frohe Weihnachtszeit!

Werner Kraus

Ich gebe dir absolut recht. Bei mir haben nur die Bank und die AXA gewonnen und zwar reichlich. Die Steuerminderung ist galt weg, aber was soll’s wenn ich sie nachher bei der Auszahlung wieder abgezogen bekomme. Habe monatlich über 162 € eingezahlt, alleine die Gebühren von AXA waren jährlich bei 196, …€. Bekommen hätte ich ungefähr 38 € Rente. Habe lange gezögert und dann letztes Jahr gekündigt und in Aktien angelegt. Das Geld und den Verlust aus dem Rückkaufswert hab ich schon dicke wieder raus.

Bei Leuten, die viele Kinder haben, lohnt es sich dagegen schon. Meine wurden irgendwie vergessen zu melden, so dass ich doppelt verärgert war.

Hallo Herr Thiel,

vielen Dank dafür, dass Sie sich die Arbeit gemacht haben, dies so umfangreich zu beschreiben und für Laien einen direkten, nachvollziehbaren Vergleich zu ermöglichen. Dies ist aus meiner Sicht ihr bester Blogartikel aus den letzten Monaten. Machen Sie weiter so. Ihre Aufklärungsarbeit ist Weltklasse.

Viele Grüße

Mario

Das ist nicht mein Text, Mario. Dr. Karsten Leffrang hat einen Gasttext geschrieben. Das Lob gebührt also ihm!

Grundsätzlich kann man den 5 Punkten nur zustimmen, aber es gibt Fälle, in denen die Kombination aus staatlichen Zulagen und Steuervorteilen (1), nur staatlichen Zulagen (2) oder nur Steuervorteilen (3) die Kosten überwiegen können.

Dazu gibt es folgendes zu schreiben:

a) die Bank bzw. das Versicherungsunternehmen gewinnt immer. Wie der Artikel sehr gut darlegt, wird die Bank oder das Unternehmen sehr gut am Abschluss verdienen.

b) bei den richtigen Voraussetzungen bekommt der Versicherungsnehmer genügend Geld vom Staat, damit es für ihn/sie profitabel ist. So gibt es beispielsweise pro Kind, welches nach 2007 geboren wurde, 300€. Bei 2 Kindern gibt es für die Kinder 600€ und für die eigene Person 175€ Zulagen. Dies kann (!!) nach einigen Jahren die gezahlten Gebühren ausgleichen.

Ganz gut für Infos finde ich folgende Seite von Finanztip, die die Vorteile von Riester präsentieren.

https://www.finanztip.de/riester/riester-foerderung/

Man sollte für sich selbst sehr gut überlegen und am besten ausrechnen, ob es sich für einen lohnt oder nicht. Ich persönlich habe keinen Riester-Vertrag und rechne damit, dass es im kommenden Jahr zu einer Änderung der privaten Rentenversicherung kommen wird.

Wer Kinder hat, der sollte sich das alles in der Tat gut überlegen. Die Zulagen können dann ziemlich hohe Summen ergeben. Bei drei-vier Kindern ist das dann schon fast ein no-brainer. Auch wenn die Verträge immer noch zu viel Gewinn für die Finanzindustrie bringen.

Man darf aber nicht sterben wollen. Die Riester-Verträge sind nämlich nicht vererbbar. Kinder gehen in solchen Fällen leer aus.