Die 200 Punkte (+ 100 Prozent) im Depot waren in dieser Woche (am Montag) wieder da. Zum ersten Mal seit Beginn der Corona-Krise ist mein Depot/wiki Global Champions auf diesen Stand gestiegen und damit kurz vor einem neuen Allzeithoch. Obwohl es den Kollaps der Aktie von WIRECARD verkraften musste. Später gaben die Kurse im Wochenverlauf wieder leicht nach.

Der gute Return im Depot ist das Ergebnis einer gezielten Auswahl von Aktien. Mit TUI, LUFTHANSA, DAIMLER, THYSSEN, FRAPORT, HERTZ, BOEING, FORD und GENERAL ELECTRIC stände ich anders da. Ich habe aber, zugegeben, auch Glück gehabt. Die aktuelle Krise verläuft zugunsten der Tech-Werte, die in meinem Depot eine große Rolle spielen.

Für das Gesamtjahr 2020 liege ich jetzt mit 5 Prozent im Plus. Der MSCI World steht bei -3,7 Prozent. Das ist zur Mitte des Jahres ein Vorsprung von 8,7 Prozent gegenüber dem Index. Schauen wir mal, wie das Ergebnis am Jahresende ausfällt. Da kommen noch fünf Monate. In denen kann eine Menge passieren.

Langfristige Performance

Auf Sicht von drei Jahren stehe ich derzeit bei 19 Prozent pro Jahr (der MSCI World bei 7,5 Prozent). Wenn ich fünf Jahre zurückblicke, dann sind es 13,2 Prozent pro Jahr (der MSCI World kommt auf 6,22 Prozent). Das Doppelte.

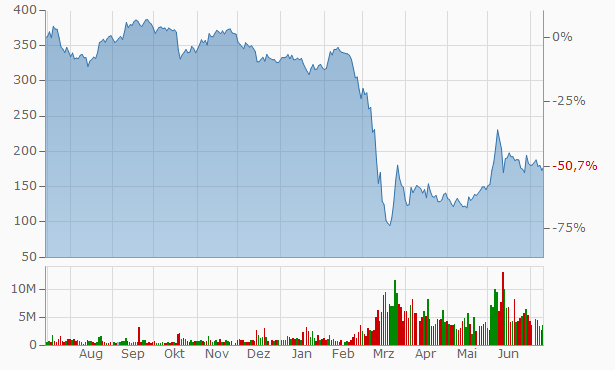

Der S&P 500 steht derzeit für das laufende Jahr nur noch ganz knapp unter Null. Alle erwarten derzeit, dass es so nicht weitergehen kann. Der Markt sei „euphorisch“ höre ich immer wieder. Ich kann diese Sicht nicht teilen. In jeder Krise steigen die Kurse, lange bevor die Realwirtschaft sich wieder erholt. Das ist auch diesmal so. Und Anleger wie Finanzpresse wurden auch diesmal von den steigenden Kursen ‚überrascht’. Zudem steigen ja nicht alle Aktien. Die Verlierer der Krise haben vielmehr angemessen stark verloren. Wie zum Beispiel die Aktie von BOEING. Der Kurs hat sich in einem Jahr halbiert.

Boeing

Halten die schlechten Nachrichten bei BOEING an, kann die Aktie noch deutlich mehr verlieren. BOEING wird wohl auf Jahre keine Gewinne machen – sondern schlicht versuchen zu überleben.

MACY’S

Besonders heftig hat es den Bereich Retail erwischt, der schon vor der Krise seit Jahren in einer heftigen Strukturkrise war. MACY’S ist in den letzten 12 Monate sogar um rund 70 Prozent gefallen. Bei dieser Ikone des US-Retail ist mittlerweile auch eine Insolvenz nicht mehr auszuschließen.

Macy’s

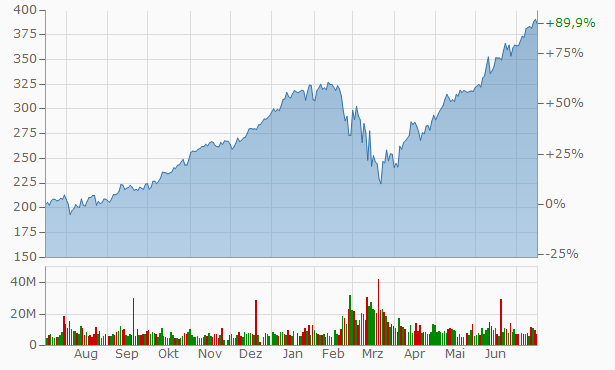

AMAZON

AMAZON dagegen hat in der Krise gezeigt, wie widerstandsfähig das Unternehmen ist und hat ein neues Allzeithoch erreicht. Das Unternehmen gewinnt (einmal mehr) Marktanteile. Das wäre auch ohne die Krise passiert. Sie hat den Vorgang allerdings noch einmal erheblich beschleunigt.

Amazon

70 Prozent Kursverlust bei MACY’S auf der einen Seite – 58 Prozent Kursgewinne bei AMAZON auf der anderen. Der Trend ist eindeutig. E-Commerce siegt schon seit Jahren. Der stationäre Handel hingegen kämpft um Kunden, die lieber am häuslichen Bildschirm einkaufen als in Filialen zu gehen. Der Markt hat sein Urteil über die Entwicklung im Bereich Retail gesprochen. Die Aktie von AMAZON ist seit Jahren eine der größten Positionen im Depot von grossmutters-sparstrumpf.

FORD

Auch die Automobilindustrie wurde von den Anlegern sehr deutlich abgestraft. In der Krise kaufen die Menschen deutlich weniger Autos. Das war in der Vergangenheit immer so. Es ist auch diesmal so. Im Chart (unten) siehst du FORD. Auch hier ist das enorme Zwischenhoch Anfang Juni zu sehen. Von dem Punkt an sind die Tech-Aktien weitern nach oben gezogen. Viele Werte der krisengeschüttelten Old Economy dagegen nicht. Das zeigt in meinen Augen, wie realistisch der Markt die Aussichten von FORD einschätzt. Der Börsenwert des Unternehmens hat sich ebenfalls nahezu halbiert. Von Euphorie – keine Spur.

Ford

Ford

High-Tech siegt

Noch immer gibt mir der große Erfolg des Tech-wikis „Global Tech-Champions“ zu denken. Ich habe es im Sommer 2019 extra für den Fall einer Krise konzipiert – ohne zu ahnen, wie schnell es genau dazu kommen würde. Die „Global Tech-Champions“ stehen für 2020 derzeit mit 37 Prozent im Plus. Tech-Aktien wie High-Tech-Aktien haben seit dem Markttief Ende März sehr stark zugelegt. Während andere Branchen regelrecht ums Überleben kämpfen, können die Unternehmen in diesem Bereich ihre Umsätze wie Gewinne zum Teil deutlich steigern (ZOOM VIDEO, AMAZON, NETFLIX) oder haben nur geringfügig fallende Umsatze und Gewinne (APPLE, FACEBOOK).

Ist die Tech-Rallye bald vorbei? Ich habe meine Zweifel. Wenn alle das erwarten, dann kann ebenso gut das Gegenteil passieren. Wie widerstandsfähig diese Unternehmen, ihre Umsätze und ihre Gewinne verglichen mit Unternehmen der Old Economy sind, das hat die Krise den Anlegerinnen und Anlegern deutlich gemacht. Gut möglich, dass sie ihr Geld auch weiterhin umschichten. Und Tech-Aktien kaufen.

Aktien wie die von AMAZON, FACEBOOK oder APPLE werden von Anlegerinnen und Anlegern, anders als noch vor einigen Jahren, nicht mehr als ausgesprochen riskant wahrgenommen – sie gelten jetzt als besonders sicherer Hafen. Für mich waren sie das schon lange. APPLE ist seit neun Jahren im Depot von grossmutters-sparstrumpf und stellt dort die größte Position.

Apple

Drei Unsicherheiten entscheiden über den Markt

Die Anleger verkaufen derzeit die Teile der Ökonomie, die auf Jahre hin schlechter laufen werden (Reise, Luftfahrt, Automobilindustrie, Retail). Und sie schichten ihr Geld um in den Teil der Ökonomie, der gezeigt hat, dass er auch schwierige Zeiten gut übersteht kann. Das sind Geschäftsmodelle, die über das Internet oder das mobile Internet funktionieren.

Sehr oft bestehen diese Geschäftsmodelle heute mehr oder weniger nur noch aus einer (ausgeklügelten) Software. Wie bei ZOOM etwa. Das Unternehmen ist seit einem Jahr in meinem Depot. Oder bei CROWDSTRIKE. Oder es sind Geschäftsmodelle, die die Hardware herstellen, die das Internet und das mobile Internet erschließen. Wie etwa APPLE. Die Aktie konnte in der Krise ebenfalls neue Hochs erreichen.

Der Markt insgesamt ist derzeit (berücksichtigt man das extrem niedrige Zinsniveau von 0,65 Prozent in den USA) angemessen bewertet. Angesichts der Unsicherheit wie die USA die Corona-Krise bewältigen und der Unsicherheit über den Ausgang des Präsidentschaftswahlen im Herbst und der Unsicherheit über die Entwicklung der langfristigen Zinsen in den USA, erwarte ich in den kommenden Monaten keine nennenswerten Kursgewinne. Stattdessen gilt einmal mehr: Expect Volatility.

Mein Fazit

Sollten die drei genannten Unsicherheiten hingegen schwinden, könnte der S&P 500 neue Allzeithochs erreichen. Gut möglich, dass das erst im Verlauf des kommenden Jahres passiert. Doch auch wenn die Kurse stagnieren, bleiben den Anlegerinnen und Anlegern immer noch die Dividenden. Die liegen beim S&P 500 derzeit bei knapp 2 Prozent. Das ist drei Mal so viel wie amerikanische Staatsanleihen einbringen.

Wenn du keinen Beitrag mehr verpassen willst, dann bestell doch einfach den Newsletter! So wirst du jedes Mal informiert, wenn ein neuer Beitrag erscheint!

Mir gefällt an Ihren Kommentaren, dass sie ohne großes Pla Pla schnell informieren und zur Sache kommen.

Machen Sie weiter so.

MfG.

Danke. Lob tut immer gut.

Als eine zusätzliche Unsicherheit würde ich die Tragfähigkeit der Banken wegen vermutlich zahlreicher kommender Unternehmenspleiten nennen. Besonders die kleineren könnten unter der Last der Kreditausfälle zusammenbrechen.

Das macht mir mehr Sorge, als die Kursschwankungen eines S&P 500.

Was meinst du dazu?

Ich mache mir wenig Sorge um die Banken. Die Regierungen wie die Zentralbanken werden keine Finanzkrise zulassen. Allerdings gehe ich für die nächsten Monate von einigen Pleiten auch von börsennotierten Unternehmen aus. Dauert die Krise länger (und danach sieht es derzeit angesichts von wieder steigenden Fallzahlen aus) wird die Lage für viele Unternehmen wie BOEING und GENERAL ELECTRIC lebensbedrohlich.

Ansonsten sehen wir ein paradoxes Phänomen: Die kleinen und mittleren Unternehmen leiden am stärksten – viele große Firmen aber profitieren und werden deutlich gestärkt aus der Krise hervorgehen. Sehr deutlich sieht man das bei den Restaurantketten. Viele von Einzelunternehmern geführte Restaurants werden unwiderruflich schließen – diese Welle läuft bereits. Viele Ketten werden aber von der Situation profitieren. Sie haben höhere Cash-Bestände und können sich auch viel leichter auf ein Umfeld umstellen, in dem es heißt: Online first.