Ich habe da mal eine Frage: Ich habe durch eine Finanzvermittlung drei Fonds, in die ich jeden Monat 150 Euro anlege. Nach dem Text vor einer Woche über die Vermögensverwalter bin ich jetzt unsicher geworden, wie sinnvoll meine Geldanlage ist und ob nicht eine andere Anlageform für mich besser wäre.

Helmut (47)

Danke für deine Frage, Helmut. Ich fange mal wieder mit dem Index an. Damit wir einen Vorstellung davon haben, wie gut der für unser Geld ist. Die Vorstellung, den Index schlagen zu wollen ist ja eine feine Sache – zumindest in meinen Augen. Aber in den Niederungen der Geldanlage ist es viel wichtiger, nicht deutlich hinter dem Index zu liegen. Dadurch können enorme Verluste entstehen – wir werden das gleich sehen. Aber wir werden uns auch anschauen, wie du den Index schlagen kannst.

Der Index

Ein ETF auf den MSCI World hat gegenüber jedem Fonds zunächst einmal den Vorteil der niedrigeren Kosten (0,07%). Der Index steht über die letzten drei Jahre um 33,6 Prozent im Plus (gemessen am iShare Core MSCI World UCITS ET, WKN: A0RPWH). Hier kommt der Chart mit einer Prozentskala:

Kommen wir zu deinen Fonds. Du legst unter anderem in Tempelton Growth an. Der Tempelton Growth hat Kosten von rund 2 Prozent pro Jahr – und kommt über drei Jahre nur auf ein Plus von 11 Prozent (addiert man die 6% Kosten dazu, sind es auch nur 17% – fast genau die Hälfte vom Index):

Der zweite Fonds in deinem Depot ist der Cominvest Plusfonds. Er ist ausschüttend und kommt, zusammen mit den Ausschüttungen, etwa auf das gleiche Ergebnis wie der Tempelton:

Der dritte Fonds, der Fondak A legt schwerpunktmäßig in deutsche Aktien an und ist im letzten Jahr um mehr als 20 Prozent gefallen. In Deutschland gab es einen sehr starken Einbruch der Märkte, deutlich stärker als in den USA.

Am Tief waren es beim Fondak A sogar 25 Prozent im Minus. Der deutsche Markt ist im gesamten Jahr aber nur um 17-18 Prozent gefallen. Der Fondak A schneidet also noch schlechter ab als der Markt. Das ist leider bei vielen Fonds so.

Auf drei Jahre ist das Ergebnis hier gerade mal +5 Prozent:

Alle drei Fonds haben sehr hohe Kosten – und sie haben schon auf Sicht von drei Jahren einen Return, der nicht einmal halb so hoch liegt wie eine einfache Index-Anlage.

In Euro gerechnet

Bei einer Anlagesumme von 10.000 Euro ergibt sich bei deiner bisherigen Anlage in diese drei Fonds ein Gewinn von rund 940 Euro in drei Jahren.

Bei einer Anlagesumme von 10.000 Euro in den MSCI World wären es dagegen 3.360 Euro.

Der Unterschied ist groß – und wird mit der Zeit durch den Zinseszinseffekt immer größer. Auf Sicht von 9 Jahren wären die Zahlen (bei einem gleichbleibenden Return) schon +3.100 Euro (Fonds) vs. +13.850 Euro (ETF auf den MSCI World).

Alle Zahlen sind ohne eventuelle Steuern gerechnet.

Die Fonds sind auf Dauer sehr nachteilig für dich. Gar keine Frage. Der Index ist einfach klüger. Vielleicht möchtest du noch wissen, warum der „Vermittler“ dir nicht einen ETF auf den MSCI World verkauft hat, sondern dir Fonds, die dem Index hinterherlaufen. Das ist ganz einfach: Er bekommt dafür Provisionen. Hohe Provisionen. Also verkauft er sie dir. So einfach – und so schlecht – ist die Welt.

Den Index schlagen

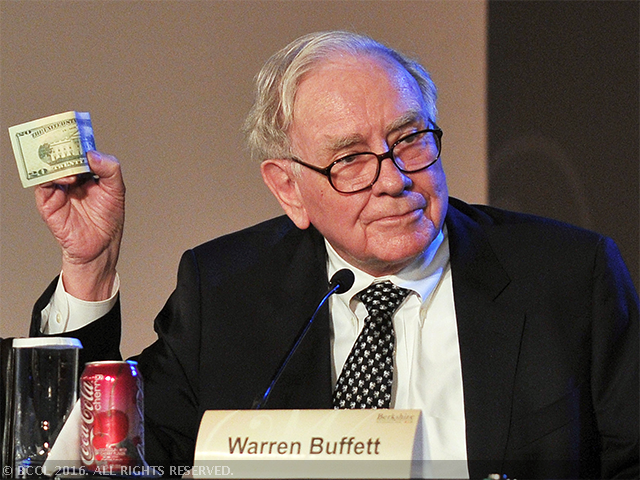

Bis jetzt ging es darum, den Gewinn des Index zu machen – und nicht weniger. Vielleicht gibt es aber auch eine Möglichkeit, wie du den Index sogar schlagen kannst. Dazu werde ich dir heute einen Vermögensverwalter empfehlen. Ich weiß, noch in der letzten Woche habe ich davon abgeraten. Aber in der Zwischenzeit habe ich es mir überlegt. Ich werde dir heute einen solchen Vermögensverwalter empfehlen – und der hat in den letzten drei Jahren nicht nur +33,6 Prozent vorzuweisen (wie der Index), sondern sogar +45,2 Prozent. Hier kommt der Chart für seine Performance:

Das oben ist der Chart der Aktie von Warren Buffets Holding BERKSHIRE HATHAWAY. Sie ist für viele Menschen eine sehr günstige Form der Vermögensverwaltung. Wie du sehen kannst, hat Buffett den Index (MSCI World) locker geschlagen. Das gleiche Bild ergibt sich, wenn wir Buffett mit dem S&P 500 vergleichen, wiederum mit einem thesaurierenden ETF:

Traue keinem unter fünfzehn?

Letzte Woche gab es einige Anmerkungen zu meiner Empfehlung, Anteile an einem wikifolio zu verkaufen, wenn es drei Jahre in Folge den Index deutlich verfehlt. Einer schrieb, er würde einer Strategie erst vertrauen, wenn sie mindestens 15 Jahre lang erfolgreich wäre. Das sehe ich ganz anders – die allermeisten erfolgreichen Anlagestrategien, vermögen es nur für fünf, zehn oder fünfzehn Jahre gut zu sein. Dann ist in der Regel Schluss. Deshalb mein Ausstiegsszenario.

Die einzige große Ausnahmen von dieser Regel: Warren Buffett. Er ist seit 60 Jahren im Geschäft der Geldanlage. In dieser Zeit sind die Menschen, die auf ihn gesetzt haben, mit hohen Gewinnen belohnt worden. Und wie wir gesehen haben, ist sein Return immer noch ziemlich gut.

Wenn du wissen willst, wie gut Buffett im Vergleich zu anderen Börsenlegenden ist, dann ist eine Grafik ganz hilfreich. Sie ist ein paar Jahre alt, deshalb kommt Buffett da nur auf 55 Jahre. Auf der waagerechten Achse siehst du die Zahl der Jahre in denen sie gut waren. Auf der senkrechten dagegen die Overperformance gegenüber dem Index in Prozenten:

Gut zu erkennen ist in der Grafik zunächst einmal, dass in der Tat nur wenige Anlagestrategien über länger als 15-20 Jahre erfolgreich laufen. Der berühmte Benjamin Graham zum Beispiel hat nach 20 Jahren einfach aufgehört. Andere befinden sich nach einer Phase von 10 oder 15 guten Jahren in einer Krise. Sie haben keine guten Ideen mehr. Seit der Wirtschaftskrise von 2008/09 läuft zum Beispiel David Einhorn dem Index deutlich hinterher.

Buffett selber steht ziemlich einsam ganz rechts in der Grafik – mit mehr als 55 Jahren Outperformance gegenüber dem Markt. Und wie du ja schon gesehen hast, ist der Altmeister auch heute noch ziemlich gut.

In Heller und Pfennig

Machen wir die Rechnung von oben mit der Geldanlage über 9 Jahre doch auch einmal für Buffett. Natürlich kann niemand garantieren, dass Buffett in den nächsten 9 Jahren so gut ist, wie er in den vergangenen drei gewesen ist. Trotzdem ist es hilfreich um zu sehen, wie sich eine Outperformance von ‚nur’ 9 Prozent in drei Jahren auf dein Geld auswirkt.

10.000 Euro angelegt in BERKSHIRE HATHAWAY würden in 9 Jahren einen Gewinn von 20.600 Euro ergeben. Das ist eine Menge mehr als mit den Fonds die du derzeit im Depot hast.

Es ist natürlich auch eine Menge mehr, als eine Anlage in den MSCI World. Natürlich sind diese Zahlen Annahmen. Ich habe angenommen, dass alles in den nächsten neun Jahren so läuft wie in der Vergangenheit. Die realen Zahlen werden anders ausfallen. Ich wollte dir aber zeigen, wohin es auf längere Sicht führt, wenn du Fonds im Depot hast, die eine deutliche Underperformance erzielen. Und wohin es führt, wenn du eine leichte Overperformance erreichen kannst. Mit dem besten Vermögensverwalter der Welt.

Was tun?

Natürlich musst du nicht das ganze Geld auf Buffett setzten. Du kannst diene Sparsumme (150 Euro im Monat) auch aufteilen und die eine Hälfte in den MSCI World stecken und die andere in BERKSHIRE. Oder ein Drittel in BERKSHIRE und zwei Drittel in den Weltindex.

Und wenn Buffett den Index doch nichts schlägt? Dann gelten für ihn (oder seine Nachfolger) die gleichen Regeln wie in der letzten Woche für die wikifolios: Schlägt er den Index zwei Jahre in Folge nicht, würde ich die Hälfte des Geldes abziehen. Liegt er drei Jahre in Folge deutlich hinter dem Index, würde ich darüber nachdenken, die Aktie von BERKSHIRE komplett zu verkaufen. Auch dem beste Vermögensverwalter der Welt – oder seinen Nachfolgern – können eines Tages die Ideen ausgehen. Und der Index erweist sich als klüger als er.

Wenn du keinen Beitrag mehr verpassen willst, dann bestell doch einfach den Newsletter! So wirst du jedes Mal informiert, wenn ein neuer Beitrag erscheint!

… ein nachdenklich stimmender Artikel zum Nachdenken und überdenken …

Wer in berkshire investiert, holt sich damit auch alle einzelaktienrisiken ins depot, die man bei anderen einzelaktien hat. Ausserdem ist berkshire schlechter diversifiziert als ein etf auf z.b. den msci world. Warren buffett hat seiner frau nicht umsonst geraten, nach seinem tod das geld in einen indexfonds zu investieren, wenn auch nur auf us-aktien.

Wer den Index schlagen will, der muss logischerweise schlechter diversifiziert sein als ein Index. Wer das Risiko nicht eingehen will, der kauft eben einen ETF. Kein Problem.

Den Performancezeitraum von 3 Jahren halte ich nicht für sehr aussagekräftig. Auch werden hier von der Anlageregion Äpfel mit Birnen verglichen.

Nimmt man z.B. als Vergleich die Performance von 5 Jahren, dann ergibt sich bei dem

iShare Core MSCI World UCITS ETF (WKN: A0RPWH) eine Performance von 31,82 %, was p.a. 5,68 % sind. Zum Vergleich, der aktiv gemanagte Fonds Morgan Stanley Global Opportunity Fund (USD) A (Aktienfonds International) brachte es in 5 Jahren auf 81,91 % was p.a. 12,71 % sind.

Aber selbst dieser Vergleich hinkt, da ein 5 Jahresvergleich auch noch nicht sehr aussagekräftig. Der Betrachtungszeitraum sollte mindestens bei 10, besser 15 Jahren liegen. Dies ist oft schwierig, da es einen Großteil der Fonds und ETF’s noch nicht so lange gibt.

Zu den 3 Fonds:

1. Templeton Growth (Euro) Fund A (acc) EUR (WKN: 941034). Hier gibt es tatsächlich bessere Fonds. Über 10 Jahre brachte es der Fonds auf eine Performance von 128,24 % bzw. eine Rendite von 8,6 % p.a. was per se nicht schlecht ist.

Alternativ könnte man z.B. den Comgest Monde C (WKN: 939942) kaufen, der es auf eine Performance von 220,55 % bzw. 12,35 % p.a. gebracht hat.

Für mich schwer vorstellbar, dass dieser Fonds jetzt z.B. in den nächsten 10 Jahren schlechter abschneiden sollte, als ein ETF.

2. Cominvest Plusfonds (WKN: 847108) ist ein Mischfonds.

Performance über 10 Jahre 105,24 %, 7,45 % p.a.

Alternative wäre z.B. der Capital Growth Fund (WKN: DWS0UY) TER p.a. 0,5 % wer auf die Kosten schaut.

Performance über 10 Jahre 134,93 %, 8,92 % p.a.

Oder DWS ESG Multi Asset Dynamic (WKN: A0B7UM)

10 Jahre: 151,85 % bzw. 9,68 % p.a.

3. Fondak A (WKN: 847101) Deutsche Aktien

Performance 10 Jahre: 142,69 , 9,27 % p.a. ->keine schlechte Rendite!

Alternative: DWS Aktien Strategie Deutschland LC (WKN: 976986)

Performance über 10 Jahre: 253,59 % bzw. 13,46 % p.a.

Am Ende der Sparphase zählt nicht, welcher Fonds oder ETF die geringsten jährlichen laufenden Kosten hatte, sondern welche Anlage die beste Performance gebracht hat.

Man kann sich gerne von seinem Vermögensverwalter seiner Bank ein paar Fonds vorschlagen lassen, sollte dann aber trotzdem selber vergleichen und ggf. einen anderen Fonds oder ETF wählen. Es gibt einigen Online Banken wo man sich die Fonds frei wählen kann. Oft werden Fonds oder ETF’s zum Zwecke des monatlichen Besparens ohne Ausgabeaufschlag angeboten. Die Kaufkosten beim monatlichen Sparen sollten nicht unterschätzt werden!

Grundsätzlich ist der iShares Core MSCI World UCITS ETF USD (Acc) Share Class keine schlechte Wahl, wenn man sich nicht ständig damit beschäftigen will.

Als Beimischung könnte man auch einen Technologie Fonds oder ETF wählen.

z. B. den Fidelity Funds – Global Technology Fund Y-ACC-Euro WKN: A0NGW1

Performance über 10 Jahre 516,12 % bzw. 19,94 % p.a.

oder einen ETF

Lyxor ETF Nasdaq-100 D-€ WKN: 541523, Kosten p.a. 0,3%

Performance +566,46% bzw. 20,89 % p.a.

Grundsätzlich sind alle genannten Entwicklungen Vergangenheit und keine Garantie für die Zukunft.

ETF’s sind eine gute Wahl aber nicht der heilige Gral. Es gibt einige gemanagte Fonds die ähnlich gut performen oder sogar besser sind.

P.S. die Berkshire Hathaway Aktie (WKN: 854075) kostete vor 20 Jahren 56.500 €, heute 253.524 €

Performance über 20 Jahre 348,72 % bzw. 7,795 % p.a. -> solide Rendite

Performance über die letzten 10 Jahre (Kurs vor 10 Jahren 69.986 €) 262,25 % bzw. 13,737 % p.a. -> Top! Ob das die nächsten Jahre weiter bei dieser Rendite bleibt oder sich wieder zw. 7-8% einpendelt wird sich zeigen.

Danke für diese super Auflistung!

Danke für deine Zusammenstellung. Ich hatte gerade den dritten Geburtstag von meinem wiki – da habe ich für meinen Fonds-Vergleich mal auf die 3-Jahres-Performance geschaut. Zudem sind die Zahlen für längere Zeiträume oft nicht zu bekommen – in der Regel, weil es die Produkte noch nicht so lange gibt.

Klar erkennbar ist für mich allerdings, dass außer dem von dir genannten Morgan Stanley Global Opportunity auch die Fonds auf lange Sicht den Indizes hinterher hinken. Die entsprechenden ETFs sind in meinen Augen also die bessere Alternative. Hinzu kommt, dass ich nicht daran glaube, dass ein Fonds auch in den nächsten 15 Jahren gut läuft, nur weil er das vielleicht in den letzten 15 Jahren geschafft hat. ich bin eher vom Gegenteil überzeugt.

Ich ergänze jetzt mal die 10-Jahres-Performance für meine Favoriten:

# MDAX: +308% (weit besser also als der Fondak A)

# iShare Core MSCI UCITS ETF: +272%

# S&P500: +260%

Den ETF auf die NASDAQ hast du selber genannt (Lyxor): +566%

Und auch die Performance von Buffett selber ist mit +262% ziemlich gut – man sieht aber, wie nahe er in diesem Zeitraum dem Index kommt, einerlei ob man den S&P500 zum Vergleich nimmt oder den MSCI World.

Was ich nicht ganz verstehe ist, warum eine Strategie (offenbar meinst du damit jegliche Art von Strategien, die es am Markt gibt) nach 5-15 Jahren nicht mehr fähig sein soll, den Index zu schlagen? Wie kommst du darauf? Ich nehme jetzt mal als Beispiel die unter Börsianern sicher am meisten bekannte Value-Strategie (konsequentes Investieren in unterbewertete Unternehmen) und die Trendfolge-Strategie nach Levermann. Warum sollten diese beiden (uralten) Investmentstrategien, wenn man sie beherrscht, nach 10-15 Jahren nicht mehr funktionieren?? Und warum sollten deine „Global Champions“ in 15 Jahren nicht mehr den Markt outperformen, ganz gleich welche Unternehmen dann in deinem Portfolio enthalten sind? Dein Portfolio wird sicher auch mit der Zeit gehen und nicht dauerhaft in der Zusammensetzung von Januar 2019 bleiben vermute ich…

Zunächst einmal gibt es keinen Anhaltspunkt dafür, dass Levermann funktioniert. Von zehn wikifolio nach Levermann läuft eines gut – und neun schlecht. Diese ‚Strategie‘ müsste also schon mal in Anführungszeichen geschrieben werden. Ich habe neulich erst einen Blog gelesen, auf dem eine Frau beschreibt, wie sie ihr Geld nach Levermann anlegt – und es wird von Monat zu Monat weniger.

Nein, ich meine mit Strategie reale Strategien, keine die nur auf dem Papier funktionieren. Reale Strategien müssen sich in der Realität beweisen – im Depot desjenigen, der sie anwendet.

Zu Value könnte ich jetzt das gleiche sagen wie zu Levermann. Der bekannteste deutsche ‚Value-Anleger‘ (Dr. Hendrik Leber) macht mit seinen Fonds jedes Jahr weniger Gewinn, als ein simpler ETF auf den Index. Ich habe mir seine Performance ja gerade vor einer Woche hier auf dem Blog angeschaut.

Value ist also auch keine valide Strategie – es gibt nur Value-Investoren, die erfolgreich sind. Und solche, die das nicht sind. Und es gibt eben auch noch einige, die für ein paar Jahre erfolgreich sind – und dann ist Schluss.

Deshalb habe ich für den Text mal nach den erfolgreichen Strategen geschaut. Und da gibt es eben sehr viele, denen nach 10 oder 15 Jahren nichts vernünftiges mehr einfällt (wie David Einhorn).

Warum bitte sollte das dann nicht auch mir passieren? Mir fällt kein guter Grund ein.

Als meine Strategie ist es Liquidität aufzubauen und dann nur noch die Berkshire Hatahway Aktie zu besitzen. Entweder beim nächsten Crash die A-Aktie falls es reichen sollte oder ansonsten Alternativ die B-Aktie!!!

Würde man von der eher preiswerten B – Aktie Berkshire Hathaway mit gleicher Rendite von Warren Buffets Invests profitieren (relativ gesehen) wie bei der teuren 200.000 € A Aktie ? Was sind hier eigentlich außer dem Preis die wesentlichen Unterschiede ?

So weit ich das beurteilen kann, gibt es keine Unterschiede.

Hallo Herr Thiel,

Ein Sparplan auf ein ETF MSCI Welt einrichten und bei jedem Rückgang von 10 % immer nachinvestieren.

Das kann man bei – 10 %, – 20 % und -30 % , also nach jedem 10 % Rückgang des ETF s immer nachinvestieren.

So schlägt man 100 % immer den Vergleichsindex… Man liegt mit so einer Strategie immer im oberen

Drittel aller Vergleichfonds und oder aller Vermögensverwalter.

Eigentlich ist es sehr einfach immer besser der Vergleichindex zu sein oder Herr Thiel? 🙂

Man braucht nur eine ganz einfache Strategie und Geduld un Ausdauer..

Liebe Grüße

Ramazan Cesur

Das funktioniert aber nur bei fallenden Markt. Wenn er Markt steigt ist es genau das gegenteil.

Könnten Sie bitte einmal die WKN des ETF MSCI World mit Kosten von 0,07 % nennen?

Da habe ich wohl den ETF auf den S&P 500 von Blackrock mit dem ETF auf den MSCI World verwechselt. Der iShare Core MSCI World UCITS ETF (WKN: A0RPWH) kommt auf Kosten von 0,20%.

Der iShare Core S&P 500 UCITS ETF dagegen hat die von mir genannten 0,07%. Sorry!

Und danke für den Hinweis.

Danke!

Guter Bericht , vor allem zeigt es mal wieder wie extrem schlecht und teuer Publikumsfonds sind .

Allerdings , die garandiose Leistung von Herrn Buffett in allen Ehren ,

mittelfristig wäre mir das to hot .

Rein biologisch wir Herr Buffett nicht mehr lange die Entscheidungen treffen .

Und adäquate Nachfolger sehe Ich keine.

Wenn Warren Buffet versterben sollte, kann Charlie Munger ja noch kommisarisch für die nächsten 15 Jahre die Investmententscheidungen treffen 😉

Ich war in den beschriebenen letzten 9 Jahren Aktionär bei Berkshire und werde es wohl für den Rest meines Lebens bleiben. Ich habe alle Jahresberichte seit 1965 gelesen. Ich kann sie nur jedem empfehlen. Welchen dauerhaften Wettbewerbsvorteil hat Berkshire, insbesondere nach dem Ausscheiden von Buffett? Die Antwort: Die Struktur und die gelebten Werte des Unternehmens!!! Der Aufbau/die Struktur von Berkshire ist für einen erheblichen Teil der Outperformance verantwortlich. Und diese Struktur wird auch nach Buffett weiterhin bestehen.

Fonds, die den Index schlagen….

Habe auch versucht, welche zu finden, die das drei Jahre in Folge geschafft haben, bei breiter Streuung.

Auch ein als „Mr. Dachs“ bekannter Prominenter, hat es nur im letzten Jahr geschafft. Jedoch deutlich. Die dreijährige Perfomance ist noch nicht so gut. Da abgesichert wird, enstehen auch hier zusätzliche Kosten. So einen Fonds im Depot zu haben, stabilisiert jedoch in plötzlich auftretenden Weltuntergansgszenarien, das Gesamtdepot erheblich. Deshalb flossen ihm in den letzten Wochen auch erhebliche Gelder zu. So habe auch ich, einen Teil des Depots dort angelegt. Bekannte von mir sogar noch mehr. Wenn man damit etwas ruhiger schlafen kann, spricht nichts dagegen, denke ich.

langer arbeiten mach mal in einem Kohlebergwerk, im Bau oder bei Mc Donald’s, wobei ich bei Macis darauf wetten würde, dass sie wissen, was sie tun müssen, damit Du nicht lange über 60 arbeitest. Macis gibt es seit ca. 50 Jahren in Deutschland und ich finde einfach toll, dass sie so viele alte Mitarbeiter haben. Länger leben durch Arbeit ist sicher spannend. Aber man darf dann körperlich nicht hart arbeiten. Rumdöddeln ist eine andere Sache. Damit will ich Warren nicht schlecht machen. Aber Deine Aussage gilt für niemanden in der Gastronomie, Altenpflege, Bau, Einzelhandel oder einfach die Bereiche, die die Menschen wirklich brauchen.

Es spielt absolut keine Rolle, ob du bezahlt oder unbezahlt arbeitest – die meisten die im Alter arbeiten, tun das derzeit unbezahlt. Manche, weil sie keine bezahlte Arbeit bekommen.

In manchen Berufen ist das sicherlich ohnehin nicht möglich, keine Frage. Gerade wenn es körperlich sehr anstrengend wird.

“Natürlich kann niemand garantieren, dass Buffett in den nächsten 9 Jahren so gut ist, wie er in den vergangenen drei gewesen ist.”

Das ist wohl wahr – insbesondere angesichts der Tatsache, dass Warren Buffet immerhin schon 88 Jahre alt ist. In 9 Jahren wäre er also 97 Jahre alt. Das sollte man sich immer wieder mal vergegenwärtigen. Sein stolzes Alter ist natürlich auch ein Grund warum sein Track-Rekord einfach länger ist als der all der anderen großartigen Investoren.

Das spannende ist, dass Menschen länger leben, wenn sie länger arbeiten. Warren Buffett wie sein Kompagnon Charly Munger spüren das sicherlich.

Medizinisch korrekt muß es heißen, wer länger geistig und körperlich aktiv ist, lebt länger, nicht wer länger arbeitet. Bauarbeiter, Unfallchirurgen leben kürzer, je länger sie arbeiten, Kinderärzte und Künstler länger. Auch die übermäßige Beschäftigung mit Geld scheint die Lebenszeit zu verkürzen.

„Aktiv sein“ ist mir als Begriff zu schwammig. Männer leben länger, wenn sie länger arbeiten gehen. Frauen auch. Das ist stand der Forschung – also wissenschaftlich korrekt. Von 40 oder 60 Stunden die Woche arbeiten war nicht die Rede.

Ich habe neulich von einem Chirurgen gelesen, der mit 92 Jahren noch gearbeitet hat. Es war ein Buch über das Thema Langlebigkeit. Beeindruckend.

Warren Buffet hat seine Milliarden ja in die Berkshire Hathaway investiert mit verschiedenen Aktienpaketen. Es gibt zwei im Kaufwert sehr unterschiedliche Berkshire Aktien, eine im Wert von 200 €, eine im Wert von 250.000 €, wenn ich das richtig verstanden habe.

Was sind die wesentlichen Unterschiede zwischen den beiden Aktientypen ?

Wenn man 250.000 € investieren könnte 1x Aktie 250.000 oder 1.250 x Aktie a 200 € ?

Wo kommt die Rendite von Investor Warren Buffet besser zum Tragen ?

Wie sind die Chancen und Risiken der beiden Aktien jetzt und zukünftig zu bewerten ?

Warum gibt es überhaupt zwei so unterschiedliche Aktien-Kategorien Berkshire ?

Trifft Dein Vergleich Fonds MSCI und Warren Buffet für die kleine Aktie zu ?

Achim

Buffett musste die zweite, die kleine Aktie einführen, damit auch Anleger mit weniger Geld überhaupt noch bei ihm anlegen können. Er hätte auch einen Aktiensplit machen können. Einen grundsätzlichen Unterschied zwischen den beiden Aktien kann ich nicht erkennen. Ich habe mich im Chart auf die B-Aktie bezogen.

Die Performance ist bei den beiden Aktien nahezu identisch. Auf Sicht von 5 Jahren hat die A Aktie eine Performance von 102,7%, die B Aktie steht bei 102,8%. Beide haben also die gleiche Rendite.