Der Markt zieht nach oben – wer hätte das gedacht. Trotz all der schlechten Medienberichte über steigende Preise und weltpolitische Unsicherheiten. Am Freitag nach den Zahlen von APPLE und AMAZON ging es im S&P 500 noch einmal um 2,5% nach oben – auf nun 3.900 Punkte.

Die Zahlen der Unternehmen in dieser Quartalssaison sind oft besser als erwartet (das war ja sogar bei MICROSOFT so, die trotzdem erst einmal fielen). FACEBOOK ist aufgrund des nahezu autistischen Verhaltens von Mark Zuckerberg (meine Einschätzung, aber auch die des Marktes) ein Sonderfall. Aber dazu später mehr.

Der S&P 500 in den vergangenen vier Wochen.

Seit dem 13. Oktober steigt der Markt jetzt. Derzeit spricht viel dafür, dass wir die Jahrestiefs gesehen haben. Die Wahrscheinlichkeit spricht für eine Marktrallye die sich bis Weihnachten zieht. Das gilt vor allem für die Zeit nach dem 8. November, wenn die Midterm-Wahlen gelaufen sind. Nach Midterm Elections ist der Markt seit 1950 in den kommenden sechs Monaten stets und immer nach oben gegangen. In 100 Prozent der Fälle also. Dabei ging es im Durchschnitt um 35% hoch. Mitch Zacks hat in der vergangenen Woche auf dieses Phänomen hingewiesen.

No recession

Viele Schergewichte haben in dieser Woche ihre Zahlen vorgelegt. Am Donnerstag schlugen mit CATERPILLAR, MC DONALDS und HONEYWELL gleich drei von ihnen die Erwartungen. Die Zahlen fallen in dieser Berichtssaison selten sehr gut aus – aber sehr viel besser als erwartet.

In dieses Mantra stimmten dann auch noch die Zahlen für das Bruttosozialprodukte der USA in dritten Quartal ein. Sie waren mit einem Plus von 2,6% better than expected.

Eine Rezession in den USA haben wir nicht und werden wir möglicherweise auch im kommenden Jahr nicht bekommen. Und die Entlassungen bei den Big-Tech Unternehmen werden in den nächsten Monaten für Entspannung auf dem US-Arbeitsmarkt sorgen, auf dem es nach wie vor zu viele offene Stellen gibt. Und viel zu wenig Arbeitssuchende. Und damit einen hohen Lohndruck. Der wird bald weichen, was wiederum der Inflation hilft.

Und was macht Apple?

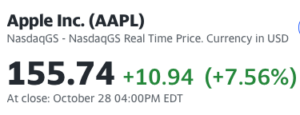

Die Aktie war der Star der Woche, die medial von den Big-Tech Unternehmen beherrscht wurde. Nach nur 2 Prozent Umsatzwachstum im letzten Quartal war bei APPLE am vergangenen Donnerstag bei der Präsentation der Quartalszahlen mit rund 6% mehr Umsatz zu rechnen. Der Trend beim Umsatzwachstum von APPLE war seit fünf Quartalen in Folge negativ. Von 53% im März-Quartal 2021 bis hinunter auf nur noch 2% zuletzt.

Aus den erhofften 6% wurden dann 8% und die Aussicht auf 15% mehr Umsatz im laufenden Quartal. Die Aktie stieg deutlich – um 7,5%.

Damit ist der Weg zu neuen Höchstkursen für das Unternehmen frei. Möglicherweise sehen wir diese neuen Höchstkurse noch in 2022.

ALPHABET schwächelt, MICROSOFT schwächelt, FACEBOOK’s Umsatz ist zurückgegangen und der Gewinn hat sich halbiert. APPLE hingegen ist der Fels in der Brandung.

Traffic acquisition costs

Ein Grund für die Schwäche von ALPHABET und für die Stärke von APPLE sind die horrenden Zahlungen von ALPHABET an APPLE, damit seine Suchmaschine auf den (immer zahlreicheren) Geräten von APPLE voreingestellt ist. Für diesen Service kassiert APPLE (nach Schätzungen) im letzten Quartal 4,6 Mrd. Dollar. Das alleine führt zu einem jährlichen Cash-Flow von 18 Mrd. Dollar zugunsten von APPLE – und zu ungunsten von ALPHABET.

Des einen Goldgrube ist des anderen Aderlass

Beide Unternehmen veröffentlichen diese Zahlen nicht. APPLE verbucht sie im Bereich Service, der seit Jahren schon wächst und wächst. Etwa ein Viertel der Einnahmen dort stammen aus diesen Zahlungen von GOOGLE. Sie werden (traffic acquisition costs) genannt. Für APPLE eine Goldgrube – für ALPHABET ein ständiger Aderlass. ALPHABET kann sich nicht erlauben, APPLE nicht für die Voreinstellung zu bezahlen – das würde ihren selber sehr schaden. Also bezahlen sie APPLE weiterhin. Und sie bezahlen sie auch dann, wenn ihre Einnahmen gerade schrumpfen und die Kosten gerade steigen. Weil sie auf APPLE angewiesen sind.

Facebook – ein Schlachtschiff wird versenkt

Die Aktie (Chart oben) hat einen epischen Sturz hinter sich und meine Vermutung war, dass dieser Absturz noch lange nicht zu Ende ist. So kam es auch – allerdings deutlich heftiger, als ich es mir hatte vorstellen können. Die Aktie stürzte nach den Quartalszahlen um 20% – und hat jetzt seit Sommer 2021 schon 75% ihres Wertes verloren.

Derzeit notiert META nahezu exakt auf dem Niveau von vor sieben Jahren. Im Oktober 2015 war FACEBOOK erstmals knapp 100 Dollar wert, siehe Chart unten. Das ist schmerzhaft.

Der Fisch stinkt vom Kopf

Sheryl Sandberg hat ihren Job als COO von FACEBBOOK aufgegeben. Sollte Mark Zuckerberg auch gehen, werden die Karten bei FACEBOOK neu gemischt und das Unternehmen kann einen Neuanfang beginnen. Wann Mark geht? Das kann Jahre dauern. Einsichtig ist er nicht. Er ist dabei der Steve Balmer von FACEBOOK zu werden und einen jahrelangen Niedergang des Konzerns zu begleiten.

Zugegeben, das ist meine persönliche Einschätzung. Es kann anders kommen. Aber es würde mich doch sehr wundern.

Fallende Umsätze, halbierter Gewinn

Was ist los bei FACEBOOK? Passend zu den Quartalszahlen stürzte WhatsApp am Tag davor ab. Während der Anhörung von Zuckerberg in Washington im Sommer letzten Jahres stürzte Facebook komplett ab. Zufall? Eher nicht. Da dürften unternehmensinterne Saboteure am Werk sein.

Sollten auch die nächsten und übernächsten Quartalszahlen so ausfallen, verdoppelt sich das PE auf dann 22 – und macht damit Platz für weitere Abstürze der Aktie. So viel zum Thema, die Aktie sei bei einem PE von 11 ein klarer Fall von Value-Play („be greedy when others are fearfull“).

Was ein CEO der nicht Zuckerberg heißt machen würde, das ist nicht schwer zu verstehen. Die Ausgaben in das Metaverse drastisch reduzieren, sich auf die Kernmarken konzentrieren, das Nutzererlebnis verbessern, das Image verbessern durch Übernahme von Verantwortung für Fehler der Vergangenheit und ein Aktienrückkaufprogramm in Milliardenhöhe.

Keine Frage, das alles wird Zuckerberg nicht tun. Das Unternehmen hat angekündigt, im kommenden Jahr seine Ausgaben noch einmal um rund 9 Mrd. Dollar zu erhöhen – nachdem die Ausgaben im abgelaufenen Quartal schon um 20% höher ausfielen als vor einem Jahr. Gleichzeitig schrumpfen die Umsätze.

Die Probleme bei FACEBOOK sitzen sehr tief. Das Unternehmen agiert (in meinen Augen) an allen Fronten komplett hilflos. Fragwürdige politische Einflussnahme (nie aufgearbeitet) bis hin zur Organisation von Völkermord über Facebook (nie aufgearbeitet); fragwürdige Geschäftspraktiken auf Instagram – FACEBOOK ist „the most hated company“ und ehe das Unternehmen dieses Image nicht hinter sich lassen kann, wird vermutlich auch der Aktienkurs nicht nach oben drehen.

Zudem erodiert FACEBOOK seine Kernmarken in einem Ausmaß, wie ich es mir nie hätte vorstellen können.

Buy, sell and hold

Ich habe FACEBBOOK vor über einem Jahr verkauft. Komplett verkauft. Das Ende der Facebook-Skandale ist noch lange nicht gekommen. Die Nutzerzahlen von FACEBOOK sind arg geschönt. Fake-Accounts sind auf FACEBOOK an der Tagesordnung. Das Unternehmen versenkt Milliarden in ein zukünftiges Metaverse, das in meinen Augen von ganz anderen Spielern gestaltet werden wird – aber nicht von FACEBOOK. Selbst DISNEY traue ich da mehr zu. Oder MICROSOFT.

Microsoft – weak

Nur 11 Prozent mehr Umsatz – und 14 Prozent weniger Gewinn als vor einem Jahr. Da gibt es wieder einige die sagen: „Das verstehe ich nicht. Warum fällt die Aktie denn?“ MICROSOFT hat das schlechteste Umsatzwachstum seit immerhin 5 Jahren. Die Umsätze im Bereich Azure sind um 5% weniger gewachsen als zuletzt. Und der Ausblick war schwach. Das brachte der Aktie ein moderates Minus ein, das sie möglicherweise bald wieder aufgeholt haben wird. Ganz ähnlich verlief es bei ALPHABET.

Das Comeback von Netflix

Netflix (Chart oben) konnte nach der Vorlage von Zahlen die besser als erwartet waren sehr deutlich zulegen. Schon im Vorfeld stieg die Aktie nach dem Tief vom 13. Oktober leicht an. Dann vermeldete der Konzern mehr Abonnenten als erwartet – und die Wall Street jubelte. Nun haben wir ein Plus von 37% alleine in den letzten 11 Handelstagen.

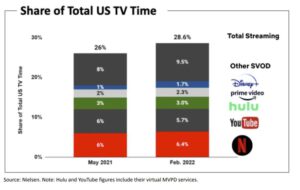

Hier kommt noch ein aktuellerer Blick auf die reale Nutzung der verschiedenen Dienste (time spend). Gut zu sehen ist, wie abgeschlagen Disney+ nach wie vor ist, auch zusammen mit Hulu wird das nur geringfügig besser. Ebenfalls gut zu sehen: YouTube ist die wahre Nummer zwei im Streaming.

Ebenfalls auffällig ist der Gesamttrend bei der Bildschirmnutzung: Streaming macht jetzt 28,6% der Zeit aus, die US-Amerikaner vor dem Bildschirm sitzen. Das sind 2,6% mehr als 9 Monate zuvor. Die Zeit die die Nutzerinnen und Nutzer mit NETFLIX verbracht haben ist in diesem Zeitraum auch nicht etwa gefallen (wie die vielen Medienberichte über eine abnehmend Relevanz von NETFLIX suggerieren) – sie ist sogar gestiegen, von 6% auf 6,4%. Streaming verdrängt also mehr und mehr lineares TV. Dieser Trend wird sich in den kommenden Jahren fortsetzen.

Time spend wird in Zukunft noch viel wichtiger für NETFLIX, weil sie zusätzlich noch einen günstigeren Dienst mit Werbung starten. Und für Werbung wird nur bezahlt, wenn jemand zuschaut.

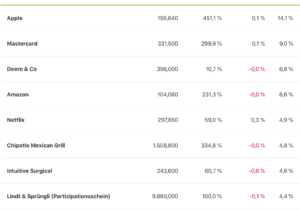

Ein Blick in das Depot/wiki Global Champions und in seine derzeitige Gewichtung. Durch den Nachkauf im Juli und den starken Anstieg in der Zwischenzeit steht NETFLIX jetzt schon wieder auf Platz fünf vom Depot.

Mein Fazit

APPLE ist und bleibt eine Bank – und die stärkste Position im Depot.

Der Anteil von NETFLIX am Kuchen wächst. Und er dürfte mit dem neuen Dienst noch stärker wachsen. DISNEY mag dank extrem günstiger Preise und sehr hoher Aufwendungen für die Gewinnung von Abonnenten bei den Nutzerzahlen gut dastehen, bei der realen Nutzung aber hinkt es (vor allem bei Disney+) sehr weit hinterher.

Ich persönlich bezweifele, dass DISNEY in den kommenden Jahren mit Disney+ auch nur in die Nähe von NETFLIX und seinen in Zukunft zwei Diensten kommen kann. Zugleich ist NETFLIX mit seinem Streaming-Geschäft profitabel. DISNEY wird das noch auf Jahre hinaus nicht sein. Ich habe beide Aktien im Depot, allerdings traue ich derzeit NETFLIX in den kommenden Jahren die deutlich bessere Performance zu.

Das Rennen heißt in meinen Augen NETFLIX vs. YouTube. Und der Gewinner dieses Rennens heißt aller Voraussicht nach: Beide. Ich habe die Aktie von NETFLIX zuletzt im Juli nachgekauft. Das zahlt sich jetzt aus.

Was tun? Ich habe derzeit (im privaten Depot) noch 4% Cash. Ich muss jetzt entscheiden: Kaufe ich den europäischen Hersteller von Lithografiesystemen zur Chipproduktion ASML, der derzeit auf der Watchlist steht? Oder kaufe ich bei einer der Aktien nach, die schon im Depot sind? Zum Beispiel bei PINTEREST, die in dieser Woche mit ihren Zahlen überzeugen konnten.

Disclaimer: Dies ist keine Anlageberatung, sondern nur die Meinung des Autors. Ich berichte hier was ich tue und warum ich es tue. Und du solltest die sehr genau überleben, was du tun willst. Viel Erfolg dabei!

Wenn du keinen Beitrag mehr verpassen willst, dann bestell doch einfach den Newsletter! So wirst du jedes Mal informiert, wenn ein neuer Beitrag erscheint!

±

Apple erzählt uns, die Iphone-Produktion würde wegen chinesischer Coronamaßnahmen reduziert.

Daß hingegen die Nachfrage zurückgeht, weil sich immer weniger die teuren Geräte leisten wollen oder können, wird großzügig verschwiegen. Hat etwas Geschmäckle…

Das gehört für mich in die Rubrik „Falschnachrichten“ wie sie über APPLE Jahr für Jahr verbreitet werden wenn ein neues iPhone herausgekommen ist. Das hat kein Geschmäckle – mich wundert vielmehr, wieso Jahr für Jahr immer noch Menschen auf diese Art „Nachrichten“ hereinfallen.

APPLE und die Corona-Maßnahmen der chinesischen Regierung sind ein Thema für sich. Markus Koch hat das in seiner Opening Bell gestern sehr schön analysiert.

Wie auch immer, Iphone Hersteller Foxconn hat nun vor den Folgewirkungen der Covid-Restriktionen in China gewarnt.

APPLE selber hat gewarnt, Marco. Und diese Warnung war nicht für dich und mich geschrieben (und auch nicht für Großanleger), sondern war eine indirekte Warnung an die chinesische Regierung.

Wer deshalb seine Aktien von APPLE verkauft, der hat das Spiel nicht verstanden, das da gespielt wird. Wer in dieser Situation nachkauft, der hat alles richtig gemacht.

Bei aller Liebe zu Apple: Die Iphones 14 sind derzeit nicht erhältlich und das kurz vor Weihnachten!

Die Apple-Aktie verkaufe ich nicht. Aber ich kaufe kein Iphone mehr.

Vielen Dank für den wie immer lesenswerten Artikel. Da ASML bereits mehrfach als Kandidat aufgetaucht ist und bei mir ebenfalls auf der Liste steht, eine Frage zum fairen Preis für dieses sensationelle Unternehmen mit einem breiten moat. Ich würde erst bei Kursen unter 380€ einkaufen. Wie sehen Sie das?

Wer legt fest, wann ein Preis fair ist? Ich habe dieses Spiel noch nie mitgemacht. Wenn die Chipindustrie wieder nach oben abdreht, dann dreht sie wieder nach oben ab. Um (angeblich) faire Preise wird sich der Markt dann nicht kümmern.

Neulich war ASML für 375 Euro zu bekommen. Das kann das Tief bei diesem Abschwung gewesen sein. Muss aber nicht. Chipaktien (und die Aktien von Maschinen die für die Produktion gebraucht werden) können durchaus noch weiter unter Druck geraten – aufgrund der nachlassenden Nachfrage einerseits und aufgrund der von den USA immer weiter verschärften Sanktionen gegen China. Ich habe mir in dem Punkt derzeit noch keine abschließende Meinung gebildet.

Hallo Herr Thiel,

Wie ist z.Zt.Ihre Meinung zum Wiki Global Tech?

In meinem Depot bin ich bei Global Champions z.Zt. +/-0.Im Global Tech Wiki bei minus 30%.

Vielen Dank für eine kurze Stellungnahme.

So stark auf Tech-Werte zu setzen wie das wiki Global Tech Champion es tut, das ist einerseits riskant. Andererseits ist das Risiko bei vielen der darin enthaltenen Einzelwerte noch viel höher.

Ich selber halten auch beide wikis – privat aber lege ich weitgehend so an, wie in dem Konzept der Global Champions.

In der Korrektur (die in einen Bärenmarkt übergegangen ist) hat das Konzept der Global Champions mehr abgegeben als der Gesamtmarkt. Das ist allerdings immer so. Dafür steigt es dann in der Aufwärtsbewegung umso stärker. Ob das bei den Tech Champions auch so sein wird, das ist eine offene Frage. Die hatten ja noch nie eine solche Korrektur. We will see.

In meinem Jahresrückblick werde ich auf die Entwicklung der beiden wikis eingehen.

Schöne Grüße aus Berlin

Christian Thiel