Die Tage kam eine Mail von Thomas Müller von boerse.de. Boerse.de ist der größte Aktienclub in Deutschland mit rund 80.000 Mitgliedern. Thomas Müller will mich für ein Zertifikat auf einen von ihnen entworfenen Index werben, den BCDI (Börse.de Champions Defensiv Index). Dieses BCDI-Zertifikat hat angeblich eine super Performance – und schlägt alle großen, bekannten Indizes, außer dem DOW JONES.

Hier kommt die Headline der Mail:

Da steht, dass sie 45,3 Prozent Gewinn gemacht haben mit dem BCDI. Wer will nicht gerne so viel Geld verdienen. Und wer will mit so einem tollen Zertifikat nicht gerne alle großen, bekannten Indizes schlagen – außer dem DOW!

Doch halt!

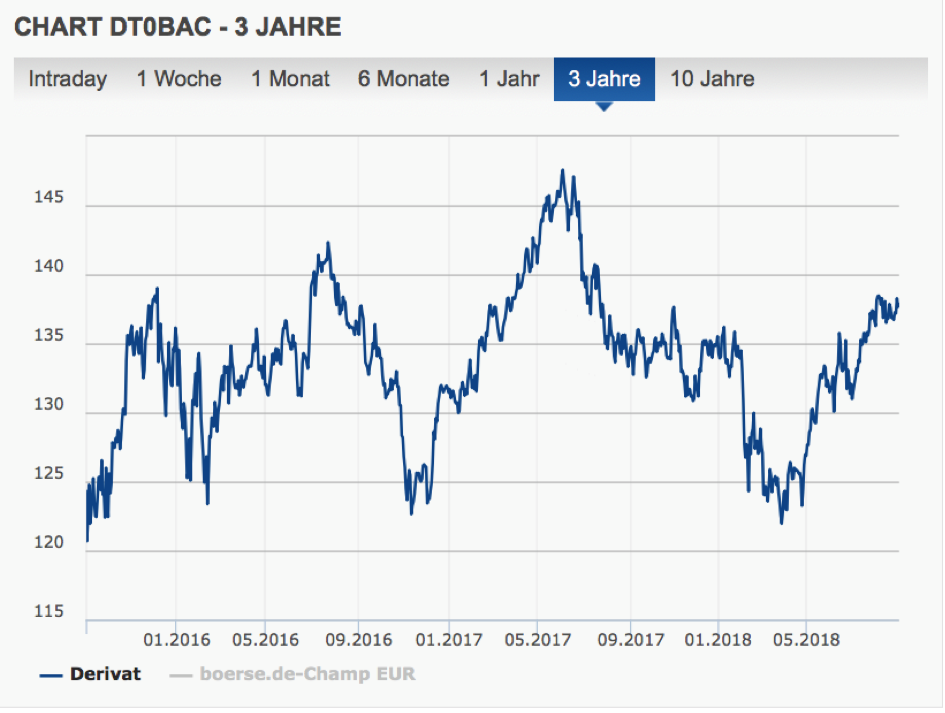

Es gibt da ein Problem: Ich beobachte das BCDI-Zertifikat schon seit Jahren und weiß, dass es sehr schlecht abschneidet. Fast jeder Index liegt nach allem was ich weiß vor der Performance des BCDI-Zertifikats. In den ersten 15 Monaten lief es ganz gut mit den defensiven Champions von boerse.de. Doch seither läuft das BCDI-Zertifikat nur noch seitwärts. Seit fast drei Jahren. Hier kommt ein Blick auf die letzten drei Jahre:

Die Performance lässt in der Tat zu wünschen übrig. Nun habe ich angenommen, der Thomas Müller entschuldigt sich demnächst mal bei den Anlegerinnen und Anlegern für diese Entwicklung und gibt ihnen ihr Geld zurück. Aber da habe ich mich geirrt. Er entschuldigt sich nicht und es ist ihm auch nicht peinlich, dass es seit Jahren nur seitwärts läuft – während die Märkte nach Norden ziehen (bis auf den DAX, den Krepel).

In der Mail die mir da ins Haus geflattert ist, steht sogar das glatte Gegenteil von einer unbefriedigenden Performance:

„Umgerechnet hat der BCDI® seit Börsenstart 9,6% p.a. gewonnen. Im Vergleich der großen Standardaktienindizes muss sich der BCDI® weiterhin nur dem Dow Jones geschlagen geben (+10,6% p.a.), denn der S&P 500 gewann 9,3% p.a., der Dax 6,7% p.a., der MSCI World 5,3% p.a. und für den Euro Stoxx 50 errechnet sich ein Plus von sogar nur 2,2% p.a.“

Sie haben angeblich sogar den Index geschlagen! Die Performance des Zertifikates für das sie werben ist schlecht – und trotzdem schaffen sie es, sie als gut darzustellen. Mit welchen Tricks macht Thomas Müller das?

Zwei der Tricks die er anwendet um an Kundengelder zu kommen habe ich schnell erkannt und werde sie dir gleich erklären. Doch da ich auf Nummer sicher gehen will, poste ich die Werbung von boerse.de einfach mal in der Facebook-Gruppe „Kleinen Finanzzeitung“ , das ist die Facebook-Gruppe, in der ich mit einigen anderen Bloggern und vielen Mitgliedern über langfristige Geldanlage diskutiere – und schon kommt noch ein dritter Trick ans Licht. Ein Mitglied der Gruppe hat ihn entdeckt. Thomas Müller ist wirklich ein Profi!

Erster Trick: Die Performance des Finanzproduktes wird verschwiegen

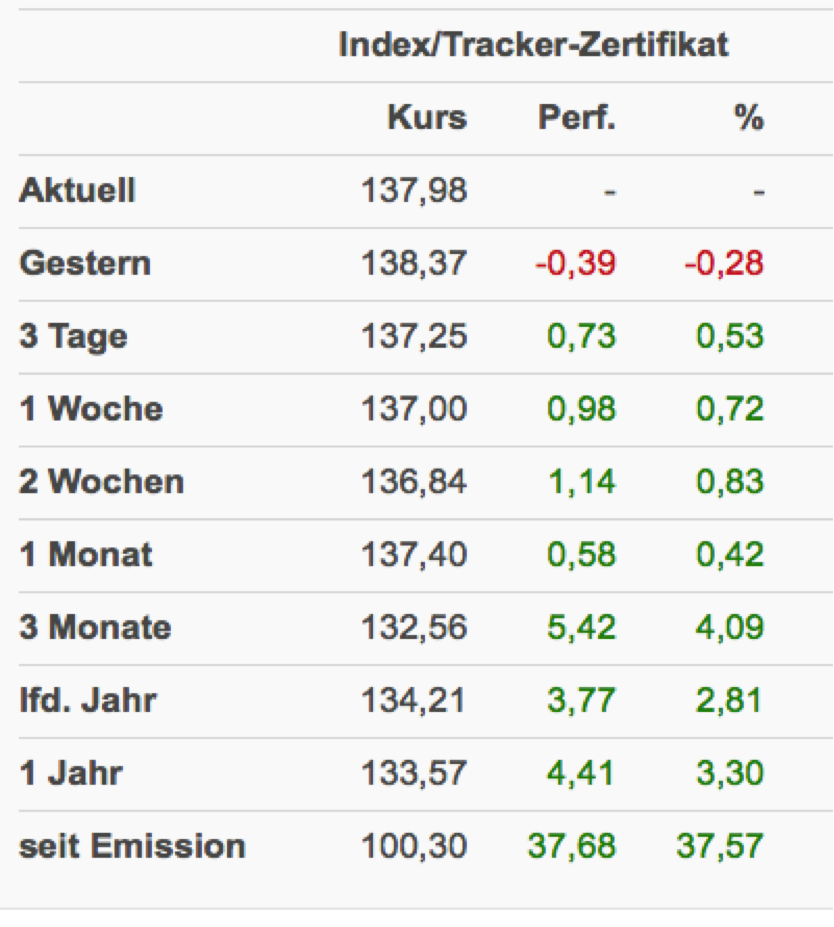

Das Zertifikat um das es hier geht und das Thomas Müller im Kopf seiner Mail groß ankündigt (sieht Bild oben), ist von boerse.de am 1. Juli 2014 aufgelegt worden. Emittentin des Zertifikats ist die Deutsche Bank. Ein Blick in die Zahlen eines unabhängigen Finanzportals zeigt: Das Zertifikat hat in den 50 Monaten die seither vergangen sind (es ist jetzt Ende August – ein Monat mehr als in der Rechnung von Thomas Müller) um genau 37,57 Prozent zugelegt. Hier kommt ein Blick auf die Zahlen bei finanzen.net:

Das ist jetzt leider deutlich weniger als die gerade noch versprochenen 45,3 Prozent. Die habe ich aber deutlich gesehen, die standen da ganz groß unter dem Kopf, in dem er das Zertifikat beworben hat!

Wie kommt dieser Unterschied zustande? Der dem Zertifikat zugrunde liegende Index wurde von boerse.de entwickelt. Dessen Performance war in dieser Zeit 45,3 Prozent. Das Zertifikat selber aber hat sich schlechter entwickelt. Um immerhin 7,73 Prozent. Das liegt vermutlich daran, dass boerse.de für die schwere Arbeit mit dem BCDI gut bezahlt wird. Monatlich werden den Anlegerinnen und Anlegern des Zertifikats 0,125 Prozent Gebühren in Rechnung gestellt. Und in 49 Monaten kommt da eine Menge an Gebühren zustande.

Mit solchen realen Zahlen der Entwicklung des Zertifikats will Thomas Müller seine Leserinnen und Leser nicht gerne verwirren. Muss man in Deutschland wenn man für ein Finanzprodukt wirbt die realen Zahlen der Performance des Produktes verwenden?

Die Performance des BCDI-Zertifikats verschweigt boerse.de in der gesamten Werbung. Und das ist – Irreführung des Verbrauchers.

Trick Nummer Zwei: Die Dividenden

Der Dividendentrick ist ganz einfach und für Laien gleichwohl sehr schwer zu durchschauen. Dabei vergleicht man ein Produkt das Dividenden vereinnahmt mit einem Produkt oder einem Index, der das nicht tut. Und schon steht man besser da. Oder gar viel besser da.

Das BCDI-Zertifikat von boerse.de ist ein thesaurierendes Produkt. Alle Dividenden gehen also in die Kursentwicklung mit ein. Sinnvoll kann ein Vergleich also nur mit thesaurierenden Produkten oder mit einem total-return-index vorgenommen werden. Der amerikanische Index S&P 500 enthält keine Dividenden. Der S&P 500 total return aber berechnet genau das. Ein thesaurierender ETF auf den S&P 500 tut das natürlich auch.

Thomas Müller hat ein thesaurierendes Produkt mit Indizes verglichen, die keine Dividenden berücksichtigen. Es gibt nur eine Ausnahmen, den DAX.

Natürlich ist es einfach einen Index zu geschlagen, wenn ich Dividenden für mich einrechne – auf der Gegenseite aber die Dividenden unterschlagen werden. Und auch das ist – Irreführung der Verbraucher.

Weiß Thomas Müller was er tut?

Kann es sein, dass Thomas Müller von boerse.de das alles einfach nicht so nicht klar war? Kann es sein, dass er nicht weiß, dass er hier einen Fehler macht? Oder hat er eine schlechte Nacht gehabt mit wenig Schlaf und dann ist ihm beim Schreiben bedauerlicherweise ein kleiner Fehler unterlaufen?

Unwahrscheinlich. Wir haben es hier mit einem echten Börsenprofi zu tun. Boerse.de wirbt damit, dass sie Europas erstes Finanzportal sind. Thomas Müller hat im Jahr 2001 sogar mal einen Preis bekommen – einen Preis des Deutschen Aktien Instituts für „seine Qualität und für seine zuverlässigen Unternehmensinformationen“ (Quelle: Wikipedia).

Und Thomas Müller hat das Deutsche Aktienmuseum in Rosenheim gegründet.

Davon auszugehen, dass er einfach nicht weiß, dass er falsche Vergleichszahlen verwendet ist also eher, ja sagen wir mal: naiv. Thomas Müller weiß genau was er macht. Und er macht es trotzdem.

Dritter Trick – die Wechselkursgewinne

Boerse.de hat in seinem Index BCDI immer wieder auch amerikanische Aktien gehabt. Das ist sehr angenehm wenn der Dollar gerade stärker wird. Genau das hat er in den vergangenen vier Jahren gemacht – das sind rund 15 Prozent. Diesen Gewinn hat boerse.de für seinen BCDI bei seinen amerikanischen Aktien mit berücksichtigt.

Auf der Gegenseite vergleicht boerse.de seine Performance allerdings nicht mit dem S&P 500 auf Eurobasis oder dem DOW JONES auf Eurobasis. Stattdessen nehmen sie die Performance der Indizes auf Dollarbasis. Und auch das ist – Irreführung der Verbraucher.

Mit diesen drei Tricks – Herausrechnen der Kosten für das Finanzprodukt; unzulässige Berücksichtigung der Dividenden nur beim BCDI-Zertifikat und unzulässige Berücksichtigung der Wechselkursgewinne nur für ihr Zertifikat – gelingt es Thomas Müller den Eindruck zu erwecken, dass das BCDI-Zertifikat ein gutes Investment für die Anlegerinnen und Anleger ist.

Thomas Müller weiß ganz genau was er da macht. Leider. Und er weiß auch ganz genau, warum er das macht. Wegen der Einnahmen die es ihm beschert.

Deine Kosten – Thomas Müllers Einnahmen

Boerse.de wirbt damit, dass das Anlagevolumen für das BCDI-Zertifikat 120 Mio. Euro beträgt. Monatlich werden den Anlegerinnen und Anlegern 0,125 Prozent davon als Kosten abgezogen. Das sind nach meiner Rechnung 150.000 Euro im Monat. Um dieses Geld geht es Thomas Müller und den Mitarbeiterinnen und Mitarbeitern von boerse.de. Natürlich erhält boerse.de nur einen Teil des Geldes – die Emittentin, die Deutsche Bank erhält ebenfalls einen Anteil.

Wie gut ist das BCDI-Zertifikat wirklich?

Das ist ganz einfach auszurechen. Schauen wir mal, was aus deinem Geld geworden ist, wenn du es in verschiedene Indizes angelegt hast. Ich habe für den MSCI World, den DOW und den S&P 500 in Euro notierende thesaurierende ETFs zur Berechnung der Performance verwendet.

Hier kommen die ehrlichen Performance-Zahlen für die Entwicklung einer Anlage seit dem 1. Juli 2014, die Zahlen also, die Thomas Müller die ganze Zeit in seiner Werbemail verschweigt. Ich habe sie am Freitag erhoben – sie gelten also für die 50 Monate vom 1. Juli 2014 bis zum 31. August 2018:

DAX + 21,3 Prozent (inklusive Dividenden; in Euro)

BDCI + 37,6 Prozent (inklusive Dividenden; in Euro)

MSCI World + 57,3 Prozent (inklusive Dividenden; in Euro)

MDAX + 60 Prozent (inklusive Dividenden; in Euro)

S&P 500 + 86 Prozent (inklusive Dividenden; in Euro)

DOW JONES + 93,4 Prozent (inklusive Dividenden; in Euro)

Die Tabelle zeigt klar, dass jeder Anleger mit jedem anderen Index-Investment außer dem DAX besser gefahren wäre, als mit einem Investment in das BCDI-Zertifikat.

Die Tabelle zeigt aber auch noch einmal sehr deutlich, wie unvorteilhaft ein Investment in den DAX für Anlegerinnen und Anleger in der Regel ist. Der DAX enthält zu viele problematische Wirtschaftsbereiche (Banken, Versorger, Autoindustrie). Der MDAX ist die bessere Alternative – und das ist auch über zehn oder Zwanzig Jahre so.

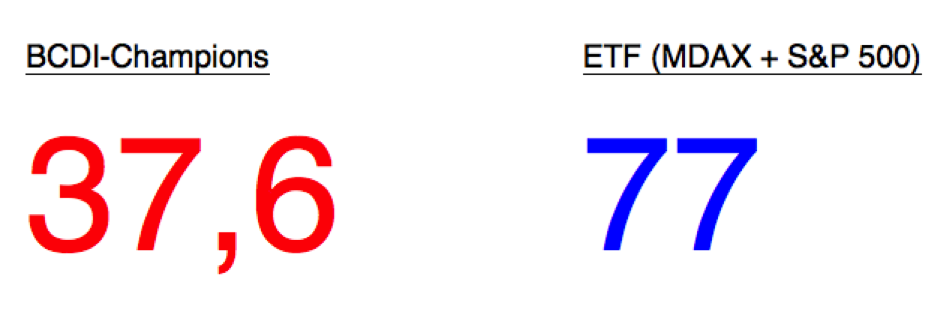

Die Tabelle zeigt außerdem, dass die aller-simpelste ETF-Strategie (MDAX + S&P 500) sehr gut abschneidet. Sie kommt auf immerhin 77 Prozent Wertzuwachs in vier Jahren.

Hier kommen noch einmal die beiden Zahlen für die Performance des BCDI (links) und für eine simple ETF-Anlage (rechts) nebeneinander. Schau sie dir bitte ganz genau an. Vielleicht fällt dir da ja was auf:

Und, ist dir etwas aufgefallen? Der Unterschied ist ohne Zweifel krass – und er spricht dafür, dass du dein Geld unter gar keinen Umständen dem Thomas Müller und damit dem größten Aktienclub in Deutschland überlassen – sondern lieber selber anlegen solltest. Klar.

Ist dir aber auch aufgefallen, dass die ETF-Strategie ziemlich genau den doppelten Gewinn bringt? Mir ist das schon oft aufgefallen, auch bei anderen Strategien die behaupten, dass sie super sind und Anlegerinnen und Anlegern eine gute Performance liefern. Wenn ich nachreche, dann liegen die sehr oft bei der Hälfte des Gewinns einer ganz, ganz einfachen ETF-Anlage.

Oder anders herum gesprochen: 50 Prozent in den S&P 500 und die anderen Hälfte in den MDAX, diese Strategie hat in den letzten 4 Jahren doppelt so viel eingebracht wie ein BCDI-Zertifikat. Doppelt so viel – das sind in Prozent: 100 Prozent.

Hier noch einmal die Folgen einer Geldanlage in die genannten Indizes in Euro auf der Basis einer Einmalanlage von 10.000 Euro am 1. Juli 2014 bis zum 31. August 2018:

DAX 12.130 Euro

BDCI 13.760 Euro

MSCI World 15.730 Euro

MDAX 16.000 Euro

S&P 500 18.600 Euro

DOW JONES 19.340 Euro

Die besonders erfolgreichen Indizes der letzten Jahre wie den TECDAX (126,5 Prozent Zuwachs = 22.650 Euro) und die NASDAQ sind in dieser Übersicht nicht einmal berücksichtigt. Aber da finden sich ja nun mal auch keine Defensiv Champions.

Mein Fazit

Das BCDI-Zertifikat enthält, wie oft bei Strategien die sich als dem Markt überlegen darstellen, Aktien, die den Markt deutlich underperformen. Weil das so ist, muss derjenige, die diese Strategie propagiert (in meiner Mail war das der Thomas Müller von boerse.de; es gibt aber noch viele andere Strategen, die ähnlich arbeiten) einen ehrlichen Vergleich mit einer Geldanlage in verschiedene Indizes natürlich unterlassen.

Das wirft Fragen auf

Hat Thomas Müller von boerse.de mit seiner Werbung möglicherweise gegen Paragraph 5 das UWG verstoßen (Gesetz gegen den unlauteren Wettbewerb)? Eine erste rechtliche Prüfung hat zumindest einige Anhaltspunkte dafür gefunden. Ob so ein Verstoß vorliegt und ob es sich lohnt, gegen die Werbung von boerse.de vorzugehen, dass muss die Verbraucherzentrale prüfen. Für Finanzprodukte ist die Verbraucherzentrale in Baden Württemberg zuständig. Mein Material, das ich bei meiner Recherche zusammengetragen habe, geht am Montag genau dort hin.

Die Werbung von Thomas Müller von boerse.de wirft aber auch die Frage auf, wie die Emittentin des Zertifikats die Werbung von boerse.de für ihr „überlegenes“ Finanzprodukt sieht. Ich habe der Deutschen Bank dazu einen längeren Brief mit Fragen geschickt. Wissen sie von der Werbung von boerse.de? Wie beurteilen sie die? Wie stehen sie dazu, dass boerse.de die Performance des beworbenen Finanzproduktes nicht einmal nennt?

Diese Fragen können der Deutschen Bank, die ja immer wieder wegen ihrer eigenen Geschäftspolitik in der Öffentlichkeit in der Kritik steht (und manchmal auch vor Gericht), nicht einerlei sein.

Die Antwort auf meine Fragen kam prompt und fiel zunächst einmal verständlicherweise kurz aus. Es war Freitag als ich Ihnen die Fragen zugeschickt habe – und es war bald Feierabend:

„Unserer Bank war dieser Werbebeitrag von boerse.de nicht bekannt. Die Werbemaßnahmen auf deren Kanäle liegen in voller Verantwortung des Finanzportals.“

Meine restlichen Fragen will mir die Deutsche Bank in der kommenden Woche beantworten. Ihr freue mich also auf eine Antwort der Deutschen Bank. In der kommenden Woche. Und ihr könnt euch auf eine Fortsetzung der Geschichte freuen.

Wenn du keinen Beitrag mehr verpassen willst, dann bestell doch einfach den Newsletter! So wirst du jedes Mal informiert, wenn ein neuer Beitrag erscheint!

Hallo und guten Tag Herr Tiel,

wie würden Sie aktuell ein Einsteigerdepot anlegen. 50% ETF u. Einzelaktien oder nur ETF ?

Und heute immer noch : ETF -MDAX und den S&P 500 ?

MfG. Werner

Ich würde gar kein Einsteigerdepot anlegen – weil ich keiner bin. Es geht ja um dich und dein Geld (wir sind hier per du).

Und ich kann dir nicht sagen, was für dich passt. Das hängt von dir ab. Von deinem Geld, deinen bisherigen Anlagen, deinen Anlageziele, deinem Wissen. Und wir du dich mit deinem Geld fühlst.

Mein letzter Versuch ein ganz einfaches Depot zu gestalten (das Enkelin-Depot) endete mit 50 Prozent BERKSHIRE (statt S&P 500) und 50 Prozent Information Technolgy ETF (weltweit). Das läuft ziemlich gut und ist auf 17 Jahre angelegt. BERKSHIRE ist konservativ. Information Techlnology ist das glatte Gegenteil. Zusammen gleichen sie ihre Stärken und Schwächen aus.

Auch der MSCI World ist immer eine gute Wahl.

Im Punkt ETF ist es immer gut, mal ein wenig beim Kollegen finanzwesir zu lesen. Der ist der ETF-Experte unter den Bloggen. Ich selber bin da ja (fast) Laie.

Der Aktienbrief von boerse.de sucht sich auf der Basis der letzten 10 Jahre die 100 erfolgreichsten Aktien heraus, die Champions, im Glauben, dass diese weiterhin gut sind. Der Anteil von denen über ihrer 200 Tage-Linie ist der Prozentsatz, der in Aktien stecken soll, der Rest ist Cash. Sobald eine unter ihren 200 Tages-Durchschnitt fällt, dann Trendbruch und kein Kauf mehr. Solche formalen Regeln, zusammen mit den tagesaktuellen Kurslisten aus eben den Champions, sollten doch eigentlich den ETF MSCI World schlagen können, oder?

Ich muss jetzt entscheiden, ob sich pro Jahr dafür die 580 Euro bezahlt machen.

Ich bin sehr gespannt.

Viel Glück. Meine Meinung kennst du.

Hallo Christian,

wollte das Thema nochmal aufgreifen mit paar Anmerkungen/Fragen:

1. Den Tip für simple erfolgreiche Strategie ETF auf S&P 500 + M-Dax finde ich gut. Was sind deine pros und cons zu Alternative MSCI + TecDax ?

2. Zu boerse.de: ´Im Prinzip´ folgen die ja der gleichen Strategie wie du und setzten u.a. auch auf deine Top Champions. Und da finde ich den Ansatz + Zeitschrift dazu auch nicht sooo schlecht. Hat mir schon geholfen, Top Aktien zu finden (die auch den Index schlagen ;-). Allerdings nehme ich v.a die Infos zu den Einzelaktien. Die aggresive Werbung nervt in der Tat. Dass das mit dem Indexvgl. nicht passt, habe ich auch schon entdeckt – nur den Dividenden- und Wechselkurstrick hatte ich noch nicht realisiert. ´Krass´! Konntest du da bei Verbraucherzentrale und D-Bank noch was erreichen?

3. Und dann noch was – nur zu meinem Verständnis – Thema Rückrechnung. Klar, wenn ich mir was passendes nachträglich zusammensuche kann ich tolle Performance über ´Rückrechnung´ darstellen. Aber, wenn ich das richtig verstehe, hat boerse.de ja ERST Ihre 100 Champions definiert und dann zurückgerechnet. Das wäre doch ok, oder übersehe ich da was?

Danke für kurze Rückmeldung und Gruß aus Bayern,

Frank

Das ist hochproblematisch mit der Rückrechnung, denn man nimmt immer die Aktien, die in der Vergangenheit gut gelaufen sind. Vollständig unseriös.

Zu 1.: Jeder darf sich bei ETFs aufstellen, wie es ihm gefällt. MSCI World – völlig okay. Information Technology ETF – völlig okay. Mein Vorschlag mit dem MDAX und dem S&P 500 ist nur einer von vielen. In den letzen Jahren hat er nicht so gut funktioniert. Aber wenn ich zurückrechne ….

Danke für diesen Beitrag. Ich als Kleinanleger, wie warscheinlich die breite Masse haben von der Thematik nur rudimentär Ahnung und werden oft sehr schnell geblendet. Wie auch ich.

Und ich Idiot lege mir diesen Fond ins Depot. Ausgabeaufschlag 5% hinzukommen jährlich Depotbankgebühr von 0,06 % und Verwaltungsgebühr von 1,4%. Meiner meinung nach sehr teuer. Und nicht mal besser wie ein normaler ETF. Daher werde ich meine Papiere verkaufen und in WKN: SLA3CD investieren. Hier habe ich Kosten von 0,15% pro Jahr und fertig, soweit ich das als Laie beurteilen kann.

An diesen aktiv gemanagten Fonds verdient nur einer wirklich. Und ob diese nacher den Index wirklich schlagen inklusive Kosten wage ich zu bezweifeln. Kosten an Wertpapieren sind für mich als Kleinanleger nur Renditefresser.

Vielen Dank für diesen Artikel.

Gerne. Viel Erfolg Chris!

hallo herr thiel,

die zahlenspielerei des BCDI sind noch viel haarsträubender. der sog. BDI-Champions-Index von angeblichen 1013,20 zählern seit 31.12.1999 ist trickreich mit einer „historischen rückrechnung seit 2014“ ermittelt worden.

rechnet man daraus eine durchschnittliche Performance für die zeit zwischen 2014 und 1999 ergibt sich ein

unglaublicher zuwachs von ca. 60% jährlich. offenbar sind die börsencrashs der jahre 2001 und 2008 an den Champions des BCDI völlig vorbeigegangen! wie schön… (auf der Homepage von Börse.de nachzulesen und nachzurechnen (wem da was auffällt – aber wer tut das schon…)

nicht sonderlich seriös, wie ich finde.

freundliche grüsse

monika merz

feucht

Diese Rückwärtsrechnungen sind in der Tat haarsträubend unseriös. Danke für den Hinweis, Monika. Ich persönlich wundere mich da manches Mal, was in Deutschland alles legal ist. Und nicht strafbar.

Sehr geehrter Herr Thiel,

ihre damals zum BCDI Zertifikat gemachte Recherche kann ich so nicht nachvollziehen. Da ich selbst seit November 2014 in diesem investiert bin – mit einer Einmal Einzahlung – kann ich dies natuerlich auch beurteilen und muss daher den von Ihnen gemachten Aussagen, die Performance + Rendite betreffend, widersprechen.

Es ist unrichtig, wie von Ihnen behauptet, dass es seit mehreren Jahren nur eine Seitwaertsentwicklung bei der Performance gibt

Vielmehr habe ich , in den nunmehr fast 5 Jahren, eine stetige Wertsteigerung beobachten koennen.

Lediglich in 2018 gab es einen voruebergehenden Rueckschlag -Kursverlust- welcher aber bereits im laufenden

Jahr wieder mehr als wettgemacht wurde. Wie Ihnen bestimmt nicht entgangen sein duerfte, war das vergangene

Jahr eines der schlechtesten Boersenjahre ueberhaupt und hat vielen Anlegern herbe Verluste beschert.

Des Weiteren sprachen Sie die hohen Gebuehren an, ohne aber zu erwaehnen, dass diese nur bei einem Sparplan anfallen.

Bei einer Einmalzahlung in dieses Zertifikat fallen hingegen keine Gebuehren an.

Zum Schluss noch einige Zahlen ueber meine Performance bei diesem Produkt: Seit Anlage ueber 41 Prozent Wertzuwachs oder auch durchschnittlich ueber 8 Prozent Rendite pro Jahr.

Ich denke diese Zahlen koennen sich durchaus sehen lassen und somit sind die von Herrn Mueller gemachten Angaben durchaus nicht aus der Luft gegriffen.

Sicherlich haben Sie Recht mit Ihrer Aussage, dass es bessere Anlagemoeglichkeiten gibt.

Aber das einzige Risiko welches ich beim BCDI Zertifikat sehe, ist das Emittentenrisiko.

Von daher verfolge ich die Nachrichten ueber die Deutsche Bank genauestens.

Zum Abschluss gilt festzuhalten, dass Sie Ihre Leser voellig zu Unrecht mit diesem Artikel verunsichert

haben.

Sehr geehrter Herr Stang,

leider enthält Ihre Zuschrift so viele falsche ‚Informationen‘, dass ich sie jetzt nur ungerne freigegeben habe.

Natürlich fallen für das Zertifikat Gebühren an. Wissen Sie das nicht einmal? Diese Gebühren werden Monat für Monat in Höhe 0,125 Prozent von Ihrem Bezugsrecht abgezogen. 12 x 0,125 = 1,5 Prozent im Jahr.

Zudem kenne ich den Chart über 3 Jahre – sie haben jetzt 18 Prozent in diesem Zeitraum erzielt (als der Artikel geschrieben wurde, standen sie über 3 Jahre so ziemlich bei Null).

Ein kostengünstiger ETF (ohne Emittentenrisiko) auf den MSCI World hätte Ihnen in den vergangenen 3 Jahren fast das Doppelte gebracht (genau: 34,44%) – bei einem deutlich geringeren Risiko: https://www.justetf.com/de/etf-profile.html?isin=IE00B4L5Y983&tab=returns

Bei einer Anlagesumme von 10.000 Euro reden wir (für diesen Zeitraum) über die Frage, ob sie einen Return von 1.800 Euro bekommen – oder einen von 3.444 Euro.

Zum Abschluss gilt es in meinen Augen festzustellen, dass ich mit meinem Text auf einige sehr irreführende Darstellungen in der Werbung von boerse.de hingewiesen habe. Und darauf, dass ein ETF auf den MSCI World auch in diesem Fall für Anlegerinnen und Anleger die deutlich bessere Alternative darstellt.

Schöne Grüße aus Berlin

Christian Thiel

Sehr geehrter Herr Thiel,

sie beziehen sich bei den Gebühren in Ihrer Antwort auf die Bezugsrechtgebühren, welche sich lediglich

beim Kurs des Zertifikats ( WKN:DT0BAC) niederschlagen. Dieser Kurs fällt somit (derzeit ca. € 14,– )

immer geringer aus, als der des Basiswerts . Das tangiert mich aber nicht, solange sich der Kurs meines Zertifikats in die richtige Richtung entwickelt. Und das tut er!!!

Natürlich war mir diese Art der Gebührenrechnung bekannt. Hierbei handelt es sich jedoch

für mich nicht definitiv um Gebühren, welche mir in Rechnung gestellt werden, sondern nur

um Abschläge bei der Entwicklung des Kurses. Damit kann ich leben. Außerdem bin ich bei der

Berechnung meiner Rendite immer nur vom Kurs meines Zertifikats ausgegangen und da

liege ich tatsächlich nach jetzigem Stand (Angaben des Depotkontos) mit ca. 40 % im Plus.

Nur in einem Punkt haben Sie Recht: Das Risiko ist beim Zertifikat natürlich höher als beim

ETF.

Aber auch nur, wenn man von der Vielzahl der angebotenen ETF`s den richtigen auswählt,

was auch nicht so einfach ist.

Somit sind die von Ihnen angegebenen Daten schlichtweg falsch und irreführend, da sich mein

Investment im BCDI-Zertifikat kontinuierlich – und nicht wie von Ihnen behauptet 3 Jahre lang

bei null – positiv entwickelt hat.

Sicherlich gibt es auch bessere Anlage Alternativen und auch ich bin ja nicht nur im BCDI investiert.

Mit freundlichen Grüßen

Gunther Stang

Die Performance ist ja nicht unbedingt etwas unerreichbares für Zertifikate-Anleger. Ein Index aus den USA mit etwa 500 Aktien brachte da seriös mehr ein. Renditen vom Tief zum Hoch rechnen ist unseriös. Vom höchsten Hoch zum jetzigen Stand würde ich für sehr viel interessanter ansehen.

Alles was aus diesem Hause kommt soll mit möglichst wenig Aufwand möglichst viel einbringen. Das fängt bei dieser ominösen Performanceanalyse an, bei der einzig auf den Kursverlauf der Vergangenheit geschaut wird und hört bei den absurden Kosten für die drei Produkte Zertifikat, Fonds und Weltfonds auf. Ich hatte den Aktienbrief mal als Probeabo und war entsetzt welch flache und überall kostenlos zugänglichen Infos dort für knapp 20€ pro Woche verkauft werden. Dazu kommt dann noch die Verbrauchertäuschung, indem man die bestenfalls mittelmäßige Performance der Produkte durch geschicktes umschreiben, weglassen, usw. in einem wesentlich besseren Licht darstellt. Ein einziger Blick auf den Chart des Zertis zeigt, dass es seit 2015 nur noch seitwärts läuft. Von der unglaublichen Outperformance ist jedenfalls nichts zu erkennen. Ich frage mich wirklich wie man es in diesem Hause geschafft hat so lange am Markt zu bleiben. Anscheinend gibt es immer noch jede Menge Leute, die sich von Nerrn Müller über den Tisch ziehen lassen und (leider) wahrscheinlich auch noch denken ein gutes Investment getätigt zu haben.

Wie sagte mein Mathe-Prof immer so schön bei den Statistik Vorlesungen ?

„Traue keiner Statistik, die Du nicht selbst gefälscht hast !“

So sieht’s aus, ums selber Denken kommt man auch bei Aktien eben nicht drumherum, oder man wird gnadenlos abgezockt.

Neue Geschäftsidee von Boerse.de der boerse-weltfonds.de…..TER 1,81 % und auch noch Performance Fee von 10 %. Historische Rückrechnung im Zeitraum vom 31.12.1999 bis zum 30.09.2018 soll 7,5 % gegenüber MSCI World AC +4,30% p.a., Dax +3,10% p.a, Euro Stoxx 50 +0,70% p.a., S&P 500 +4,90% p.a. geschafft haben.

Da gibt es wieder viele die darauf reinfallen..

Frage: Warum ist das in diesem Land legal? Oder ist es illegal – und es schert niemanden?

boerse.de mit dem nächsten neuen Fonds, der mit Rückrechnungen beworben wird und wahrscheinlich genauso schlecht abschneiden wird wie die anderen Produkte.

http://www.boerse-weltfonds.de/

Danke dir für den Hinweis Paul. Fonds bringen ihnen viel Geld – also machen sie mehr davon. So einfach ist es schon.

Ob die Form der Werbung überhaupt legal ist, das wüssten ich gerne mal – und wenn sie es ist, dann fällt mir doch gleich eine Forderung an die Politik ein. Ich sammle ja gerade solche Forderungen für die neue Initiative „The Promise“. Mehr dazu demnächst.

Wenn ich einen Fonds mit Rückrechnung auflegen würde, dann hätte ich bestimmt eine Performance von 28 Prozent im Jahr. Das ist ja ganz einfach, wenn man sich die Aktien aussuchen darf, die gut gelaufen sind. Unseriös. Mich interessiert nur die reale Performance. Und die liegt bei grossmutters-sparstrumpf immerhin bei rund 22 Prozent in diesen (guten!) letzten Jahren.

Gab es schon eine Rückmeldung von der Deutschen Bank?

Sie haben einfach nicht mehr Stellung genommen. Das war auch für mich eine interessante Erfahrung. Sie wussten von nichts -und sie kommentieren den Vorgang auch nicht. Tja.

Für einen Blogbeitrag war mir das zu dürftig. Aber nett, dass du nachfragst.

Den Focus habe ich ja auch angeschrieben. Die haben immerhin erklärt, dass sie es ein gutes Ergebnis finden, wenn borse.de besser abschneidet als der DAX. Das sei doch gut.

Na dann!

Sehr schöner Artikel. Vielen Dank!

Gerne. Und danke für dein Lob!

Ich würde ja behaupten, dass das defensive Investieren in Aktien ein Bereich ist, in dem Zertifikate generell ein unnötiges Emittentenrisiko haben. Es gibt ja genug ETFs auf große und Nischen-Indizes, die dieses Problem nicht haben -Zertifikate machen für mich eher Sinn bei Dingen, die sonst nur mit weiterem Aufwand zu beschaffen/lagern sind (Rohstoffe, Cryptowährungen etc.).

Dass irgendwelche E-Mail-Werbung dabei nicht die Top-Performer oder wenigstens risikoärmsten Produkte bewirbt, liegt dann auch nahe 🙂

War trotzdem interessant zu lesen.

Super Artikel. Bitte noch viel, viel mehr davon. Dazu gehört wirklich viel Mut.

Interessant wäre auch mal ein Artikel über die Fonds von Dirk Müller und Professor Max Otte. Die werden ja ebenfalls sehr oft gehypt und können nicht mit standardisierten ETFs mithalten.

Weiter !!! 🙂

Danke für das Lob. Den Text zu Max Otte und Dirk Müller habe ich schon geschrieben. War lange Zeit der am meisten gelesene Text auf meinem Blog: http://grossmutterssparstrumpfde.on25space.com/die-dirk-mueller-verschwoerung/

Stimmt, den Artikel hatte ich ganz vergessen. Ebenfalls sehr gut recherchiert.

Anregung:

Ich diskutiere in meinem Freundeskreis sehr oft über unterschiedliche Anlageklassen und deren historische Rendite. Die Fakten interessieren die meisten Menschen allerdings nicht, weil Sie diese nicht verstehen, nicht verstehen wollen bzw. es gegen ihre Vorstellung geht.

Was wirklich eine super Idee wäre, wäre ein Artikel mit großer Grafik zum ausdrucken, bei dem die historische Entwicklung z.B. 100 Jahre ersichtlich ist. So eine Grafik würde ich mir gerne über den Schreibtisch hängen und bei Diskussionen darauf verweisen. Mögliche Anlageklassen: Aktien (Dow Jones), Gold, Staatsanleihen, Immobilien etc.

Viel Arbeit, aber vielleicht findest du ja irgendwann mal Zeit. Ich würde mir die Grafik auf jeden Fall als Poster ausdrucken und dem ein oder anderen Freund schenken. 🙂

Gruß Timm

Tolle Idee Timm – ich weiß auch jemanden, der das realisieren kann, weil er die Daten dazu bekommen und zusammensetzen kann. Ich werde es ihm mal sagen. Vielleicht hat er Lust dazu.

Schöne Grüße aus Berlin

Christian

Auf der Website des Börse.de Champions Defensiv Index werden unter der Überschrift „Wie Defensiv-Champions alle Indizes schlagen“ sogar Rückrechnungen seit 2000 angezeigt und mit Indices verglichen. Rückwirkend kann doch jedes Kind einen guten Index erstellen. Das ist doch auch eigentlich irreführend und beeinflusst den Anleger dieses Produkt zu kaufen.

So ist es. Du hast natürlich völlig Recht Paul. Ich habe die Deutsche Bank gebeten, sich auch zu den Rückrechnungen von boerse.de zu äußern. Mit dieser Rückrechnung haben sie ja ihre Überlegenheit gegenüber anderen Anlagestrategien, zum Beispiel ETFs auf den Index, begründet. Das ist ein unlauteres Versprechen. Natürlich kann jeder von uns einen Fonds oder einen selbsterfundenen "Index" zusammenstellen, der in den letzten 20 Jahren sensationell abgeschnitten hat. Nimm nur APPLE, VISA, ADIDAS, NIKE, AMAZON, SAP und FRESENIUS, packe sie in einen "Fonds" oder "Index" – und du bist rückwärts gerechnet der König aller Anlageexperten. Natürlich ist das albern.

Diese Rückrechnungen sind allerdings in der Finanzszene gang und gebe. Schau nur mal auf den ein oder anderen Dividenden-Blog. Da schlagen auch Dividendenaktien über 20 Jahre und mehr Jahre jeden Vergleichsindex – als Rückrechnung. Schrecklich.

Es gibt noch eine Unterart der Rückrechnung, die ich in der nächsten Woche vorstellen will: Das Musterdepot. Das nutzen vor allem die YouTube gerne, deren wikis so schlecht laufen, dass es zum Heulen ist. Seltsamerweise sind deren "Musterdepots" die sie mal so eben aus der Tasche ziehen aber immer super. Wie machen die das? Noch ein spannendes Thema.

Ein schwacher Beitrag! Im Einzelnen:

1.) In dem Screenshot wird ganz klar vom Boerse.de-Champions-Defensiv-INDEX gesprochen. Dieser soll im Juni um 3,6% gestiegen sein. Diese Aussage ist genauso seriös wie die Behauptung, der DAX-Index sei im Juni 2018 um 2.37% gefallen

2.) Beim Vergleich des Zertifikats mit dem Index bleibt außer Acht, daß bei den Performance-Indices die Brutto-Dividenden eingerechnet werden, während jedes tatsächlich handelbare Instrument (egal ob Zertifikat, oder ETF) nur die Netto-Dividenden wiederanlegen kann. Jeder replizierende DAX-ETF hat eine schlechtere Wertentwicklung als der DAX selbst.

3.) Der BCDI ist als defensiver Index konstruiert (wie von den vorherigen Kommentatoren schon erwähnt). Daß defensive Werte in allgemeinen Hausse-Phasen unterdurchschnittlich abschneiden, sagt auch Warren Buffet.

4.) Die Ex-Post-Betrachtung anderer Indices ist unseriös. Ich kann rückblickend immer(!) eine Kombination aus Anlageprodukten finden, die im Betrachtungszeitraum eine bessere Rendite bei kleineren Schwankungen als das zu untersuchende Produkt geliefert hätte.

Na so was – da vergleicht sich boerse.de in seiner Mail völlig unzulässig und unseriös mit verschiedenen Indizes – und wenn ich die richtigen Zahlen ausrechne, dann findet sich doch tatsächlich jemand, der das als Ex-Post-Betrachtung kritisiert. Mike, ist dir vielleicht aufgefallen, dass die von börse.de diesen Vergleich angestellt haben? Sie haben sich mit dem S&P 500 verglichen – ohne zuzugeben, dass Anleger mit dem S&P 500 viel mehr Gewinn gemacht hätten. Es sind krasse 86 Prozent, statt der kümmerlichen 37 von borse.de mit dem BCDI-Zertifikat.

Ich hoffe, du willst mir jetzt nicht klar machen, dass sie auch nur den Hauch einer Chance haben, in irgend einer anderen Börsenphase den Rückstand wieder aufzuholen den sie nun eingefahren haben. Zudem war 2015/2016 an der Börse keine Hausse – sondern eine richtig frustrierende Doppelkorrektur, in der die Champions des BCDI gerne ihre Überlegenheit hätten zeigen können. Pustekuchen. Haben sie nicht – weil sie es nicht sind. Alles PR, wenn du mich fragst.

Und dass sie die Performance des beworbenen Produkt nicht einmal nennen, das findest du bestimmt auch nicht weiter schlimm, oder?

Eine schwache Zuschrift.

Was auch schlimm ist, ist die unseriöse Börsenbrief Werbung. Da sind die auch vorne dabei.

Der gute Herr Sauren , mit seinen gesamten Fonds , macht seit zig Jahren genau dasselbe .

Als Vergleich zu seinen überteuerten Dachfonds nimmt z.B. den MSCI World Kursindex .

Eine dreiste Verbrauchertäuschung , nichts anderes .

Und bekommt überall noch eine positive Presse für seine teuren und im Vergleich zu MSCI World incl Dividenden ,

sehr schlechten Dachfonds

Ich kenne den Herrn Sauren nicht – welchen Fonds hat er denn aufgelegt? üblicherweise beschäftige ich mich hier auf grossmutters-sparstrumpf auch eher mit der Frage, wie wir unser Geld gut anlegen können – und wie wir den Index schlagen. Und nicht mit Menschen, die dem Index hinterher hecheln. Davon gibt es in der Tat unendlich viele.

In dem Fall von boerse.de habe ich eine Ausnahme gemacht, zum einen weil die so schrecklich bekannt sind und zum anderen, weil mit der Thomas Müller diese Mail zugeschickt hat mit der Behauptung, er habe den Index geschlagen. Das hat mich so erstaunt, dass ich mal nachgerechnet habe.

Sauren „ der Dachfondspionier „ , permanent in der Presse .

Erhält eine „ Auszeichnung „ nach der anderen .

Vergibt Bewertungen für Fondmanager usw.

Für mich erstaunlich , das noch kein Schreiberling von der ganzen Wirtschaftspresse

mal auf die Idee gekommen ist nachzuschauen mit welchen Vergleich Indizes Sauren arbeitet .

Das zeigt ja auf , das es mit dem „ Wirtschaftsjournalismus „ nicht weit her ist .

Danke für den Tipp. Ich verhandele gerade mit einer Wirtschaftsredaktion. Schauen wir mal ob die interessiert sind über die Geschichte zu berichten. Im Prinzip hast du Recht – die Journalisten werden da ihrer Verantwortung nicht gerecht.

Wenn du eine Million zu viel hast kannst du die Jungs sogar herausfordern

https://www.sauren.de/de/dachfonds/allgemein/fonds-duell-aktiv-gegen-passiv/

Diese Wette gab es ja schon mal. Und wurde von den aktiven verloren.

Guten Tag ich muss das jetzt glauben was sie recherchiert haben wenn das so ist sage ich Bravo ich habe nämlich den Fond von denen.

Gut gemacht so wird man belogen ich werde den Fond wohl verkaufen.

Vielen Dank

Geile Geschichte, vielen Dank für die Recherche. Solche Artikel machen Spaß zu lesen (und ich glaube auch Spaß zu recherchieren und schreiben) und sind für mich genau das, was Finanzblogs leisten sollten.

Bin schon gespannt auf den zweiten Teil

Stimmt. Die nächsten Geschichte ist schon geschrieben. Noch so ein seltsamer „Club“.

Noch besser wäre über die Jahre der Nasdaq 100.

Völlig richtig. Das ist aber nicht defensiv. Ich selber habe in meinem Musterdepot ETF einen Anteil an NASDAQ und TECDAX mit drin. TEC wird auch mal wieder schlechter laufen.