Der Anlagenotstand

Kempten im Allgäu. Sabine Huber sitzt in ihrem Büro und wartet auf den nächsten Kunden. Sie trinkt einen Schluck Kaffee und schaut aus dem Fenster auf den belebten Marktplatz und die dahinter liegende Basilika. Es ist ein großartiger, barocker Bau, wie nur eine reiche Stadt ihn sich leisten kann. Dann gießt Sabine Huber die Yucca-Palme, die rechts von ihrem Schreibtisch steht. Schließlich rückt die 42-Jährige ihre Brille zurecht, zupft an ihrem Faltenrock und schaut in die Unterlagen, die sie von ihrem Kunden hat.

Es ist ein junger Mann der sein erstes Geld anlegen will. Ein leichter Fall also für Sabine Huber. Er ist ein Trainee ihrer Bank, frisch vom Studium eingestellt, ein Betriebswirtschaftler. Sabine Huber pfeift ein Lied der Pop-Gruppe ABBA und lächelt still vor sich hin. Was wissen die Studierten schon von den Feinheiten des Bankgeschäfts! Das Gehalt ist gut, der Job sicher, die Bank verdient blendend an ihren Kunden – und Sabine Huber wird dafür sorgen, dass das auch so bleibt.

Die gelernte Bankkauffrau hat Routine in ihrem Metier. Seit zehn Jahren ist sie hier in Kempten bei der Bayerischen Vereinsbank für Privatkunden zuständig. Sabine Huber weiß, wie man verkauft. Die erste Schulung in Verkaufstraining hatte sie schon mit 20 Jahren. Die folgenden Jahre und Jahrzehnte gaben ihr die nötige Geschmeidigkeit, die solche Verkaufsgespräche erfordern. Ein paar Fachbegriffe sind hilfreich, die sie ihrem Kunden höflich erläutern wird. Das beeindruckt. Dazu kommen Grafiken, die die gute Entwicklung der Einlagen zeigen. Und sie wird ihn auf die Sicherheit der Geldanlage hinweisen. Die Kunden lieben Sicherheit. Sie lieben sie über alles.

Sie wird dem 28-jährigen Trainee das empfehlen, was sie in solchen Fällen immer für gut und richtig hält. Sie wird ihm einen Bausparvertrag empfehlen und eine Lebensversicherung. Ja, was denn auch sonst! Das bringt den Kunden ein hohes Maß an Sicherheit – und ihrer Bank satte Erträge.

Die Bank gewinnt – immer

Bausparverträge, Lebensversicherungen – an solchen Verträgen verdient die Vereinsbank sehr gut. Lebensversicherungen schließt sie zu der Zeit exklusiv bei der Victoria-Versicherung ab – die gehört mit zum Konzern und zahlt eine stattliche Prämie dafür.

Sabine Huber schiebt die Unterlagen der letzten Fortbildung über Aktienfonds an die Seite. Vermögenden Kunden soll sie in Zukunft auch zur Anlage in Aktienfonds raten – das bringt ebenfalls gute Erträge. Für die Bank. Die Gebühren bei Aktienfonds machen leicht 5 Prozent der Anlagesumme aus. Hinzu kommen jährliche Gebühren auf das eingezahlte Kapital – ein einträgliches Geschäft, mit dem die Branche weltweit Jahr für Jahr dreistellige Milliardenbeträge verdient. Und so wird sich Sabine Huber angewöhnen, in den kommenden Jahren immer wieder auch Aktienfonds zu empfehlen. Aber ihr heutiger Kunde ist ja – noch – kein vermögender Kunde. Ein Bausparvertrag und eine Lebensversicherung werden für ihn reichen.

Banklehre trifft auf Studium

„Ich wollte keinen Bausparvertrag“, erinnert sich Gerd Kommer an sein Verkaufsgespräch mit Sabine Huber. Die hatte auch für ihn einen Kaffee besorgt, das ist so üblich hier in der Privatkundenbetreuung. Zudem ist er ja mehr oder weniger ein Kollege von ihr. Ein Kollege auf Zeit. Trainees bleiben nie lange. Die beiden plaudern ein wenig über Kempten, Gerd Kommer ist ja neu hier. Sie reden über den letzten Urlaub, Sabine Huber war mit ihrem Mann und den Kindern in Norwegen. Wandern. Nicht billig – aber sehr schön.

Dann beginnt Sabine Huber mit ihrem ersten Vorschlag für Gerd Kommers Vermögensaufbau – einem Bausparvertrag. Gerd Kommer hat nicht vor, in den nächsten Jahren sesshaft zu werden. Sein Beruf wird ihn vielmehr nach München führen, nach Halle, nach Dessau, nach Südafrika und schließlich nach London – wo er heute noch lebt. Sein Spezialgebiet – Infrastrukturfinanzierung. Häfen. Flughäfen. Mautstraßen. Öffentliche Gebäude. Mit dem üblichen Kundengeschäft einer Bank wäre Gerd Kommer wohl kaum je in Berührung gekommen – wäre da nicht seine Kollegin Sabine Huber gewesen mit ihrem Faltenrock, dem gewinnenden Lächeln und dem ein wenig strengen Blick wenn er Einwände erheben will.

Seine Abneigung gegen das Bauen akzeptiert Sabine Huber schnell – das passt ja wirklich nicht gut in seine unsichere Lebensplanung. Zudem gilt für Verkaufsgespräche: Kunden soll man nicht widersprechen, das erschwert einen Abschluss. Und so erläutert sie ihm kurzerhand die enormen Vorteile einer Lebensversicherung. Die Gewinne sind steuerfrei – dieses Argument zieht nach ihrer Erfahrung beinahe immer. Hinzu kommt ein Banksparplan mit einer Laufzeit von sieben Jahren. Wer bis zum Ende durchhält, der bekommt einen Bonus; 0,5 Prozent mehr Zinsen.

Als Gerd Kommer das Büro von Sabine Huber verlässt, hat er einen Sparplan mit 150 DM monatlicher Einzahlung abgeschlossen sowie eine Lebensversicherung über 100.000 DM mit dynamischer Anpassung von Beitrag und Leistung um 6 Prozent pro Jahr.

Sicherheit – bei niedriger Rendite

„Wozu braucht ein 28-jähriger Mann ohne Frau und ohne Kinder eine Lebensversicherung?“, fragt der heute 55-jährige Gerd Kommer streng. Wir sitzen in London unweit der quirligen Oxford Street. Das Restaurant das er ausgesucht hat ist auf indisches streetfood spezialisiert. Es wird in der Mittagspause gerne von Geschäftsleuten besucht, die in den umliegenden Bürogebäuden im teuren Westend arbeiten – so wie Gerd Kommer. Er sucht fünf Vorspeisen für uns aus und bestellt.

Dann wenden wir uns wieder unserer Frage zu – wozu braucht ein 28-jähriger Mann ohne Frau und ohne Kinder bloß eine Lebensversicherung? Ja – richtig. Wozu ist eine Lebensversicherung gut, wenn es kein Leben zu versichern gilt, keine Frau gibt, die einer Absicherung bedarf und auch kein Kind, das im Ernstfall versorgt werden soll?

Das sind Fragen, die Sabine Huber seinerzeit nicht verstanden hätte. Das mit der fehlenden Frau in Gerd Kommers Leben, das würde sich in ihren Augen ohnehin noch ändern. Zudem: Jeder Deutsche hat mindestens eine Lebensversicherung. Manche haben sogar zwei. Oder drei. Was soll daran denn verkehrt sein? Es ist die Standardvorsorge fürs Alter. Eine Alternative gibt es nicht. Wer etwas übrig hat, der sorgt so vor.

Deutsche lieben Lebensversicherungen – auch wenn die nur eine garantierte Verzinsung von seinerzeit 3,5 Prozent bieten. Das klingt nach heutigen Maßstäben und angesichts von Minusrenditen bei deutschen Staatsanleihen mit einer kurzen Laufzeit gar nicht mal so schlecht. Rechnet man aber die Inflation raus – rund 2 Prozent in den letzten 25 Jahren – dann bleiben nur noch 1,5 Prozent Rendite. Netto. Zieht man die Inflationsrate der vergangenen 50 Jahre ab (im Durchschnitt 2,8 Prozent im Jahr), dann bleiben gerade einmal 0,7 Prozent übrig.

Null Komma sieben Prozent. In Zahlen: 0,7 Prozent.

Sabine Huber und Ihre Kolleginnen und Kollegen bei Banken, Sparkassen und Versicherungen haben über Jahrzehnte in Verkaufsgesprächen jeder neuen Generation die Vorteile von niedrig verzinsten Anlageprodukten erklärt. Ihren Unternehmen hat das genutzt. Banken wie Versicherungen haben gut davon gelebt. Hier wie anderswo. So haben sie alle uns Anleger in den Notstand geführt. Den Anlagenotstand. Unser Geld bringt nach Inflation magere 0,3 – 1,5 Prozent, je nach Produkt und je nach Anlagezeitraum. Mehr nicht.

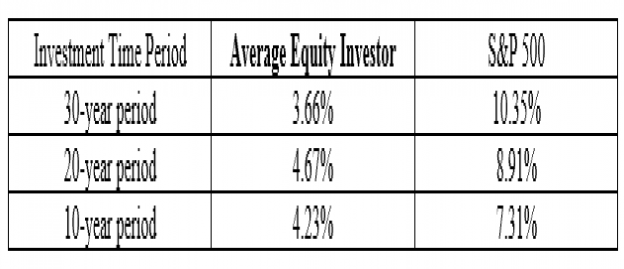

Der durchschnittliche Anleger (Mitte) erzielt deutlich niedrigere Renditen, als der Index selber. Am ausgeprägtesten war das in den 90er Jahren (30-year period).

Die 90er Jahre – das Jahrzehnt der Aktie

Die 90er Jahre sind eine sehr gute Zeit für Aktien. Wer jetzt sein Geld in deutsche Standartwerte anlegt, der wird zum Ende des Jahrzehnts auf hohen Gewinnen sitzen. Wer es in den amerikanischen Index S&P 500 anlegt ebenso. Was wäre wohl passiert, wenn Sabine Huber dem Trainee Gerd Kommer damals bei ihrem Verkaufsgespräch Aktien empfohlen hätte?

„Einerlei welche DAX-Werte ich gekauft hätte, ich wäre heute ein ganzes Stück reicher“, sagt der Finanzexperte und zieht die Stirn in Falten. Die Bedienung bringt fünf kleine Teller mit street food. Ich probiere zunächst ein Fleischbällchen und dann den Blumenkohl im Teigmantel. Köstlich. Warum gibt es etwas so leckeres nicht auch in Berlin?

Gerd Kommers Stirn wirft noch immer Falten, fast so, als wenn er zornig wäre bei dem Gedanken, wie viel besser er in den 90er Jahren gefahren wäre ohne das unsinnige Verkaufsgespräch mit Sabine Huber. So richtig besorgt um seine eigenen Finanzen wirkt Gerd Kommer bei seinen Worten allerdings nicht. Er verdient gut – und er arbeitet gerne. Leidenschaftlich gerne. Eine Verrentung mit 65 kann er sich ohnehin nicht vorstellen. So bleibt ihm noch viel Zeit, um fürs Alter vorzusorgen. Mit Aktien.

Eine Geldanlage in Aktien? Wozu sollte Sabine Huber das empfehlen? Ihre Bank verdient nicht viel an Kunden, die ihr Geld in Aktien anlegen – an Lebensversicherungen und Bausparverträgen aber wohl. Sabine Hubers gut bezahlter Job hängt davon ab, dass möglichst viele Kunden ihr vertrauen. Und er hängt davon ab, dass die Kunden der Bank einen möglichst großen Teil vom Kuchen überlassen. Ihr Job hängt nicht davon ab, dass sie ihre Kunden kompetent und unabhängig berät. Sabine Huber ist nicht unabhängig. Sie ist eine Verkäuferin. Im Dienst der Bank, für die sie arbeitet.

So wie Sabine Huber verkaufen im Kern auch die Mitarbeiterinnen und Mitarbeiter anderer Banken und auch bei den Sparkassen. Sie führen Verkaufsgespräche. Die Verbraucherzentralen kritisieren das Jahr für Jahr und weisen ihnen nach, wie schlecht ihre Arbeit ist. Erfolglos. Der Aufstand der Kunden blieb bislang ebenfalls aus.

In den letzten Jahren hat das Internet einiges in Bewegung gebracht. Viele Menschen informieren sich heute im Netz – zum Beispiel auf Blogs wie meinem (grossmutters-sparstrumpf.de), dem von Holger Grethe (zendepot.de), madamemoneypenny.de (Natascha Wegelin) oder dem finanzwesir.de (Albert Warnecke). Die Banken haben heute mehr zu kämpfen denn je – um ihre Kunden und um deren Einlagen. Kein Wunder. Drei Klicks im Internet bringen die lausigen Ergebnisse der Anlageempfehlungen von Banken heute ohne Probleme an den Tag.

Und so kehren ihnen immer mehr Anleger den Rücken. Und legen selber an. So wie Gerd Kommer es schließlich ja auch getan hat.

I did it my way

Am Ende wird für Gerd Kommer dann doch noch alles gut. 1999 ist er die schlechten Erträge seiner Geldanlagen leid – und erinnert sich an den Teil seines Studiums, der von Aktien handelte. Einiges hat er sich auch in der Zwischenzeit nachträglich angelesen: Aktien bringen auf lange Sicht (115 Jahre) Nettorenditen, also nach Abzug der Inflation, von erstaunlichen 6,5 Prozent (USA). Staatsanleihen dagegen liegen gerade einmal bei 1-2 Prozent, je nach Land und je nach Laufzeit.

Das sind krasse Unterschiede, Unterschiede die Gerd Kommer Ende der 90er Jahre sehr genau kennt. Warum sollte sein Geld weiterhin den Weg der geringen Verzinsung gehen? Nicht einzusehen! Er kündigt seiner Lebensversicherung die Treue und nimmt die Geldanlage selber in die Hand – mit Hilfe von Index-Produkten, Index-Fonds und ETF’s (Exchange-Trade-Funds).

Gerd Kommer kauft immer gleich den ganzen Index – nie Einzelaktien. Das ist in seinen Augen unnötig riskant. Denn da ist noch eine weitere Erkenntnis aus dem Studium, an die zu erinnern sich lohnt: die moderne Portfoliotheorie. Sie kommt zu dem Schluss, dass eine Anlage in einzelne Aktien riskant ist. Und dass es schlechterdings nicht möglich ist, den Markt zu schlagen.

Zu der Zeit sind ETFs in Deutschland nahezu unbekannt. Auch das soll sich nach seiner Überzeugung ändern. Und so setzt er sich hin – und schreibt sein Buch „Souverän investieren mit Indexfonds & ETFs“

Indexing siegt

Aus der Forschung zu den mauen Ergebnissen von professionellen wie privaten Anlegern leitet sich für Gerd Kommer die beste Anlageform für Aktien ab – das passive Investieren. Oder auch: Indexing. Er kauft den ganzen Index – und Ruhe ist. Das bringt ihm gleich zwei Vorteile. Zum einen hat er durch Indexing ohne Frage die geringsten Kosten. Und er hat so zudem auch eine Unmenge an schwierigen Fragen für sich erledigt, unter anderem die Frage, die mich so sehr fasziniert, was denn nun die besten Aktien sind.

Mich interessiert diese Frage. Sie ist für mich eine spannende Herausforderung, so spannend, dass ich sogar meine Freizeit darauf verwende. Indexing dagegen ist schrecklich langweilig. Das gibt auch Gerd Kommer zu, während über uns gerade ein Sturzregen darnieder geht. Zum Glück für uns hat der Portman Square einen überdachten, hölzernen Pavillon.

„Indexing ist langweilig, keine Frage. Es ist, als wenn man die eigene Schwester küsst. Oder Farbe beim Trocknen zuschaut.“

Klingt nicht spannend. Aber geht es beim Geldanlegen wirklich um Spannung? Geht es um Spaß? Oder geht es nicht doch vielmehr ganz schlicht um das, was am Ende dabei herauskommt? Um eine Absicherung im Alter zum Beispiel, die diesen Namen auch verdient.

Halten wir fest:

- Die meisten Bankprodukte führen dich und dein Geld ebenso wie Immobilien und auch Gold auf lange Sicht auf den direkten Weg in den Anlagenotstand. Um gerecht zu sein muss eines aber klar sein: Für viele Menschen ist eine Geldanlage in eine niedrig verzinste Anlage immer noch besser, als gar keine Vorsorge fürs Alter zu Treffen.

Lebensversicherungen sind, genau betrachten, ähnlich wie Immobilien, eine Form des Zwangssparens. Das ist ihr Vorteil. Wer durchhält, der hat im Alter zumindest eine minimale Rücklage.

- Aktienfonds schneiden langfristig besser ab als Lebensversicherungen und Bausparverträge, sie sind aber eine sehr teure Form Geld anzulegen. Wegen der Management- und der Transaktionskosten.

- Indexing ist die einfachste Form der Anlage in Aktien. Es ist ausgesprochen billig. Die Kosten liegen in der Regel zwischen 0,1 und 0,8 Prozent im Jahr. Die billigsten ETFs bekommst du schon für eine Gebühr von 0,07 Prozent im Jahr.

- Gerd Kommer empfiehlt in seinem Buch „Souverän investieren mit Indexfonds & ETFs“ eine sehr breite Geldanlage in Form eines Weltportfolios. Das enthält eine ganze Reihe unterschiedlicher ETFs, die eine Streuung über Länder und Kontinente hinweg möglich machen.

- Der einfachste Weg, eine erfolgreiche Geldanlage in Aktien aufzubauen, ist eine sehr simple 50/50-Strategie, bei der du die Hälfte deines Geldes in den MDAX legst – der schneidet in der Regel deutlich besser ab als der DAX. Die andere Hälfte liegt in einem S&P 500 ETF. Mit dieser Vorgehensweise hättest du in 2015 immerhin 18 Prozent Gewinn gemacht. Das sind nur geringfügig weniger als die 22,7 Prozent, die das Depot von grossmutters-sparstrumpf.de in 2015 hatte. Noch einmal zur Erinnerung: Der DAX hatte 9,6 Prozent.

Du hättest also mit Indexing ganz locker den Index geschlagen!

Am kommenden Wochenende geht es hier an dieser Stelle darum, wie es doch gelingen kann, den Index zu schlagen. Du weißt ja: Ich habe den Index geschlagen. Und das soll auch so bleiben.

Stay tuned!

Der vorstehende Blogbeitrag basiert auf einem Text, den ich im Sommer 2016 für mein Buch „Schatz, ich habe den Index geschlagen“ geschrieben habe. Ich habe ihn an einigen Stellen gerafft und aktualisiert.

Wenn du keinen Beitrag mehr verpassen willst, dann bestell doch einfach den Newsletter! So wirst du jedes Mal informiert, wenn ein neuer Beitrag erscheint!

Mehr von und mit Gerd Kommer

Hier geht es zu einem Podcast beim Finanzrocker

Du kannst das Buch von Gerd Kommer jetzt auch gleich kaufen. Du musst nur auf das Cover klicken:

Gerd Kommer: So bauen Sie die neuen Kommer Weltportfolios

http://aktien-boersen.blogspot.de/2018/05/gerd-kommer-souveran-investieren-mit.html

Hallo Christian,

sehr hilfreicher Artikel und ein toller Blog – ich habe mich über die letzten Tage regelrecht fest gelesen. Ich stehe gerade am Anfang meiner Anlagenkarriere und wollte erst einmal mit ETFs beginnen. Du empfiehlst die Kombination MDAX und S&P 500 – viele andere hingegen (z.B. der Finanzwesir) empfehlen die Kombination World & Emerging Markets. Oben hast du in einem anderen Kommentar schon beschrieben, dass der MDAX sehr viel besser fährt als der MSCI World. Warum empfehlen dann so viele trotzdem die World & EM Kombi? Weil höhere Diversifikation? Was für Gründe würden denn gegen deine Kombination von MDAX und S&P 500 sprechen? Danke dir!

Jeder legt so an, wie es ihm am angenehmsten ist (und jede so wie sie es mag). Ich persönlich fühle mich mit der Kombination MDAX und S&P 500 am wohlsten. Zudem ist der Return sehr gut. Und das Währungsrisiko ist vergleichsweise gering.

Die Emerging Markets kommen deshalb so oft in Zusammenstellungen vor, weil sie eine Möglichkeit sind, den Return zu erhöhen. Mid Caps sind das aber auch. Ich bleibe also bei meiner Lieblingsstrategie. Und du findest deine.

Um es noch etwas Komplizierter zu machen: Da Tech-Aktien in den letzten Jahren sehr gut gelaufen sind, bietet sich auch eine Drittelung an. Ein Drittel MDAX. Ein Drittel S6P 500. Und ein Drittel Technologie. Der Return war in den letzten Jahren Spitze. Ist leider keine Garantie für die Zukunft. Die kennen wir nun mal nicht. Damit müssen wir alle leben. Und trotzdem investieren – so wie wir es für richtig halten.

Sollte man beim Kauf von ETF’s auch bei den Anbietern streuen z.B. Ishares, xtrackers etc. oder kann man mehrere verscheidene ETF’s bei einem Anbieter kaufen?

Warum S&P und MDax ? In diexem Jahr (2017) wird man damit nicht ein diversifiziertes Depot aus MSCI WORLD und MSCI EMERGING MARKET schlagen, sondern um Längen zurückliegen. Deshalb lieber gleich diversitieren. Das kommt dem Prinzip des passiven Anlegens viel näher . . .

Das musst du mir schon vorrechnen. Ich komme da zu ganz anderen Ergebnissen. MSCI World steht (in Euro) bei 4 Prozent im Plus. Der MDAX 20,6 Prozent. Das wird schwierig.

Mir werden ETFs momentan zu sehr gehypt. Man darf ja nicht vergessen: Aktienindizes sind ja was künstliches und willkürliches. Die einen gewichten nach Marktkapitalisierung, die anderen nicht. Die einen rechnen die Dividenden mit rein, die anderen nicht. Daraufhin wird ein Anlageprodukt geschmiedet und der Vorteil aus Sicht des Verkäufers: Die Benchmark wird mitgeliefert. Was daran so passiv sein soll? Ich finde, Passiv ist das falsche Wort, denn Passivität findet nicht statt, denn unter der Haube des ETFs wird ständig umgeschichtet, weil sich die Indexzusammensetzung ändert. Und was ist, wenn Kunden Gelder abziehen? Dann muss verkauft werden.

Um durchschnittlich abzuschneiden, kann man genauso gut randomisiert Aktien auswählen. Sicherlich lässt sich wahrscheinlichkeitstheoretisch ermitteln, wie viele Aktien n es aus dem S&P500 benötigt, um beispielsweise eine Abweichung von höchsten einem halben Prozentpunkt vom S&P500 zu haben.

Wer Stockpicking betreibt, muss ja nicht zwangsläufig den Markt schlagen wollen. Das ist ja das, was Gerd Kommer immer unterstellt.

Meine Sorge ist, dass ETFs ein synthetisches Finanzprodukt sind, ein Derivat. Wer Aktien kauft, kann Realwirtschaft kaufen. Das Risiko, dass man Betrügern zum Opfer fällt, kann man nicht ausschließen. Ich sage nur Enron. Dagegen diversifiziert man. Aber was ist, wenn der ETF ein großer Betrug ist? Und die Finanzindustrie hat viel mehr auf dem Kerbholz als die Realwirtschaft.

Ich investiere nur in Aktien. Ich bin mittlerweile sogar schon soweit, dass ich von ETFs abrate. Theoretisch sind sie gut, aber ich trau dem Ganzen nicht. Es ist ein Bauchgefühl.

Das geht ja nicht nur dir so. Ein sehr gutes Video mit einer Diskussion zwischen Gerd Kommer und Max Otte findest du hier:

https://www.youtube.com/watch?v=P5cP-yGdRkk

Vielleicht wird dann mehr als ein Bauchgefühl draus.

Geldanlage ist einfach, im Grunde genügen drei Dinge: Einen großen Bogen um die Hausbank machen, einen Weltindex kaufen und diesen liegenlassen. Für 99% der Kleinanleger wäre das das Richtige. Man sollte ihnen noch raten, besser keine Bücher von Kommer, Otte oder Faber zu lesen, sondern sich wieder den technischen Daten und Preisen des neuen Autos zu widmen. Dann hätte man ein gutes Werk getan.

Hallo Christian,

ein sehr schöner und ausführlicher Artikel! Cool, dass du nach London geflogen bist, um dich mit Gerd Kommer zu unterhalten. Ich bin froh, dass ich diesem Vertrieb nicht in die Arme gelaufen bin und durch die Digitalisierung die Möglichkeit habe, mich schnell und professionell zu informieren! Ich denke, die Kunden werden immer schlauer und laufen immer weniger Gefahr, ihr Geld in niedrig verzinsten Produkten anzulegen.

Ich weiß, was du meinst, ich finde Einzelaktien auch um einiges spannender und Fonds sehr langweilig. Allerdings sympathisiere ich auch immer mehr mit ihnen und dass der MDax eine super Sache ist, da waren wir uns ja schon einig 🙂

Viele Grüße und schönes Wochenende,

Anna

Schöner Bericht. Bin nur etwas verwirrt … Gerd Kommer betreibt seine Anlageberatung ja seit 1, 2 Jahren in München. Und dann triffst du ihn in London? Schräg. Oder ist das schon etwas her … ?

Ich habe ihn im Sommer 2016 in London getroffen. Vor dem Brexit-Votum. Seit Januar 2017 ist er in München.