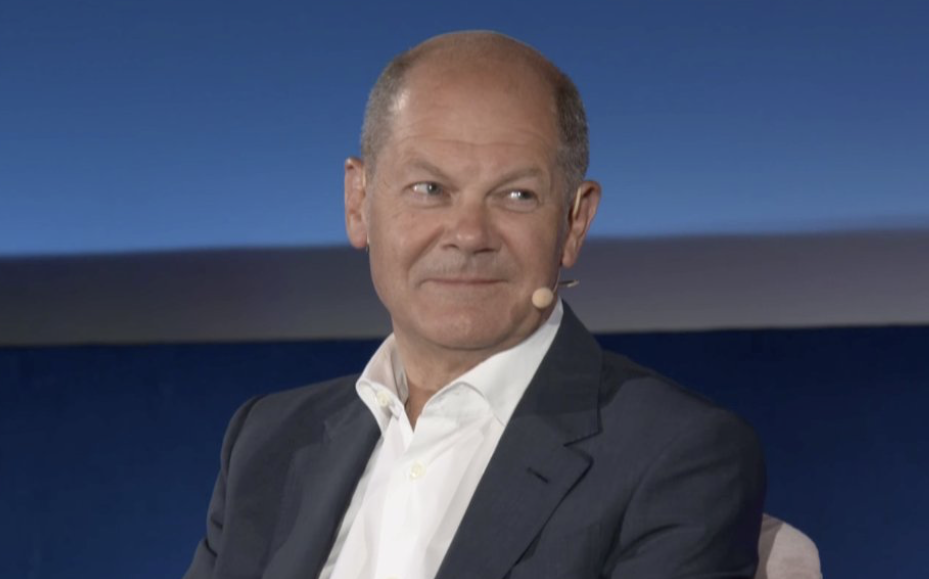

Armer Olaf. Seine Aussichten auf die Kanzlerschaft sind derzeit noch sehr überschaubar (auch wenn er in der Wählergunst bei einer Direktwahl im Juli beim DeutschlandTrend knapp vor Armin Laschet lag). Und sein Wort, dass sein persönliches Geld auf dem Sparbuch oder dem Girokonto liegt, wird in Kreisen von Aktienbesitzerinnen und -besitzern gerne als Hinweis darauf gewertet, dass der Mann nicht ganz bei Verstand ist.

Ich sehe das anders. Der Mann will Kanzler werden – und es könnte ihm gelingen. Kanzler müssen populär sein. Sein Geld zu Null-Zinsen auf dem Sparbuch oder dem Girokonto liegen zu haben, das ist in Deutschland eine ausgesprochen beliebte Anlageform. Will Olaf Scholz die Herzen der Menschen erreichen, dann darf er keine Aktien besitzen. Die gelten der Mehrheit der Deutschen nach wie vor nicht etwa als eine sehr gute Form der langfristigen Geldanlage und der Vorsorge fürs Alter, sondern als eine frivole Form der Zockerei.

So viel zu Olaf Scholz. Und zu seinem Geld. Kommen wir zu deinem Geld. Mein Ziel heute ist es, dafür zu sorgen, dass möglichst viel von deinen Gewinnen mit Aktien bei dir verbleibt. Und nicht an den Finanzminister geht. Schauen wir uns mal an, wie das passieren kann, warum dich manche Vorgehensweisen 200.000 Euro Gewinn kosten können und welche Möglichkeiten du hast, um das zu verhindern.

Drei Varianten, deinen Gewinn an Olaf Scholz weiterzureichen

Erstens. Dein Geld liegt möglicherweise in zahlreichen Dividendenaktien, die dich mit hohen Zahlungen verwöhnen. Das hat Folgen: Jedes mal wenn du eine Dividende bekommst, hält Olaf Scholz die Hand auf und schmälert so deinen Gewinn.

Zweitens. Oder aber du hast einen ETF bei dir im Depot, der seine Gewinne jährlich ausschüttet. Da gilt das gleiche: Olaf ist stets und immer mit 25 Prozent mit dabei (inkl. Soli: 26,375%)

Drittens. Auch wenn du regelmäßig bei drohenden Gefahren am Börsenhimmel verkaufst, musst du die angefallenen Gewinne umgehend versteuern. An der Stelle setzt bei vielen Menschen leider das ernsthafte Nachdenken aus. „Ist doch egal, ob ich den Gewinn sofort versteuere oder in einigen Jahren“, schrieb einer von ihnen gerade neulich erst hier auf meinem Blog in den Kommentaren. Puh – hat der aber Nerven.

In Wahrheit ist der Unterschied zwischen einer Steuerzahlung heute und einer in dreißig Jahren nicht egal, sondern unglaublich groß. 200.000 Euro groß. Wie das kommt, das will ich dir jetzt vorrechnen.

Was dreißig Jahre ausmachen

Nur mal angenommen, du hast die Summe von 50.000 Euro übrig und legst sie in Aktien an. Schauen wir mal was aus deinem Geld wird, wenn du Jahr für Jahr sofort die fällige Kapitalertragssteuer bezahlst, zum Beispiel weil du ziemlich oft drohende Gefahren am Börsenhimmel siehst und deine Aktien mit Gewinn verkaufst. Und dann schauen wir, was für einen Gewinn du hast, wenn du erst nach dreißig Jahren Steuern bezahlst.

Um die Rechnung sehr einfach zu halten, habe ich sowohl den Solidaritätszuschlag unter den Tisch fallen lassen, der auf die 25 Prozent Kapitalertragssteuer fällig wird, als auch mögliche Freibeträge. Zudem bin ich von einem gleichmäßigen jährlichen Return von 10 Prozent ausgegangen, ein Wert, den der S&P 500 in den letzten 30 Jahren leicht überschritten hat.

Reale Renditen können in den kommenden 30 Jahren selbstverständlich niedriger ausfallen als sie es in den vergangenen 30 Jahren waren. Niemand weiß, wie gut die nächsten 30 Jahre am Markt sein werden. Und reale, inflationsbereinigte Renditen sind ganz ohne Frage deutlich niedriger als in meiner Rechnung.

Im ersten Jahr ist die Sache klar: Auf die investierte Summe von 50.000 Euro fallen 5.000 Euro Gewinn an. Muss ich die sofort versteuern, dann verringert sich der Gewinn um 1.250 Euro. Das Depot hat zum Start des zweiten Jahres also einen Stand von 53.750 Euro.

Das steueroptimierte buy-and-hold Depot hingegen steht noch immer bei 55.000 Euro. Dieser Unterschied wird sich über die Jahre sehr stark vergrößern. Das schöne für mich: Auch die nicht bezahlten Steuern von 1.250 Euro bringen mir noch 29 Jahre lang Gewinne. Sie bringen mir Zinsen und Zinseszinsen.

Dreißig Jahre später

Nach 30 Jahren hat das Depot, in dem die Kapitalertragssteuer in jedem Jahr abgeführt wurde einen Umfang von 437.000 Euro erreicht. Ziehen wir von dieser Summe den Einstandsbetrag ab, dann haben wir den erzielten Gewinn.

437.000 €

-50.000 €

387.000 € Gewinn

Klingt gut. Jetzt kommt die Summe für den buy-and-hold Anleger, der nie verkauft hat und dafür gesorgt hat, dass möglichst keine Dividenden auf sein Depot eingehen (wie das geht, das diskutieren wir später). Sein Depot steht jetzt deutlich höher bei 822.000 Euro.

822.000 €

-50.000 €

772.000 € Gewinn (vor Steuern)

-180.500 € (25% Steuern)

592.500 € Gewinn

Hier kommt das Ergebnis noch einmal als Grafik:

Alleine aufgrund der Verschiebung der Steuerzahlung um 30 Jahre ist ein zusätzlicher Gewinn von rund 200.000 Euro entstanden. In Prozenten ausgedrückt bedeutet das: Der Gewinn ist im zweiten Fall 53% höher. So viel zur Ansicht, dass es doch einerlei ist, ob ich meine Steuern jetzt bezahle (an Olaf) oder in dreißig Jahren (an wen auch immer).

Das ist alles andere als egal. Es ist ein riesiger Unterschied.

Was folgt daraus?

# Buy-and-hold hat für mich als Anleger viele Vorteile. Es ist bequem und nervenschonend. Kein market timing. Das Problem beim market timing ist, dass es sehr, sehr schwer ist. Es gelingt Privatanlegern und Profis nur sehr selten. Sie wollen hoch verkaufen und tief kaufen – in Wahrheit aber verkaufen sie hoch und steigen später noch höher wieder ein. Oder sie kaufen hoch und verkaufen tief. Die allermeisten Anlegerinnen und Anleger machen mit buy-and-hold die höheren Gewinne. Und zahlen weniger Steuern.

# Buy and hold erhöht meine Gewinne, weil ich die Steuerlast in die Zukunft verschiebe und Geld im Depot weiterhin für mich arbeitet, das sonst in die Taschen des Finanzministers geflossen wäre.

Wer in ETFs anlegt, fährt mit einem thesaurierenden ETF besser. Hier erfolgt eine geringfügige Vorabbesteuerung. Die Hauptlast an Steuern wird erst beim Verkauf fällig. Um den Freibetrag auszuschöpfen (den ich bisher ignoriert habe), empfiehlt es sich allerdings ein alljährlicher Teilverkauf von Anteilen – und ein umgehender Rückkauf.

# Ein zusätzlicher Gewinn von 53% ist in den Augen von manchen Anlegern ein Extrembeispiel. Wer versteuert schon Jahr für Jahr alle Gewinne?, wenden sie dann ein. Ich kenne einige Privatanleger die das tun – sie kaufen und verkaufen einfach zu oft.

# Statt sich Gedanken über den billigsten Broker zu machen, sollten wir uns lieber darüber klar werden, dass die niedrigen Gebühren dazu verleiten (sollen), häufig zu kaufen und zu verkaufen. Mit allen steuerlichen Folgen.

# Wer bevorzugt in Dividendenaktien mit einer hohen Dividendenrendite anlegt, hat aus den genannten Gründen einen klaren Nachteil gegenüber Anlegerinnen und -anlegern, die das nicht tun.

# Wer Aktien ohne Dividendenzahlungen bevorzugt, kann sehr viel Geld sparen. Statt sich Anteile von COCA COLA und APPLE ins eigene Depot zu legen (und die Dividenden der Unternehmen Jahr für Jahr zu versteuern), lohnt es möglicherweise, die Aktie von BERKSHIRE HATHAWAY zu kaufen. Auf diese Weise umgehst du auch noch die amerikanische Quellensteuer. BERKSHIRE HATHAWAY schüttet keine Dividende aus. Erst wenn du Anteile verkaufst, und das kann in 30 oder auch erst in 40 Jahren der Fall sein, musst du Steuern zahlen – auf die in der Zwischenzeit angefallenen Kursgewinne.

Und was wird aus Olaf?

Um die Altersvorsorge von Olaf müssen wir uns ohnehin keine Sorgen machen. Sein Festgeld und seine Pension als Minister dürfte ihm fürs Alter reichen. Wenn er nicht doch noch Kanzler wird, weil Armin zu oft an den unpassenden Stellen lacht und Annalena sich ziemlich häufig für Patzer entschuldigen muss. Dann wird Olaf der nächste sozialdemokratische Kanzler. Dazu muss er bei der Wahl im September nur mit 20,5 Prozent an den Grünen vorbeiziehen (19 Prozent). Seine langjährige Regierungserfahrung hilft Olaf und gibt bei der Wahl den Ausschlag. Olaf wusste das von Anfang an. Seine ganze Kampagne hat er auf diesen Punkt abgestellt. Zusammen mit der FDP (10 Prozent) können die drei Parteien eine Regierung ohne die CDU bilden. Armin wird Oppositionsführer. Robert Habeck wird Finanzminister.

Oh, da hätte ich diesen Text ja ganz anders nennen müssen: „Wie du mit Hilfe von Robert Habeck und von buy-and-hold 200.000 Euro mehr Gewinn machst.“

Wenn du keinen Beitrag mehr verpassen willst, dann bestell doch einfach den Newsletter! So wirst du jedes Mal informiert, wenn ein neuer Beitrag erscheint!

Ich habe dein Wiki mal gegen den Nasdaq, S&P und MDAX laufen lassen. Letztere schlägst Du ja noch (ok nicht über ein Jahr), aber der Nasdaq ist über alle Zeiträume weit vorne. Sagtest Du nicht, Du würdest nach 2 Jahren, wo du hinter dem Index liegst nur noch in selbigen Anlegen?

Ich habe noch nie gesagt, dass ich mit dem wiki Global Champions die Nasdaq schlagen kann und will (beim Tach-Wiki ist das natürlich anders). In den letzten Jahren vergleiche ich mich in der Regel mit dem MSCI World und zusätzlich mit dem S&P 500. So lange ich besser bin als die, bleibe ich investiert.

Ok, ist ja auch nicht schlecht & macht Sinn. So machen die Fondsmanager das ja auch, sich die passende Benchmark auswählen 🙂 Weiterhin viel Erfolg!

Guten Tag,

bis jetzt dachte ich Dividendenaktien und die anfallenden Dividenden wieder anlegen

sei die beste Strategie.

Ganz habe ich den Beitrag nicht verstanden. Also Aktien kaufen mit wenig Dividende

und diese lange halten ?

Oder ich muss den Beitrag noch einige Male lesen.

Jeder ETF auf den Gesamtmarkt läuft besser als eine Dividendenstrategie. Du kannst es dir durchrechnen. Und du solltest es dir durchrechnen!

Welche Performance hast du in 2019, in 2020 und in 2021? Und welche hat der MSCI World?

Ein thesaurierender ETF auf den MSCI World ist in den meisten Fällen um Klassen besser als jede sogenannte ‚Dividendenstrategie‘.

Kaum ein Dividendenstrategie vergleicht seine Performance mit einer Anlage in den Index. Der Grund ist ganz einfach: Sie hinken dem Index weit hinterher.

Wenn du mehr zu dem Thema suchst, dann lies bei Gerd Kommer: Souverän investieren für Anfänger. Die steuerlichen Aspekte sind dort sehr gut erläutert.

Olaf und Robert

Danke für die exemplarische und einfach überschaubare Darstellung. Ich komme bei der ’steuerfreien‘ Variante sogar auf einen noch höheren Endbetrag.

Die in Kommentaren unterstellte Einmalzahlung direkt vor dem Platzen einer Blase ist ohnehin nicht realistisch. Und dass gestundetes Steuergeld weiterhin Rendite erzielt ist offensichtlich; es erzeugt sogar höhere Dividendenzahlung. Dividenden mag ich trotzdem, weil sie motivierend sind (nur Bares ist Wahres) und 30 Jahre ohne jeden Return würden mich frustrieren.

Eins ist freilich auch sicher, wenn Olaf (als Strohmann mit Saskia und Kevin im Hintergrund) und Robert ans Ruder kommen sollten, wird speziell uns Aktionären die jetzige Situation wie ein Steuerparadies vorkommen. Nichts hast der Sozi mehr als Börse und Aktionäre, sind sie doch der Gipfel des teuflischen Kapitalismus.

Meine simple Strategie: monatlich ETFs (auch Sektoren wie Robotik / Medizin) kaufen und nicht mehr beachten. Das läuft fast automatisch und ich mache mir dabei Null Sorgen.

Menschen die mit GME/AMC Aktien fette Gewinne gemacht haben beneide ich etwas, aber dafür schlafe ich wohl viel ruhiger als sie 😉

Dir sind die Studien von dem amerikanischen Professor Henrik Bessembinder bekannt daß ca. 96% aller amerikanischen Aktien auf lange Sicht keine größeren Gewinne erzielen wobei ungefähr die Hälfte davon sogar als Insolvenz endet? Bei internationalen Aktien sind dies noch weniger.

Liebend gern würde ich die Steuerzahlung auf die Gewinne von meinen Aktien buy-and-hold verschieben bis zum St. Nimmerleinstag.

Nur bedarf es dazu langjähriger Gewinneraktien die bekanntermaßen äußerst selten sind.

Aus diesem Grund ist Stockpicking wahrscheinlichkeitsgewichtet leider eine Verliererstrategie.

Früher war es diesbezüglich zudem einfacher mit 6 bzw. 12 Monaten Spekulationsfrist.

Natürlich muss ich die richtigen Unternehmen im Depot haben, wenn ich mit Buy and hold auf lange Sicht erfolgreich sein will.

Ich kenne die 30-Jahres-Charts von BERKSHIRE, VISA, NIKE, STARBUCKS, JOHN DEERE, DISNEY, SHERWIN-WILLIAMS, LINDT, NOVO NORDISK, ADIDAS, LAM RESEARCH.

Wer ab 2002 schaut, der kann sich gerne auch APPLE ansehen, EVENTIM und AMAZON und NVIDIA.

Der Erfolg (oder der IPO) von FACEBOOK, MASTERCARD, PLANET FITNESS folgt dann erst in den letzten zehn Jahren.

Meine Strategie bringt über die letzten knapp neun Jahre 21,5 Prozent – der MSCI World kommt auf rund 13 Prozent. Kling mir derzeit nicht nach einer Verliererstrategie.

Und wem das alles zu kompliziert ist (was ich gut verstehen kann), der investiert passiv und kauft den Index. Und Ruhe ist.

Eine wirklich verblüffende Berechnung…. nur, manchmal juckt es so in den Fingern, etwas spielen zu wollen, das man dann unterdrücken muss, wenn man kann…

Manche Anleger haben dafür das Zockerdepot, das sie vom Umfang her sehr stark beschränken. Wenn es mal wieder in den Fingern juckt …

Mit der Aktien-Strategie: „Buy/hold/check“ wird deutlich, welches exponentielle Wachstum der, bei vielen Aktionären gänzlich unterschätzte, Zinseszins-Effekt (kapitalisierte Erträge) besitzt.

Laut Albert Einstein ist die „größte Erfindung des menschlichen Denkens der Zinseszins“. Er erklärte den Zinseszinseffekt gar als: „achtes Weltwunder“.

Wofür steht „check“? Für „halte deine Gefühle in check“ wenn es mal runter geht?

Seit Jahrzehnten investiere ich an der Börse in Einzelaktien (+ ETF‘s). Anfangs mit äußerst mäßigem Erfolg, da zu viel auf Bankberater, Börsenbriefe (Finanzpornografie) und Aktienclubs vertraut. Erst seit Eigenregie-Handel per Online-Banking stellte sich ein akzeptabler exponentieller Kursgewinn ein.

„Buy and hold“ erzeugte in mir das Gefühl von langweiligen EWIGKEITS-Aktien. Deshalb fügte ich das „Check“ (von Zeit zu Zeit) hinzu, d. h. sobald der Wert bei unvorhersehbaren Ereignissen oder längerfristig unter performt, wird er oder Teile davon emotionslos gegen einen qualitativ hochwertigeren profitableren ausgetauscht. Mit der Strategie: „Buy/hold/check“ bleibt für mich die Börse hoch interessant und ertragreich – ohne Altersbegrenzung.

Sehr geehrter Herr Thiel,

danke für die sehr gelungen Darstellung. Ich werde meine Depotpositionen ein Mix aus Aktien ( z.T. an Ihren Depotwerten orientiert und einigen ETF) checken und evtl die ETF auch etwas umschichten. Natuerlich sind

Dividendentitel , wie z.B. Apple, trotz der anfallenden Steuern sinnvoll für das Depot.

Mit freundlichen Grüßen

W. Schultze

Im Grunde alles richtig aber wer hat schon eine Ahnung was für steuerliche Regelungen in 30 Jahren existieren. Man muss sich ja nur mal die Steueränderungen der letzten 30 Jahre anschauen. Ich vermute, dass die Abgeltungssteuer in 30 Jahren nicht mehr existiert und zum Einkommensteuertarif besteuert wird. Am besten buy-and-hold und wenn die luxemburgische Kapitalerstragsteuer noch exisitiert, dann für eine Zeit nach Luxemburg auswandern und steuerfrei verkaufen. Auf privaten Streubesitz fällt meines Wissens nach keine Wegzugssteuer an.

Völlig richtig. Unter jedem Steuerrecht muss das alles neu überdacht werden. Ich persönlich halte es auch nicht für wahrscheinlich, dass wir das derzeitige Steuerrecht in Bezug auf Kapitalerträge auch in 30 Jahren noch haben werden. Allerdings haben wir es jetzt (in den Grundzügen) schon seit 13 und einem halben Jahr.

Nein, für Luxemburg werde ich nicht plädieren. Ich zahle hier meine Steuer und ich zahle sie gerne. Wovon bitte soll der Park von Müll gereinigt werden und wer zahlt die Schulen meiner Kinder? Und in der Pandemie hätte ich auch gerne einen handlungsfähigen Staat. Von sintflutartigen Regenfällen jetzt mal gar nicht zu reden.

Zudem: Auf meine freiberufliche Tätigkeit fallen Steuern in der Größenordnung von 50-60 Prozent an (Umsatzsteuer + Einkommenssteuer). Warum sollte ich über 25 Prozent Kapitalertragssteuer jammern? Mir fällt kein guter Grund ein.

Das spannende an meiner Rechnung ist übrigens, dass ich bei Buy and hold nach 30 Jahren nicht etwa weniger Steuern zahle, sondern sogar deutlich mehr. Ich habe mehr und Olaf auch. Weil das Geld länger im Markt ist.

Deutschland hat für Alleinstehende die höchste Abgabenquote der Welt. Ein guter Grund imho, die Steuerbelastung so gering zu halten wie möglich. Warum nicht auswandern? Der Staat wird sich am Ende des Tages nicht um einen kümmern. Der speist einen mit Grundsicherung ab. Während Steuergelder (und gerne auch Gebühren für Müllbeseitigung) ausgegeben werden, um Beamten des höheren Dienstes in großzügigen Altersteilzeitregelungen die Bezüge aufzustocken.

Nichts gegen Beamte per se, aber es würde diesem Land nicht schaden, den Menschen etwas mehr von ihrem verdienten Geld zu lassen, dann wären Steuervermeidungstaktiken überflüssig.

Übrigens lohnt es sich steuerlich aufgrund der FiFo Regel in der Entnahmephase ein weiteres Depot zu eröffnen und die Anteile des alten Depots zuerst zu verkaufen.

Ich erlaube mir da eine ganz andere Position. Der öffentliche Dienst hat Mühe, für die geringe Entlohnung überhaupt qualifiziertes Personal zu finden. Den Menschen mehr von ihrem verdienten Geld lassen würde gehen. Dann müsste man aber Vermögen höher besteuern. Oder den Staat so arm machen, dass er viele Leistungen nicht mehr erbringen kann (wie die FDP es sich wünscht). Nicht meine Wunsch.

an einem Samstag Abend einen derart einseitiges Werk über Buy an Hold zu lesen macht etwas sprachlos, The Truth hurts

Weiterhin würde ich mal darauf tippen, dass der Autor erst nach Beendigung der hiesigen Finanzkrise seine „Börsenlaufbahn“ begonnen hat. Wir brauchen uns somit anscheinend nicht mit den Zeiten vor 2010 auseiander zu setzen? Dieses mal wird alles anders? Der Bullenmarkt geht weitere 30 Jahre ohne große Abschwünge so weiter? Denkbar, denkbar ist aber auch das Gegenteil. Der kluge Anleger weiß den Vorteil von Buy and Hold in den letzen 11 Jahren zu schätzen, der Kluge Anleger weiß aber auch um die Problematik in den 10 Jahren vor den letzen 11 Jahren.

Was mich dabei am meisten stört ist das auch in diesem Post, wie meistens in der Diskussion um buy and Hold in keinerweise auf die Persönlichkeit und das Alter eines Anlegers eingegangen wird… Folgende kleine Randnotiz in einem anderen Beispiel zu sturem buy and Hold… Hier sitzen zwei Menschen, der eine Anfang Mitte 20, der andere Mitte 50. Nun nehmen wir mal an beide Herrschaften hätten im Frühjahr 2000 besagte 50.000 zu diesem Zeitpunkt mittels eines thesaurierenden ETF auf den S&P 500 ETF in den Markt gelegt. Das Ergebnis wäre ein maximaler Verlust (der BUY and Hold Mensch nennt es auch gerne Buchverlust) von ca. 60% gewesen. Das in 2000 investierte Kapital hätte man dann Mitte 2007 „wiedergehabt“, Rendite 0%. Nach erreichen der schwarzen Null wäre man dann über die Finanzkrise gestolpert, hier hätte man dann wieder 50% des Kapitals buchverlustend buchen können um dann irgendwann 2013 wieder bei seiner schwarzen Null zu landen.

Stellt sich die Frage wer von beiden dieses Szenario überhaupt mit Buy and Hold ausgehalten hätte. Ich bin der Meinung das Menschen an der Stelle ehrlich mit sich ein sollten, der eine Anleger bekommt schon bei 20% schlaflose Nächte, der andere halt erst bei 50%. Es lässt sich sehr schlecht mit schlaflosen Nächten schlafen. Nehmen wir jedoch mal an der Mitte 50 Jährige hätte mit 50% Verlust kein Problem wäre es dennoch so das er mit Mitte 50 besagte 50.000 investiert hätte und dann mit 68 bei einer schwarzen Null gewesen wäre. Das sind sicherlich krasse Fakten aber es sind nun mal statt gefundene Fakten. Fakten scheint der Autor doch eigentlich zu mögen.

Kommen wir nach diesem kleinen Ausflug nochmals zum obigen Rechenmodel von 50.000 in 30 Jahren. Auch hier nehme ich als Beispiel des vorher erwähnten ETF auf den S&P 500. Da es damals noch keine ETF`s gab nehme ich den S&P 500, ich hoffe das wir uns jetzt nicht noch über einen etwaigen Tracking Error unterhalten müssen. Der S&P 500 stand am 30.07.1991 bei exakt 386,69 Punkten, Schlusskurs am 30.07.2021 gleich 4.395,26 Punkten. Das entspricht einer durchschnittlichen Bruttorendite von exakt 8,439% p.A. Aus besagten 50.000 Euro wären somit 568.244,35 Euro geworden. An Steuern sind hier dann nach Verkauf 136.686,95 Euro zu zahlen (Bruttoertrag mit 26,375% versteuert) Aus 50.000 wurden somit 431.557,40. Das entspricht einer durchschnittlichen Nettorendite von 7,449%. Der Anleger hätte hierbei einen maximalen Kapitalrückgang von 56,62% ertragen müssen.

Ich persönlich fahre nun auch schon seit sehr, sehr vielen Jahren ein sehr einfaches System. Dieses System ist derart einfach das es selbst ein 10 jähriger begreifen könnte. Hier die Daten dazu. Aus 50.000 Euro wurden Netto bei mir 447.427,67 Euro. Der Ertrag ist somit sogar noch etwas höher. Ich brauche hoffentlich nicht zu erwähnen das der direkte Steuerabzug und das somit weniger zur Verfügung stehende Investkapital natürlich impliziert ist. Weiterhin ist zu erwähnen das mein maximaler Rückgang eines einmal im Hoch erreichten Kapitals bei lediglich 9,72% liegt. (Buy and Hold 56,62%) Die gesamten „Trades“ in diesem System lagen bisher bei lediglich 15 Käufen und 14 Verkäufen innerhalb dieser 30 Jahre. Abschließend ist noch zu erwähnen das mein Kapital überhaupt nur ca. 70% dieser 30 Jahre überhaupt dem Marktrisiko ausgesetzt war.

Ich scheue aber auch nicht zu erwähnen das ich in den letzten 11 Jahren viel schlechter als B&H war, in den letzten 21 Jahren war ich hingegen um Längen besser.

Die Message dieser Antwort an Sie Herr Thiel ist, dass Sie doch bitte ihren Lesern nicht nur die halbe Wahrheit erzählen. Da Sie, wie zu hören ist, in Ihrer Facebook Gruppe nicht sonderlich empfänglich für Kritik sind mutmaße ich mal das meine Antwort hier nicht lange zu lesen ist. Ich weiß das Sie von „Systemen“ nichts halten, vielleicht auch deswegen weil sie selbst keines haben außer eben Buy and Hold. Es gibt Anleger die sagen das nur Personen buy and Hold betreiben die keine Ahnung haben was sie Tun sollen wenn es haarig wird, ich gehöre nicht dazu.

In einer Sonntagnacht so einen Kommentar zu verfassen, das macht betroffen.

Zudem würde ich darauf tippen, dass der Autor zu der Sorte unhöflicher Zeitgenossen gehört, die wir in der „Kleine Finanzzeitung“ in der Tat regelmäßig blockieren müssen, weil sie uns unbedingt von market timing überzeugen wollen, obwohl das nun mal eine Gruppe für Buy and hold ist.

Nur sehr wenige Fakten stimmen überhaupt in dem Kommentar, aber ich werde mir jetzt nicht die Mühe machen, sie alle aufzuzeigen. Der Return des S&P 500 stimmt nicht. Der Kommentator hat die Dividenden vergessen – und kommt so auf ein anderes und damit falsches Ergebnis. Puh.

Zudem ignoriert er den wohl wichtigsten Fakt: Wer in den vergangen 30 Jahren auf den Index (S&P 500) gesetzt hat, der hatte einen Return von rund 10 Prozent (übrigens trotz zweier ziemlich heftiger Crashs). Wer dagegen auf market timing gesetzt hat hatte (als durchschnittlicher amerikanischer Privatanleger) gerade mal 3,66%. Das sind Zahlen von einem der größten Finanzforschungsistituten der Welt, von DALBAR. Das ist einer der Gründe, warum nicht nur ich, sondern auch viele andere Akteure wie Dr. Gerd Kommer oder Finanztip oder der Finanzwesir ganz konsequent darauf setzen, dass wir im Markt bleiben, auch wenn es mal runter geht.

Jeder darf das anders machen. Und darf sich in market timing versuchen. Und darf dann (ohne jeden Beleg) behaupten, das sei super gelaufen.

Ich bleibe bei der langfristigen Anlage mit Buy and hold. Und bei Belegen bleibe ich auch. Meine Performance kann jeder überprüfen.

1996 wurde Werbung für die Neuemission der Telekom-Aktie und nicht für eine Investition in den MSCI World – oder S&P 500 – Index gemacht.

Eine Investition in beide großen Indizes hätte sich in 25 Jahren bis heute gut rentiert, die Telekom – Aktie leider nicht.

Es gab noch nicht einmal den Risikohinweis daß man im Rahmen eines diversifizierten Portfolios nicht mehr als 10% in einen Einzelwert zu investieren vergleichbar den Beschränkungen bei Publikumsfonds.

Schreckliche Geschichte. Bis heute sitzen Millionen von Anlegerinnen und Anlegern auf der T-Aktie.

Die Wahrheit ist: Der Index ist fast immer klüger.

Leider haben die Deutschen einen unbändigen Hang, sich nur eine einzige Aktie ins Depot zu legen. Ich habe schon Dutzende solchen Geschichten gehört. Und leider ist das dann THYSSEN, LEONI, DAIMER, DEUTSCHE BANK oder TELEKOM.