Lange Zeit habe ich es nicht wahrhaben wollen, aber jetzt bin auch ich davon überzeugt: Der nächste Crash steht schon bald vor der Tür. Und er wird einen großen Teil des Wohlstands von Aktienanlegern, also von dir und mir, ganz einfach mit einem Federstrich ausradieren. Gnadenlos und unerbittlich.

Es ist also an der Zeit, sich auf dieses Ereignis vorzubereiten. Du erfährst heute hier auf grossmutters-sparstrumpf, was du tun kannst, um dich und dein Geld vor dem kommenden Tsunami an den Aktienmärkten zu schützen.

Aber bevor ich dir die beiden besten Strategien hierfür erläutere, werfen wir erste einmal einen genauen Blick auf die vergangenen Jahre und damit auf die vielen Katastrophen, die Anleger in dieser Zeit erleiden mussten.

Ein Blick zurück

Glaubt man Medienberichten oder den zahlreichen Crash-Propheten, dann muss eine schreckliche Zeit hinter den Anlegern liegen. In jedem der vergangenen sieben Jahre mussten sie sich mit einem ‚Crash’ herumschlagen. Die Zahlen sind schlechterdings erschütternd: Anleger verloren in den vergangenen Jahren über 70 Prozent ihres Geldes in schwierigen Börsenphasen.

Verluste – nichts als Verluste

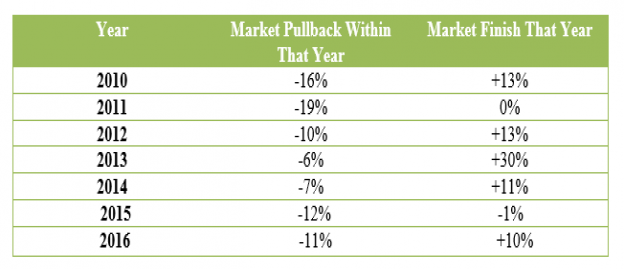

Es begann im Jahr 2010. Da verloren Aktien satte 16 Prozent innerhalb weniger Monate. In 2011 war es nicht besser, hier ging es dann aber schon stolze 19 Prozent bergab. Die folgenden Jahren waren nicht viel besser und brachten folgende vorübergehende Abschläge:

-10% in 2012

– 6% in 2013

– 7% in 2014

-12% in 2015

-11 % in 2016

Was für eine schrecklich unsichere Anlageform Aktien aber auch sind!

So ist zumindest die öffentliche Wahrnehmung. Sie ist geprägt von Pessimismus in Sachen Geldanlage an der Börse. Und sie konzentriert sich auf die Phasen, in denen Aktienkurse für einige Tage, Wochen oder für Monate nach unten gehen.

In jedem der vergangenen sieben Jahre haben Aktien das im Verlauf des Jahres für eine bestimmte Zeit gemacht. Sie fielen. Und machten ihren Besitzern in dieser Zeit keine Freude.

Muss man so etwas allerdings einen Crash nennen? Eher nicht. Deshalb schreibe ich das Wort auch lieber in Anführungsstrichen. Früher nannte man das an der Börse schlicht eine Korrektur. Eine Marktkorrektur folgte also in den letzten Jahren der anderen.

Stellt sich die Frage: Ist das normal? Die Antwort lautet. Ja. Solche Korrekturen gehören an der Börse dazu. Aktien steigen zwar auf lange Sicht – sie haben aber immer auch Phasen, in denen sie fallen. Sie korrigieren.

Die Presse und die Crash-Propheten nutzten die fallenden Kurse, um den Pessimismus von Anlegern wie von Nicht-Anlegern zu verstärken.

Gewinne – nichts als satte Gewinne

Bisher habe ich dir nur die Zahlen genannt, um die Aktien in den Jahren 2010-2016 für eine bestimmte Zeit gefallen sind, für einige Wochen oder Monate. Es waren also nur die Zahlen für die schwierigen Börsenphasen in diesen Jahren (Market Pullback in der Grafik unten) – aber nicht die Zahlen für das gesamte Jahr. Die ergeben ein ganz anderes Bild.

Schauen wir uns jetzt mal die Bilanz zum Jahresende (rechte Spalte) an, denn das ist es ja, was am langen Ende zählt.

Trotz aller Korrekturen endeten beinahe alle sieben Börsenjahre seit 2010 mit einem klaren Plus. Ausnahmen gab es in den Jahren 2011 und 2015 – aber wir werden gleich sehen, dass auch diese Jahre für Aktienbesitzer im Plus endeten, wenn man die Dividenden mitberücksichtigt.

Die Summe der Gewinn in diesen sieben Jahren ist aber ohnehin schon enorm. Wer die ganze Zeit voll investiert war, der sitzt jetzt auf ziemlich genau 100 Prozent Kurssteigerung – trotz der Korrekturen. Wow!

Ohne Marktkorrekturen sind die steigenden Gewinne bei Aktien nicht zu haben. Und mal ganz ehrlich: Sind 100 Prozent in sieben Jahren (ohne Dividenden!) nicht auch eine ganze Menge?

Ich will alles, ich will alles – und noch viel mehr!

Das ist jetzt aber, wie oft bei Aktien, nur die halbe Wahrheit. Denn die Tabelle oben zeigt dir nur die Kursteigerungen. Hinzu kommt ja noch die Dividende. Da sich die Tabelle auf amerikanische Aktien bezieht und da die Unternehmen die im amerikanischen Index S&P 500 enthalten sind, im Durchschnitt rund 2,5 Prozent Dividende zahlen, kommen in jedem der sieben Jahre noch 2,5 Prozent Gewinn oben drauf.

Du kannst gerne selber nachrechnen, was auf diese Weise aus deinen 100 Prozent Gewinn in sieben Jahren geworden ist. Aber ich habe es natürlich auch gemacht, schon aus Neugier. Du hast nach sieben Jahren inclusive Dividenden stolze 134 Prozent Gewinn gemacht. Falls du ein Freund von Zahlen bist, kommt hier auch noch dein jährlicher Durchschnittsgewinn (CAGR – compound annual growth rate). Es sind knapp 13 Prozent im Jahr (genau: 12,91%).

Übrigens: Um so etwas auszurechen ist ein CAGR-Rechner im Internet ganz hilfreich. Ich benutze immer diesen.

Was bringt die Zukunft?

Aus alledem folgt: Der ‚Crash’ wird uns auch in diesem Jahr ereilen. Er ist nahezu unabwendbar. Nur in den Jahren 2011 und 2015 gab es keine Korrektur, die bei 10 Prozent oder mehr lag. So etwas ist ungewöhnlich. Warum sollte das in 2017 wiederum so sein?

Sehr unwahrscheinlich. Ich schließe mich also den Crash-Propheten an und sage für 2017 einen schrecklichen „Crash“ voraus, der wiederum 7-19 Prozent ausmachen wird. Was genau ihn auslöst, das weiß ich nicht. Derzeit sind die beiden wahrscheinlichsten Auslöser der amerikanische Präsident Donald Trump und die Präsidentschaftswahlen in Frankreich Ende April/Anfang Mai, bei der – zumindest im ersten Wahlgang – der Front National von Marie LePen vermutlich vorne liegt. Da diese Partei einen Austritt aus dem Euro fordert, könnte das zu einigen Unsicherheiten an den Märkten führen.

Was kannst du tun?

Kommen wir zu meinen Empfehlungen für den Fall einer Korrektur.

Zunächst einmal ist es völlig in Ordnung, wenn du gar nichts tust. Du stehst die kommende Korrektur einfach durch – und schaust einfach nicht in dein Depot. Steigen die Kurse wieder, dann kannst du gerne wieder nachsehen.

Zweite Möglichkeit: Du sammelt Cash. Du legst also in den nächsten Wochen und Monaten kein zusätzliches Geld in Aktien an, sondern wartest. Du wartest auf die Korrektur – um dann billig zu kaufen. Kommt die Korrektur – und glaube mir, sie kommt – dann kaufst du mutig das ein oder andere Schnäppchen.

Die zweite Vorgehensweise ist nicht schwerer und nicht leichter als die erste. Sie stellt aber ganz andere Anforderungen an dein Nervenkostüm. Wenn die Kurse purzeln zu kaufen, das erfordert Mut. Viel Mut. Du musst dann zugreifen, wenn alle anderen gerade der Überzeugung sind das verkaufen viel klüger wäre.

Natürlich kannst du auch einige deiner Aktienpositionen verkaufen, um dann in der Korrektur nachzukaufen. Auch das ist derzeit allerdings sehr riskant. Die Kurse steigen gerade stark an und die größte Gefahr für Anleger ist in meinen Augen die, nicht investiert zu sein.

So wie in den vergangenen sieben Jahren auch. Wer in dieser Zeit – aus Angst vor dem ‚Crash’ – nicht investiert war, der hat 134 Prozent Gewinn verpasst. Ein hoher Preis.

Wenn du keinen Beitrag mehr verpassen willst, dann bestell doch einfach den Newsletter! So wirst du jedes Mal informiert, wenn ein neuer Beitrag erscheint!

Und was ist mit 2000-2003?

Okay – ihr wollt es ganz genau wissen, Martrade und Max. Und ihr habt ja recht. Neben den beiden großen Wirtschaft- und Finanzkrisen gab es noch zwei weitere Ereignisse, die – zumindest in der Summe, das Gefühl eines Crashs ausgelöst haben. Die einzelnen Zahlen für die Jahre 2000-2002 sind gar nicht so verstörend. Aber die Summe!

2000 fiel der S&P 500 nur um 9,1 Prozent. Harmlos.

In 2001 wurde es ungemütlicher – der S&P 500 fiel nun um 11,9 Prozent. Sehr unangenehm.

Und dann kam 2002 und brachte weitere 22,1 Prozent Verlust mit sich. Verstörend.

Die Summe dieser Jahre machten das Anlegen in Aktien in dieser Zeit zu einem Schrecken. Es kam allerdings wie es stets kommt nach extremen Abschwüngen, schon 2003 schnellte der Index um 28,7 Prozent nach oben.

Das zweite Ereignis liegt weiter zurück, hat damals allerdings auch verstört. Es fällt in die beiden Jahre 1973 und 1974. Wer damals schon mit dabei war, der erinnert sich an die Ölkrisen und an den drastischen Anstieg der Ölpreise, den das Kartell OPEC seinerzeit durchsetzte. Die Reaktion der Märkte war heftig: minus 14,8 Prozent in 1973; minus 26,4 Prozent in 1974. Auch das sind krasse Zahlen, keine Frage und es sind ja nicht nur Zahlen für einen kurzfristigen Abschwung. Es sind die Ergebnisse für den Index am Jahresende.

Womit wir, wenn wir es genau nehmen, bei vier für Anleger wirklich extremen Ereignissen in den letzten 120 Jahren sind. Dass gleich zwei davon in den letzten 20 Jahren liegen fällt auf. Was es bedeutet, das ist weniger klar.

Wird die Welt unübersichtlicher und anfälliger für Krisen? Kann sein. Viele Marktteilnehmer tendieren zu dieser Ansicht – das ist nach Wirtschafts- und Finanzkrisen (mit drohendem oder vollzogenen Bankenkollaps) allerdings immer so. Diese Kombination ist für Menschen offensichtlich so schwer zu verstehen (und emotional zu verkraften), dass sie in der Folge zu sehr pessimistischen Sichtweisen neigen – während die Märkte gleichzeitig ein Erfolgsjahr nach dem anderen hinlegen. Das ist die Phase, in der wir uns immer noch befinden.

Oder sind solche Ereignisse so unvorhersehbar, dass sie reinen Zufallsmustern folgen? Ich tendiere zu der zweiten Annahme. Rezessionen (the bear) kommen in Marktwirtschaften regelmäßig vor und folgen auch ganz ähnlichen Mustern. Die vier wirklich drastischen Ereignisse an den Finanzmärkten kamen nach meinem Eindruck allerdings sehr unterschiedlich zustande und werden sich so auch nicht wiederholen. Es wird etwas ganz anderes passieren – und wann, das weiß niemand.

Schöne Grüße aus Berlin

Christian

Also, ich verstehe Dich folgendermaßen: Cash sammeln und dann während oder nach der Korrektur zukaufen.

Bedeutet das jetzt Gewinne mitnehmen oder liegen lassen? Ich denke dabei auch an die zu entrichtende Kapitalertragssteuer von 25%, denn die Gewinne in den letzten 10 Monaten waren recht üppig. Neige dazu, das

Depot nicht anzutasten, Dividenden und andere Einnahmen – wenn möglich – auf das Cashkonto zu legen und dann,

wenn es so weit ist, nachzukaufen.

Wer langfristig orientiert ist, der verkauft derzeit nicht – und sammelt Cash. Verkaufen würde ich eher, um den Freibetrag für Kapitaleinkünfte in jedem Fall voll auszuschöpfen.

Schöne Grüße aus Berlin

Christian

Nervenstärke ist in den oben beschriebenen Situationen das Gebot des Handelns. Theoretisch leicht gesagt: ob wir das Tun, was wir uns in der Vergangenheit vorgenommen haben, die Zukunft präsentiert uns das Ergebnis.

Ich hoffe, ich bleibe cool.

Ich kann mich gut erinnern, dass das sehr schwer war. Als der Aktienkurs von APPLE am Boden lag (ist gerade ein Jahr her), haben mich alle für verrückt erklärt, dass ich APPLE nachgekauft habe. Heute will es keiner mehr gewesen sein.

Wer kauft, wenn andere verkaufen, muss gegen die Mehrheit handeln. Und das ist wirklich schwer.

viel Erfolg dabei wünscht

Christian

Stimme dem umfänglich zu! Habe das gerade mit Novo Nordisk hinter mir. 2015 eine größere Position gekauft und 2016 2x nach jeweiliger Korrektur nachgekauft. Bis jetzt immer noch 25% im Minus. Übe mich in stetiger Hartnäckigkeit und verkaufe nicht. Bin noch überzeugt, in 1 bis 3 Jahren ist die Aktie wieder im Plus.

Bin mit mir in einer anderen Sache immer noch nicht zufrieden: Ich verkaufe einige Positionen zu früh. Beispiele: Netease, das wäre der erste 1000% für mich gewesen. Verkauft bei 80% im Plus.

Lotto 24 bei 50% Plus verkauft, z.Z. 300%. Ich denke, ich muss mich bei kleineren Werten mit dem Zahlenwerk für die Zukunft besser vertraut machen. Hinderlich ist auch die weit verbreitete Meinung: an Gewinnen ist noch keiner gestorben.

Ich teile deine Auffassung. Wozu verkaufen, wenn das Unternehmen gut ist? Das würde ja heißen, dass ich ein gutes verkaufe – und meine Geld anschließend wiederum in ein unternehmen zu stecken, von dem ich annahmen, dass es gut ist. Das ergibt keinen Sinn.

Problematisch ist es allerdings bei kleinen Unternehmen die sehr stark steigen. Es ist dann für Außenstehende sehr schwer zu erkennen, ob das ein Hype ist, ob sie also auch wiederum sehr stark fallen werden, so wie NORDEX es derzeit tut. Oder ob das Unternehmen schlicht so stark wächst. Deshalb ist ein Blick in die Zahlen nie verkehrt.

Meine Erfahrung: Größere Unternehmen, für die ich auch Analysen im Internet finden kann, sind leichter einzuschätzen. APPLE, FACEBOOK und AMAZON werden von vielen Analysten und von sehr vielen unabhängigen Finanzseiten und Finanzblogs beobachtet – und deren Einschätzungen kann ich für meine Entscheidungen nutzen. Solche Texte findest du zu NORDEX oder zu VERBIO oder zu DUERR aber nicht. Auch deshalb findest du auf meinem Blog so selten Empfehlungen für Small- oder Mid-Caps.

Schöne Grüße aus Berlin

Christian

Für mich ist das ganz klar eine Frage der Emotionskontrolle. Auf dem Papier weiß man, dass für einen langfristigen Aufwärtstrend eine Korrektur notwendig ist. Aber so fest wir an die Theorie glauben, haben wir doch immer noch einen letzten Zweifel, ob es tatsächlich wieder aufwärts geht. 🙂 Ich schaue nur 1 oder 2 Mal im Monat in mein Depot. Und dann interessiert es mich auch irgendwie nicht, ob es gerade im Plus oder doch im Minus steht. Ich sehe das wie das Wetter. Mal regnet es, mal stürmt es und mal scheint die Sonne. Beeinflussen kann ich es nicht… also warum dann verrückt machen! 🙂

Ja, Emotionskontrolle ist wichtig. Auf den Händen sitzen bleiben. Nicht tun. So gesehen gehört der Erfolg mit einer Anlage in Aktien eindeutig in den Bereich der Psychologie – das denke ich seitdem ich mein Buch geschrieben habe mehr denn je.

Schöne Grüße aus Berlin

Christian

Also ich tippe ja mehr darauf, dass uns die Griechen in diesem Jahr wieder mal ein paar nette Tage zum Shopping bescheren werden. Zumindest könnte man den Eindruck gewinnen, wenn man so die Finanzpresse in den letzten Wochen verfolgt…

Gut möglich. Auf der anderen Seite gewöhnen sich ja alle Beteiligte an Krisen. Und Griechenland ist so gesehen eher langweilig. Das hatten wir ja schon.

Frankreich dagegen bietet neue Perspektiven für die Presse und die Öffentlichkeit – bei den anstehenden Wahlen.

Schöne Grüße aus Berlin

Christian

Für mich stellt sich nicht so sehr die Frage, wie wir eine Korrektur überleben, die im Bereich 20% bis 30% liegt. Spannend ist vielmehr, wenn wir einen wirklichen Crash haben. Da würde ich Kursverluste im Bereich von 50% und mehr sehen.

Börsen-Crashs mit Abschwüngen von 50% kommen – rein statistisch gesehen – etwa alle 70 Jahre vor. Es ist also nicht so wahrscheinlich, dass es uns schnell wieder erwischt.

Auch bei so einem richtigen Crash gilt: So lange du kein Geld aus dem Markt ziehen musst, weil du es brauchst, kannst du ihn einfach aussitzen – und nachkaufen.

Fünf bis sechs Jahre kann es durchaus dauern, bis der Index seine letzten Höchststände wieder hat – so war es beim S&P 500 in der Wirtschaftskrise von 2008/09. Wer, wie Warren Buffet, in der Zeit kauft, der sitzt nachher auf hohen Gewinnen.

Schöne Grüße aus Berlin

Christian Thiel

Hallo Christian,

das sind wichtige und extrem wertvolle Hinweise, insbesondere für unerfahrene Privatanleger. Vielen Dank! Die Emotionskontrolle, die von Bankenmärchen erwähnt wurde, ist der Schlüssel zur erfolgreichen Geldanlage. Und diese Kontrolle ist erlernbar, denke ich.

Gibt es die Möglichkeit, die Quelle für die Aussage zur statistischen Wahrscheinlichkeit, zu erfahren? Darüber würde ich mich sehr freuen.

Schöne Grüße

Marco

Ich nehme an, du meinst die Wahrscheinlichkeit von richtigen Crashs, bei denen Anleger um die 50 Prozent ihres Geldes verlieren. Das hat es so 1929-1932 gegeben – und dann erst wieder in der Krise von 2008/09. So komme ich auf die Rechnung, dass solche Megaereignisse alle 75 Jahre stattfinden. Das ist natürlich keine Garantie. Niemand weiß, ob es je wieder zu einer so starken Wirtschaft- und Finanzkrise kommen wird, wie der, die hinter uns liegt. Und niemand kann uns garantieren, dass das nicht viel eher als in 75 Jahren passiert. Solche Ereignisse sind, anders als die Öffentlichkeit es gerne sehen will, unvorhersagbar. Auch wenn es nachher immer einige geben wird, die gewarnt haben. Die gibt es immer – auch wenn nichts passiert.

Die Häufigkeit von leichteren Korrekturen (um die 10 Prozent) hat die Deutsche Bank mal in einer Studie mit „alle zehn Monate im Durchschnitt“ angegeben. Die Zahlen habe ich einer Veröffentlichung auf fool.com entnommen.

Wie häufig solche Marktkorrekturen sind, zeigt sich allerdings auch schon an der Tabelle im Text. Nur in zwei Jahren, korrigierte der Markt nicht, sondern ging nur um Werte von unter zehn Protzen zurück. Das waren die Jahre 2013 und 2014. Wer sich die Liste betrachtet, der muss zu dem Ergebnis kommen: Es ist für den Aktienmarkt völlig ungewöhnlich, in einem Jahr nicht zu korrigieren. Und es ist für den Markt genauso ungewöhnlich, in einem Jahr nicht im Plus zu enden.

Das ist versöhnlich. Und in meinen Augen spricht es absolut dagegen, sich um Marktkorrekturen allzu viele Gedanken zu machen. Die werden wieder passieren – und wir werden doch weiter hohe Gewinne machen. Mit Aktien.

Schöne Grüße aus Berlin

Christian

Naja.. in den Jahren 2000 – 2002 ging es insgesamt über 70% bergab mit dem DAX (S&P -55%). Das sollte man schon dazu sagen. Und solche Phasen sind noch schwieriger emotional zu überstehen, denn es geht lange Jahre in folge bergab.

Viele Grüße

Max

Danke Christian für die weiteren Ausführungen. So sehe ich das auch. Man sollte das Ganze nüchtern betrachten und sich für jede Situation einige Handlungsalternativen zurecht legen und im Falle des Falles emotionslos abrufen. Vielleicht ist als Ergänzung zu deiner Arbeit folgender Artikel für deine Leser hilfreich:

http://vermögensanleger.de/keine-angst-vor-der-boerse/

Hier finden sich weitere Argumente pro Geldanlage in Aktien. Der Beitrag soll den Lesern helfen Schwankungen nicht als bedrohlich zu empfinden, sondern sie als natürliche Gegebenheit zu akzeptieren.

Beste Grüße

Marco

Gerne. Schöner Text, Marco.

Grüße aus Berlin

Christian