Die Diskussion ist eröffnet: Wann knackt der DOW JONES die 100.000 Punkte? Schon jetzt gibt es eine Fülle von Jahreszahlen. Der eine bietet mehr, der andere weniger. Die spannende Frage ist. Wie kommen die alle zu ihren Ergebnissen?

Die Antwort ist ganz einfach: Mit Hilfe der Zinsrechnung. Alle nehmen den derzeitigen Stand des DOW – und rechnen dann mit einer von ihnen angenommenen Wertsteigerung aus, wann er (endlich!) bei 100.000 stehen wird.

Wenn du für deine Rente vorsorgen oder aus anderen Gründen langfristig anlegen willst und dafür auf Standardaktien oder ETFs setzt, dann ist das für dich und deine Planungen alles andere als eine akademische Frage. Es geht immerhin darum, wie viel du in 20, in 30 oder in 40 Jahren realistischer Weise an Wertsteigerung erwarten kannst.

In seinem Video „Dow Jones geht auf 100.000 Punkte – Wieso ich das glaube!“ geht der Trader und YouTuber Jens Rabe zum Beispiel davon aus, der Index in der Vergangenheit jährlich 5,29 Prozent Zuwachs hatte. Und er denkt, dass wir in etwa dieses Ergebnis auch für die nächsten Jahrzehnte erwarten dürfen.

Ein Zuschauer hat Jens Rabe auf YouTube gleich darauf aufmerksam gemacht, dass es auch weit höhere Zahlen für die Wertentwicklung des DOW JONES gibt, als die von ihm angenommenen 5,29 Prozent. Schauen wir mal, wer mehr bietet – und warum.

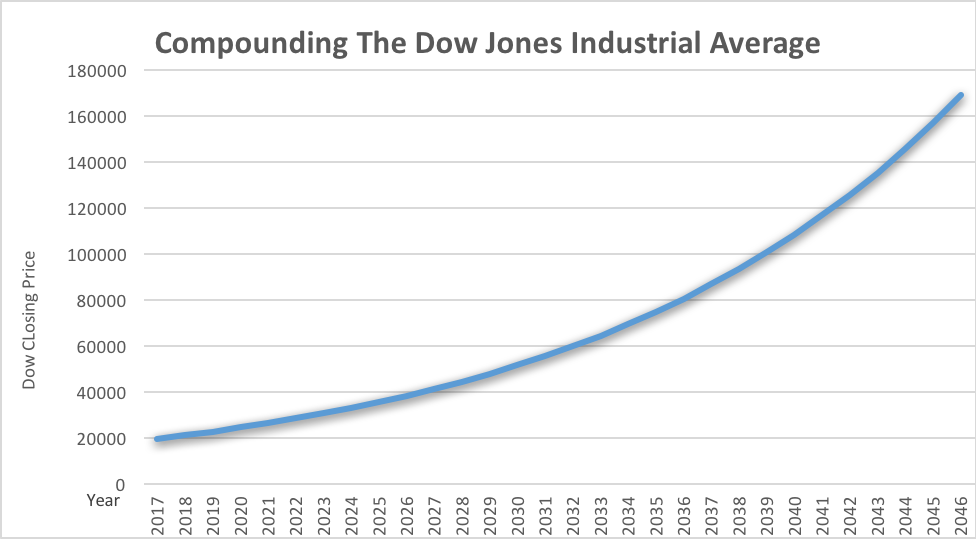

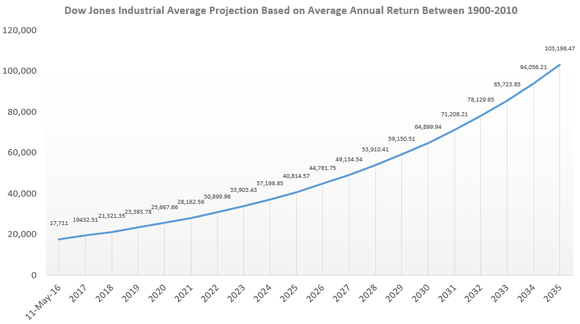

Der amerikanische Anlageexperte und Blogger Matt Logan zum Beispiel hat für den DOW Jones einen durchschnittlichen Gewinn von 7,67 Prozent errechnet. Auch Logan wollte sich im Januar, als der DOW erstmalig über 20.000 Punkten stand, an der Diskussion beteiligen, wann es denn so weit sein wird mit den 100.000.

Wie kommen die unterschiedlichen Prognosen zustande?

Warum kommen Jens Rabe und Matt Logan zu so abweichenden Zahlen? In der Regel hat das nichts mit mangelnden Rechenkünsten zu tun. Keiner der beiden hat sich vertan. Es geht vielmehr um das Ausgangsjahr, an dem die Rechnung ansetzt. Manche Autoren beginnen mit dem Jahr 1900. Andere nehmen 1928. Und wieder andere beschränken sich auf die letzten 30 oder 35 Jahre.

In diesen verschiedenen Zeiträumen hat der DOW JONES unterschiedliche Resultate erreicht. Klar. Schaut man nur auf die letzten 30 Jahre, dann liegt die Zahl in der Tat bei stolzen 7,67 Prozent. So wie Matt Logan es sagt. Er startet für seine Rechnung am 1. Januar 1987 und endet mit dem 1. Januar 2017.

Was bringt die Zukunft?

Woher wissen Jens Rabe und Matt Logan aber, dass der Dow Jones dieses Ergebnis auch in den nächsten 30 Jahren wieder erzielen wird? Die Antwort lautet: Sie wissen es nicht. Niemand weiß es. Es ist nicht möglich zu wissen, wie gut oder wie schlecht ein Index in den nächsten Jahrzehnten abschneiden wird.

Die Vergangenheit liefert uns allerdings einen Anhaltspunkt dafür, was in Zukunft realistisch ist.

Es gibt also für dein Geld – für deine Rentenvorsorge zum Beispiel – nur Annahmen, gut begründete Annahmen. Und die Annahme, dass der Index in den nächsten 30 Jahren ähnlich gut abschneidet wie in den letzten 30 Jahren ist zumindest alles andere als gewagt. Kommt keine große Katastrophe dazwischen, ein Weltkrieg zum Beispiel oder ein völliger Zusammenbruch des Finanzsystems (wie viele Pessimisten ihn erwarten) – dann werden wir in den nächsten Jahrzehnten im Durchschnitt in etwa so viel Zuwachs in den Indizes sehen, wie in den vergangenen Jahrzehnten.

Jens Rabe sieht den Zeitpunkt zu dem der DOW von 20.000 auf 100.000 angewachsen ist in 41 Jahren – wenn er nur 4 Prozent im Jahr schafft. Oder alternativ in 28 Jahren – wenn es 6 Prozent sind. So kommen seine Jahreszahlen zustande.

Matt Logans Wert von 7,67 Prozent verkürzt die Zeit bis zum Überqueren der 100.000er Marke ganz erheblich. Klar. Je höher die Prozentzahl, desto schneller geht es. In dem Fall sind es nur noch 22 Jahre – im Jahr 2039 ist das Ziel erreicht. Netterweise hat Logan gleich eine Grafik dazu erstellt.

Ist das wirklich so einfach?

Vielleicht sollten wir an dieser Stelle kurz innehalten und uns klarmachen, dass alle diese Zahlen für dich und die Entwicklung deines Geldes nur eine Voraussetzung haben: Du musst in dieser Zeit investiert sein.

Zuschauen nutzt nichts. Du musst also 20.000 Euro in die Hand nehmen und in den DOW JONES investieren. Das ist ganz einfach. Immerhin gibt es auf den DOW ETFs (Exchange Trade Funds) zu kaufen, mit deren Hilfe du zu sehr geringen Kosten einfach den ganzen Index kaufen kannst. No stock picking. Just buy.

Du darfst dich natürlich auch für den etwas breiteren S&P 500 entscheiden. Der hat in der Regel ohnehin eine etwas höhere Performance als der DOW JONES. Oder aber du wählst eine ganz andere ETF-Anlage, etwa ein Weltportfolio wie es der bekannte Anlageexperte Gerd Kommer empfiehlt.

Die dritte Möglichkeit die ich dir anbieten will ist meine persönliche Lieblingsvariante: 50 Prozent des Geldes steckst du in den S&P 500, die andere Hälfte in den MDAX.

Dieses Vorgehen hat auch den Vorteil, dass die Hälfte deines Geldes in Euro angelegt ist – und nur die andere Hälfte in Dollar. Das verringert dein Wechselkursrisiko. Schließlich weiß niemand so ganz genau, wie viel Euro du in 20 oder 30 Jahren für einen Dollar bekommst.

Übrigens haben sowohl Jens Rabe als auch Matt Logan den Effekt einer Anlage in den Index für dein Geld noch deutlich unterschätzt. In Wahrheit bist du also noch viel schneller von 20.000 auf 100.000 als die beiden es prognostizieren.

Wann steht der Dow denn nun wirklich auf 100.000?

Ich habe versprochen, dass ich dir meine eigene Variante wann aus deinen 20.000 Dollar 100.000 Dollar geworden sind noch vorstellen werde. Die ist optimistischer als die von Jens Rabe und optimistischer auch als die von Matt Logan. Und das aus folgendem Grund: Die beiden haben bei ihren Rechnungen nämlich nur auf die Entwicklung des Indexes selber geachtet, auf die Kurssteigerung der Aktien.

Du bekommst für deine Anlage in den DOW JONES aber auch regelmäßig Dividenden ausbezahlt. Die kannst du nun wieder anlegen. Oder du kaufst von Anfang an einen ETF, der die Dividenden gleich wieder anlegt. So ein ETF heißt thesaurierend.

Ein thesaurierender ETF hat für dich den Vorteil, dass du gar nichts mehr tun musst. Vorteil Nummer zwei: Du hast bei der Wiederanlage auch keine Kosten. Der ETF erledigt das automatisch für dich.

DOW JONES – total return

DOW JONES – total return

Wie hoch ist nun der jährliche Durchschnittsgewinn des DOW JONES, wenn du die Dividenden mitrechnest? Das hat ein anderer Autor vor ziemlich genau einem Jahr schon für mich ausgerechnet, Sean Williams von fool.com. Er hat sogar eine eigene Grafik gemacht, an der das gut abzulesen ist.

Zusammen mit den Dividenden kommt der DOW JONES nicht mehr auf 7,67 Prozent Zuwachs im Jahr, wie bei Matt Logan, sondern auf stolze 9,72 Prozent. Damit verkürzt sich natürlich auch die Zeit, in der aus deinen 20.000 Dollar 100.000 Dollar werden.

Für dich ist es völlig einerlei wie der DOW steht – für dich zählt, wie viel aus deinem Geld wird. Und da das viele Anleger so sehen, gibt es den DOW und auch den S&P 500 natürlich auch als einen Total-Return-Index. In den sind die Dividenden immer gleich mit eingerechnet – so wie es beim DAX und beim MDAX ohnehin gemacht wird.

Bei einem return von 9,72 Prozent erreichst du schon in nur 18 Jahren das Fünffache deiner Anfangsinvestition.

Puh. Das geht aber schnell!

Und – nein, das ist keine Zauberei. Das ist vielmehr der Zinseszins. Albert Einstein hat ihn mal das achte Weltwunder genannt.

Vielleicht möchtest du das mit den 18 Jahren bis zu den 100.000 jetzt gerne selber nachrechnen. Deshalb kommt hier die Erklärung, wie das geht:

Du tippst 20.000 in deinen Taschenrechner und multiplizierst diese Zahl mit 1,0972. Die „0972“ hinter dem Komma stehen für 9,72 Prozent. Die 1 vor dem Komma ist nötig, damit der Ausgangswert auch erhalten bleibt. Wenn du jetzt einmal auf die Ergebnistaste drückst, dann erhältst du das Resultat für das erste Jahr. Drückst du ein zweites Mal, dann zeigt der Rechner dir an, wie du nach zwei Jahren da stehst.

Und nun drückst du so lange die Ergebnistaste, bis der Rechner auf 100.000 springt.

Natürlich solltest du mitzählen, denn nur so kommst du auf die Zahl der Jahre. Nach 17 Multiplikationen (Jahren) zeigt mein Taschenrechner rund 96.800 an. Und nach 18 Jahren sind es dann – 106.200. Du siehst also, es braucht in Wahrheit sogar etwas weniger als 18 Jahre, um von 20.000 auf 100.000 zu kommen. Mit einer ganz einfach Anlage in den DOW JONES. No stock picking. Just buy.

Wie stark werden der DOW, der S&P 500 und der DAX in Zukunft steigen?

Ich weiß so wenig wie jeder andere, was genau die Zukunft uns bringt. Werden wir zu einer friedlichen interplanetaren Zivilisation mit Kolonien auf dem Mond und auf dem Mars, so wie Jeff Bezos (AMAZON) und Elon Musk (TESLA) es vorschwebt? Oder wird ein riesiger Meteorit der auf die Erde stürzt dem menschlichen Leben ein Ende bereiten?

Ganz ehrlich. Ich weiß es nicht.

Ich setzte darauf, dass die Zukunft der Erde in etwa das bringt, was die Vergangenheit uns auch gebracht hat: Jede Menge Chaos in der Welt – und trotzdem ein über die Jahrzehnte steigender Wohlstand. Mit auf lange Sicht deutlich steigenden Aktienkursen.

Natürlich kann der DOW sich in den nächsten Jahren besser entwickeln als ich es angenommen habe. Er kann zum Beispiel um 10,35 Prozent im Jahr zulegen, so wie der S&P 500 das in der Zeit von Anfang 1986 bis Ende 2015 getan hat

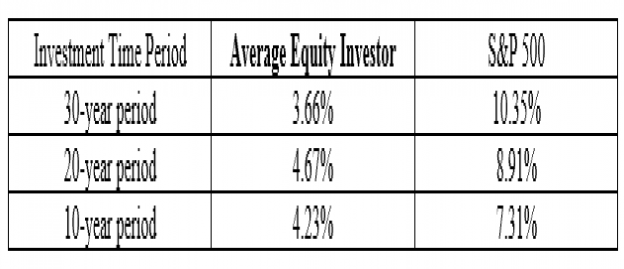

Er kann auch deutlich schlechter abschneiden und landet dann „nur“ bei 7 oder bei 8 Prozent. Hier ist eine kleine Tabelle (Quelle: DALBAR – Financial Services Market Research Firm), wie der S&P 500 in den letzten 10 Jahren, in den letzten 20 Jahren und in den letzten 30 Jahren inklusive Dividenden abgeschlossen hat. Die gibt dir einen Anhaltspunkt für die Bandbreite von unterschiedlichen Ergebnissen.

Tabelle: Zacks Investment; Zahlen: DALBAR

Tabelle: Zacks Investment; Zahlen: DALBAR

Zwischen 7 und 10,5 Prozent ist demnach alles drin, wenn wir die letzten Jahrzehnte als Vergleichsmaßstab nehmen.

Wie du aus dieser Tabelle aber auch ganz schnell erkennen kannst, hat der durchschnittliche Investor (Average Equity Investor) in allen drei Zeiträumen deutlich weniger Gewinn gemacht als der Index. Die schlechteste Zahl lautet 3,66 Prozent.

Erschreckend!

Wie kommt das? Was machen durchschnittliche Anlegerinnen und Anleger nur so konsequent falsch, dass sie deutlich schlechter dastehen als jede simple Buy-and-hold-Strategie?

Um diese Fragen wird es hier in der nächsten Woche gehen in dem Beitrag „Don’t ever sell“.

Stay tuned!

Wenn du keinen Beitrag mehr verpassen willst, dann bestell doch einfach den Newsletter! So wirst du jedes Mal informiert, wenn ein neuer Beitrag erscheint!

Nachbemerkungen

Ich habe mich in meinem Text in der Regel auf den DOW JONES und am Schluss auch auf den S&P 500 bezogen. Das liegt daran, dass sich für die USA viel mehr fundierte Untersuchungen im Internet finden lassen, zum Beispiel bei der Frage, wie der durchschnittliche Anleger abschneidet.

Trotzdem will ich die historischen Zahlen für den DAX gerne nachtragen. Der hat es in den letzten drei Jahrzehnten auf 8,7 Prozent gebracht.

Quelle: Boerse.de

Seit Bestehen des MDAX (1994) ist die Rendite in diesem Marktsegment deutlich höher als beim DAX selber. Die DZ-Bank kommt auf eine Performance für den MDAX von 11,3 Prozent.

Quelle: aktien-mag

Diese Zahlen zeigen, dass auch in Deutschland eine Rendite von 8-11 Prozent inklusive der eingenommenen Dividenden realistisch ist. Dieses Ergebnis ist in meinen Augen auch für die nächsten Jahrzehnte wahrscheinlich. Garantiert ist diese Performance für Anleger gleichwohl nie.