ERSTENS: Das Forward-PE steht bei 16,5.

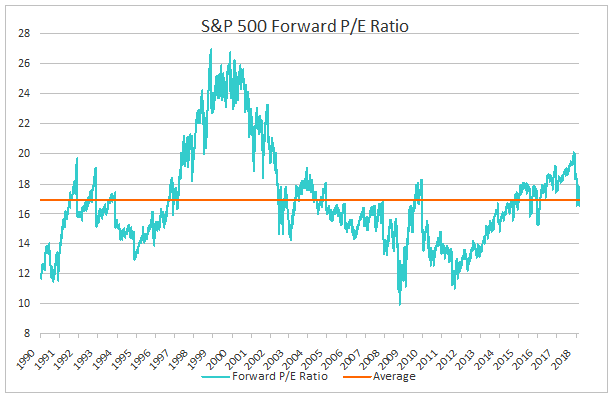

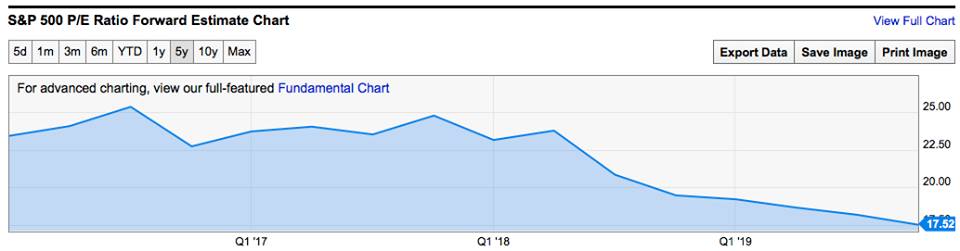

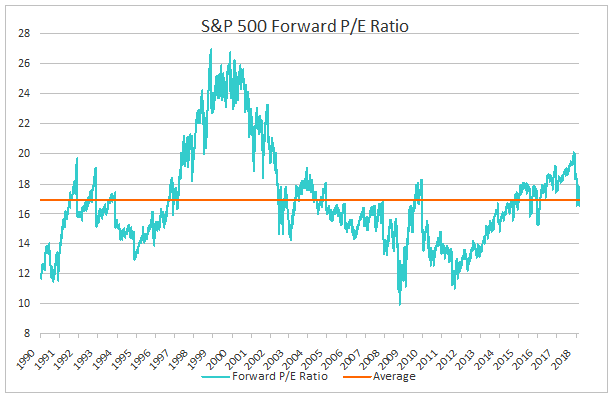

Das Forward-PE (KGVe) des S&P 500 steht derzeit bei 16,5 (Quelle: Zacks Investment, März 2019). Damit liegt es am historischen Durchschnitt der letzten 3 Jahrzehnte. Dieses PE wird nach den erwarteten Gewinnen der kommenden vier Quartale berechnet – nach den Zahlen von Bloomberg.

Alles andere als Forward ist bei der Beurteilung des Gesamtmarktes und seiner Bewertung in meinen Augen nicht sinnvoll. Wir kaufen Aktien nicht wegen der Gewinne, die sie im Januar oder im Mai 2018 gemacht haben (diese Zahlen gehen ja im Moment noch in das übliche KGV ein). Wir kaufen mit Blick auf die Gewinne, die sie in der näheren Zukunft machen. Und Forward ist die Lage ziemlich eindeutig: Aktien sind nicht teuer – und sie sind auch nicht billig. Sie liegen von ihrem Preisniveau her genau im Durchschnitt der letzten drei Jahrzehnte.

Ein Forward-PE enthält Erwartungen. Das sind Erwartungen an zukünftige Gewinne. Werden diese Erwartungen nicht erfüllt (zum Beispiel weil eine Rezession kommt), dann geht es nach unten. Diese Gefahr bestand durchaus in den letzten Monaten, als der Markt von einer Fortsetzung der Handelsauseinandersetzung zwischen China und den USA ausging. Derzeit gibt es für so ein Szenario allerdings keine Anhaltspunkte. Die Quartalszahlen die (bislang) vorliegen, erfüllen im Schnitt die Erwartungen – oder liegen leicht darüber. Eine Rezession ist in den USA nicht zu erkennen (in Europa sieht das zum Teil ganz anders aus, was die niedrigen Bewertungen hier erklärt).

Man kann aus der Grafik oben gleich mehreres lernen.

Erstens. Aktien können abknicken, auch ohne überbewertet zu sein (2008/09). Das ist leicht zu verstehen. Die Anlegerinnen und Anleger werden in einer Rezession pessimistisch in Bezug auf den Markt. Deshalb ist die Nachfrage nach Aktien nicht sehr hoch. Die Kurse sinken, ebenso wie die PE’s. Dafür braucht es keine optimistischen oder gar euphorischen Bewertungen am Aktienmarkt. Ein Ereignis wie der Kollaps des amerikanischen Immobilienmarktes und die Insolvenz der Investmentbank LEHMAN BROTHERS reicht dazu völlig aus.

Aus fair bewerteten Aktien (17) werden in so einer Krise günstige (15), billige (13) und schließlich sogar spottbillige Aktien (10-11). Deutlich stärker aber als das PE fallen in einer Krise die Kurse selber – denn die Gewinne vieler Unternehmen gehen ja zurück.

Zweitens. Alles über 20 ist beim Forward-PE im Bereich der Euphorie – dann ist Vorsicht angesagt. Die Korrektur Anfang 2018 kam, als das Forward-PE 20 erreicht hat.

Drittens. Ein PE zwischen 12 und 14 ist ziemlich günstig. Zu solchen Kursen kann man nur selten einkaufen und es lohnt auch nicht, mit seinem Geld an der Seitenlinie zu stehen und auf so günstige Bewertungen zu warten. Zwischen 1996 und 2008 ist es nicht ein einziges Mal vorgekommen. 2003 hat der Chart die 14 allerdings so gerade erreicht.

Die Zinsen für 10-Jährige Staatsanleihen seit April 2018.

ZWEITENS: Die Zinsen

Aktien und ihre Bewertung ergeben sich nicht im luftleeren Raum, sondern stehen in einem engen Kontext zum Zinsniveau. Können Anlegerinnen und Anleger hohe Zinsen risikofrei beziehen, dann drückt das auf die Kurse von Aktien – und die Bewertungen gehen zu Boden. Derzeit erzielen 10-Jährige Anleihen in den USA rund 2,5 Prozent an Zinsen. Sie haben also ein KGV von 40. Aktien dagegen stehen bei 16,5. Das sieht gut aus für Aktien. Noch vor kurzer Zeit stand das Zinsniveau in den USA bei etwa 3,2 Prozent – und damit bei einem KGV von rund 30.

Das alleine ist schon ein Hinweis darauf, dass es zu Aktien derzeit kaum eine Alternative gibt (von amerikanischen REITs einmal abgesehen).

DRITTENS: Die 3-Prozent-Regel

Was jetzt noch fehlt, um die Lage bei amerikanischen Aktien bewerten zu können, das ist die 3 Prozent-Regel. Sie besagt, dass der Abstand zwischen den Staatsanleihen (der risikofreien Anlage) und Aktien zumindest 3 Prozent betragen sollte. Wird der Abstand geringer, dann wird es für Aktien schwierig.

Machen wir also die Rechnung: Derzeit Aktien liegen bei 6,06% (100 geteilt durch 16,5). Anleihen dagegen bringen 2,5%. Der Abstand ist groß genug, um Aktien Raum für weiteres Wachstum zu geben.

Das sah vor einigen Monaten noch ganz anders aus. Da lagen die Zinsen oberhalb von 3 Prozent und zogen in Richtung 3,5%. Bei leicht fallenden Gewinnen hätten die Gewinne aus Aktien in Richtung 5,5% laufen können. Der Abstand zwischen Aktien und Anleihen (Staatsanleihen mit 10 Jahre Laufzeit) wäre auf nur noch 2 Prozent geschrumpft. Dann wäre der Abstand zwischen Anleihen und Aktien nur noch 2 Prozent gewesen – und das hätte den Aktienmarkt massiv unter Druck gesetzt. Die Kurse wären gesunken – und damit auch das Forward-PE. Das jedenfalls sagt die 3-Prozent-Regel.

Hätten. Laufen. Können.

Es ist nicht passiert.

Durch die gefallenen Zinsen befinden wir uns nun für Aktien wieder in der besten aller Welten – es gibt aus Sicht der nach Rendite suchenden Anlegerinnen und Anleger kaum eine Alternative.

VIERTENS: Blackrock sieht einen „melt up“ kommen

In der Zwickmühle, aus dieser Lage am Aktien- und Anleihemarkt ihre Entscheidungen abzuleiten, befinden sich alle Anlegerinnen und Anleger. Wie wir in der vergangenen Woche gesehen haben, befindet sich in dieser Zwickmühle auch der größte Vermögensverwalter der Welt. Blackrock-CEO Larry Fink sprach in einem Interview auf CNBC sogar von einem „melt up“, den wir in den nächsten Monaten erleben könnten.

Der Grund für so einen melt up ist einfach: Zu viel Geld von Anlegerinnen und Anlegern steht auf der Seitenlinie. Kommen sie zu dem Schluss, dass es lieber im Markt sein sollte, dann werden die Kurse in nächster Zeit durch dieses in den Markt strömende Geld deutlich steigen. Nicht weil die Gewinne der Unternehmen steigen. Nicht weil die Dividenden sie locken. Sondern weil es keine Alternative gibt. Und natürlich wird das das PE des amerikanischen Marktes eindeutig in optimistische Bereiche treiben – in Richtung 20. Dann haben Crash-Propheten wiederum die Chance, vor zu hohen Kursen zu warnen. Crash-Propheten bewerten jedes Anzeichen von Optimismus bereits als ein sicheres Signal für einen kommenden Crash. Sollen sie. Wir müssen ihnen nicht glauben.

FÜNFTENS: Der Crash bleibt aus

Ich persönlich lebe jetzt mit der Behauptung, amerikanische Aktien seien teuer und müssten kollabieren, seit ich Anfang 2015 meinen Blog gestartet habe. In der Zeit sind meine Aktien um 80 Prozent gestiegen (31.12.2014 – 21.04.2019) – und die KGVs des Gesamtmarktes (USA) sind sogar noch gefallen, wie im Chart oben gut zu sehen ist.

Ich liebe KGV-Charts!

Der Jahr für Jahr angekündigte Crash – er fällt mit schöner Regelmäßigkeit aus.

Mein Fazit

Wenn der Markt in einer neutralen Verfassung ist, wie derzeit, oder in einem Zustand des leichten Optimismus, wie vermutlich zum Ende des Jahres 2019 hin, dann ist es ein Fehler, nicht im Markt zu sein. Ein steigender Markt geht beinahe immer mit Optimismus einher. Und optimistische KGVs (amerikanisch: PEs) sind nun mal beinahe immer leicht überhöht.

Auch viele Anleger missverstehen jede Form von Optimismus des Marktes bereits als eine Euphorie, die als ein Vorbote für einen heftigen Markteinbruch gilt. In Umfragen sagen Anleger schon seit Jahren, die Wahrscheinlichkeit für einen Crash liege im laufenden Jahr bei 50 Prozent. Dabei liegt die statistische Wahrscheinlichkeit für einen Crash in einem einzigen Jahr nur bei 4 Prozent.

Die Angst hält Anlegerinnen und Anleger wieder und wieder an der Seitenlinie. Sie wollen ihr Geld in Sicherheit wissen. Doch wie sicher ist es dort wirklich? Hier in Europa bringt es an der Seitenlinie keine Zinsen und wird von der Inflation aufgezehrt.

Der gefährlichste Ort für Anlegerinnen und Anleger ist und bleibt in meinen Augen – die Seitenlinie.

Mehr sehen

Wenn du keinen Beitrag mehr verpassen willst, dann bestell doch einfach den Newsletter! So wirst du jedes Mal informiert, wenn ein neuer Beitrag erscheint!

Das Forward PE ist eine nützliche Kennzahl. Auch die 3%-Regel kann ich nachvollziehen. Gesucht wird nach einem Indikator „Ist der Aktienmarkt teuer, neutral oder billig im Vergleich zu Anleihen.“

Mich erinnert das an ein Zitat von Peter Lynch aus dem Buch „Aktien für Alle“:

„Übertreffen die Zinserträge aus langfristigen Staatsanleihen die Dividendenerträge aus dem S&P 500 um 6 Prozent oder mehr, dann sollten Sie von Aktien auf Anleihen umsteigen.“

Lynch macht hier das Gleiche wie bei der 3 Prozent-Regel. Er verbindet die Bewertung von Aktien-und Anleihenmärkten.

Den Vorteil, den ich bei der Vorgehensweise von Lynch sehe ist, dass die Anleihe-und Dividendenrenditen jederzeit ablesbar sind. Sie sind sozusagen real. Der Unsicherheitsfaktor, der sich naturgemäß aus einer prognostischen Kennzahl Forward PE ergibt, wäre genommen.

Es kann sein, dass die 6 Prozent mittlerweile zu hoch angesetzt sind. Lynch hat dieses Zitat Anfang der 90er Jahre gemacht. Das wäre eine Überprüfung wert. Vielleicht bestätigt sich das Ergebnis. In dem Fall wäre sein Zitat ein herausragender Indikator für die Einschätzung, ob Märkte günstig, neutral oder teuer bewertet sind. Dann wäre diese Regel mindestens der hier vorgestellten 3 Prozent-Regel ebenbürtig. Staatsanleihen würde ich auch nicht als risikofreie Anlage bezeichnen, wie von Dir unter Punkt drei dargestellt.

Das Forward PE hat seine Berechtigung und ist ein hilfreicher Indikator.

Mich würde es sehr freuen, wenn Du das Lynch-Zitat auf die Entwicklungen an den Aktien-und Anleihemärkten seit Anfang der 90er Jahre bis heute anhand des S&P 500 überprüfen könntest.

Es passt ja auch zu Deinem Blog „Langsam reich werden…“ die Werthaltigkeit des Zitats von einem der erfolgreichsten Fondsmanager über die letzten drei Dekaden zu diskutieren.

Für das Geld, das die nächsten 10 Jahre nicht benötigt wird, gilt das auf jeden Fall – eigentlich gilt das ja immer.

Bei „Spekulationsgeld“ bin ich gerade vorsichtiger. Ich hatte von Oktober bis Dezember2018 viel gekauft und verkaufe nun wieder mit 10 % bis 15 % Gewinn. Ich finde, das ist eine ordentliche Rendite für 6 Monate und fühle mich zur Zeit mit meinem Spekulationsgeld ganz wohl an der Seitenlinie.

Die Volatilität ist wieder rekordverdächtig niedrig, Shortpositionen werden kaum noch eingegangen. Bei solchen „paradiesischen“ Zuständen werde ich immer etwas vorsichtig. Den Larry Fink – Kommentar würde ich ganz klar unter die Rubrik Kontraindikator einordnen.

Danke für den guten Beitrag. Ich bin so ein Doofmann, der an der Seitenlinie steht. Schon im Dezember dachte ich, es wäre Zeit einzusteigen. Jetzt sind die Kurse wieder deutlich gestiegen und ich hasse mich ein Stück selbst. 🙂

Der Einstieg ist irgendwie das Schwerste.

Viele Grüße

Peter

Bitte keine übertriebene Selbstkritik (Doofmann; hasse mich) – das schwächt das Ich. Nicht einzusteigen ist allzu menschlich. Wir haben Angst. Sind die Kurse hoch, haben wir Angst vor wieder fallenden Kursen. Sind die Kurse niedrig, haben wir Angst vor weiter fallenden Kursen. Einfach kaufen. Du kaufst doch bestimmt nicht zum letzten mal. Du kauft in 2020 wieder. Und in 2021 wieder und in 2022 wieder. Und manchmal werden die Kurse hoch sein – und manchmal niedrig. So ist das Leben. Am ende kommt es nur darauf an, dass du mal anfängst. Und dann Jahr für Jahr nachkaufst.

Schöne Grüße aus Berlin

Christian

P.S.: Das Geldseminar von grossmutters-sparstrumpf ist für viele eine große Hilfe!

Danke für die Antwort. Die Selbstkritik ist ja mit einem Augenzwinkern versehen. Es gibt Schlimmeres als sein Geld nicht richtig anzulegen. Zum Beispiel erst gar keins zu haben. 🙂

Ich bin eigentlich davon überzeugt mit der von Ihnen erwähnten Kombination aus ETF aus S&P500 + MDAX gut zu fahren. Aber welchen? Ausschüttend und oder thesaurierend? Was ist mit der Vorabpauschale? Bin ich genug diversifiziert? Ein Kurs „Investieren für Neurotiker“ wäre ganz gut. 🙂

Sag ich doch: Geldseminar von Grossmutters-sparstumpf. Das ist der beste Kurs „Investieren für Neurotiker“.

Wer ohnehin genug Geld hat (und auch im Alter haben wird) der muss sich nicht mit Geldanlage herumschlagen. Er darf. Aber er muss nicht.

Alle anderen sollten es aber tun. Ich finde auch die Kombination aus S&P 500 und MDAX super. Ich würde mein Geld auch in den MSCI World legen. Ich würde es auch Warren Buffett anvertrauen (BERKSHIRE). Und ich würde in Erwägung ziehen, alles drei zu tun. Oder zwei was (BERKSHIRE + MSCI World).

Hallo,

wieder ein hoch interessanter Artikel! Aber für das P/E-Ratio gibt es auch gegenteilige Ansichten: https://www.lynxbroker.de/artikel/das-p-e-ratio-die-gefaehrliche-waffe-der-analysten/

Als Laie kann ich das gar nicht entscheiden. Deswegen würde mich eure Argumentation sehr interessieren.

Schöne Grüße

4Heiner

In meinen Augen muss es diese Auseinandersetzung auch geben Heiner, denn in der Frage, ob der Markt weiter nach oben zieht (oder nach unten abhaut), können die Beobachter nun wirklich nicht einer Meinung sein.

Die Tendenz, das Forward-PE als unseriös darzustellen, findet sich bei deutschen Autoren immer mal wieder. Ich persönlich kann das allerdings nur als Unwissenheit auffassen. Die Amerikaner die ich beobachte, rechnen allesamt mit dem Forward-PE. Und auf die Gefahren habe ich ja hingewiesen. Forward heißt immer, dass es um Erwartungen geht. Allerdings hoffe ich, dass ich am Chart des Forward-PE für die letzten 30 Jahre habe zeigen können, wie hilfreich das Forward-PE ist. Taucht es in den Bereich der Euphorie ein, dann wird es gefährlich. Das Problem bei allen anderen PEs (training twelve month, Shiller-PE) ist, dass sie die Vergangenheit darstellen – und nicht die Erwartungen in Bezug auf die Zukunft, die die Anlegerentscheidungen beeinflussen.

Kurz gesagt. Niemand legt Geld an, nur weil das Stiller-PE gerade niedrig ist. Sondern weil die Gewinnerwartungen steigen und Optimismus im Markt ist.

Ich persönlich halte das Forward-PE für hilfreich, um den Markt zu beurteilen und wie hilfreich es ist, das werden die nächsten Monate ja zeigen. Zieht der Markt wirklich nach oben (wie auch ich es annehme)? Oder tut er es nicht (was auch nicht schlimm wäre, denn er hat jetzt schon den Stand erreicht, den zum Beispiel ZACKS für den Jahresendstand im S&P 500 hält – 2.900 Punkte)? Oder haut er nach unten ab – was ich für sehr unwahrscheinlich halte.

Das schöne ist, dass wir das ja alles werden beobachten können. Und dann werden wir sehen, wer mit seinen Argumenten recht hatte. Mir kommt es auf die Argumente an. Allerdings haben sich meine Argumente in den letzten Jahren auch sehr bewährt – in der Performance des Depots.

Zu viele Anlegerinnen und Anleger suchen regelrecht nach Gründen, mit ihrem Geld nur ja nicht im Markt zu sein. Und das ist gefährlich – für die Performance der Betreffenden.

Schöne Grüße aus Berlin

Christian