Am Freitag hat mein Depot ein neues Hoch erreicht – wie der S&P 500 und die NASDAQ auch. Das V der Erholung ist im Chart oben gut zu sehen. Wer hätte das vor fünf Monaten gedacht? Ich muss zugeben, so optimistisch, davon auszugehen, dass die Kurse noch in diesem Jahr neue Hochs erreichen, war nicht einmal ich.

Die Global Champions von grossmutters-sparstrumpf haben den Crash-Test sehr gut bestanden. Derzeit liegen sie für 2020 mit 12,6 Prozent im Plus (15,5 Prozent vor dem MSCI World; 12,5 Prozent vor dem S&P 500). Das liegt zum einen an den FAANG-Aktien. FACEBOOK, APPLE, AMAZON und NETFLIX sind bei mir im Depot. Aber es liegt eben nicht nur an ihnen.

Aktien wie die des Farbenherstellers SHERWIN-WILLIAMS (home improvement) stehen derzeit ebenso auf Allzeithoch oder knapp darunter wie CHIPOTLE MEXICAN GRILL (fast food) und JOHN DEERE (Landmaschinen). Ich habe mir mit der Auswahl dieser Titel sehr viel Mühe gegeben. Sie hat sich erkennbar gelohnt. Und natürlich habe auch ich meinen fairen Anteil an Misserfolgen erlebt (WIRECARD, UNDER ARMOUR). So ist das Leben. Ich kann (und muss) nicht immer richtig liegen, um den Index zu schlagen.

Farbenhersteller SHERWIN-WILLIAMS – in der Krise zu einem neuen Hoch.

Die Krise als Schub für Technologie-Unternehmen

Noch besser als die Global Champions sind die Global Tech-Champions durch die Krise gekommen. Sie haben in diesem Jahr schon eine Performance von 43,5 Prozent erzielt. Keine Frage, die durch Corona ausgelöste Krise hat den Tech-Werten sehr stark genutzt. Ihre Geschäftsmodelle haben kaum gelitten (APPLE) oder bekamen sogar noch einen Schub (AMAZON, ETSY, ZOOM VIDEO). Das ist am Erfolg der Global Tech-Champions gut zu sehen.

In der Krise waren Unternehmen wie MICROSOFT, APPLE und FACEBOOK noch aus einem weiteren Grund die klaren Sieger. Sie sitzen auf hohen Cash-Beständen – die sie jetzt nutzen können. Viele Dividendenaktien hingegen kamen in den letzten Monaten mächtig unter die Räder. Sie mussten ihre Dividenden kürzen, ein Trend, der sich fortsetzen dürfte.

Die Folgen der Overperformance

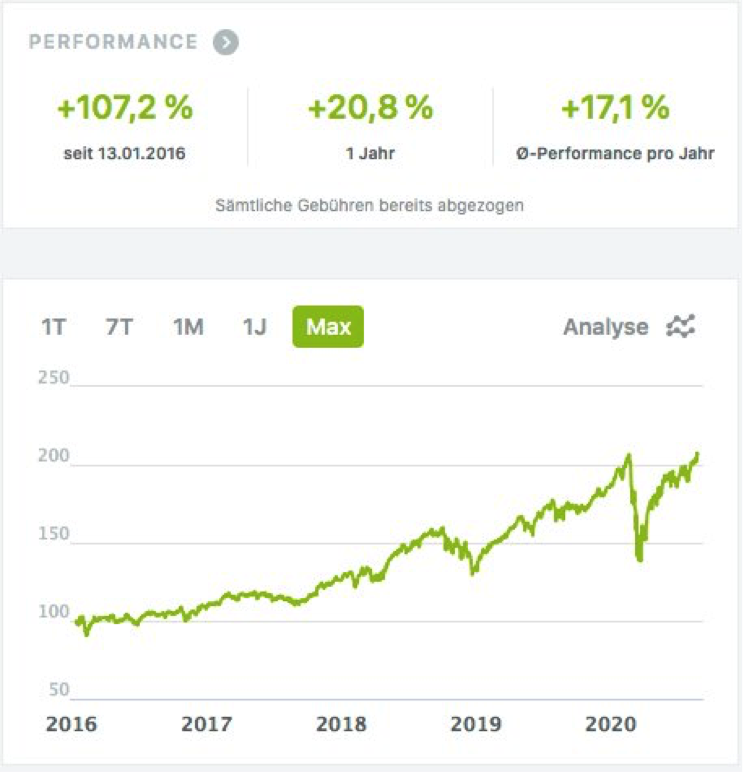

Sie ist ist natürlich gut für das Depot! Und das ist auch in nur wenigen Jahren so, zum Beispiel in den vergangenen vier Jahren. Derzeit liege ich für diese Zeit bei einer Performance von 19,28 Prozent pro Jahr – der Index selber (MSCI World) bei 10,5 Prozent.

Dividenden-Strategien schaffen in der Regel rund 80 Prozent von dem, was der Index schafft, ergab eine Studie von Morningstar (dazu müssen sie allerdings sehr gut sein). 80 Prozent von 10,5 Prozent sind 8,4 Prozent.

In Mark und Pfennig

Bei einem Return von 8,4 Prozent, wie ihn sehr gute Dividendenstrategien erreichen, wurden in den vergangenen vier Jahren aus 100.000 Euro Einmalanlage 138.000 Euro. Nicht schlecht.

Mit dem Index (10,5 Prozent) wurden allerdings 149.000 Euro daraus. Viel besser.

Bei einem Return von 19,28 Prozent schaust du am Ende der vier Jahre in dein Depot – und hast 202.000 Euro.

Wie kann ich das überprüfen?

Das geht zum Glück ganz einfach. Da ich seit vier Jahren mit den ’Global Champions’ ein handelbares wiki habe, kannst du die Performance dort (wikifolio) oder auf einem Finanzportal wie etwa ariva überprüfen. Du kannst zudem in das Depot reinschauen um zu sehen, welche Aktien mit welcher Gewichtung vertreten sind. Und du kannst jeden Kauf und Verkauf von mir einsehen. Zuletzt habe ich PLANET FITNESS nachgekauft und LAM RESEARCH und NVIDIA neu ins Depot aufgenommen, ganz so, wie in meinem privaten Depot auch.

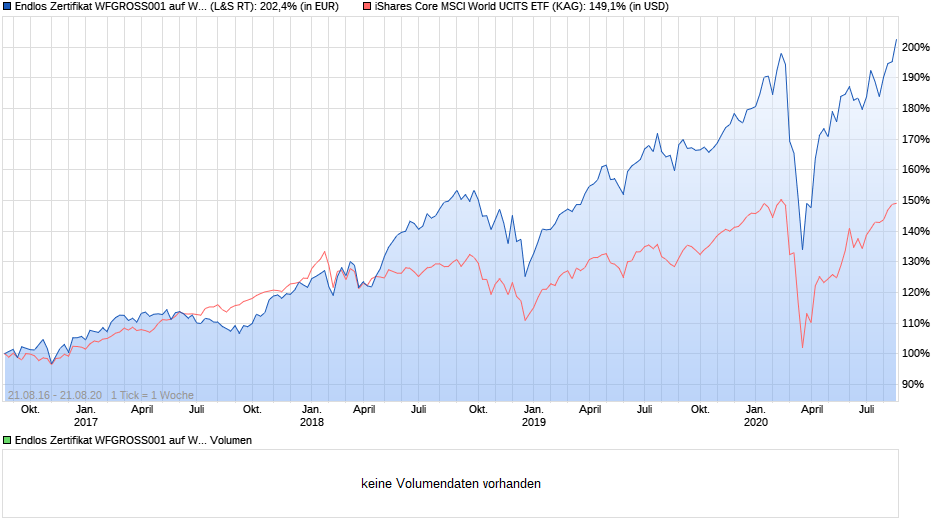

Ich habe den Chart für mein Depot mit einem ETF (in Euro) auf den MSCI World verglichen. Grob gesprochen stehen da über vier Jahre 50 Prozent für den Index. Und 100 Prozent Gewinn für mich.

Vier Jahre ‚Global Champions“ gegen den MSCI World.

Kann das so weitergehen mit der Overperformance von grossmutters-sparstrumpf?

Schauen wir mal. ETF-Vertreter wie Gerd Kommer sagen gerne, so ein Ergebnis sei Zufall. Das könne so nicht weitergehen. Er irrt in diesem Punkt. Es ist wirklich schwer, den Index zu schlagen, das gebe ich gerne zu. Und ich kann auch nicht garantieren, dass es mir in jedem Jahr gelingen wird. Aber es ist gleichwohl möglich. Der Aufwand dafür ist allerdings hoch. Ich lese jeden Tag rund eine Stunde zu ‚meinen‘ Aktien. Ohne das geht es in meinen Augen nicht.

Kann das mit den 19 Prozent so weitergehen?

Klare Antwort: Nein. 19 Prozent sind auf lange Sicht eindeutig zu hoch. Es ist eine Zahl aus den guten Zeiten, so wie die 10,5 Prozent für den Index es auch sind. Die guten Zeiten können noch viele Jahre andauern, daran besteht in meinen Augen kein Zweifel. Können! Nicht müssen. Aber es kommen auch wieder richtig schlechte Zeiten (wie etwa die Jahre 1968-1977 oder 1999-2008) in denen wir uns über viele Jahre hinweg mit einigen wenigen Prozenten Gewinn im Jahr (inklusive der Dividenden) werden begnügen müssen.

Der Sieger der vergangenen Woche war einmal mehr die Aktie von APPLE, die bis auf 499 Dollar steigen konnte. Mein Kursziel für die Aktie (500 Dollar) ist also zu gut wie erreicht.

Mein Fazit

Erstens: Die Erzählungen der Dividendenanleger, in der Krise würde sich die Überlegenheit ihrer Anlagestrategie erweisen, hat sich, wie von mir erwartet, als Märchen herausgestellt. Der Blogger-Kollege Michael Kissig hat im April seine Warnung vor Dividendenaktien veröffentlich. Wer mag, der lese bei ihm weiter. Der Titel des Textes: Führt die Dividendenstrategie in die Renditefalle? Ja. Das tut sie.

Zweitens: Die sehr hohe Overperformance von rund 15 Prozent im Depot von grossmutters-sparstrumpf ist in der Krise entstanden – in den Monaten davor (August-Dezember 2019) war sie unbedeutend. Das spricht in meinen Augen ganz klar für mein Depot. Es hat sich in der Krise sehr gut bewährt.

Drittens: Den Tech-Aktien im wiki ‚Global Tech-Champions’ gehört in meinen Augen die Zukunft. Trotzdem werde ich mein Geld auch weiterhin nicht ausschließlich auf Tech-Aktien setzen. Ich werde auch in Zukunft auf Unternehmen wie NIKE setzen, auf MASTERCARD, auf DISNEY und auf STARBUCKS.

Ist dir etwas aufgefallen bei diesen vier Unternehmen? Sie alle setzen massiv auf den Einsatz von Technologien, um ihre Kunden zufriedenzustellen. NIKE verkauft immer mehr seiner Produkte online. STARBUCKS hat schon lange eine App für seine Kunden, die es ihnen ermöglicht, ihren Kaffee im voraus zu bestellen, lange bevor sie eine Filiale erreichen. DISNEY und MASTERCARD müssen sich immer weiter für neue Technologien öffnen, wenn sie relevant bleiben wollen, DISNEY für das Streaming, MASTERCARD für Blockchain, Near Field Communication und das Bezahlen von Nutzer zu Nutzer.

Viertens: Es war der Fehler vieler Privatanleger, in den Jahren 1998-2000 ihr gesamtes Geld auf die stark im Kurs steigenden Unternehmen der Internet-Branche zu setzen. Das endet in hohen Verlusten. Den zweiten Fehler machten sie alle, als sie ab 2002 den Technologiewerten abschworen und stattdessen auf Dividendenwerte wie COCA COLA, GENERAL ELECTRIC und BASF setzten. Seit dem Jahr 2002 schon laufen Technologiewerte besser als der breite Markt. Nichts deutet derzeit darauf hin, dass sich daran etwas ändern wird.

Wenn du keinen Beitrag mehr verpassen willst, dann bestell doch einfach den Newsletter! So wirst du jedes Mal informiert, wenn ein neuer Beitrag erscheint!

Finde es extrem interessant zu sehen, mit welcher Argumentation dieser glückliche Ausgang nachträglich erklärt wird. Das ist Kahnemann in Aktion.

Daniel Kahneman hat sich mit einer Menge an Fragen beschäftigt (und dafür als einer der wenigen Psychologen einen Nobelpreis bekommen) – mit dem Einfluss von Zinsen und von Rettungspaketen auf die Börse (und die Wirtschaft) allerdings nicht. Da lohnt es eher Ken Fisher zu lesen oder gleich den Altmeister Sir Meynard Keynes.

Wie kann man Dein Wiki sinnvoll mit ETFs nachbauen?

Spannende Frage. Natürlich gibt es zunächst einmal keine echte Möglichkeit, so ein Depot aus Einzelaktien durch ETFs zu ersetzen. Ich habe gerade einen Teil von APPLE verkauft, weil die Aktie im Depot zu stark wurde (über 15 Prozent) und habe sowohl bei Chipherstellern, als auch bei Corona-Verlierern wie PLANET FITNESS nachgekauft. Das alles ist zwar in meinen Augen immer noch weitgehend Buy-and-hold (zum größten Teil jedenfalls), aber eben doch aktives Handeln mit dem Ziel, die Performance zu erhöhen. Manche Werte verschwinden ja auch bei mir ganz aus dem Depot. Oder kommen neu hinzu. Mein turnover ist allerdings sehr niedrig.

Um dem wiki mit ETFs zumindest nahe zu kommen müsstest du nur zwei davon kaufen. Einen auf den INFORMATION TECHNOLOGY INDEX (oder alternativ auf die NASDAQ), einen auf den S&P 500 (oder alternativ BERKSHIRE HATHAWAY). Das war es schon. Ich sage jetzt mal keine Prozentzahlen dazu, das ist dann Geschmacksache und deine Entscheidung.

Wenn ich nachrechne komme ich zu dem Ergebnis, dass der Bereich INFORMATION TECHNOLOGY bzw. NASDAQ in meinem Depot derzeit einen Umfang von rund 50 Prozent hat. Und bis auf LINDT, EVENTIM, ADIDAS und NOVO NORDISK sind die restlichen Werte alle im S&P 500 enthalten.

Der S&P 500 hat Jahr für Jahr eine deutlich bessere Performance als der MSCI World. Natürlich ist es gegen den Ansatz von Gerd Kommer den Weltaktienmark abzubilden, wenn du (so wie ich) einen so starken Schwerpunkt in den USA bildest. Allerdings schlägt der S&P 500 den MSCI World jetzt schon seit 50 Jahren.

Ich fahre mit dieser Vorgehensweise mehr als nur gut – die Performance von (nachweislich) über 18 Prozent pro Jahr im Durchschnitt der letzten 4 Jahre spricht für sich. Genauso hoch ist die Performance im privaten Depot für die letzten 7,7 Jahre. Angesichts sehr hoher Kurse ist dieser Wert aktuell sogar noch etwas höher und liegt bei 20,5 Prozent. Das wird sich wieder abschwächen, keine Frage.

Vielen lieben Dank, dass Du Dir Zeit für eine ausführliche Antwort genommen hast. Das hilft mir schon mal ungemein weiter & ich werde mir das mal genauer ansehen.

Es besteht durchaus die Gefahr, über Kommer & Foren einen zu starken Bias auf den MSCI World zu haben bzw. den 70/30 Mix aus World & EM als die Lösung anzusehen. Ob die USA in Zukunft outperformen werden, kann natürlich keiner sagen. Nur kann ich mir auch nicht vorstellen, dass es dem Rest der Welt gut geht, wenn die USA wirtschaftlich leiden. Zudem liegt nun mal der Großteil der Innovationskraft in den USA und das wohl auf absehbare Zeit.

Abschließend noch die Frage zum MDAX, den Du vorher häufig als Ergänzung zum S&P erwähnt hast. Würdest Du den nun eher weglassen?

Derzeit ja. Aber ich beobachte ihn (und die Lage in Deutschland) weiter. Deutschland hat sich in eine miserable Position gebracht, weil es die schwarze Null gepredigt und den Rest Europas zum Sparen angehalten hat. Das hat die Aussichten der deutschen Unternehmen und der Eurozone massiv verschlechtert.

Ein Land, dass sich bei einem Zinssatz von -0,4 Prozent nicht traut Geld aufzunehmen, um es in seine Zukunft zu stecken, das hat nach Ansicht der Märkte keine große Zukunft vor sich. Amerika macht das alles anders (unabhängig von der Partei die regiert).

Hinzu kommt die Innovationskraft von der du sprichst, und die zu rund 50% auf Migranten aus aller Welt zurückgeht. Amerika hat die Klügsten der Klugen ins Land geholt – und wir hatten den Wahlkampf-Slogan „Kinder statt Inder“. Die Fakten sprechen derzeit dafür, dass die USA deutlich mehr richtig gemacht hat als Europa, als Japan und auch als China. Den Chinesen wird ihre spezielle Variante des Nationalismus noch sehr auf die Füße fallen, bei den Japanern ist das schon heute so. Und Europa kann sich nach wie vor nicht entscheiden, mit Amerika um die klügsten Köpfe zu konkurrieren.

So ist (in meinen Augen) derzeit die Lage. Wenn sich daran etwas ädert (und das ist ja nicht unwahrscheinlich) dann kann Deutschland und dann kann auch der MDAX wieder zu einer attraktiven Alternative werden. Derzeit ist das allerdings nicht abzusehen.

Ab wann wärst du überzeugt den Markt nicht dauerhaft schlagen zu können?

Da es mir jetzt seit 7,7 Jahren gelingt und zwar mit einem sehr deutlichen Abstand zum Index (und ich auch nur in einem Jahr schlechter war – 2016), hat sich mir diese Frage noch nicht wirklich gestellt, Martin.

Ich vermute, wenn ich zwei Jahre in Folge deutlich hinter dem Index liege, dann würde ich die Hälfte meines Geldes in ETFs transferieren. Gelingt es mir dann auch im dritten Jahr nicht, dann wäre ganz Schluß.

So in etwa stelle ich mir das derzeit vor.

Viel spannender finde ich persönlich die Frage: Was muss man eigentlich tun, um dauerhaft gut zu bleiben? Ich weiß, dass ich dazu den Austausch mit anderen brauche, meinen Blog, die Facebook-Aktiengruppe „Kleine Finanzzeitung“ und auch die Gespräche mit anderen, die wie ich den Index schlagen.

Nicht zuletzt hat mir auch das Bücherschreiben sehr geholfen. Mein neues Buch kommt ja bald raus – wenn ich ein halbes Jahr lang zu dem Thema Aktien lesen darf, Interviews führen darf – und anschließend ein Buch schreiben darf, dann werde ich sicherer in meiner Einschätzung des Marktes und der Aktien, die in den kommenden zehn Jahren wichtig sein werden (und woran ich sie erkennen kann). Wenn mir die Beschäftigung mit Aktien keinen Spaß mehr machen würde, dann wäre es mit der Overperformance vermutlich ganz schnell vorbei.

Schöne Grüße aus Berlin

Christian

Und in welche ETFs bzw. Indizes würdest Du dann alternativ umschichten? S&P 500 / Nasdaq in Kombi mit MDAX oder doch in den MSCI World / All-World?

Hallo Christian,

Chinesische Aktien haben es bisher nicht in dein Depot geschafft. Gibt es Gründe dafür? Viele Grüße,

Stefan

Ja, die gibt es. Zum einen ist der chinesische Aktienmarkt nicht wirklich ein Genuss. Der S&P 500 läuft in der Regel viel besser. Nur weil die chinesische Wirtschaft wächst, muss der Aktienmarkt noch nicht besonders gut für Anlegerinnen und Anleger sein.

Zum anderen ist die Sicherheit von Besitzverhältnissen in China nicht sehr hoch. Wer heute noch ein Milliardär mit einer tollen Firma ist, oder kann morgen schlicht verschwunden sein. Und taucht auch nicht mehr auf. Das ist nicht mein Fall.

Ich habe nur eine einzige chinesische Aktie – YY. Die läuft sehr gut. Ich hatte kurzfristig mal ALIBABA, habe aber sehr schnell die Reißleine gezogen.

Einer der Gründe: Es ist nicht möglich, über chinesische Firmen etwas herauszufinden. Es gib dort keine freie Presse. Bei amerikanischen Firmen ist das ganz einfach. Ich bin auf gute, valide Informationen angewiesen. Die bekomme ich bei deutschen Firmen übrigens auch nicht, denn hier gibt es zwar eine freie Presse, aber keine Kultur der unabhängigen Berichterstattung über Unternehmen, wie sie der angelsächsische Raum kennt.

Hallo Christian,

schon länger verfolge ich Ihren Blog und lese mich nach und nach in das Thema Börse ein.

Ihr Erfolg ist beachtlich. Gratulation hierzu. Das macht natürlich auch das Zertifikat interessant, welches es für Ihren Index zu erwerben gibt. Mir als Neuling an der Börse stellt sich nun die Frage: Ist es nicht sinnvoll für mich, als Kleinstanleger, der sich aktuell langsam an Einzelaktien heranwagt, auf Ihren Index zu setzen? Welche Nachteile hätte das für mich im Vergleich zum aufwändigen „Nachbauen“ Ihres Depots? Von ausgezahlten Dividenden würde ich wahrscheinlich nicht profitieren, oder reinvestieren Sie diese?

Viele Grüße und viel Erfolg weiterhin

Martin

Hallo Martin,

natürlich darf man in das Zertifikat investieren. Allerdings entstehen dort Kosten, die bei der Performance die ich erziele rund 2,5 Prozent im Jahr betragen (die sind in der von mir dargestellten Performance allerdings schon abgezogen). Zudem sind das Zertifikate – und damit verbleib (trotz aller Besicherungen seitens des Anbieters) immer eine Unsicherheit. Ich empfehle deshalb, das wiki nachzubauen (notfalls auch nur mit den ersten 15-20 Positionen). Wem dazu das Geld fehlt, der kauft eben das Zertifikat. Bis er genug Geld hat, um in Einzelaktien zu wechseln.

Ist ein Kompromiss.

Schöne Grüße aus Berlin

Christian

Hallo Christian, ich lese deinen Blog auch schon Länger. Und habe damals auch dein Buch gelesen. Ich muss hier mal ein Lob loswerden. Ich finde es gut, dass du nicht versucht die Zertifikate hier zu bewerben. Aber trotz dessen würde mich interessieren, wie viel von den Kosten des Zertifikats bei dir landen würden.

Gruß Robin

Steht in den Bedingungen für das Zertifikat. Es werden 5 Prozent Performancegebühr erhoben und von denen bekomme ich dann die Hälfte. Wenn das Depot in einem Jahr um 19 Prozent steigt, dann werden 5 Prozent (ein Zwanzigstel) davon als Gebühren abgezogen, also aus dem Vermögen des wikis entnommen, so wie es bei Fonds auch gemacht wird. Bei einer Anlagesumme von 10.000 Euro sind 19 Prozent 1.900 Euro Zugewinn. Und 5 Prozent davon, das sind ist dann genau 95 Euro. Die Hälfte davon, also 47,50 Euro gehen dann an mich. Allerdings werden zunächst noch Umsatzsteuern fällig. Sodann bei mir noch Sozialabgaben und Einkommenssteuer. Bleiben für mich am langen Ende rund 20 Euro – netto. Im eigenen Depot ist die Kostenstruktur einfach besser. Da fallen nur Kapitalertragssteuern an (und das auch nur, wenn ich verkaufe, was ich ja bislang nur sehr selten mache). Und fertig ist.

Schöne Grüße aus Berlin

Christian

Inhaltlich keine Kritik. Nicht vergessen: APPLE ist auch eine Dividenendenaktie!

Deine Vorsicht ist berechtigt, aber: Die Crashpropheten reden – wie immer – den nächsten Crash herbei. Alle Leute, die auf diese hören, verpassen beste Chancen, um ihr Geld ordentlich anzulegen. Meinst du nicht, dass wir gerade nach Corona einen neuen Superzyklus erwarten können? Stichwort: FED, EZB. Nach althergebrachten Stabilitätsregeln ist die Notenbankpolitik katastophal, aber was wäre die Alternative? Das Einzige, was den weiteren Anstieg des Marktes in der Nachcoronazeit bremsen kann, sind in meinen Augen höhere Zinsen. Und die wird es in diesem Leben für dich und mich nicht mehr geben.

APPLE zahlt eine Dividende, da hast du ohne Zweifel Recht. Echte Dividendenanleger setzen allerdings auf hohe Dividendenrenditen. Und auf mindestens 25 Jahre gezahlte Dividende. Die Kriterien erfüllt APPLE nicht. Ich habe zum großen Teil Aktien im Depot, die eine Dividende zahlen. Aber eben nicht nur. Die besten Aktien sind die ohne Dividende (AMAZON) und mit einer sehr niedrigen Dividendenrendite (wie MASTERCARD). Für mich zählt das Geschäftsmodell. Das muss herausragend sein. Nicht die Dividende.

Hallo Christian,

du hast geschrieben, dass du in LAM Research und Nvidia investiert hast. Ich finde die Halbleiter Branche auch sehr interessant, finde es aber sehr schwierig, hier die richtigen Werte zu finden. Intel ist ja z.B. in der kürzeren Vergangenheit recht stark eingebrochen und ich kann überhaupt nicht einschätzen, wer hier in den kommenden Jahren die Nase vorn hat. Warum hast du denn konkret diese beiden Werte ausgesucht? Die aktuelle Bewertung der beiden Titel ist aktuell ja auch durch sportlich. .

Hallo Kilian,

Ich bin um den Chipbereich lange herumgeschlichen. Ich beobachte beide Aktien (LAM wie NVIDIA) nun schon seit 3-4 Jahren. NVIDIA seit 100 Dollar, die sie 2016 erreicht hat. Aus heutiger Sicht muss ich sagen: Mitte 2019, am Ende der sehr heftigen Korrektur der NVIDIA-Aktie wäre ein Kauf dran gewesen. Nun bin ich also erst bei deutlich über 400 Dollar mit dabei. Ist das schlimm? Naja, kommt drauf an. Ich würde sagen, besser spät als nie. Am schlimmsten gehen Käufe aus, bei denen man nicht wirklich überzeugt ist von einem Unternehmen. Das verleitet nämlich dazu, in einer Korrektur zu verkaufen – und auf diese Weise heftige Verluste zu machen.

„Terrible timing“ würde Warren Buffett zu meinem Kauf sagen. Das sagt er gerne, wenn er selber sich (einmal wieder) im genauen Zeitpunkt eines Kaufes vertan hat.

2,6 Prozent des Depot sind jetzt im Chipbereich investiert. In einem Jahr schaue ich mal, ob sich das gerechnet hat. Wenn die beiden Aktien korrigieren, dann kann ich über einen Nachkauf nachdenken.

Sportliche Bewertungen schrecken mich nicht. Ich habe AMAZON gekauft, da stand das KGV bei 1000 und FACEBOOK als das Unternehmen noch gar keine Gewinne machte.

Natürlich kaufe auch ich gerne günstig ein. Bei APPLE ist mir das in der Tat geglückt. Mein letzter Nachkauf war bei 104 Euro (Ende 2015) und APPLE stand bei einem KGV von um die 10.

Das Problem ist: Wenn eine Aktie ein sehr niedriges KGV hat, dann hat das in aller Regel eine sehr guten Grund. Und der liegt in irgend einer Schwäche des Unternehmens. So unfähig wie sich INTEL in den letzten Jahren gleich auf mehreren Baustellen angestellt hat, würde ich persönlich nicht mal für 5 Minuten über einen Kauf nachdenken.

Am langen Ende wissen wir beide es nicht. Und wenn ich unsicher bin, dann habe ich die Aktie oder die Branche bislang einfach gemieden. Es gibt doch genug andere Aktien. Und die habe ich dann gekauft.

Schöne Grüße aus Berlin

Christian