The Winner. Ohne Frage heißt der Gewinner der Woche bei Big Tech AMAZON. Genauer: Er heißt Andy Jassy. Das ist der neue CEO von AMAZON. Er hat große Schuhe zu füllen und genau das hat die Aktie in den letzten 12 Monaten auch zurückgehalten.

Nach 7% Umsatzwachstum im laufenden Quartal kündigte AMAZON 13-17% im nächsten Quartal an. Wenn etwas für Wachstumsaktien schlecht ist, dann ist es ein abnehmendes Umsatzwachstum. Genau das haben wir bei AMAZON in den letzten Quartalen erlebt. Nun drehen die Zahlen beim Umsatzwachstum wieder nach oben. Und das ist gut für den Kurs:

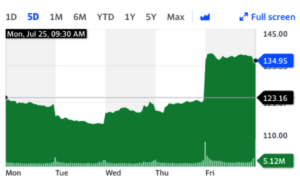

Amazon im Wochenverlauf.

Noch ein zweiter Punkt spricht für AMAZON. Das Unternehmen ist nach den vorgelegten Zahlen derzeit der klare Sieger im Bereich Advertising: Es gab bei AMAZON 18% mehr Umsatz mit Anzeigen in Q2. Facebook hingegen berichtete seinen ersten Umsatzrückgang und sagte für das nächste Quartal einen weiteren Rückgang der Einnahmen aus Anzeigen voraus. ALPHABET, konnte 12% mehr Umsatz im Anzeigengeschäft vermelden.

AMAZON verdient sein Geld nicht mit Retail, sondern mit dem Cloudservice (AWS) einerseits und mit Advertising andererseits. Die guten Zahlen und der positive Ausblick führten zu einem deutlichen Sprung der Aktie. Sie legte im Wochenverlauf um rund 10% zu – und gab damit auch dem Gesamtmarkt einen positiven Impuls. Womit wir beim S&P 500 wären.

Um 4% legte der S&P 500 in der abgelaufenen Woche zu.

Next step. Nachdem der S&P 500 am Donnerstag die 4.000er Marke genommen hatte, stand der nächsten Schritt an. Bei 4.095 liegt die Marke, an der die Korrektur im Mai die -15 Prozent unterschritt. Auch diese Marke wurde am Freitag überschritten.

Vom Tief aus gerechnet ist der Markt jetzt schon wieder um 13,6% gestiegen. Wer auf günstigere Kurse gehofft hat, der hat jetzt nur noch eine kleine Chance. Der Markt hat alle Risiken (Inflation, Zinsen, Krieg, Ölpreis, Rezession) bewertet und ist zu einem Schluss gekommen: Sie rechtfertigen keinen Abschlag von knapp 25% vom Hoch.

Solche Einschätzungen des Marktes können sich ändern, wenn etwas grundsätzlich Neues hinzu kommt. Eine dramatische Eskalation des Krieges in der Ukraine zum Beispiel.

Better than expected. Das war die grundsätzliche Haltung des Marktes in der vergangenen Woche. Das reichte auch bei ETSY für einen Sprung um 10% nach oben. Außerdem gehen manche Anlegerinnen und Anleger ganz offensichtlich gerade auf Schnäppchenjagt. Ich kann sie verstehen.

Meine persönliche Schnäppchenjagt war am Dienstag vor drei Wochen. Damals gab es ETSY noch für 84 Dollar. Aktuell steht sie bei 103 Dollar.

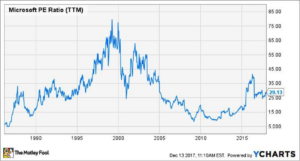

A weighing machine. FACEBOOK notiert vom PE her mittlerweile zu vormals unglaublichen 11. Und trotzdem kann die Aktie noch weiter fallen. Vielleicht hilft dir ein Blick auf einen PE-Chart von MICROSOFT, um das zu verstehen.

Die Zeit unter Steve Balmer als CEO von MICROSOFT war eine Zeit, in der das PE des Unternehmens immer weiter zu Boden sank. Mehrfach war MICROSOFT für das zehnfache des Gewinns zu haben. 2009 war das so und 2012 wiederum. Dieses niedrige PE war eine Misstrauenserklärung des Marktes an Steve Balmer und die Art, wie er das Unternehmen ausrichtete.

Erst als der Wechsel zum neuen CEO Satya Nadella verkündet wurde (2013), wechselte der PE-Chart seine Richtung. Auf den jahrelangen Niedergang des Aktienkurses folgte ein unglaublicher Aufstieg.

Der Abstieg von FACEBOOK in den vergangenen 12 Monaten (-60%) kam nicht ohne Vorwarnung. Mark Zuckerberg hat in den letzten Jahren einen unglaublich schlechten Job gemacht. Das sehe ja nicht nur ich so, sondern eine große Zahl von Marktteilnehmern.

FACEBOOK/META ist unter den Big-Tech Aktien die einzige Aktie, die 60% an Wert verloren hat. MICROSOFT zum Beispiel hat in der Korrektur nur um 30% verloren.

„In the long run the stock market is a weighing machine.“ (Benjamin Graham)

Der Markt hat CEO Mark Zuckerberg und das Unternehmen das er geprägt hat bewogen. Und für zu leicht befunden. Erst ein Wechsel an der Spitze, wird dem Niedergang von FACEBOOK ein Ende machen können. So lange dieser Wechsel nicht stattgefunden hat, ist die Aktie für mich nicht kaufenswert. Ich habe meine Position in FACEBOOK im letzten Jahr komplett verkauft.

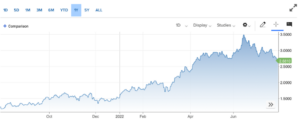

Die Zinsen für 10-jährige amerikanische Staatsanleihen.

Fallende Zinsen. Kaum hat man sich an steigende Zinsen gewöhnt – da fallen sie schon wieder. Meine Vorliebe für Charts ist bekannt. Die (amerikanischen) Zinsen schaue ich mir am liebsten auf CNBC an – weil mir der Chart dort am besten gefällt.

Erst geht es im Jahresverlauf von 1,6% hinauf bis auf 3,48% Mitte Juni. Und dann geht es abwärts. Jetzt stehen wir bei nur noch 2,68% für die zehnjährigen Staatsanleihen.

In Deutschland ist die Entwicklung ähnlich – aber auf einem niedrigeren Niveau.

Erleichterung. Ein Umsatzwachstum von nur noch 13% gab es bei der Vorlage der Quartalszahlen von GOOGLE. Das ist wenig, verglichen mit den 62% die das Unternehmen vor einem Jahr melden konnte. Aber ein Grund für Sorgen um das Unternehmen ist das nun wirklich nicht.

Der Schock den SNAP letzte Woche in den Markt für Einnahmen aus Online-Werbung geschickt hat, erweist sich als übertrieben.

Bei all diesen Quartalszahlen schwingt die alles entscheidende Frage mit: Kommt eine richtige Rezession? Und damit verbunden: In welcher Verfassung ist der amerikanische Konsument bzw. die amerikanische Konsumentin? Technisch gesehen befinden sich die USA zwar bereits in einer Rezession – das Bruttosozialprodukt ist zwei Quartale in Folge gefallen. Angesichts von hohen Konsumausgaben und einem sehr robusten Arbeitsmarkt wollen die meisten Wirtschaftsexperten von einer richtigen Rezession allerdings nicht sprechen.

Insofern sind die Zahlen von GOOGLE zwar nicht wirklich „better than expected“ – aber sie passen zu einem zweiten Slogan, der die Quartalzahlen bislang prägt: Relieve – Erleichterung. Sie konsumieren noch, die Konsumentinnen und Konsumenten.

„The report relieved some fears that consumers were really slowing down“, sagte ein Analyst zu den Zahlen von MCDONALDS.

16,9% Plus für CHIPOTLE

Mein persönlicher Wochengewinner heißt CHIPOTLE MEXICAN GRILL. Die Aktie steigt im Wochenverlauf um knapp 17 Prozent. Die Zahlen sind gut (Umsatz. +17%) und der Ausblick auf Q3 auch.

Auch APPLE ist gestiegen in dieser Woche, wenn auch nur moderat. Nein, die Zahlen haben nicht enttäuscht – aber eine Sensation waren sie auch nicht (Umsatz: +2%). Und auch hier heißt das Urteil: Better than expected.

Mein Fazit

Der Markt geht zur Tagesordnung über. In den ersten sechs Monaten des Jahres sind die Gewinne der amerikanischen Unternehmen um 6,7% gestiegen. Die Kurse hingegen sind deutlich zurückgekommen und mit ihnen das PE vieler Einzelaktien sowie das des Gesamtmarktes.

Diese deutlich attraktivere Bewertung zieht Geld an, das bislang an der Seitenlinie geparkt war. So funktionieren Korrekturen und deshalb enden sie. Gut möglich, dass wir noch in diesem Jahr das alte Hoch des S&P 500 (4.818 Punkte) wiedersehen werden.

Wenn du keinen Beitrag mehr verpassen willst, dann bestell doch einfach den Newsletter! So wirst du jedes Mal informiert, wenn ein neuer Beitrag erscheint!

±

Hallo Florian, ich lese gerade erneut das Buch „Börsen-Mythen enthüllt“ von Ken Fischer. In Kapitel 10 rät er ganz klar von deinem Vorhaben ab. Er schteibt: „Vielleicht sind Sie schon investiert und sind während des Bärenmarktes die ganze Zeit im Markt geblieben. Aber die Laune des Marktes im Endstadium der Baisse ermüden Sie – und Sie haben Angst, dass noch mehr davon kommt. Sollten Sie aussteigen, das Ende abwarten und wieder einsteigen, wenn die Zeichen deutlicher sind? (Eine andere Frage: Können Sie den Markt zeitlich so gut abpassen? Wenn ja, wieso haben Sie den Höhepunkt nicht abgepasst?) Vielleicht sind Sie auch schon draußen und wissen, dass Sie wieder einsteigen sollten. Aber wann? Wenn Sie draußen sind, kann die Entscheidung zum Wiedereinstieg unglaublich schwer sein – vielleicht schwerer als die Entscheidung zum Ausstieg. Ist es nun besser, abzuwarten, bis sicher ist, dass die Baisse vorbei ist? Nein – Klarheit gehört zu den teuersten Dingen, die man am Aktienmarkt kaufen kann. Das gilt unabhängig davon, ob eine Hausse, eine Baisse oder eine der unzähligen zwischenzeitlichen Gegentrend-Rallys läuft.“ Das Zitat ist etwas länger geworden, aber ich hoffe es hilft dir. Grüße Michael

Hallo Christian,

jeder hört gerne gute Nachrichten, so auch ich. Ich fände es natürlich auch toll, wenn jetzt alles überstanden ist und der S&P500 am Jahresende bei 5000 Punkten steht. Wir hatten ja am Anfang der Korrektur mal „gewettet“ wie weit es runter geht. Du warst glaub ich bei 3990 Punkten und ich als alter Schwarzmaler, habe auf 3200 (soweit ich mich erinnern kann) getippt. Bis jetzt hat der Index bei ca. 3660 Punkt sein Tief markiert. De facto befindet sich der Markt jetzt seit über 6 Monaten im Korrekturmodus oder evtl auch Bärenmarkt. In einem Bärenmarkt wechseln sich tiefere Tiefs mit tieferen Hochs ab. Aktuell geht wieder etwas aufwärts und der Markt steht eventuell auf einem Zwischenhoch. Gemäß der Aussage von Ken Fisher (??, du weißt schon,… seit 6 Monaten kein neues Hoch usw…), kann man aktuell also über Verkäufe nachdenken.

Was hältst du von dem Gedanken jetzt einen Teil (ca. 50%) des Depots zu verkaufen und mal zu warten was den Sommer über passiert. Falls der Markt im Positivszenario bis zum Start der Jahresendrally also z.B. bis 2.11. weiter nach oben dreht und er die psychologisch wichtige 200-Tagelinie nachhaltig (ca. 2 Wochen) halten konnte, steigt man mit dem Barbestand wieder ein und hat mit 50% seines Depots dann halt ca. 10% Marktperformance verpasst, was einem entgangenen Gewinn von 5% entspräche. Ist natürlich doof und alle Buy-and-Hold Anleger lachen sich eins ins Fäustchen, aber im Negativszenario verliert man dann auch nur die Hälfte der Abwärtsbewegung und hat genug Bares um bei niedrigen Kursen wieder einzusteigen.

Ich persönlich halte die aktuelle Situation für recht gefährlich, da es schon so lang dauert und denke ernsthaft darüber nach am jetzigen „Zwischenhoch“ erstmal Cash aufzubauen. Bei den jüngsten echten Crashs (Dotcom und Finanzkrise) wäre in der jetztigen Phase immer ein guter Ausstiegszeitpunkt gewesen. … das letzte Hoch vor dem Absturz…

Viele Grüße

Florian

Die 6 Monats Regel von Ken Fisher ist (so wie ich sie verstehe) nicht für Korrekturen gedacht sondern für moderate Seitwärtsbewegungen.

Zudem ist es noch sehr die Frage, ob man sich als Langfristanleger auf solche Spiele einlassen sollte. Ich persönlich plädiere für Nachkäufe in fallenden Märkten, weil das die (auch psychologisch) valideste Strategie ist.

Ich schätze es in der Tat so ein, dass die Korrektur bereits beendete ist – und habe entsprechend gehandelt. Ich gehe von keinem Crash aus – und kenne auch niemanden den ich ernst nehme, der das tut. Ken Fisher nicht. Warren Buffett nicht. Mitch Zacks nicht. Auch die Menschen mit denen ich regelmäßig diskutiere nicht. Aber die Angst vor einem Crash ist halt bei jeder Korrektur allgegenwärtig. Ich kann sie niemandem nehmen. Und ich kann auch für niemanden entscheiden, wie er sich mit seinen Geldanlagen im Markt wohl fühlt. Wer jetzt verkaufen möchte, der soll das tun. Ich nicht.

Ich habe noch 5,5% Cash. Mehr nicht. Es waren (aufgrund des hohen Geldeinganges bei der Auszahlung meiner Lebensversicherung im Mai) mal knapp 50%.

Crashs kommen am Markt mit einer Wahrscheinlichkeit von einem Crash in 25 Jahren vor. Nur weil wir jetzt zwei in den letzten 25 Jahren hatten, glauben viele, dass sie sehr häufig sind. Häufig sind Korrekturen. Es gibt sie alle 2 Jahre.

Schöne Grüße aus Berlin

Christian