In schwierigen Zeiten ist der Return des Marktes (auch über lange Zeiträume) nahe Null. Solche Zeiträume gab es in den letzten hundert Jahren in Bezug auf den S&P 500 drei Mal. Ich nenne so etwas auch eine lost decade. Die 70er Jahre waren so eine Zeit und auch von 2000 bis 2010 ging es am Markt seitwärts.

Über sehr lange Zeiträume wie etwa 30 oder 50 Jahre liegt der Return am Markt bei rund 10 Prozent (real, also nach Abzug der Inflation eher bei 7 Prozent).

Und in den guten Zeiten?

In den guten Zeiten steigt der Return auf 12-14 Prozent. Das ist völlig normal und sollte uns nicht verwundern. Die guten Zeiten gleichen die schlechten Zeiten nun mal aus. Wir leben seit der schweren Wirtschaftskrise von 2008/09 in den guten Zeiten.

Rückschau auf zwölf Jahre

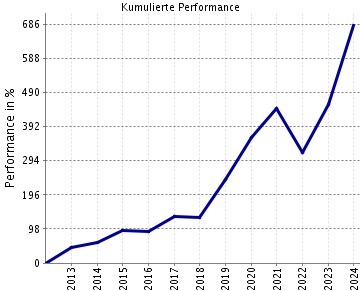

Ich habe heute mal 12 Jahre zurückgeschaut. So lange lege ich jetzt durchdacht und erfolgreich an und vergleiche mich alljährlich mit dem Gesamtmarkt (MSCI World ETF in Euro, thesaurierend). Ich bin für den MSCI World auf einen Return in dieser Zeit von rund 13 Prozent gekommen. Die Prozentzahl für den Gesamtreturn einer Einmalanlage liegt damit (vor Steuern) bei 340 Prozent. Nicht schlecht.

Dazu war all die Jahre nicht viel nötig. Du musstest nur einen einzigen ETF halten beziehungsweise besparen, dich nie mit Einzelaktien auseinandersetzen und du musstest das gesamte Börsengeschwätz ignorieren, das leider allzu oft Katastrophen für die Märkte ankündigt – und musstest nichts tun.

Die Zinserhöhungen der Fed sind Gift für den Aktienmarkt? Nein, nicht wirklich. Im Zeitraum der Zinserhöhungen bis zur ersten Zinssenkung der Fed im September 2024 ist der S&P 500 deutlich gestiegen.

Nach der Wahl in den USA erwartet uns an den Börsen fallende Kurse? Nein, das Gegenteil ist passiert. Mein Jahresplus hat sich in den drei Wochen danach von 30 Prozent auf 40 Prozent vergrößert. Es hat sich gelohnt, einmal mehr nichts zu tun.

Overperformance ist möglich – aber schwer

Kommen wir zur Overperformance. Ich komme mit meinem Depot für den genannten Zeitraum auf knapp 700 Prozent (ebenfalls vor Steuern) und eine durchschnittliche jährliche Performance von gut 18 Prozent. Der Gewinn im Depot liegt derzeit für den Gesamtzeitraum ziemlich genau doppelt so hoch, wie für den MSCI World. Zu 10.000 Euro kamen beim MSCI World rund 34.000 Euro Gewinn hinzu – bei mir im Depot hingegen knapp 70.000 Euro.

Es wird niemanden verwundern, dass ich widerspreche, wenn behauptet wird, dass Overpervormance über längere Zeiträume nicht möglich ist. Doch, das ist möglich. Aber es ist wirklich sehr, sehr schwer. Es erfordert einen täglichen Zeitaufwand von rund einer Stunde, die ich schon seit Jahren mehr oder weniger mit all den Posts verbringe, die ich in der Börsengruppe Kleine Finanzzeitung mache. Wenn ich dort also ein Video von Parkev zu Nvidia poste oder von Gerd Kommer zu Immobilien, dann habe ich das zuvor auch gesehen. Um mich zu informieren.

Wie geht es weiter?

Anfänglich war die hohe Performance für mich sehr wichtig, damit ich überhaupt mal eine vernünftige Rente bekommen. Das ist jetzt nicht mehr so. Ich musste mein Geld aus einer Lebensversicherung mit Fälligkeit im Mai 2022 zumindest verdoppeln – das sollte in rund sieben Jahren passieren. Gedauert hat es aber nur 2 Jahre und vier Monate und die 100 Prozent waren (wenn auch knapp) erreicht. Der Grund dafür ist ganz einfach: Im Juli 2022 lagen die Kurse am Boden. Und vom Boden aus gerechnet sind Gewinne nun mal extrem.

Mein Fazit

Ich werde weiterhin versuchen, den Index zu schlagen. In diesem Jahr liege ich bei rund 40 Prozent (im wiki Global Champions sind es 34 Prozent). Der MSCI World kommt auf knapp 27 Prozent. Ich werde in diesem Jahr also (vermutlich) wieder einmal besser sein als der Index. Das gelingt in einem Börsenjahr nur rund 8 Prozent aller Anlegerinnen und Anleger. Für 12 Jahre sind das natürlich noch viel weniger. Mich freut dieser Erfolg natürlich sehr. Es zeigt, dass es möglich ist, rational über Overperformance nachzudenken. Und rational zu handeln.

Wer mir bei meinen Anlageentscheidungen folgen will, der kann das auch weiterhin hier auf grossmutters-sparstrumpf tun. Oder im wikifolio Global Champions. Auch die Champions stehen derzeit, wie mein persönliches Depot, auf einem Allzeithoch, liegen aber aufgrund der Kosten die bei einem wiki entstehen immer etwas hinter meiner persönlichen Performance. Oder du kommst in die Facebook Börsengruppe „Kleine Finanzzeitung“.

Die Aussichten

Für 2025 erwarte ich endlich mal wieder eine ganz normale Korrektur. Wir hatten lange keine. Es wird Zeit. Der S&P 500 steht bei einem KGV von rund 23 (Quelle: Wall Street Journal). Das ist deutlich höher als die üblichen 18,5.

Das bedeutet noch lange nicht, dass das kommende Jahr zwingend eine negativen Return haben muss. Die meisten Korrekturen erfolgen im Jahresverlauf und sind bis zum Ende des Jahres schon wieder ausgestanden.

Wer sich für einen detaillierten Blick auf den Gesamtmarkt interessiert, der kann gerne Mitglied im Verein der kleinen Finanzzeitung werden. Die Mitglieder dort finanzieren die Webseiten der Kleinen Finanzzeitung und bekommen als Bonus etwa sechsmal im Jahr eine Ausgabe der Kleine Finanzzeitung Plus. Die letzte Ausgabe von Plus war zum Gesamtmarkt und seinen Aussichten.

Wer Interesse an einer Mitgliedschaft hat, der schreibt mir eine kurze Mail an post@grossmutters-sparstrumpf.de. Der Verein ist gemeinnützig. Der Mitgliedsbeitrag von 240€ (120€ für Geringverdiener) und kann von der Steuer abgesetzt werden. Wer Mitglied wird, bekommt auch die vorherigen Ausgaben von Plus (The Chip War, Nvidia, Apple, Tesla, Geopolitics).

Wenn du keinen Beitrag mehr verpassen willst, dann bestell doch einfach den Newsletter! So wirst du jedes Mal informiert, wenn ein neuer Beitrag erscheint!

±

Moin!

Es kann alles Können sein, das ist möglich und ich traue Ihnen das zu. Natürlich haben wir technologisch und einkommenstechnisch eine besondere Situation. Einige haben aufgrund technologischer Innovation gigantische Gewinne andere aber nicht in dem Masse.

https://www.marketwatch.com/story/stocks-are-in-the-greatest-bubble-in-the-history-of-civilization-this-market-pro-warns-blame-the-fed-ef53fd06?mod=MW_article_top_stories

Dieser Artikel erscheint mir logisch und bedeutet für mich zumindest Warnstufe dunkelgelb. Es ist wohl eher kein typischer Crashprophet.

Was meint „der Rest“ dazu?

„The greatest bubble in the history of civilisation“ – das lese ich jetzt wieder und wieder.

Ich halte das für den Versuch, mit Übertreibungen und Superlativen Aufmerksamkeit zu generieren.

Meine Meinung. Zieht man die sehr hohen Bewertungen von US-Big-Tech (die derzeit noch durch stark steigende Gewinne gut unterfüttert sind) ab, rechnet man diese Unternehmen also aus dem S&P 500 raus und schaut auf den S&P 493, dann kommt auf einen völlig normalen Markt. Auch in den USA. Und in China, in Japan und in Europa sowieso.

Sie sollten sich mit dem S&P 500

Incl div vergleichen und nicht mit dem msci World .

Ihrem Portfolio nach .

Und dann ist’s halt nix mit outperform

Die Fakten sollten schon stimmen.

Der S&P 500 kommt über diesen Zeitraum ’nur‘ auf 533% (in Euro und inkl. Dividenden).

Ich werde mich trotzdem weiterhin mit dem MSCI World vergleichen (in euro und inkl. Dividenden). Er bleibt die Benchmark. Leider ist es derzeit schwer, in Europa oder Asien Unternehmen zu finden, die meinen Kriterien entsprechen.