Jahresrückblick (Teil 3)

Wir haben mit dem Jahr 2020 ein sehr starkes Jahr für Technologieaktien erlebt. Die Corona-Krise hat vielen von ihnen einen Schub beschert. Sie wurden bekannter (ZOOM, PELOTON, DOCISIGN). Sie konnten ihre Umsätze ungewöhnlich stark erhöhen (AMAZON, SQUARE, ETSY). Oder sie konnten andere Unternehmen dazu bewegen, stärker als in der Vergangenheit in intelligente Softwarelösungen zu investieren (APPIAN, OKTA, CROWDSTRIKE).

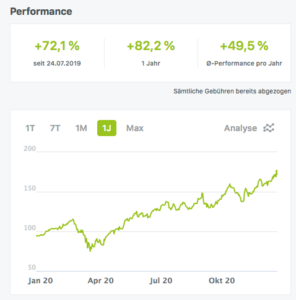

Nirgendwo hat sich das bei mir so deutlich gezeigt wie im Tech-Wiki „Global Tech-Champions“. Es ist in diesem Jahr um 82 Prozent im Kurs gestiegen (Stand: 27. Dezember).

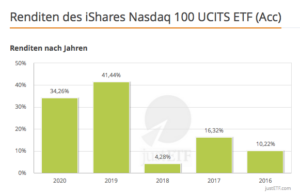

Schauen wir mal, wie es im Tech-Bereich insgesamt gelaufen ist. Hier kommt ein Blick auf die Entwicklung der Nasdaq (Nasdaq 100) in den vergangenen fünf Jahren, wie immer in Form eines thesaurierenden ETF’s in Euro:

Da stehen für das ablaufende Jahr 34,3 Prozent Plus (Stand. 27. Dezember). Das Tech-wiki hat die Nasdaq in diesem Jahr um über 47 Prozent hinter sich lassen können. Hier kommt ein Vergleichschart zwischen den beiden, der mit dem Tag des Handelbarkeit des neuen wikis startet:

Die Overperformance seit Anfang April ist sehr deutlich. Während die Nasdaq vom Tief aus gerechnet 49 Prozent zulegen konnte, hat das Tech-wiki um 107 Prozent zugelegt.

Natürlich sind die Zahlen so extrem hoch, weil sie an einem Tief ansetzen. Und natürlich ist das auch nur ein sehr kurzer Zeitraum für so einen Vergleich. Schauen wir mal, ob sich das Konzept der Global Tech-Champions auch über die Jahre bewährt. In einem Jahr wissen wir mehr.

Ein Schub an Zukunft

Die Corona-Krise hat für manche Unternehmen im Tech-Bereich die Entwicklung von drei bis fünf Jahren in drei bis fünf Monate gepresst. Die Zeit lief deutlich schneller für sie. Software is eating the word – dieser Slogan hat schon das hinter uns liegende Jahrzehnt beherrscht. Er wird auch die vor uns liegenden zehn Jahre prägen.

Um diese Entwicklung bei meinen Investitionen zu berücksichtigen, habe ich im Frühjahr 2019 rund 5 Prozent des Depots „Global Champions“ in Unternehmen angelegt, die im Kern Softwarelösungen anbieten. Sie firmieren als SaaS-Unternehmen (Software as a Service). Im Sommer 2019 entstand daraus das Tech-wiki „Global Tech-Champions“.

Zum Konzept

Warum war das Tech-wiki in diesem Jahr so erfolgreich? Ich habe dem wiki ein Krisenszenario zu Grunde gelegt. Ich wollte ein Tech-Depot zusammenstellen, dass in einer wirtschaftlichen Krise wie einer Rezession Bestand hat. Das Tech-wiki ist also ausdrücklich kein Schönwetter-Konzept. Im Gegenteil. Dass es sich so schnell würde bewähren müssen, davon bin ich im Sommer 2019 natürlich nicht ausgegangen.

Das Tech-wiki besteht zur Hälfte aus sogenannten High-Flyern, High-Growth Aktien, die in der Regel dem Bereich SaaS (Software as a Service) angehören. Viele dieser Unternehmen haben unglaublich spannende und in Zukunft möglicherweise auch hochprofitabel Geschäftsmodelle entwickelt.

Andere Unternehmen sind bereits profitabel, haben also außer stark steigenden Umsätzen auch deutlich steigende Gewinne.

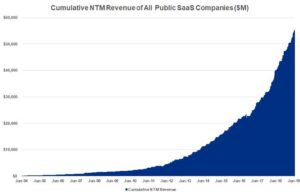

Die Umsätze der SaaS-Fiirmen sind in den vergangenen 15 Jahren stark gestiegen.

Im Internet-Bubble der Jahre 1998 bis 2000 konnten viele Firmen außer vollmundigen Absichtserklärungen nicht viel vorweisen. Gewinne machten sie sowieso nicht. Viele hatten allerdings nicht einmal relevante Umsätze. Das ist heute völlig anders. Die stark steigenden Saas-Unternehmen bedienen einen stetig wachsenden Markt – der Chart oben zeigt es. Die Umsätze gehen dramatisch nach oben. Ein Ende dieser Entwicklung ist weder in Sicht noch zu erwarten.

THE TRADE DESK zum Beispiel vermittelt Werbetreibende an Streaming-Dienste, die deren Werbung gezielt in die Streams einbauen können – optimiert für das jeweilige Publikum. Nicht jeder bekommt also die gleiche Werbung zu sehen. Umsatzwachstum derzeit: 32%.

APPIAN verhilft seinen Kunden zu Apps – mit minimalem Aufwand für deren Entwicklung. Umsatzwachstum derzeit: 17%. Der besonders profitabel Bereich cloud subscriptions wuchs sogar um 40%.

Die zweite Hälfte des Tech-wikis enthält Unternehmen, die auf sehr hohen Cash-Beständen sitzen wie APPLE und MICROSOFT oder in einer Krise immer noch hohe Cash-Flows generieren können wie AMAZON und ADOBE. In einer Krise ist Cash King. Das war mein Kalkül.

Was aber ist passiert?

Pläne sind das eine, die Realität sieht oft ganz anders aus. So sind in der Corona-Krise die (derzeit noch) eher kleinen Software-Unternehmen regelrecht im Kurs explodiert. Die bereits großen Tech-Unternehmen hingegen haben ‚nur’ überdurchschnittlich zugelegt. Das Ergebnis im wiki: Extreme Zuwächse. Das wird sich in 2021 so aller Voraussicht nach nicht wiederholen. Manche Börsenbeobachter gehen sogar davon aus, dass 2021 für die Tech-Werte ein eher schwieriges Jahr wird.

Die fünf besten Werte

Erstens: ZOOM VIDEO (Chart oben). Das Unternehmen wurde durch die Krise einer breiten Öffentlichkeit bekannt. Die Nutzerzahlen für die Video-Lösung die es anbietet, schnellten in die Höhe. Die Umsätze auch. Umsatzwachstum derzeit: 367%.

Zweitens: CROWDSTRIKE. Sicherheitslösungen für Daten die in der Cloud gespeichert werden haben in diesem Jahr einen sehr starken Nachfrageschub erlebt. CROWDSTRIKE ist einer der Profiteure dieser Entwicklung. Umsatzwachstum derzeit: 86%.

Drittens: APPIAN. Programm die Programme schreiben – das ist die Zukunft. APPIAN ermöglicht die Entwicklung von APs, ohne bzw. mit sehr wenig aufwändigen Programmierungen.

TWILIO bietet eine Cloud-Kommunikationsplattform, über die Unternehmen ihre Kommunikation laufen lassen können.

The TRADE DESK. Von dem Unternehmen war schon die Rede. Umsatzwachstum derzeit: 32 Prozent.

Können High-Tech-Werte auch in 2021 Punkten?

Ganz ehrlich: Ich habe keine Ahnung. Gut möglich, dass es ihnen gelingt. Sie laufen jetzt schon seit zehn Jahren besser als ihr Vergleichsindex die Nasdaq – so wie die Nasdaq selber nun schon seit 2002 besser läuft als der gesamte amerikanische Markt. Seit immerhin 18 Jahren also.

Gut möglich, dass es den SaaS-Aktien gelingt, auch in 2021 besser zu sein als die Nasdaq. Genauso wahrscheinlich ist es in meinen Augen, dass sie schwächer laufen als der Gesamtmarkt und schwächer laufen als die Nasdaq.

Ob die SaaS-Aktien auch in 2021 besser sind als der Gesamtmarkt, das ist für mein Depot nicht der entscheidende Punkt. Ich investiere nicht auf Sicht von einem Jahr. Vielmehr frage ich mich: Wie sieht die Zukunft dieser Unternehmen in fünf bis zehn Jahren aus?

Ein Blick zurück – und ein Blick nach vorne

Vielleicht hilft ein Blick zurück, um zu verstehen, wie die Antwort auf diese Frage lautet. Die FAANG-Aktien AMAZON, APPLE, FACEBOOK und NETFLIX haben schon immer einen großen Raum im Depot von grossmutters-sparstrumpf eingenommen. Ihnen verdankt es einen erheblichen Teil seiner Overperformance.

Der Aufstieg dieser Unternehmen hat sich (im Kern) in der hinter uns liegenden Dekade vollzogen. Kaum jemand (mich eingeschlossen) hat sich das Ausmaß an Veränderungen vorstellen können, das dieses Jahrzehnt uns gebracht hat.

Meine These für das kommende Jahrzehnt lautet: Es wird und noch mehr Veränderungen bringen als das hinter uns liegende. Wenn diese zehn Jahre vorbei sind, wird in vielen Bereichen der Industrie kein Stein mehr auf dem anderen sein. Der Wandel wird so grundlegend sein, dass wir uns verwundert die Augen reiben werden. Viele der Veränderungen werden im Bereich der Software liegen. Software is eating the word.

Aber nicht nur. Die dramatisch sinkenden Kosten für die Herstellung von Wind- wie Solarstrom und für die Speicherung von Energie werden in den nächsten zehn Jahren ebenfalls zu einschneidenden Änderungen führen. Die zunehmende Effizienz von Akkus, gepaart mit fallenden Kosten in ihrer Herstellung, werden das Autofahren deutlich verbilligen. Das autonome Fahren wird kommen.

Wir leben in der Steinzeit

Oder um es mit anderen Worten auszudrücken: Meine Kinder haben mich vor einigen Jahren mit dem Wort „Steinzeithandy“ überrascht. Damit meinten sie Handys von Nokia, die gerade einmal 5-10 Jahre alt waren – aber eben keine Smartphones. In zehn Jahren wird vieles was uns heute noch vertraut ist ebenso in den Bereich der Steinzeit versunken sein. Verschwunden. Ersetzt. Out of date.

Mein Fazit

In meinen Augen markiert das Jahr 2020 eine Zeitenwende. Nichts wird sich ändern durch die Corona-Krise, was sich in den nächsten Jahren nicht ohnehin geändert hätte – ganz ohne jede Krise. Allerdings hat dieser Schub an Zukunft vielen Menschen klar gemacht, dass vieles was uns altvertraut ist, in den kommenden Jahren keinen Bestand haben wird. Die Umsätze im Bereich e-commerce sind um rund 50 Prozent gestiegen. Dieser Trend wird sich nicht mehr umkehren.

Die Entscheidung vom Frühjahr 2019, auch High-Tech-Aktien ins Depot aufzunehmen hat sich bewährt. Einige von ihnen haben sich in dieser kurzen Zeit verdoppelt, verdreifacht oder gar vervierfacht. Software is eating the world. Die Folge: High-Tech wird in Zukunft 10-15 Prozent der „Global Champions“ ausmachen.

Mehr als 80 Prozent Wertzuwachs bei den Global Tech-Champions, nein, das ist nicht normal. Aber wann bitteschön ist der Markt das schon mal? Die Aktien die ich in diesem Depot habe, befanden sich im Jahr 2020 in einem extremen Aufwärtstrend. Sie haben auch dem Depot der „Global Champions“, wo sie nur eine geringe Rolle spielen, nach Vorne geholfen.

Manches von den Kursanstiegen der letzten Monate mag übertrieben gewesen sein. Der Markt wird es korrigieren. Ist TESLA (Chart oben) wirklich 600 Mrd. Dollar wert? Oder befindet sich das Unternehmen in einer Art Hype? Ich persönlich tippe auf das Zweite. Aber möglicherweise irre ja ich – und TESLA steigt auch im nächsten Jahr wiederum im Kurs und wird zum wertvollsten Unternehmen des Planeten. Vielleicht schließen sich auch TESLA und VW zusammen, um zur unangefochtenen Nummer Eins zu werden. Auszuschließen ist so eine Entwicklung derzeit nicht mehr.

Die Zukunft gehört den SaaS-Aktien – daran habe ich keinen Zweifel. Aber auch APPLE gehört sie, auch NIKE, auch MASTERCARD und NETFLIX und SHERWIN-WILLIAMS, CHIPOTLE und JOHN DEERE. Für mich ist so eine bunte Mischung wichtig. Mein Geld wird auch weiterhin in einem breit diversifizierten Depot liegen.

2020 ist ohne jeden Zweifel ein Ausnahmejahr gewesen. Kein Jahr zum Vergessen wie manche schreiben, sondern ein Jahr, an das wir uns noch lange erinnern werden und erinnern sollten. Der Schatten den es auf das vor uns liegende Jahrzehnt wirft, wird sehr, sehr lang sein.

Wenn du keinen Beitrag mehr verpassen willst, dann bestell doch einfach den Newsletter! So wirst du jedes Mal informiert, wenn ein neuer Beitrag erscheint!