Viel Anleger kennen die Abkürzung FANG. Sie steht für die vier Aktien FACEBOOK, AMAZON, NETFLIX und GOOGLE (jetzt: ALPHABET). Seit einiger Zeit wird in der Presse auch von FAANG gesprochen. So wird APPLE mit in diese Gruppe von Tech-Aktien einbezogen. Ich selber verwende die Abkürzung FAANG schon seit Jahren, da ich APPLE nach wie vor für einen starken Wachstumswert halte. Trotz seiner gewaltigen Größe.

Wer in den letzten fünf Jahren Aktien dieser fünf Unternehmen hatte, der sitzt jetzt auf sehr hohen Gewinnen. Ich will das heute zunächst einmal an den Charts der Firmen zeigen. Dann wird klar, warum die FAANG-Aktien so ein starkes Renommee haben, welche dieser Werte in der Vergangenheit besonders stark gewachsen sind und welche eher nicht.

Bis zu diesem Punkt ist das Vorhaben meines heutigen Blogbeitrages leicht durchzuführen. Es ist das was Warren Buffett den Blick durch den Rückspiegel nennt. Der Blick durch den Rückspiegel ist an der Börse eher einfach und klar – doch er birgt in unserem Fall Überraschungen.

Im zweiten Schritt werde ich dann schauen, wie das mit dem Wachstum bei diesen Aktien weitergehen kann. Ich will also versuchen, in die Zukunft zu blicken – durch die Windschutzscheibe, wie Warren Buffett sagen würde. Das ist schwer. Die Windschutzscheibe ist an der Börse niemals klar. Die Zukunft ist in einem hohen Maße ungewiss.

Was hat der Index gemacht?

Schauen wir nun, bevor wir uns die Bestandteile von FAANG anschauen, zunächst einmal auf den Index selber, auf den S&P 500 also. Der hat in fünf Jahren folgende Performance erzielt:

Das ist ein sehr starkes Ergebnis. Immerhin 76,7 Prozent hat alleine eine Anlage in den gesamten Index gebracht. Rechnet man die Dividenden hinzu, dann hat ein reines buy-and-hold des S&P 500 dir in den letzten fünf Jahren 96,4 Prozent eingebracht. Das kannst du überprüfen, indem du nach dem S&P 500 (TR) schaust. TR steht für total return.

Willst du den Index schlagen?

Möchtest du gerne den Index schlagen? Sei ehrlich mit deiner Antwort. Niemand muss auf diese Frage mit „Ja“ antworten. Der Return des S&P 500 ist hoch genug, um sich zufrieden zurückzulehnen und sein Geld einfach wachsen zu lassen. Und das alles ohne jeden Stress, unbedingt die besten Aktien gekauft zu haben.

Ich gebe zu: Ich will den Index schlagen. Und ich will die besten Aktien kaufen. Deshalb lege ich in Einzelaktien an. Den Index zu schlagen, das geht nur, wenn ich mir Aktien aussuche, die besser abschneiden als der Index. Nicht alle meiner Aktien müssen das schaffen – aber viele. Sonst schlägt der Index mich. Das kann ich zwar ganz gut vertragen – ich verfalle also nicht in langes Grübeln oder gar in eine Depression.

Ich halte es allerdings für unsinnig. Wozu soll ich mir die Mühe machen, einzelne Aktien auszusuchen – nur damit ich dann mit denen weniger Rendite habe, als mit einer simplen ETF-Anlage?

Um den Index zu schlagen musst ich in den vergangenen fünf Jahren also mit meinen Aktien mehr Rendite haben als die rund 80 Prozent, die der Index selber erbracht hat. Und wenn du ebenfalls den Index schlagen willst, dann musst du also mit deinen Aktien für die letzten fünf Jahre ebenfalls besser abgeschnitten haben als die rund 80 Prozent (mit Dividenden: 100 Prozent), die der Index selber erbracht hat.

Was bringen die bekannten Schwergewichte?

Nur zum Vergleich kommen hier mal die Zahlen einiger bekannter amerikanischer Aktien für die letzten fünf Jahre:

GENERAL ELECTRIC -38,9%

COCA COLA 11,8%

PROCTER & GAMBLE 3,5%

GENERAL MILLS 9,1%

AT&T 1%

IBM -25,2%

MCDONALDS, 3M und INTEL dagegen hätten dir mehr Glück gebracht. Aber wie du siehst war es in den letzten fünf Jahren kein Problem, mit einer Mischung bekannter und bei vielen Anlegern sehr beliebter Aktien sehr viel weniger Rendite zu machen als der Index selber sie hatte. Auch das trägt zum legendären Ruf der FAANG-Aktien bei.

Wie hat FAANG abgeschnitten?

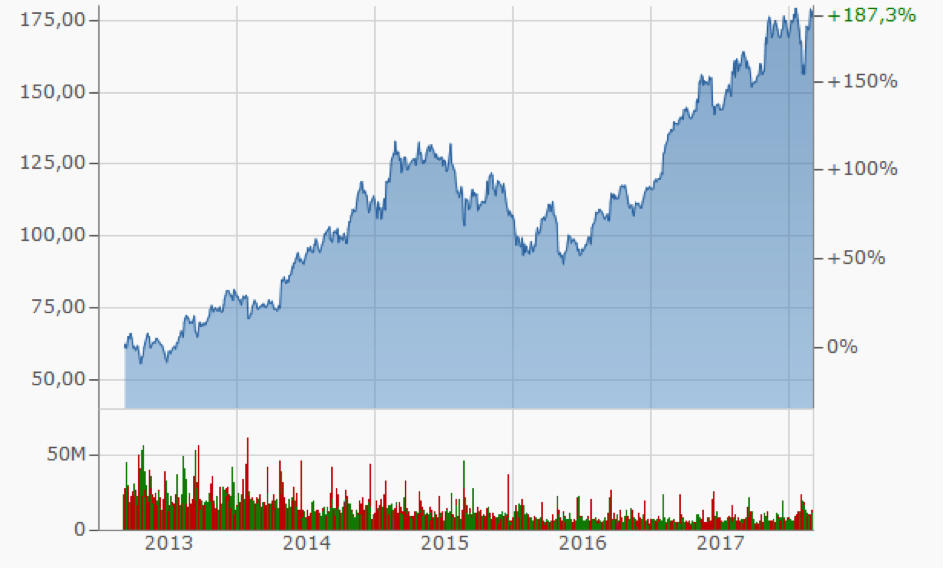

Da manche der Aktien über die wir heute sprechen keine Dividende zahlen, müssen sie um den Index zu schlagen sogar um rund 100 Prozent zugelegt haben. Oder mehr. Das sind starke Hürden. Schauen wir mal, wie unsere fünf Kandidaten abgeschnitten haben. Beginnen wir mit APPLE.

APPLE hat 187 Prozent gebracht – deutlich mehr als der Index. Der Chart den du oben siehst ist in Dollar und auch die Prozentzahl ist der Gewinn, den amerikanischen Anleger gemacht haben, die die Aktie von APPLE über fünf Jahre gehalten haben. In Euro kommen für diesen Zeitraum noch Kursgewinn hinzu. Deshalb kann es dir passieren, dass du einen leicht höheren Wert findest, wenn du schaust, wie APPLE sich in deinem Depot entwickelt hat. Es sind dann rund 200 Prozent.

Verglichen mit dem Index (rund 80 Prozent) steht APPLE gut da (144 Prozent mehr) – aber lange nicht so gut wie etwa FACEBOOK.

FACEBOOK bringt es auf sehr viel bessere 530 Prozent. Wenn du diese extrem hohe Zahl siehst, dann kannst du dir sicher vorstellen, warum die FAANG-Aktien einen so legendären Ruf haben. Sie haben ihre Besitzer in den letzten Jahren reich gemacht. Mit reinem buy-and-hold. Damit ist FACEBOOK sogar besser als AMAZON. Der Unterschied ist allerdings nicht wirklich groß.

AMAZON belegt mit seiner Kurssteigerung von 460 Prozent ‚nur’ den dritten Platz unter den FAANG-Aktien. Der Chart weist eine Besonderheit auf, vor allem wenn du ihn mit dem von FACEBOOK vergleichst. FACEBOOK ist beinahe ununterbrochen gestiegen. AMAZON dagegen nicht.

AMAZON hat sich in den ersten zwei Jahren, in 2013 und 2014 kaum von der Stelle bewegt. Die Aktie lief seitwärts. Ich bin immer noch froh, dass ich diese schwierige Phase mit der AMAZON-Aktie durchgehalten habe – denn danach ging es umso stärker nach oben. Diese Aufwärtsbewegung hat sich seit dem Kauf von WHOLE FOODS durch AMAZON Mitte letzten Jahres sogar noch einmal verstärkt. AMAZONS Wachstumsraten schossen in den Himmel. Der Kurs auch.

ALPHABET ist mit klarem Abstand der schlechteste Wert der fünf FAANG-Aktien. Die Aktie hat 164 Prozent zugelegt und ist damit zwar immer noch weitaus besser als der Index. Als Nicht-Dividendenzahler messe ich ALPHABET allerdings an dem höheren Vergleichszahlen des S&P 500 (total return). ALPHABET schafft 64 Prozent mehr als der Index.

Zur Erinnerung: APPLE hat den Index um 144 Prozent geschlagen – und sich damit den vierten Platz unter den FAANG-Aktien gesichert. Obwohl ALPHABET vielen Anlegern als eine besonders gute Aktie gilt, steht sie unter den FAANG-Aktien eindeutig an letzter Stelle.

Ich selber habe die Aktie nicht im Depot und gedenke sie auch nicht zu kaufen. Warum das so ist werde ich im zweiten Teil dieser Serie über die Zukunft von FAANG genauer erläutern. Für das schlechte Abschneiden von ALPHABET gibt es in meinen Augen klare Gründe, an denen sich auch in Zukunft aller Voraussicht nach nichts ändern wird.

Und dann ist da noch der absolute Star der FAANG-Aktien – NETFLIX. Hier kommt der Chart. Ein Chart zum Niederknien:

Mit einem Anstieg um über 1.100 Prozent toppt NETFLIX alles was wir bislang gesehen haben.

Warum ETFs manchmal besser sind als Einzelaktien

Wer sich die Charts von FACEBOOK, ALPHABET, AMAZON und NETFLIX anschaut, der kann klar erkennen, warum es manchmal besser ist, gleich den ganzen Index zu kaufen. Alle vier Aktien zahlen keine Dividende. Dividendenanleger aber auch viele vorsichtige Value-Anleger meiden sie deshalb. Jeder der in einen ETF auf den S&P 500 anlegt, hat diese Aktien allerdings indirekt mitgekauft – und profitiert deshalb von ihrem unglaublichen Lauf. Schon aus diesem Grund müssen Dividendenanleger und auch viele Value-Anleger dem Index hinterherlaufen. Weil sie die stark wachsenden Aktien meiden.

Wie geht es weiter im zweiten Teil?

Alles was du bislang gesehen hast über den fantastischen Return von FAANG-Aktien ist die Vergangenheit. Was aber ist mit der Zukunft? Die einzige Frage die zählt lautet: Werden die FAANG-Aktien auch in Zukunft den Index outperformen können? Nur dann sind sie derzeit für dich ein Kauf oder es lohnt sich für mich, sie weiter im Depot zu halten.

Werden die FAANG-Aktien auch in Zukunft den Index outperformen können? Dieser Frage will ich am Wochenende im zweiten Teil meiner kleinen FAANG-Serie nachgehen. Es geht darum, einen Blick durch die Frontscheibe zu werfen, durch die Scheibe also, die an der Börse leider, leider immer etwas unklar ist.

Stay tuned!

Wenn du keinen Beitrag mehr verpassen willst, dann bestell doch einfach den Newsletter! So wirst du jedes Mal informiert, wenn ein neuer Beitrag erscheint!

Wann kommt Teil 2?

Ist am 10. März erschienen:

http://grossmutterssparstrumpfde.on25space.com/wieso-jeff-bezos-einmal-450-milliarden-dollar-besitzen-wird/

Ich habe ml eine Studie gelesen, dass die Märkte nur von 25 Prozent der Aktien getrieben werden. 75 Prozent schneiden schlechter ab als der Markt, wobei diese 75 Prozent zusammen einen Kurszuwachs von Null haben. Unter diesen 75 Prozent gibt es also auch viele, die trotzdem wachsen, weil es ja auch richtige Verlierer gibt- aber halt schlechter als der Markt.

In diesem Zusammenhang ergibt sich auch eine lustige Frage: Woran kann man erkennen, dass man sich an einer Aktie gerade die Finger verbrennt. Im Dax zum Beispiel waren die Spassbremsen die Versorger und die Banken.

Von Alphabet habe ich mich im Dezember getrennt. Facebook wird die Margen kaputt machen, aber die größte Gefahr ist Amazons Alexis. Ich denke, dass viele in Zukunft mit den Geräten sprechen werden. Und wir werden nichts sehen, ob das Gerät mit Google, Being, oder wen auch immer durch das Netzt geht. Vor allem glaube ich nicht, dass wir dann noch mit viel Werbung zugedröhnt werden.

In meinem Depot entwickelten sich Nike, Hormel und Reckitt Benckiser nach vielen schönen Jahren zu den bösen Bremsern. Überraschend sind sie jetzt schlechter als der Markt. Ich habe das nicht Kommen sehen: Als einzigen Warnhinweis könnte ich nehmen, dass die Zahlen schlechter als die Erwartungen waren.

Oder sie sind gerade Kaufgelegenheiten. So wie Amazon in den zwei verlorenen Jahren.

Ob etwas noch weiter wachsen kann ist nur ein Teil der Frage. Die andere ist: Wann ist die Party vorbei und die AKtie gehört zu den 75 Prozent? Und was kann einen Warnen: Da auch auch Nike favorisiert hast, stelle ich die Frage mal zur Diskussion: Gehört Nike jetzt zu den 75 Prozent?

Ich halte an NIKE fest. Über die letzten fünf Jahre schlägt die Aktie ganz klar den Index. Ich habe sie für den zweiten Teil zu den FAANG-Aktien mal in die Rendite-Übersicht aufgenommen. Als eine der Vergleichsaktien. Die Konglomerate (wie RECKITT) haben die „Konglomerate-Krankheit“. Das kann mit dem Aufstieg von AMAZON und mit dem Internet zusammenhängen, das dazu führt, dass Marken ganz anders entstehen. Ich habe keine von diesen Aktien im Depot. Wer ganz klar den Index schlägt (und viel besser ist als ALPHABET), das ist MASTERCARD.

Der neue Text kommt möglicherweise schon morgen. Sonst am Samstag. Da geht es mehr um die Zukunft der FAANG-akiten. Spannend. Der Entwurf ist gerade fertig geworden. Aber ein wenig brauche ich noch für die Feinarbeit.