Der Goldpreis ist seit Jahresanfang stark gestiegen. In kurzer Zeit ging es von 1.060 Dollar je Feinunze Gold auf 1.250 Dollar hoch. Kommt jetzt eine neue Rallye beim Gold? Macht eine Anlage in Gold dich also reich?

Als Gold-Realist ist meine Antwort natürlich ein klares „Nein“.

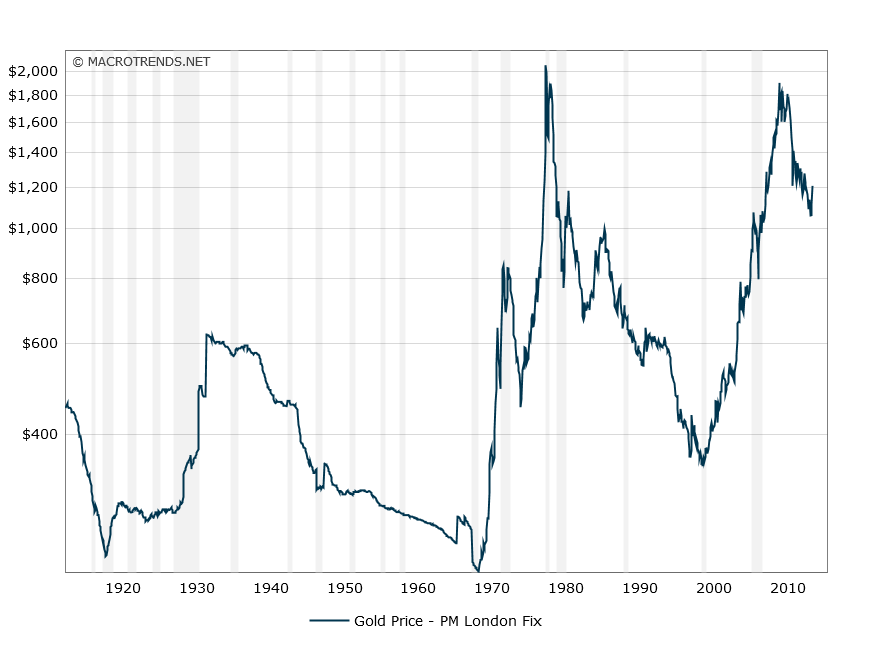

Gold ist seit über vier Jahren in einem klaren Abwärtstrend. Das ist im Chart schön zu sehen.

Das derzeitige Kursziel für Gold liegt nicht etwa bei 3.000 Dollar (oder gar 50.000 Dollar), wie die Anhänger des gelben Edelmettalls gerne behaupten, sondern eher bei 800 Dollar (Deutsche Bank). Oder, folgen wir dem Edelmetall-Experten Claude Erb, sogar nur bei 350 Dollar.

Warum ist Gold dann aber in den wenigen Wochen von Anfang Januar bis Mitte Februar so stark angestiegen? Gold dient bei wirtschaftlicher Unsicherheit als Hafen der Sicherheit. Immer wenn an den Aktienmärkten also große Unsicherheit herrscht, steigt Gold eine Zeitlang. Danach geht der Abwärtstrend weiter.

Beim letzten großen Bärenmarkt für Gold (1981-2000) ging das über 20 Jahre so. Gold fiel und fiel. Aber natürlich nicht jeden Tag oder jeden Monat. Immer wieder gab es auch gute Zeiten für das Edelmetall – und danach rauschte es doch weiter in den Keller.

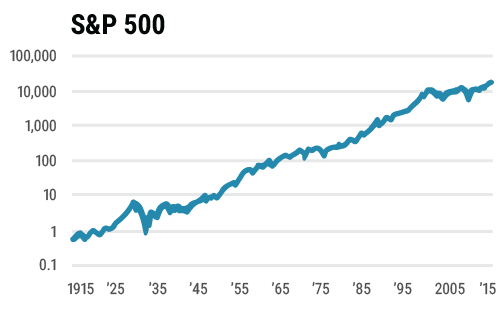

Aus einem Dollar, angelegt im Index S&P 500 wurden in 100 Jahren 12.000 Dollar. Das sind 1,2 Mio. Prozent.

Drei Fakten die du über Gold wissen solltest

Du brauchst nur den Goldpreis über 100 Jahre zu nehmen (gibt es im Internet) und dann noch einen Inflationsrechner dazu (gibt es im Internet) und einen CAGR-Rechner (gibt es auch im Internet) dann siehst du zweierlei:

Erstens hat der Goldpreis in 100 Jahren gerade einmal um 5.700 Prozent zugelegt, während der Index S&P500 in der Zeit 1.200.000 Prozent erbracht hat. So stark summieren sich die durchschnittlich knapp 10 Prozent, die der Index im Jahr gestiegen ist, durch den Zinsenszins-Effekt.

Das ist der Grund, warum Warren Buffet sein Geld in solide Unternehmen anlegt. Warum sollte er 10 Prozent seines Geldes für so eine schlechte Performance abzweigen?

Zweitens konnte Gold, wenn du nur bis 2002 rechnest, inflationsbereinigt sogar keinerlei Gewinn machen. In Zahlen: 0.

Und da es im Internet auch inflationsbereinigte Charts für Gold gibt, habe ich hier einen solchen Chart für dich heruntergeladen:

Der Preis von Gold ist seit 1914 von 20 Dollar (ohne Inflationsbereinigung) auf 380 Dollar gestiegen. Exakt genau so viel macht auch die Inflation in dieser Zeit aus. Von den 5.700 Prozent die Gold seit 1914 gestiegen ist, bleiben also bis heute (2016) gerade noch gut 200 Prozent übrig.

200 Prozent in 100 Jahren – das ist schrecklich wenig. Mit dem CAGR-Rechner ist leicht zu ermitteln, was Gold (im Moment) inflationsbereinigt in einem Jahrhundert erbracht hat.

Es sind: 1,16 Prozent.

Noch!

Sinkt Gold tatsächlich wieder auf 350 Dollar, wie Claude Erb es sagt, oder auch „nur“ auf 450 Dollar, dann sind es wiederum – Null Prozent.

Drittens. In den Medien ist gerne davon die Rede, dass Gold sehr selten ist. Derzeit sind auf der Erde in den vergangenen Jahrtausenden rund 160.000 Tonnen Gold gefördert worden. In der Erdkruste befinden sich allerdings unglaubliche 30 Milliarden Tonnen Gold!

Bild von http://iamgold.com

Dieses Gold abzubauen lohnt in der Regel aber nicht. Noch nicht! Mit der Entwicklung von neuen technischen Verfahren und Geräten zum Abbau könnte sich ein Teil dieser Reserven in 10 oder 20 Jahren möglicherweise sogar ganz leicht fördern lassen. Geht das in Form eines Tagebaus, wie beim brasilianischen Konzern Vale, dann ist es besonders günstig.

Was dann passiert? Der Goldpreis fällt stark nach Unten.

Die beiden wichtigsten Gründe für die miese Performance von Gold im 20. Jahrhundert sind damit auch klar: Neue technische Verfahren zur Goldgewinnung. Und neue Großgeräte, die die Goldgewinnung erleichtern. Sie haben es ermöglicht, dass in keinem Jahrhundert zuvor so viel Gold gefördert wurde, wie im 20. Jahrhundert.

Mehr als 80 Prozent der bisherigen Goldproduktion der Menschheit, so schätzt das amerikanische United States Geological Survey, wurden nach 1900 gefördert. Und diese technischen Neuerungen haben dazu geführt, dass der Goldpreis (inflationsbereinigt) mehr oder weniger gleich blieb. Bis auf die starken – spekulationsgetriebenen – Schwankungen.

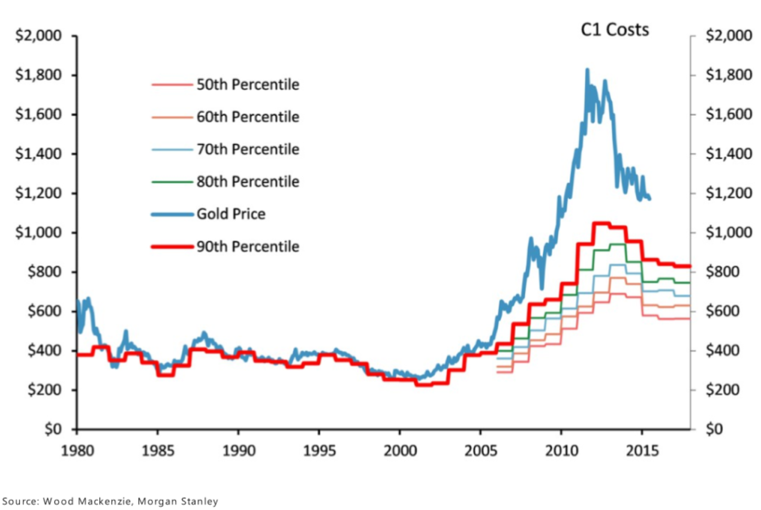

Im brasilianischen Salobo baut der Konzern Vale Kupfer im Tagebau ab. Bei der Verarbeitung des Kupfers scheidet er auch Gold ab (Kuppelproduktion). Sein Preis: Gerade einmal 400 Dollar die Feinunze.

Gold lohnt nicht

Die Zahlen sprechen eine sehr deutliche Sprache. Und diese Fakten legen alles andere als eine Anlage in Gold nahe. Die Fakten sagen: Gold lohnt nicht! Eine Anlage in Gold macht dich arm.

Alleine die Entdeckung von nur drei oder vier großen Kupfervorkommen, vergleichbar mit dem der Salobo-Mine des Bergbaukonzerns Vale in Brasilien, die im einfachen Tagebau nebenbei große Mengen an Gold fördert, kann den Goldpreis stark unter Druck setzen. Vale verkauft sein dort gefördertes Gold derzeit für gerade einmal 400 Dollar. Die reinen Förderkosten dürften noch niedriger liegen.

Goldminen fördern schon für 300 Dollar

Das gilt aber nicht nur für die Kuppelproduktion von Gold (meist zusammen mit Kupfer). Auch reine Goldminen können, werden sie im Tagebau betrieben, Kosten von gerade einmal 300 Dollar erreichen, wie etwa die Kodieran Goldmine in Mali. Werden mehr solche, leicht ausbeutbaren Vorkommen gefunden, sinken die Förderkosten drastisch. Das kann dazu führen, dass Gold nicht einmal mehr seinen berühmten Inflationsschutz gewährleistet. Auch deshalb kann Gold dich arm machen.

Die Hälfte des geförderten Goldes kostet in der Produktion weniger als 600 Dollar.

Wieso sind Gold-Fans dann trotzdem so sehr davon überzeugt, dass Gold eine gute Anlage ist – und dass Warren Buffet sich irrt?

Der deutsche Sonderweg

Deutschland hat in den vergangenen hundert Jahren gleich zwei Mal eine extreme Entwertung des umlaufenden Geldes erlebt. Das erst Mal in der Hyperinflation der Jahre 1922/23. Und dann noch einmal nach dem Ende des Krieges. In beiden Fällen war es lohnend, sein Geld in Gold angelegt zu haben.

Das wirkt noch bis heute nach. Viele Menschen in Deutschland glauben nach wie vor fest, dass eine Anlage in Gold sich lohnt. Und deshalb raten auch manche seriöse Anlageberater in Deutschland noch immer dazu, 10 Prozent des Vermögens in Gold anzulegen.

Warum Warren Buffet kein Gold kauft

Warren Buffet, der immerhin 60 Milliarden Dollar besitzt, könnte dir genau erklären, was ihm ein Investment in Gold gebracht hätte: Ziemlich genau 400 Prozent wären auf diese Weise in 50 Jahren drin gewesen. Er hätte damit der Inflation ein Schnippchen geschlagen – keine Frage. Mehr aber auch nicht.

Seine eigene Anlagestrategie aber hat 1,8 Millionen Prozent eingefahren. Buffets Holding, Berkshire Hathaway, gehört zu den erfolgreichsten Aktien der Welt. Bei einer Anlage von 10 Prozent seines Geldes in Gold wäre Buffet heute nur 54 Milliarden schwer. Auch nicht schlimm. Das ist für ihn noch genug Geld, mehr als er überhaupt brauchen kann.

Aber ob du bis zu deiner Rente 100.000 € zurücklegen kannst oder nur 90.000€, das ist dir möglicherweise alles andere als egal. Mein Rat bleibt: Lass vom Gold lieber die Finger. Denn Gold macht dich arm.

Wenn du keinen Beitrag mehr verpassen willst, dann bestell doch einfach den Newsletter! So wirst du jedes Mal informiert, wenn ein neuer Beitrag erscheint!

WERTSTEIGERUNG Gold vs. S&P 500

—————————————————–

1/2 Jahr:

Gold: 20 % (Sieger)

S&P500: 16 %

1 Jahr

Gold: 38 %

S&P500: 39 % (knapper Sieger)

2 Jahre

Gold: 68 % (Sieger)

S&P500: 50 %

3 Jahre

Gold: 54 % (Sieger)

S&P500: 24 %

5 Jahre

Gold: 81 %

S&P500: 92 % (Sieger)

7,5 Jahre (mehr gibt mein Tool nicht her! =)

Gold: 120 %

S&P500: 146 % (Sieger)

Gold schneidet seit 3 Jahren deutlich besser ab als der S&P500. Offenbar wurde diese Entwicklung durch Krisen und Unsicherheiten, aber auch der Bildung des BRICS-Bündnisses gefördert. Die entscheidende Frage lautet nun: Sind die letzten 3 Jahre einfach nur eine Art Ausnahmesituation oder sehen wir hier eine neue Gangart von Gold? Jetzt kann man natürlich argumentieren: Aufgrund vergangener jahrzehntelanger Entwicklungen wird Gold im Vergleich zum S&P500 schon bald wieder underperformen. Das mag sein. Andererseits ist es nicht ganz unwahrscheinlich, dass Gold seinen Performancevorteil die nächsten Jahre beibehalten kann, solange es zu keinem großartigen Wirtschaftsaufschwung kommt.

Die Frage, die sich schon langsam stellt lautet: Wie wollen die westlichen Volkswirtschaften ihr Wachstum vorantreiben, ohne dass dabei ihre Staatsverschuldung außer Kontrolle gerät, samt exponentiell steigender Finanzierungskosten? Die m.E. wahrscheinlichste Antwort: Sie gehen den verdeckten Weg über die Inflation … und man sieht deutlich im inflationsbereinigten Chart der 70er Jahre (auf dieser Website, danke ;-), was in den 70er Jahren mit Gold passiert ist! Es gab einen Anstieg von ca. 35 USD auf über 800 USD, also eine Ver-22-fachung (PS. den Anstieg auf 2000 USD im inflationsbereinigten Chart verstehe ich nicht ganz!). Auf heute übertragen würde der Goldpreis auf über 40.000 USD steigen.

All-in würde ich trotzdem nicht gehen, sondern auf Diversifikation setzen. Für mich ist Gold eine Vermögensabsicherung. Wir sehen in der Geschichte der Menschheit, dass viele Länder aufgrund ihrer Verschuldung Währungsreformen durchführen mussten. Das ist sehr milde ausgedrückt, denn das bringt in der Regel massive Vermögensverluste mit sich. Ob und wann diese eintreten kann niemand sagen. Es erscheint mir zum aktuellen Zeiten höchst spekulativ, dieses Szenario nicht in einem diversifizierten Anlageportfolio mit Gold und Silber abzubilden. Wer das nicht macht geht extrem hohe Risiken ein und ist für mich ein Spekulant. Letztlich geht es wohl darum, seine eigene persönliche Balance zu finden, in der die eigenen Einschätzungen abgebildet sind. Insofern viel Spaß dabei! =)

Gold seit Mai 2010: +128,5%

S&P 500 ETF seit Mai 2010 (weiter zurück kam ich leider nicht): +628,5% (total return).

Interessanterweise sind das genau 500% mehr für den S&P 500. So sollte es sein. Bei längeren Zeiträumen wie 40 Jahre wäre des Abstand noch deutlich extremer.

Bei der Rechnung oben ist die Inflation nicht berücksichtigt. Du darfst also von beiden Werten jetzt noch 45% Inflation in diesem Zeitraum abziehen.

Dann haben wir:

Gold – 83,5% (4,33% pro Jahr – nach Abzug der Lagerkosten könnten 2-3% real übrig bleiben)

S&P 500 – 583,5% (14,17% pro Jahr – die jährlichen Gebühren für den ETF sind bereits abgezogen)

Auf kurze Sicht von ein paar Jahren wird es immer Zeiten geben, in denen Gold mal gut läuft oder gar besser läuft als der Aktienmarkt.

Auf lange Sicht macht Gold als Investment schlicht arm. Gold trägt deshalb auch nichts zur Diversifikation bei – sondern nur zu einer Verringerung meines langfristigen Returns.

Danke für die Zahlen. Ja der S&P 500 performt besser, aber es kann problematisch sein, von der Vergangenheit auf die Zukunft zu schließen. Vielleicht passieren Dinge, die wir in den letzten 50 Jahren nicht hatten? Und bei Gold kommt noch das „Zuckerl“ dazu, dass es nach einer Haltedauer von einem Jahr steuerfrei ist. Das ist in meiner persönlichen, jährlichen Gold-Rendite von 8 % noch nicht berücksichtigt.

Damit bin ich mindestens gleichauf mit der langjährigen Dow-Jones- oder DAX-Rendite und sogar über dem Stoxx Europe 600. Und da müsste man dann genauso sagen, dass diese „arm machen“. Das liegt wohl auch daran, dass der S&P500 mit seinen Technologiewerten der Outperformer schlechthin ist … also der Porsche GT3 RS unter den Finanzwerten. Und dagegen schaun alle schlecht aus! 🙂

Absolut überaltert dieser Artikel. Die Realität hat sich verändert. Und nicht mal 2016 hätte ich die Diesen Artikel so zugestimmt.

Ich weiß ja, dass Goldfans nichts von den Fakten halten.

Die sehen so aus: Gold hat sein Hoch aus dem Jahr 2011 (inflationsbereinigt) bis heute nicht übertroffen.

Von dem Hoch aus dem Jahr 1981 jetzt mal gar nicht gesprochen.

Inflationsbereinigt läuft Gold also seit über 40 Jahren seitwärts.

In den letzten 8 Jahren hat es nominal um rund 100% zugelegt – der S&P 500 dagegen um rund 200%.

Aktien schlagen Gold – so war es schon immer und so bleibt es wohl auch. Langfristig betrachtet.

Hallo Christian,

du hast das wichtigste vergessen: Silber! Gold muss immer ins Verhältnis zu Silber gesetzt werden.

Wenn man die Gold-Silber Ratio beachtest und konsequent in Silber investiert, wenn Gold teuer ist und umgekehrt, kann man langfristig mit Silber mehr Gold kaufen.

Ansonsten schön dargestellt, wenn man Gold alleine betrachtet.

LG

Arthur

Hallo Arthur,

ich meide Silber wie Gold. Und das bleibt auch so.

Schöne Grüße aus Berlin

Christian

Hallo Christian,

Du zeigst das langfristig in dem von dir ausgewählten / verfügbaren Zeitraum Gold keine gute Anlage war.

Hätte man nach der Gründung von Apple die Marktposition von Apple heute gekannt und sein Geld in Apple investiert,

hätte man in den ersten 22 Jahren mit einer Nullrendite leben müssen https://www.gerd-kommer-invest.de/die-beste-aktie-der-welt/. Man wäre mit einer Investitionen in den breiten Aktienmarkt sehr viel besser gefahren.

Wenn man die letzten Jahre betrachtet, war die Investition in Apple eine sehr erfolgreiche Sache. Apple hatte einige Produkte, die andere erfunden haben, stark verbessert, für einen Massenmarkt tauglich gemacht und hoch profitabel verkauft.

Wenn man aber die letzten 13 Jahre bei Gold betrachtet und Xetra Gold in Euro (A0S9GB verfügbar seit 2008) mit einem thesaurierend in ETF auf den MSCI World (DBX1MW) vergleicht, war in dem gleichen Zeitraum die Investition in Gold sehr viel besser als in einem weltweiten Aktienmarkt.

Wenn wir in Zukunft schauen, dann wird wahrscheinlich kurzfristig Apple ein profitables Unternehmen sein. Mittelfristig kann aber auch sein, dass die Kunden nicht mehr bereit sind Preise für ein iPhone zu bezahlen und damit die Nutzer zurückgehen und damit auch Gewinne aus dem Servicegeschäft mit der Zahl der Nutzer sinken. Vielleicht verschenkt auch Apple die iPhones und wir bezahlen nur für die Nutzung. Es kann aber auch kostenlose alternative und bessere Dienste / Geräte geben, die die Apple Dienste ersetzen, so wie Wikipedia den Brockhaus ersetzt hat. Apple kann aber wie bisher auch nach einer Krise die Kurve kriegen – niemand weiß es.

Sicher ist aber, dass die Staaten mittelfristig hoch verschuldet sind. Die Zinsen werden sehr niedrig bleiben oder noch weiter fallen. Damit fallen Anleihen als alternative Anlageform aus. Das Geld wird in großen Mengen in Sachwerte wie Aktien, Gold und Immobilien investiert.

Dies ist auch der wichtigste Grund warum Gold in den letzten 13 Jahren rentabler war als der weltweite Aktienmarkt.

Es fällt den Staaten sehr schwer, sich zu entschulden. Mit Gelddrucken und Inflation funktioniert dies nicht. Dies führt primär wie bisher zu einer Inflation der Preise der Sachwerte. Drastische Maßnahmen wie ein Anheben der Zinsen, ein Schuldenschnitt, Zwangsanleihen, Steuererhöhungen hätten zuerst dramatische Auswirkungen auf den Aktienmarkt und finden deshalb wahrscheinlich nicht statt. Wenn sie stattfinden würden, dann währen die Goldbesitzer im Vorteil.

Langfristig ist immer die Investitionen in den weltweiten Aktienmarkt die beste Alternative.

Gold trägt immer zur Diversifikation bei. Gold hat den Preisverfall der Aktien während der Dotcom Blase, während der Lehman Pleite, der Euro Krise usw. nicht mitgemacht. In der Coronakrise fiel Gold sehr viel weniger als die Aktien und nur weil Spekulanten Notverkäufe machen mussten.

Deshalb gehört ein gewisser Edelmetallanteil in jedes Depot

Der Goldpreis wird dann signifikant fallen, wenn die Zinsen steigen.

Zu meinen Lebzeiten werde ich keine normalen Zinsen mehr sehen (Zitat von Ben Bernenke ehemaliger Chef der US-Notenbank)

Viele Grüße

Friedbert

Ich mache immer wieder gerne auf die Fakten aufmerksam. Die lauten so: Seit Mitte der 70er Jahre konnten Aktien inflationsbereinigt um 7,8 Prozent zulegen – Gold hingegen nur um 1,2 Prozent. Gold hatte zudem (wie wir alle wissen) mehrere extrem gute Perioden (um nicht zu sagen: Hypes), denen dann sehr lange Zeiten mit einer Seitwärts- bzw. einer Abwärtsbewegung folgten.

Die 1,2 Prozent die mit gold (inflationsbereinigt) zu holen waren, enthalten noch nicht die für Gold sehr hohen Lagerkosten, die nach angaben der Verbraucherzentrale bei 1-2 Prozent liegen. Gold ist also auf lange Sicht ein Nullsummenspiel. Nicht gewonnen – nichts verloren. Das ist auch völlig logisch. Gold denkt sich kein neues Produkt aus, brütet nicht über Innovationen (wie sie der menschliche Geist erfindet). Es zahlt dir zudem auch keine Zinsen.

Deshalb sind Edelmetalle in jedem Depot überflüssig und reduzieren die Rendite. In meinen Augen.

Schöne Grüße aus Berlin

Christian

Ich mag Gold. Wenn alles hops geht, kann ich immerhin jemanden was schweres an den Kopf werfen. Mit Papiergeld geht das nicht.

Kommentare die zu Hass und Gewalt aufrufen gebe ich üblicherweise nicht frei. Ich habe mal eine Ausnahme gemacht.

Eine Frage habe ich aber doch: Warum wird gerade in Deutschland, dass im 20 Jahrhundert zwei Mal große Kriege geführt und verloren hat so viel darüber sinniert, dass alles hops geht? Statt etwas dafür zu tun, dass das nicht passiert.

Sehr seltsam.

Nachdenkliche Grüße aus Berlin

Christian Thiel

Es herrscht Klassenkrieg, richtig, aber es ist meine Klasse, die Klasse der Reichen, die Krieg führt, und wir gewinnen“ – zitiert bei Jutta Ditfurth. Zeit des Zorns. nrhz.de/flyer 29. Juli 2011

(Original engl.: ”There’s class warfare, all right, but it’s my class, the rich class, that’s making war, and we’re winning.” – im Interview mit Ben Stein in New York Times, 26. November 2006)

Seh ich genauso. Ich bin auf jeden Fall mit der Wertentwicklung sehr zufrieden. Seit 2005 bin ich damit gut gefahren. Auch beim Dax hat man 13 Jahre

lang kaum Gewinn gemacht. Und die Japaner die 1989 alles in den Nikkei investiert haben bei einem Wert von 40000 Punkten sind auch heute noch auf der Verliererseite. Man findet je nach Betrachtungsweise immer negative oder positive Punkte zu Gold und oder Aktien. Aber bei beidem investiert man auf jeden Fall in Sachwerte.

Ein unvernünftige Investition damit zu rechtfertigen, dass andere (DAX, japanische Aktien) auch unvernünftig waren, erscheint mir – unvernünftig.

Die inflationsbereinigte Performance verschiedener Assets seit 1975 war:

Aktien (international): 7,8%

Anleihen (langlaufende): 4%

Immobilien: 2,4%

Gold: 1,2%

Die Lagerkosten bei Gold betragen (nach Angaben der Verbraucherzentrale) 1-2%. Es ist leicht zu erkennen, dass mit Gold in den letzten 45 Jahren (nach Kosten) exakt eine Null zu erreichen war.

Wer sein Geld nur in japanische Aktien angelegt hat, war unvernünftig. Besser ist eine Anlage in internationale Aktien.

Wer in Aktien investiert, der setzt sein Geld auf die zahlreichen Ideen, die Menschen für neue Produkte und Dienstleistungen haben. Gold hat das nicht. Deshalb kann es auf lange Sicht nicht mit Aktien mithalten. Und wird das auch nie können.

Pingback: Geld anlegen: Was lohnt sich in Zeiten von Niedrigzins eigentlich noch?

Das Problem sind die fehlenden Zinsen bei allen Anlageformen .

Damit ist das stärkste Argument gegen Gold weggefallen: Gold zahlt keine Zinsen.

Deshalb kaufen Alle Aktien.

Solange Draghi Geld druckt, das noch nicht verdient worden ist, wird das so anhalten – also noch sehr lange.

Mich verwundert es immer wieder, warum gerade bei Gold die Meinungen so extrem sind.

Die Menschen sind durch die Wirtschaft- und Finanzkrise (und die folgende Euro-Krise) noch immer sehr verunsichert. Unsichere Zeiten ziehen eine höhere Nachfrage nach Gold nach sich. Das war auch die Grundlage für die phänomenale Gold-Hausse in den 70ern, die ich ja noch miterlebt habe.

Und an dem Punkt ergibt sich in deinen Argumenten ein Widerspruch. Heute gibt es „Verunsicherung“ + „keine Zinsen“. Damals gab es „Verunsicherung“ durch extrem steigende Ölpreise und hohe Inflation) + „extrem hohe Zinsen“.

Wie an meiner Gleichung zu erkennen, haben wir eine Gold-Hausse mit fallenden Zinsen hinter uns – und hatte eine mit stark steigenden Zinsen in den 70ern. Was in der Gleichung übrig bleibt, dass ist die Verunsicherung, denn die Zinsen waren ja sehr unterschiedlich. Verlässt die Verunsicherung den Markt, dann fällt der Goldpreis in sich zusammen. Wie von 1980-2000.

Wer derzeit von einem Zusammenbruch des Finanzsystems ausgeht, der ist also für Gold. Er glaubt an noch mehr Unsicherheit.

Wer aber davon ausgeht, dass die Unsicherheit weiter aus dem Markt weichen wird, der ist natürlich für Aktien (wie ich). Und geht davon aus, dass Gold noch sehr weit fallen kann.

Diese beiden Überzeugungen stehen sich in der Tat diametral gegenüber. Sie sind unvereinbar. Deshalb geht es bei Diskussionen über das Gold immer so hoch her.

Gold ist eine Versicherung.

Von einer Versicherung erwarte ich auch nicht, dass ich ganz schnell ganz reich werde.

Wer das will, der soll im Casino oder an der Börse zocken gehen…

Pingback: Artikel über Wirtschaft und Devisen 28. Feb 16 | Pipsologie

Hallo Christian,

ein sehr wundervoll herausgearbeiteter Artikel. Chapeau an der Stelle für deinen Einsatz.

Gruß dein Bloggerkollege Florian

Ich kann diese Argumente gegen Gold nicht mehr lesen… Es wird beinahe überall der gleiche Fehler gemacht, Gold als Investment zu betrachten und dessen Performance deshalb mit den Indices, einzelnen Aktien oder anderen Geldanlagen zu vergleichen.

Gold ist aber kein Investment im klassischen Sinne. Gold ist als Währung zu betrachten! Wenn überhaupt, dann müsste Gold mit Geld, also mit dem US-Dollar, dem Rubel, dem venezolanischen Bolivar oder dem argentinischen Peso und deren Kaufkraft (heute, vor 10 Jahren, vor 50 Jahren, usw.) verglichen werden.

100 US-Dollar konnte man 1950 gegen 3 Unzen Gold eintauschen. Heute müssen Sie für diesen Währungstausch schon 3.600 USD auf den Tisch legen.

Aber wir müssen gar nicht bis in die 50er zurückschauen. Machen Sie diese Rechnung mal ab dem Jahr 2000 mit dem argentinischen Peso, dem Bolivar oder dem russischen Rubel…

Bei Gold geht es einfach nur um den Schutz vor FIAT-Geld Totalverlust.

Das hat mit investieren, Performance, Zinsen und dem ganzen Kram der in solchen Artikeln immer angeführt wird überhaupt nichts zu tun. Buffet ist Investor. Gold ist aber kein Investment!

Ja, genau das sagt der Text. Gold ist kein Investment. Sagen Sie das mal an den Gold-Jüngern da draussen! Die denken, Gold sei eine lohnende Sache.

Sehe ich auch so.

Billiger als Geld ist Gold nie geworden.

Geld ist nur ein Zahlungsversprechen, Aktien sind immerhin reale Besitzanteile, deren Preis aber selten noch etwas mit der Realwirtschaft zu tun hat.

Gold ist internationales Zahlungsmittel und zur Not hat man es schnell eingesteckt und kann sich vom Acker machen.

Ob der Goldpreis nachhaltig sinkt, glaube ich eher nicht. Es wird zwar mehr gefördert, aber die Industrie braucht auch deutlich mehr.

Alles gut argumentiert. Ich behalte meine Regel bei: 10 % des liquiden Vermögens geht ins physische Gold, der sich sogar auf 15% erhöht hat, durch den Rückgang der anderen Vermögenswerte, in diesem Jahr. Damit verliere ich zwar vermutlich gegenüber dem MSCI-World Performance, aber das lässt mich kalt und ruhiger schlafen. So wie die Jahr für Jahr aufgebrachte Versicherungsprämien für Hausrat und Kfz-Vollkaskoversicherung, obwohl nicht ganz vergleichbar.

Klasse Blog!!!! Hab ich ueberall geteilt

Danke Jonas!

ich bin da ganz d´accord………

Meine Grosseltern besassen 1916 7000 Goldmark Heute 120000-200000 € je nach Reichsmark Münze Wert.

Haben es dem Kaiser für Papiergeld zur Kriegsfinanzierung hergegeben – danach konnte mann sich eine Kleinigkeit

zu Essen kaufen. Soviel zum Gold Investment.

Eine sehr schlechte Idee von deinen Grosseltern. 7.000 Goldmark hätten damals 1.667 Dollar ergeben. Und die wären am Aktienmarkt, angelegt in den amerikanischen Index S&P 500, bis heute auf stolze 30 Millionen Dollar angewachsen (inklusive wieder angelegter Dividenden). 200.000 Euro klingt viel – gleicht aber weitgehend nur die Inflation in dieser Zeit aus. 30 Millionen dagegen – sind eine enorme Summe. Ein großer Teil davon ergibt sich, weit die Unternehmen in dieser Zeit Dividenden gezahlt haben. Das tut Gold nun mal nicht.

In welches Unternehmen hätte man vor 100 Jahren diese 1.667 Dollar investieren sollen? ETF’s gab es noch nicht

– durch welches Unternehmen hätte man das Geld bis in die heutige Zeit retten können? gibts da überhaupt noch eines?

Wie oft hätte man handeln müssen also genau im richtigen Moment verkaufen oder kaufen müssen? Welche Tradingkosten wären dadurch entstanden (hin und her machst Taschen leer)

Die prozentuale Entwicklung über 100 Jahre des S&P 500 klingt gigantisch, ist aber nur Augenwischerei weil nur Theorie.

aber was ist realistischer:

1. das sich 99,9% der Anlager in den 100 Jahren komplett verzockt u durch falsche Entscheidungen sich um ihr Kapital um Lebenszeit und eventuell um den Verstand gebracht hätten?

oder das es

2. jemand geschafft hätte in dem er nur passiv auf seinem Goldschatz sitzt seine Ersparnisse ohne Arbeitsaufwand durch die Zeiten rettet, heute 200.000EUR haben könnte wenn er das Gold verkaufen würde – und das Steuerfrei!

eine sehr Interessante Frage.

Wie in dem Kommentar oben schon vermutet, es gibt heute keine einzige Aktie mehr von damals (ich lass mich aber gern berichtigen)

Du hast Recht, nur der Goldwert wäre heute ca.125000 €.

Natürlich hätte man sich auch eine Immobilie kaufen können.

Wäre jetzt z.B in München Millionen wert und Mieten wären auch geflossen.

Hierbei wären dann allerdings Steuern zu bezahlen und wer weiss wie viel Erbschaftssteuer anfällt.

Der Goldbesitzer braucht sich darum nicht zu kümmern!

Deshalb gilt für mich weiterhin: 10 bis 15% des liquiden Vermögens ins physische Gold. Für diesen Anker im Portfolio, verzichte ich gerne auf etwas Rendite.