Überraschung! Erstmals seit es hier auf grossmutters-sparstrumpf eine Börsenampel gibt springt sie auf Orange. In der Coronakrise ist das nicht passiert. Damals fielen die Kurse so schnell, dass sie schon nach wenigen Tagen am ersten Nachkaufpunkt waren. Bei -15%.

Diesmal ist die Lage anders. Seit Wochen erreichen die Kurse an den großen Börsen immer neue Allzeithochs. Das gleiche passiert auch beim Bitcoin, bei TESLA und bei einigen anderen Werten aus dem EV-Bereich (electric vehicle). Im Depot von grossmutters-sparstrumpf (Global Champions) ist das nicht anders. Es hat in den letzten zwei Wochen an fünf Tagen ein neues Allzeithoch erreicht. In den vergangenen 12 Monaten ging es um knapp 30 Prozent nach oben.

Die Anlegerinnen und Anleger sind derzeit sehr risikofreudig. Und unendlich optimistisch. Der Fear & Greed Index der das misst, steht auf extremer Gier.

Ist das schon ein hinreichender Grund die Börsen Ampel auf Orange zu stellen?

Natürlich nicht. Steigende Kurse alleine sind in meinen Augen kein guter Grund, um vorsichtig zu werden. Auch im vergangenen Dezember und im Februar gab es eine sehr optimistische Stimmung. Das hat den Kursen nicht geschadet, wie der Blick auf den S&P 500 zeigt.

Ich kann mich gut erinnern, noch im Januar gewarnt zu haben, dass das damalige Kursniveau möglicherweise das niedrigste des Jahres 2021 sein könnte. So ist es gekommen. Seither hat der Index um fast 1.000 Punkte zugelegt.

Was ist jetzt anders?

Erstens geht Joe Biden in sein zweites Jahr als amerikanischer Präsident. Er muss im kommenden Jahr die mid term elections überstehen. Das führt am Markt oft zu Unsicherheit. Der Markt ist auch unter Präsident Donald Trump genau an diesem Punkt in eine Korrektur übergegangen. Hier kommt ein Blick auf die damalige Doppelkorrektur (2018).

Erst ab Januar 2019 ging es damals weiter mit steigenden Kursen.

Zweitens. Im Durchschnitt erleben wir alle 18 Monate eine Korrektur. Zwar gibt es auch mal zwei aufeinander folgende Jahre ohne eine solche Marktphase, das ist allerdings extrem selten. 2013 und 2014 haben wir genau das erlebt. Dann war Schluss. Der Markt fiel 2015 im Jahresverlauf um 12%.

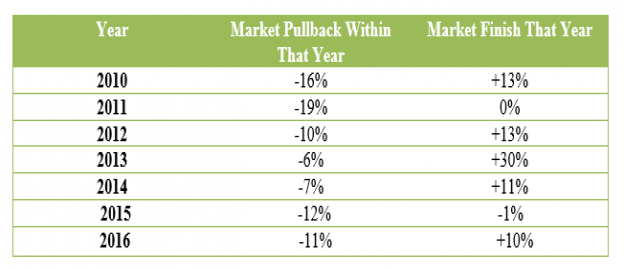

Ich gehe von einer Korrektur im Jahr 2022 aus. Das bedeutet nicht, dass der Return für das Jahr negativ ausfallen muss. In der Grafik oben ist gut zu erkennen, dass die vielen market pullbacks des S&P 500 (mittlere Spalte) in den Jahren 2010-2016 nur selten zu einem negativen Return für das Gesamtjahr (rechte Spalte) geführt haben.

Im März 2022 hat der Markt für volle 24 Monate keine Korrektur gesehen. Das ist eine lange Zeit. Bullenmärkte brauchen sollte Korrekturbewegungen aber. Die ziehen neues Geld von Anlegerinnen und Anlegern an, die angesichts stark steigender Kurse vorsichtig geworden sind.

Drittens. Ich habe im Kern vor allem diese zwei Gründe dafür, dass ich von einer Korrektur in der ersten Jahreshälfte 2022 ausgehe. Es gibt allerdings noch einen dritten Grund – das Zusammentreffen von erstens und zweitens. Die Unsicherheit über die weitere amerikanische Politik nimmt zu und gleichzeitig hat der Markt (ab März) für zwei Jahre keine Korrektur durchgemacht.

Korrekturen gehören zum Geschäft

Die Korrektur um 16% in 2010 hat den Markt nicht davon abgehalten für das gesamte Jahr recht deutlich zu steigen. Es gab ein Plus von immerhin 13%. Das kann auch bei der nächsten Korrektur so sein. Das Jahr 2020 war hierfür eine besonders schönes Beispiel. Der market pullback in der Corona-Krise betrug -35%. Und trotzdem gab es bis zum Jahresende ein Plus: Rund 6%.

Was werde ich tun?

Ich werde vorläufig kein weiteres Geld mehr in den Markt legen. Sondern abwarten. Kommt die Korrektur, dann kaufe ich nach. So habe ich es auch in den letzten drei Korrekturen gemacht.

Vielleicht magst du dir mein Argument von den zu schnell steigenden Kursen ja mal in Form eines Charts anschauen. Hier kommt der S&P 500 in logarithmischer Skalierung. Den langfristigen Anstieg seit 2010 habe ich in Grün eingezeichnet. Schon dieser Anstieg ist sehr steil – er vollzieht sich mit rund 14 Prozent pro Jahr. In Rot habe ich den Anstieg der letzten 12 Monate eingezeichnet. Hier geht es mit 32 Prozent im Jahr nach oben.

Wie tief kann es gehen?

Das ist die wirklich spannende Frage. Ich gehe davon aus: Es geht (für eine Korrektur) sehr tief. Das bedeutet, dass es durchaus wie schon 2018 um bis zu 20 % nach unten gehen kann. Hierfür spricht, dass derzeit sehr viele unerfahrene Anlegerinnen und Anleger im Markt sind die mit der kommenden Korrektur ihre erste Korrektur durchmachen werden.

Börsenlegende André Kostolany sprach gerne von den zittrigen Händen in denen Aktien liegen. Sie wechseln in der Korrektur zum Teil den Besitzer. Während die zittrigen Hände verkaufen, kaufen die ruhigen Hände ein.

Mag der Markt auch schlicht reif sein für einen nachhaltigen Abschwung, ich habe noch keine Korrektur erlebt die von den Börsenmedien mit genau dieser Begründung versehen wurde. Sie werden sich etwas einfallen lassen. Die Inflation käme als Begründung infrage. Auch das absehbare Auslaufen der Anleihekäufe durch die amerikanische Notenbank Fed könnte als Begründung dienen und dann ist da ja auch noch die Immobilienkrise in China die sich verschärfen und zu Insolvenzen führen könnte.

Politische Krisen sind ebenfalls möglich: Chinesische Raketenstarts. Koreanische Atomtests. Indische Drohungen gegen Pakistan. Russische Manöver an der Grenze zur Ukraine oder zu Polen (zusammen mit Weissrussland). Alles ist möglich.

Die 5.000 Punkte im S&P 500 werden wir wohl noch sehen

Ob Inflationsangst oder politische Risiken oder die bald einsetzende Reduzierung der Anleihekäufe durch die amerikanische Notenbank – alle diese Punkte sind dem Markt derzeit vollständig einerlei. Er zieht von Hoch zu Hoch – im S&P 500 sind jetzt schon 5000 Punkte in Sichtweite. Ihm fehlten an seinem Hoch am 11. November nur noch rund 7% zu diesem Ziel. So viel schafft der Index in guten Zeiten in gerade mal eine Woche.

Der starke Anstieg der Aktienkurse, der uns nun schon durch das ganze Jahr begleitet kann also noch einige Wochen oder Monate so weitergehen. Gut möglich also, dass wir die 5000 im S&P 500 in diesem Jahr oder im Januar noch sehen werden. Dann ist das Ende der Party vermutlich bald erreicht. Weil der Markt sich die lange fällige Korrektur gönnt.

In der nächsten Korrektur werden unprofitable Wachstumswerte besonders leiden. Der Bitcoin kommt (vermutlich) mächtig unter die Räder, stärker noch als im Verlauf des Jahres 2021. Auch für TESLA könnte es dann schwierig werden. All die Anlegerinnen und Anleger die erst seit Corona dabei sind werden zittern. Vor Angst.

Besonders schwierig wird es in der Korrektur für all jene laufen, die in den letzten zwei Jahren Aktien oder Kryptowährungen auf Kredit gekauft haben, eine in den USA weit verbreitete Vorgehensweise.

Ich warte auf günstige Kurse. Ich kaufe bei -10 Prozent frühestens. Und ich kaufe bei -15 Prozent ein zweites Mal. Gut möglich, dass wir auch die -20% sehen werden. Ich kaufe auch dann noch einmal nach.

So ist der Plan.

Wann das alles passieren wird? Im Idealfall im Mai 2022. Dann bin ich liquide. Vermutlich passiert es aber schon früher. Genau kann es niemand sagen. So ist das nun mal mit Korrekturen. Sie kommen wann sie wollen. Und nicht wenn die Zeit reif ist.

Disclaimer

Kann es ganz anders kommen als von mir erwartet? Aber ja! Der Markt macht was er will und wann er es will. Nach der Korrektur wird der Bullenmarkt mit großer Wahrscheinlichkeit mit neuer Zuversicht weitergehen. Denn auch dann gilt noch immer, das TINA (there is no alternative) die beste Freundin von Anlegerinnen und Anlegern ist. Um mögliche Alternativen zu dem von mir beschriebenen Szenario kümmere ich mich in zwei Wochen in dem Text „Was tun, wenn der S&P 500 auf 6.000 Punkte steigt?“. Hier. Auf grossmutters-sparstrumpf.

Wenn du keinen Beitrag mehr verpassen willst, dann bestell doch einfach den Newsletter! So wirst du jedes Mal informiert, wenn ein neuer Beitrag erscheint!

Ich frage mich was so ein Blog-Eintrag wert ist, wenn wenige Tage nach dem Blogeintrag dass die Ampel auf orange steht u.a. Zoom, Peloton (bei letzterem ein Griff ins fallende Messer) gekauft wird. Warum machen Sie das?

Ich lege kein neues Geld in den Markt – schichte aber sehr wohl noch um. Das habe ich am Freitag gemacht.

Ob PELOTON und ZOOM fallende Messer sind, darüber ließe sich streiten. Sie sind gefallen. Jetzt sind sie günstig. Und es sind beides sehr aussichtsreiche Unternehmen. Muss nicht jeder so sehen. Beide sind am Freitag angesichts der neu erwachten Corona-Angst deutlich gestiegen. PELOTON hat zuletzt 80% Wachstum bei den Abonnenten gemeldet. Klingt gut. Das Umsatzwachstum bei ZOOM hat sich auf gut 30 Prozent verlangsamt und könnte im laufenden Quartal höher ausfallen als erwartet. Wachstumswerte haben alle ihre schwierigen Phasen. Auch PAYPAL hat das gerade. Auch APPLE hatte das immer wieder. Am besten ist es dann – nachzukaufen.

Deine Prognose tritt schneller ein, als gedacht…

Schauen wir mal. Stellt sich die neue Variante als harmloser heraus als gedacht, dann drehen die Märkte möglicherweise schnell wieder nach oben.

Kommt es so schlimm wie jetzt befürchtet, dann kann die Korrektur statt im ersten Halbjahr 2022 auch November/Dezember 2021 an Fahrt aufnehmen.

Alles ist drin.

Hallo Christian, wo findet man Deine Eingangs zitierte Börsenampel?

Es gibt keine eigenen Unterseite zu der Börsenampel. Gibt einfach „Börsenampel“ in die Suchmaske des Blogs ein und du siehst alles Texte. Sie hießen oft „Die Börsenampel steht auf Grün“.

Das ist klassisches Markettiming 🙂 Und eine Verschiebung des Zeitfensters von langfristig auf kurzfristig. Kann klappen, muss aber nicht. Good luck!

Warren Buffett hat jetzt 150 Mrd. Dollar in Cash zu liegen. Um handeln zu können, wenn es zu einer guten Gelegenheit kommt. Ein wenig Cash kann derzeit nicht schaden. Auch bei mir.

Christian….vielen vielen Dank !!!

Ich habe in den letzten Jahren soooo unglaublich viel von dir gelernt. Natürlich nicht von nur von dir, auch habe ich mich mit vielen anderen prägenden Persönlichkeiten beschäftigt. Unter anderem Warren Buffet und André Kostolany und ich musste schmunzeln als ich von den „zittrigen Händen“ laß.

Gestern abend hat mich meine Frau angesprochen. Sie hat schon gesehen das du diesen Artikel veröffentlicht hast und hat ihn kurz überflogen.

Sie macht dies nicht weil sie sich dafür interessiert oder sich auskennt, sie macht es damit sie mich überraschen und ein wenig mitreden kann. „total süß“.

Auf jeden Fall sprach sie mich darauf an und ich habe mich schon aufs lesen gefreut. Habe ihr aber erstmal meine Meinung zur aktuellen Lage erörtert. Sie war sichtlich überrascht und hat mir unterstellt ich hätte deinen Beitrag bereits gelesen 🙂

Was soll ich sagen…. hier sitze ich nun, lese ihn gerade um muss sagen das ich zu über 90% die selbe Meinung vertrete.

Du bist Klasse. Bitte bitte…..mach einfach genau so weiter wie die letzten Jahre.

Wer weiß….vielleicht gibts ja irgendwann noch ein drittes Buch von dir. Mich würde es sehr freuen.

„Schatz, wir können in Rente gehen“ ??

Ich persönlich habe mir vor ziemlich genau einem Jahr, einen 10-Jahres-Plan zur (Früh)Rente gemacht. Das erste Jahr ist rum, ich liege voll im Plan, sogar darüber. Was natürlich noch lange nicht bedeutet das es klappt. Hier gibt es so unglaublich viele Faktoren zu berücksichtigen. Aber auch wenn nicht wird es mir zukünftig definitiv finanziell gut gehen. Das verdanke ich zum großen Teil dir und der weitergabe deines Wissens, per Buch, wikifolio und natürlich deinem Blog.

Zum Abschluss bleibt mir wirklich nur eines das ich dir sagen möchte:

DANKE !!!!!!!

Christian ein super Beitrag, sehr lesenswert und mit vielen Fakten unterlegt. Es macht wirklich sehr viel Spaß deine Texte zu lesen. Bitte mach weiter so und lasse dich von Kritikern von deiner Arbeit nicht abhalten.

Du machst ein hervorragenden Job. Ob seit kurzem oder seit langem an der Börse, jeder lernt aus deinen Beiträgen und genau das ist motivierend und spannend zugleich.

Danke danke danke.

Danke Victor!

Ja, das überrascht mich jetzt aber, dass Sie vor einer Kurskorrektur an den Märkte warnen. Finde ich mutig, aber auch ganz toll. Es wird in den nächsten 10 Monaten zu einer größeren Korrektur kommen. Aufgrund der Zinsentwicklung und der Inflation geht die langjährige Party der Vermögensinflation dem Ende entgegen. Eine Korrektur an den Aktienmärkten ist bei dieser aktuellen Euphorie nur gesund. Wichtig ist die Qualität der Aktienunternehmen, in denen man investiert ist. Ich persönlich werde in den nächsten Wochen mein Portfolio um 60 % verringern. Und wenn doch keine Korrektur kommt, auch nicht so schlimm. An die Mitnahme von Kursgewinnen, ist noch keiner pleite gegangen.

Ich persönlich gehe nicht von einer allgemeinen Euphorie aus. Nur in einzelnen Marktsegmenten ignorieren die Marktteilnehmer konsequent alle Risiken. Ich werde das in zwei Wochen mal ausführen.

Bei den Gewinnmitnahmen muss ich doch widersprechen. An denen wird man in der Regel arm, da man Steuern auf die Gewinne entrichten muss und nachher mit weniger Kapital dasteht als vorher. Niemand erwischt den Hochpunkt für den Ausstieg und den Tiefpunkt für den Einstieg. Und selbst wenn, macht das die Steuerzahlungen (zumindest in meinem Fall) nicht wett.

Hallo Christian, wir haben uns im Sommer zu einem Stammtisch in Berlin gesehen.

Toller Beitrag übrigens! Was meinst Du, sind Deine Schlussfolgerungen „zeitlos“? Ich meine damit auf jedes Anlegeralter anwendbar oder ändern sich die Sichtweisen mit steigender Lebenserfahrung, sagen wir mal >75 Jahre?

Beste Grüße – Günter.

Schauen wir mal. Ich bin gespannt, ob sich meine Ansichten mit 75 Jahren ändern werden.

Derzeit denke ich, dass Vorsicht fast immer eine schlechte Idee ist. Damit lag ich in all den Jahren auch richtig.

Nur manchmal ist Vorsicht wahrscheinlich besser. Und ich hoffe mal, dass ich damit auch richtig liege. Keine Gewähr!

Hallo Christian,

danke für den Beitrag. Sehr interessant. Aktuell lege ich überwiegend per Sparplan an. Ca. 800€ im Monat. Ist es mit deiner Theorie sinnvoll, die Sparpläne auszusetzen und zu parken, oder gar Gewinne mit zunehmen und auf die Korrektur zu lauern? Oder würdest du in einem solchen Szenario den Sparplan weiterlaufen lassen und nur neues Kapital als einmalinvestition zuschiessen, wenn die entsprechenden Marken erreicht sind?

Viele Grüße

Martin

Keine Ahnung. Die Entscheidung musst du treffen. Nur mal angenommen der Markt macht einfach nicht das, was ich für wahrscheinlich halte (die Korrektur). Stattdessen schießt er in 2021 noch einmal um 20 Prozent nach oben. Kann ja passieren. Wie würde es dir damit gehen?

Ich kann nur sagen, was ich mache. Nach den beiden Käufen im Dezember 2020 und im Januar 2021 habe ich entschieden, dass jetzt Schluss ist. Das betrifft vor allem den sonst fälligen Kauf im Januar. Da ist wieder frisches Geld da. Ich werde es auf dem Depotkonto parken.