Der Star-Investor Warren Buffett hat viele interessante Weisheiten für die Anlage in Aktien geprägt, im Laufe der Jahrzehnte. Eine aber sticht hervor. Sie ist der Kern seiner Erfolgsstory:

It is better to buy a wonderful company at a fair price than a fair company at a wonderful price.

Buffett ist gerne so kurz und präzise. Fangen wir mit dem zweiten Teil des Satzes an. Er benennt in gerade einmal acht dürren Worten, was viele Privatanleger machen wenn sie Aktien kaufen und was ihre Renditechancen halbiert. Oder gar drittelt. Sie kaufen Firmen, die sie für gut halten, Firmen die sie kennen und die in aller Munde sind. Sie kaufen fair companies.

Daimler, VW, Thyssen – so sah das Depot meiner Großmutter aus. Es waren die Unternehmen die jeder kannte und jeder hatte.

Privatanleger kaufen zu wunderbaren Preisen

Zudem kaufen Privatanleger bevorzugt dann, wenn Aktien gerade gut laufen. Sie kaufen, wenn der Index kurz vor einem neuen Höchststand steht. Sie kaufen also nicht nur faire Firmen. Sie kaufen sie zu allem Überfluss auch noch zu wunderbaren Preisen.

Reich werden sie dabei natürlich nicht. Ihnen entgehen die wunderbaren Firmen – weil sie sie nicht kennen. Und ihnen entgehen die fairen Preise, die die Börse ja auch immer wieder kennt. Weil ihnen der Mut fehlt zu kaufen, wenn eine Aktie – oder der gesamte Markt – am Boden liegt.

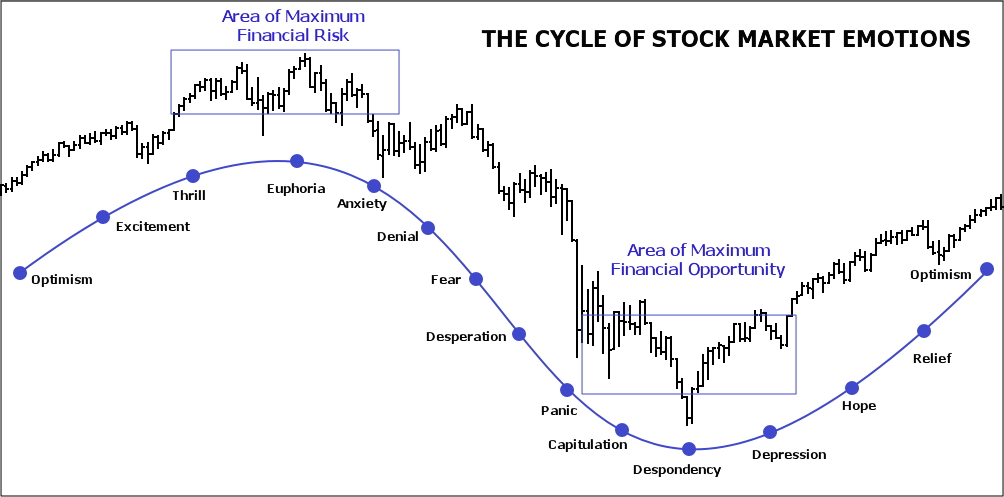

Warum nur kaufen Privatanleger bevorzugt zu einem ungünstigsten Zeitpunkt? Weil sie kaufen, wenn die Intuition ihnen sagt, dass jetzt ein günstiger Augenblick für einen Einstieg in den Markt gekommen ist. Mit dieser Intuition liegen sie in der Regel daneben. Sie kaufen nämlich genau dann, wenn am Markt Euphorie herrscht. Euphorie ist die Zeit an der Börse, in der Anleger das größte Risiko tragen – in der Grafik „Area of Maximum Risk“ genannt. Sie kaufen, weil alle gerade optimistisch sind und weil dieser Optimismus sie ebenfalls mit Optimismus erfüllt.

Viele Privatanleger machen noch einen weiteren folgenschweren Fehler. Sie verkaufen ihre Aktien wieder, wenn der Markt den Zustand der Panik erreicht hat – kurz vor dem Tiefpunkt.

Warren Buffett kauft in der Panik…

Warren Buffett macht es anders. Er kauft am liebsten, wenn der Markt gerade verrückt spielt. Im Herbst 2008 zum Beispiel, als viele Investoren sich dringend von Aktien trennen wollten. Und er kauft dann, wenn eine wundervolle Firma gerade große Probleme hat, wenn sie regelrecht „im Koma liegt“ wie er sagt. Wenn sie ein Werbedesaster erleidet zum Beispiel. So wie das berühmte Fiasko von Coca Cola mit der Einführung von New Coke im Jahr 1985. Die Kunden rebellierten gegen die Entscheidung des Konzerns, die ursprüngliche Formel für das Getränk zu ändern. Sie fordern vehement die alte Coke zurück.

Die Firmenleitung reagiert verunsichert. Was haben die Menschen denn nur? In Blindversuchen hatte die New Coke vielen Menschen besser geschmeckt. Und nun das – Proteste rund um den Globus. Die Aktie gerät währenddessen ins Taumeln. Das Unternehmen fällt ins Koma.

…und wenn eine Firma gerade im Koma liegt

Im Koma hatte Warren Buffett Coca Cola noch nie gesehen. Immer war diese Ikone der amerikanischen Wirtschaft für seinen Geschmack viel zu teuer gewesen, mit einem KGV von 20 und mehr. Jetzt aber stand sie bei 13. Was für eine Chance! Wie lange würde er der Versuchung wohl widerstehen können?

Steigt der Gewinn?

Ein Werbedesaster, ein Konzern der zurückrudern muss mit einer Entscheidung und die Classic Coke unter dem Jubel der Fans wieder in den Handel bringen muss – das alles reicht Warren Buffett nicht her und nicht hin für eine Investition in die damalige Nummer Eins unter den bekannten Marken in der Welt. Was ihn beschäftigt, das ist eine ganz andere Frage:

Kann Coca Cola seinen Gewinn steigern?

Warren Buffett hat sich die Entscheidung nicht leicht gemacht. Coca Cola war seit den Tagen seiner Kindheit ein gutes Business gewesen, eine wonderful company. Doch wie geht es mit der Firma weiter?

Wenn Coca Cola viele Jahre schon seinen Gewinn und seinen Umsatz steigern konnte – was spricht dafür (oder dagegen), dass das Unternehmen das auch in Zukunft schafft? Vor dieser Frage stand Warren Buffett im Jahr 1988, dem Jahr also, als er still und leise eine große Zahl Aktien von Coca Cola erwirbt. Diese Heimlichkeit ist wichtig für ihn, da seine Käufe immer eine hohe Zahl an Nachahmern auf den Plan rufen und den Kurs einer Aktie in die Höhe treiben. Als sein Investment in Coca Cola bekannt wird, muss der Handel mit der Aktie an der New Yorker Börse zeitweilig ausgesetzt werden – so stark sind die Reaktionen.

Der Blick in den Rückspiegel

Noch einmal die Ausgangsfrage: Kann Coca Cola seinen Umsatz und seinen Gewinn weiter steigern? Da der Umsatz des Unternehmens in den USA schon sehr hoch ist, der Heimatmarkt Wachstum also kaum mehr zulässt, läuft diese Frage für Warren Buffett im Jahr 1988 auf eine ganz andere Frage hinaus: Werden die reicher werdenden Ökonomien Asiens und Länder wie Brasilien dem Markenimage von Coca Cola erliegen – und so den Umsatz weiter kontinuierlich in die Höhe treiben?

Buffett hat seinerzeit also versucht, eine Antwort zu finden auf eine Frage über die Zukunft des Business von Coca Cola. Ihn interessiert auch im Fall von Coca Cola, wie bei jedem seiner vorherigen Investments, der Blick in den Rückspiegel.

Er hatte Dutzende von Geschäftsberichte von Coca Cola gelesen.

Dort sieht er: Coca Cola ist eine er stärksten und bekanntesten Marken der Welt. Die Firma hat eine lange Historie von steigenden Gewinnen und steigenden Dividenden. Und sie hat ein Management, das seit einiger Zeit auf eine verstärkte internationale Expansion setzt. Vor allem in Asien.

Der Blick in den Rückspiegel ist für Warren Buffett ausgesprochen überzeugend. Ganz entscheidend ist für ihn aber, was der Blick zurück für die Zukunft bedeutet. Er will wissen, was die Frontscheibe über Coca Cola verrät. Seine Antwort: Ja.

Coca Cola’s Wachstumskurs ist intakt. Wachsendes Geschäft – wachsender Umsatz – wachsende Gewinne – wachsende Dividende. Das war im Kern Buffetts Kalkül. Es ist aufgegangen.

Er kauft Coca Cola bei einem KGV von 13. Sein Lehrer, Benjamin Graham, hätte so eine Investition nicht in Erwägung gezogen. Bei aller Verehrung von Warren Buffett gegenüber seinem einstigen Lehrer, Mentor und späteren Freund, Warren Buffett ist Warren Buffett. Und die Zeiten haben sich gründlich geändert. Buffett hat die macht der Marken genau studiert. Das ist ein Grund, warum er Coca Cola kauft. Es ist – seinerzeit – die mächtigste und wertvollste Marke der Welt.

Die mächtigste Marke der Welt

Diese Position hat heute Apple inne. Und so hat Warren Buffetts Holding Berkshire Hathaway in den letzten Monaten zum ersten Mal Aktien von Apple gekauft.

Es war nicht Buffett selber, der bei Apple zugeschlagen hat, es war einer seiner Mitarbeiter. Er muss dieselbe Rechnung angestellt haben, wie Warren Buffett seinerzeit.

*Ein starkes Business, das sehr viel Cash generiert – check.

*Die wertvollste Marke der Welt – check.

*Ein Aktienkurs der am Boden liegt – check.

*Ein Management, das genau weiß, wie es den Markenkern weiterentwickeln will und das mit dem Apple Car ein neues Produkt auf den Markt bringen will, das das Zeug hat, den Umsatz von Apple in neue Höhen zu tragen – check.

*Eine Dividende, die in den nächsten Jahren stark steigt – check.

Apple ist in meinen Augen eine wonderful company. Und die Aktie des Unternehmens gibt es derzeit zu einem fair price.

Wenn du keinen Beitrag mehr verpassen willst, dann bestell doch einfach den Newsletter! So wirst du jedes Mal informiert, wenn ein neuer Beitrag erscheint!

Super Artikel!

Emotionen sind am Aktienmarkt wirklich das größte Problem. Wenn man sie weitgehend ausgeblendet kriegt, so wie Warren Buffett es tut, kann man ziemlich erfolgreich werden.

Apple ist dafür natürlich ein Musterbeispiel. Gerade in einer „Krise“, wenn man es so nennen will, aber in Wahrheit ein Spitzenunternehmen bei dem gerade die Bedeutung eines Produktes etwas groß geworden ist, bei dem es aber auch schon viele spannende Projekte in der Pipeline sein dürften. Apple hat riesiges Potential, wie wir aktuell an den App-Store-Zahlen sehen.

Wer glaubt, dass Apple in 5 Jahren noch immer vom Erfolg des iPhones abhängt, macht einen Fehler. Werden die Anleger panisch das Weite suchen, erfindet sich Apple gerade neu 🙂

Viele Grüße

der Finanzfisch

Nanu – da gibt es außer mir noch andere, die für APPLE eine große Zukunft sehen! Mich freut das sehr. Die deutsche Diskussion ist in der Regel ziemlich weit hinter dem Mond. Kaum jemand versteht überhaupt etwas von der Entwicklung im Technologiebereich im allgemeinen und von APPLE im besonderen.

Das ist nicht nur bei Blogs so und in Facebook-Aktiengruppen, sondern leider auch im Bereich der Journalismus. Kaum jemand scheint wirklich etwas von Unternehmen wie APPLE zu verstehen oder verstehen zu wollen. Schade.

Eine super Webside für APPLE-Interessierte ist aboveavalon.com. Dort kann man tolle Analysen lesen, etwa die über die Zukunft des iPads.

http://www.aboveavalon.com/notes/2016/8/04/the-ipads-dark-days-are-over

Ein wirklich guter Beitrag zu Warren Buffets Investmentphilosophie.

Besonders gut gefällt mir der Aktienchart mit den dazugehörigen Gefühlen bei der Masse der Leute.

Das Problem bei dem antizyklischen Investmentansatz ist, dass die Medien und die gesamte Umgebung in einem Aktiencrash den Weltuntergang prophezeien und zum sofortigen Verkauf raten.

Es ist immer schwer sich anders, als die Mehrheit zu handeln und gegen den Strom zu schwimmen. Aus diesem Grund musst Du auch absolut von Deiner Strategie überzeugt sein, denn sonst wirst Du nicht in der Lage sein diesen umzusetzen oder wirst sogar im schlimmsten Fall Deine gesamten Aktien verkaufen.

Die allermeisten Trader (=Menschen, die regelmäßig Aktien kaufen und verkaufen) haben besonders unter Berücksichtigung von Steuern und Gebühren eine viel schlechtere Performance, als diejenigen, die die Aktien nur gehalten haben. Zudem verursacht das regelmäßige kaufen und verkaufen auch noch viel Arbeit und Stress.

Aus diesem Grund bevorzuge ich einen langfristigen Buy-and-Hold-Ansatz, bei dem Aktien gekauft und für immer gehalten werden.

Schöne Grüße

Dominik

Wenn das nächste iPhone floppt, dann rasselt Appel in den Keller.

Guter Artikel