Ann-Marie kommt in die Beratung. Sie hat mit ihrem Mann Peter nach zwanzig Jahren eine schwere Ehekrise. Es ist sehr schwer eine langjährige Ehe zu führen, ohne je in eine schwere Ehekrise zu geraten. Ann-Marie war untreu. Peter auch. Sie war sehr unzufrieden mit ihm. Er war unzufrieden mit ihr. Und nun schauen beide, ob es doch noch eine gemeinsame Zukunft für sie als Paar gibt.

Ann-Marie möchte sich zwar wieder mit Peter vertragen – aber sie möchte dafür gerne eine Garantie haben, eine Garantie, dass so etwas nie wieder passiert. Nie wieder!

Ich verstehe gut, dass Ann-Marie eine Garantie möchte. Dummerweise gibt es eine solche Garantie aber nicht. Das Leben ist voller Fallstricke und Unwägbarkeiten, schon gar in der Liebe.

Anfänglich haben OKTA und ich uns gut verstanden

Kommen wir zu OKTA. Und kommen wir zu mir. Im Grunde ergeht es mir mit OKTA ganz genauso, wie Ann-Marie mit ihrem Mann. OKTA und ich sind jetzt ziemlich genau drei Jahre zusammen. OKTA gehört zu den unglaublich aussichtsreichen und hoch volatilen SaaS-Aktien (Software as a Service).

Anfänglich haben wir beide uns sehr gut verstanden. Ich habe hin und wieder ins Depot geschaut – und OKTA war mal wieder mehr wert als zuvor. Nie habe ich darüber nachgedacht, ob eine andere Aktie besser zu mir passen würde. Ich war ihr treu.

Natürlich war OKTA ausgesprochen „emotional“, wie viele Paare es nennen, wenn es oft heftig rauf und runter bei ihnen geht. OKTA war sehr speziell, kapriziös und aufbrausend. Aber im Großen und Ganzen kamen wir lange Zeit gut miteinander aus.

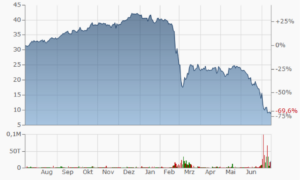

Seit einer Weile jedoch ist mein Verhältnis zu OKTA deutlich kühler geworden. Die Aktie ist in der laufenden Korrektur besonders stark unter die Räder gekommen. Du kannst es am Chart für die letzten fünf Jahre gut sehen.

340 Prozent Gewinn in fünf Jahren. Gibt es da irgend etwas zu meckern? Na ja, da ist dieser hässliche Absturz am rechten Rand des Charts, die letzten Monate eben. Sie waren schwer für mich.

Schön, dass diese SaaS-Aktien so unglaublich aussichtsreich sind. Aber OKTA ist in den letzten 12 Monaten von 270 Dollar bis auf 75 Dollar gefallen. OKTA hat sage und schreibe 72% vom Hoch verloren. Wie konnte sie mir das nur antun! Und irgendwann habe ich mich dann gefragt, ob es für OKTA und mich noch eine gemeinsame Zukunft gibt.

Du siehst: Es ist schwer, eine Aktie lange Jahre zu besitzen, ohne irgendwann einmal mit ihr in eine Korrektur zu geraten. Und diese Korrekturen fallen bei SaaS-Aktien besonders heftig aus.

Das Leben mit Aktien ist ohne Krisen nicht zu haben. Ich begann, an OKTA zu zweifeln. Ist sie wirklich die Richtige fürs Leben? Könnte ich mich vielleicht mit einer anderen Aktie verbessern? Ich hatte Zweifel an OKTA. Ernsthafte Zweifel.

Mr. Market ist Schuld!

Aber vielleicht kann OKTA auch gar nicht viel dafür, dass sie mich so enttäuscht hat. Erst waren die Marktteilnehmer jahrelang sehr optimistisch in Bezug auf OKTA waren („To the moon!“). Und danach waren sie dann über viele Monate mehr oder weniger depressiv verstimmt. Mr. Market war schuld. Ganz ehrlich: Kann OKTA wirklich etwas dafür?

Das ist auch in Partnerschaften die beste Strategie, um mit schwierigen Verhaltensweisen des anderen gut zurecht zu kommen: Die Umstände sind Schuld. Kommt er genervt von der Arbeit nach Hause, dann liegt es an den üblen Umständen. Nicht der andere ist Schuld – die Umstände sind es.

Am Business von OKTA hat sich, seit ich sie im Depot habe, kaum etwas geändert. Es ist gewachsen. Klar. In der Regel geht der Umsatz bei OKTA um rund 50% pro Jahr nach oben. Bei den Gewinnen läuft es auch so wie immer. Es gibt keine – um es vorsichtig auszudrücken. OKTA ist eine eher kostspielige Freundin von mir, die mit Geld nicht gut umgehen kann. Und zuletzt hat sie leider auch deutlich mehr Geld ausgegeben als in der Vergangenheit.

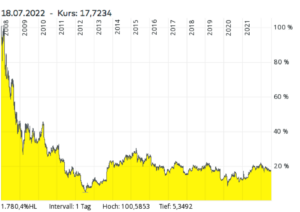

Werfen wir einen Blick auf der Chart für die letzten 12 Monate. Er sieht gut aus. Es könnte sich um eine Bodenbildung handeln. Der Kurs hat erstmals seit Mitte November die 50er Linie wieder überschritten. Zudem deutet der fallende Preis beim Rohöl auf fallende Inflationsraten hin und sorgt damit für Aufwind für den gesamten Sektor der High-Tech Aktien.

Ich hätte so gerne eine Garantie!

Ich habe vor zwei Wochen nach einigem Nachdenken die Aktie von OKTA (Chart oben) nachgekauft. Und jetzt geht es mir so wie Ann-Marie: Ich möchte gerne eine Garantie haben, dass das nie wieder passiert.

Natürlich weiß ich, dass es am Aktienmarkt keine Garantie gibt. Jedenfalls nicht wenn man, wie ich, Einzelaktien bevorzugt. Die Nasdaq hat sich bislang noch von jedem Einbruch wieder erholt, der S&P 500 ebenso. Bei Einzelaktien ist das anders.

# Das Geschäftsmodell kann implodieren wie derzeit beim deutschen Gasversorger UNIPER (Chart oben). Zu viel Abhängigkeit von Putin und von russischem Gas.

# Die Chinesen können sich als eine zu harte Konkurrenz erweisen, so wie es seinerzeit den deutschen Solarunternehmen wie SOLARWORD ergangene ist.

# Herausforderer können mit bessern Produkten auf den Markt kommen, wie APPLE mit dem iPhone, die den vorherigen Marktführer NOKIA (Chart oben) vom Thron gestoßen haben. Das ist gut für Anleger und Anlegerinnen von APPLE (wie mich). Aber ganz schlecht für all jene, die NOKIA brav die Treue gehalten haben.

Ob es mir mit OKTA ähnlich ergehen kann? Aber sicher. OKTA hat sich auf IT-Sicherheitslösungen für Unternehmen spezialisiert, die ihre Daten in der Cloud liegen haben. Jeder hat jederzeit von überall her Zugriff. Dafür muss er sich (sicher!) identifizieren. Schon morgen kann ein anderes Unternehmen eine deutlich bessere Lösung auf den Markt bringen (oder eine bestehende Lösung deutlich verbessern).

Wer diese Risiken nicht tragen kann und will (ich kann das gut verstehen), der kauft statt Einzelaktien einen ETF. Will er Technologieaktien im Depot haben, dann kauft er einen ETF auf den Nasdaq 100.

Mein Fazit

OKTA und ich sind wieder ein Herz und eine Seele. Bis zum nächsten Zerwürfnis. Ich habe eine große Portion OKTA für das Depot nachgekauft. Jetzt ist die Aktie billig. Und außer OKTA habe ich ja noch einige andere SaaS-Aktien und High-Growth Aktien im Depot. Ich habe insgesamt zwölf dieser Aktien im Depot – einen Korb. Sie machen jetzt rund 15% des Depots aus – mehr nicht.

Nicht alle diese Aktien werden am Ende gut performen. Aber einige werden das tun. Vielleicht ja FASTLY. Oder APPIAN. Oder ZOOM. Oder PELOTON. Oder eben – OKTA. Eine Sicherheit dafür oder eine Garantie, die gibt es nicht.

Wenn du keinen Beitrag mehr verpassen willst, dann bestell doch einfach den Newsletter! So wirst du jedes Mal informiert, wenn ein neuer Beitrag erscheint!

±

Wie stehts mit Deiner Strategie vs S&P500 / Nasdaq100? Dürfte bald Zeit werden von Einzelwerten auf den Index umzusteigen, oder?

Gute Frage. Ich habe in der Korrektur zwei mal den S&P 500 gekauft und ein Mal einen Nasdaq-100 ETF. Die bleiben so auch im Depot.

Aber da ich in 2019 und in 2020 extrem gute Jahre hatte, dürfen auch mal zwei Jahre hintereinander eher schwierig laufen. Meine Werte hatten eine Sonderkonjunktur – und ein Teil der sehr hohen Gewinne wurde in den letzen 18 Monaten abgebaut. Über fünf Jahre liege ich mit 90% allerdings noch sehr komfortabel vor dem MSCI World (63%). Allerdings schlägt mich ein einfacher ETF auf den S&P 500 für diesen Zeitraum locker – der S&P 500 hat in Euro und inkl. Dividenden 94% gemacht.

Von der Nasdaq noch gar nicht geredet – die kommt auf sagenhafte 141%. Und das mitten in der aktuellen Korrektur! Sind derzeit noch immer fast 20% pro Jahr, die ein Nasdaq 100 ETF in den letzten 5 Jahren gestiegen ist. Wer sein Geld in diesem Zeitraum diesem Konzept anvertraut hat, der liegt sehr deutlich vor meiner Mischung an globalen Champions, gar keine Frage. Und auch das Konzept für die Enkelin (50% BERKSHIRE + 50% Information Technology Index) schlägt mich kombiniert mit 112% bei weitem.

Danke für Deine Offenheit dazu. Heißt das, Du wartest noch bis Du komplett auf Indizes umstellst?

Du hattest früher Mal von der Kombi S&P500 und MDAX gesprochen. Der MDAX wurde meiner Meinung nach verschlimmbessert durch die Umstellungen und ist nicht mehr, was er mal war.

Wenn Du umstellen würdest, welche Indizes würdest Du wählen und dabei auch S&P500 und Nasdaq trotz des FAANG-Klumpens kombinieren?

Keine Ahnung. Das entscheide ich, wenn es soweit ist.

Ich persönlich gehe davon aus, dass ich nach zwei unglaublich guten Jahren (2019 und 2020) jetzt zwei schwache Jahre habe (2021 und 2022). Und dass ich im nächsten Jahr wieder sehr deutlich vor dem MSCI World liegen werde.

Was wirklich passiert, wenn ich nicht mehr den Index schlage, das werde ich dann entscheiden wenn es soweit ist. Das sind keine einfachen Entscheidungen, da Verkäufe nur in geringem Umfang möglich (weil steuerfrei) sind. Frisches Geld würde dann aber in jedem Fall nur in ETF’s wandern.

Also ich möchte einen Irrtum aufklären: Aristokraten zu kaufen bedeutet nicht, Aktien mit hoher Dividendenrendite zu kaufen.

Im Gegenteil: Zu meinen Regeln gehört, keine Aktien zu kaufen, die eine Dividendenrendite über 3,5% haben. Dann muss ich verkaufen. Ich darf es in vielen Schritten tun. So wurde ich z.B. Kraft Foods, BASF, Daimler oder BMW los.

Mastercard und Visa habe ich auch. Es sind für mich keine Techwerte. Ich kaufe Aktien bis zu einer bestimmten Größe, die in der Vergangenheit paar mal nach oben angepasst wurde und lasse laufen. Werden nicht elementare Regel verletzt mache ich gar nichts.

Meine Top Positionen sind Pepsi (die in der Krise Mastercard und Visa abgehängt haben), Mastercard, Visa, J&J, Nike, Curch&Dwight; Mc Cormic. Es kommen insgesamt deutlich über 20 Positionen raus.

Ob ich den Index schlage, muss man getrennt betrachten. Den Dax schlage ich seit Jahren. Den Dow oder S&P 500 in USD nicht so oft. Zur Zeit bin ich seit Jahresanfang in Euro schön im plus, in USD leicht im Minus.

Aber in meiner Welt wird es auch zu einem Absturz der Hightechs kommen: Und dann erst wird abgerechnet.

1) Weil es sonst das erste mal wäre, wo es nicht passiert. Dieses mal ist es anders, gilt als der teuerste Satz der Welt. Das bedeutet, meine Endabrechnung kommt erst nach diesem Szenario. Und natürlich kann das noch dauern.

Aber auch zu Yahoos goldenen Zeiten galt, dass früher mit Hightechs böse Verluste eingefahren worden sind. Also Deinen Spruch hätte man auch vor 25 Jahren bringen können (also vor 2k). (ich will Dich nicht kritisieren. Ich lese Deinen Block gerne und ich denke über vieles nach)

Richtig ist, dass die aktuellen Hightechs schon sehr lange vorne stehen. Das galt aber auch mal für IBM.

2 Warren Buffett meidet eigentlich auch High Techs. Vielleicht denkt er ähnlich wie ich.

3) Zur Zeit gab es böse Kursverluste mit Netflix oder Sqaure (aka Block). Ich will nicht bestreiten, dass man mit diesen Aktien auch gute Gewinne machen konnte. Man konnte auch böse Verluste machen. Aber für mich gilt eine andere Wahrheit auch. Ich kann mir nicht leisten, nochmal vernichtet zu werden. Dafür bin ich zu alt. Also ich muss mein Risiko begrenzen. Ich kann nicht nochmal von vorne anfangen.

Dieses Jahr habe ich mit Adidas und Nike meine größten Verluste gemacht.

Ich weiß, das man mit Hightechs super fahren kann. Aber es läutet keiner, wenn es vorbei ist. Wir sehen heute nur die Gewinner. Aber dass Aktien wieder kommen wie Amazon und Apple ist eigentlich selten.

Ich gehe heute ganz bewusst meine schlechtere Performance ein, weil ich denke, dass Hightechs irgendwann ihre Schicksalstage haben. Und die möchte ich verpassen.

Du magst gerne denken, Amazon, Google und sein unverwundbar. Aber ich komme aus einer Zeit, wo ich das über andere Hightechs dachte.

In der Vergangenheit sind immer alle Hightechs abgestürzt. Die Frage ist, ob es heute anders wird.

Und Chipotle? Nett, dafür habe ich Texas Roadhouse. Aber würde ich kaufen. Ist kein Hightech.

Lindt hatte ich auch noch vor kurzem. Zur Zeit sind sie mir zu teuer. Ich habe sie gegen andere Aktien eingetauscht. Das kann ein Fehler sein. Ich würde auf jeden fall diese beiden Aktien einem Investment in Techaktien vorziehen.

Wir sind uns einig, wenn wir über Megatrends reden. Und darüber, dass Aktien mit hohen Dividendenrendite nichts bringen.

Aber ich stehe auf Aristrokaten mit niedrigen Dividendenrenditen und verzichte im Boom auf eine Überperformance, weil ich glaube, dass Hightechs immer irgendwann geschrottet werden. Am Ende überlebt einer von vielen. In den letzten 30 Jahren war das nur Microsoft. Nur Microsoft. Alle anderen Techwerte vor 30 Jahren sind jetzt schrott. Das ist meine Philosophie.

Wie gesagt. Uns beide interessiert dieselbe Frage brennend. Ist es dieses mal anders?

Aber Du kannst nicht sagen, dass ich einfach einen Indexfonds kaufen soll und besser fahre.

Ein Unterschied zwischen Dir und Mir ist zum Beispiel, dass ich nicht auspendel. Ich verkaufe Aktien, wenn elementare Regeln verletzt werden (Verschuldung, Dividendenrendite). Ich lasse einfach laufen und werde immer wieder erstaunt, wer Boden gewinnt. In dieser Zeit ist es Pepsi. Damit habe ich gar nicht gerechnet.

Indexfonds? Ich bin gespannt, wie es in meinem Depot weiter geht. Ist ja auch ein Hobby.

Naja, ich hatte da auch meine Erfahrungen. Zu einer anderen Zeit hatte ich Yahoo, AOL, Nokia, 3DXF.

Leider galt für mich damals, dass alle floppten. Des wegen bin ich ein Aristokratenanhänger geworden.

Yahoo fiel auch lange bis die ersten böseren Zahlen kamen. Heute denke ich von Tech Aktien: Kommt schnell, geht schnell. Allerdings hatten wir nun auch Jahre, wo Techs oben geblieben sind. Aber IBM oder Intel waren auch mal oben. Das Problem ist eher, im Techbereich geht es sehr schnell. Manchmal zu schnell.

Es gibt Filme, in denen Yahoo als Reichmacher präsentiert wurde. Wer dann kaufte, wurde schnell arm. Tech ist ein zweischneidiges Schwert. Es kann schnell reich machen, aber auch schnell arm.

Ich denke, keiner kann Techentwicklungen vorhersehen. Da macht die Sache hochriskant.

Mein größter Flopp war 3DFX. Das war mal ein 3 Karten Markführer. Kennt die eigentlich noch wert?

Kaum waren sie auf dem Markt, hatte ich über 50 Prozent Plus.

Sie kauften einen Grafikkartenhersteller, um nur noch damit ihre Chips zu verkaufen. Ich fand es genial. Damals war das anders als heute. Es gab Grafikkartenhersteller, die ihre Karten mit Chips verkauften. Aber es war dann eine xyz Karte. Das Ding ging nach hinten los. Die Grafikkartenhersteller nahmen anders Chips und 3DFX ging pleite. Ich hatte dem Unternehmen voll vertraut und es wurde total Verlust.

Die Frage ist, wird sowas wieder vorkommen. Und ich denke ja. Das Problem ist eher, wir hatten es lange nicht

Aber ich denke, auch Dir werden einige Techs pleite gehen.

Ich lese das wieder und wieder. Erst haben die Anleger ihr Geld in den 90er Jahren mit High-Tech Aktien verloren – dann liefen sie dem Index (MSCI World) mit Dividendenaktien hinterher. Wieso man das zu einer guten Entscheidung adeln muss, ich weiß ja nicht. Fakt ist: In deinem Fall war der Index stets und immer klüger.

Nach dem Jahrtausendcrash waren viele Anleger regelrecht traumatisierte von Tach-Werten. Und was ist passiert? Die letzten 20 Jahre haben die (von klugen Beobachtern) erwartete Entstehung von Big Tech gebracht. Das war ein sehr langsamer Prozess und wer die Entwicklung einzelner Unternehmen in diesen Jahrzehnten nicht beobachten wollte, der ist mit einem ETF auf die Nasdaq in den letzen 20 Jahren hervorragend gefahren.

In einem Punkt gebe ich dir recht: Von zehn Werten die ich im Bereich SaaS gekauft habe, werden 2-3 bis zum Jahr 2030 vermutlich entweder Pleite gehen oder zumindest keine Performance vorweisen können. Bei 2-3 wird es eine extrem gute Performance geben. Der Rest wird sich durchschnittlich entwickeln. Alles Vermutungen, zugegeben. Zusammengerechnet werden die SaaS-Aktien deutlich besser performen als der Index. Das ist die Investmentthese, auf deren Grundlage ich sie gekauft habe.

Beim Rest des Depots (der rund 90% ausmacht) ging es mir zu keiner Zeit um Tech, um High-Tech oder was auch immer. APPLE ist als erfolgreichste consumer devices Firma mit dabei. MASTERCARD weil sie zusammen mit VISA über eine Art Duopol verfügen, das extrem profitabel ist. Und CHIPOTLE weil Fastfood ein Megatrend ist und bleiben wird und gesunde Ernährung auch. Und LINDT, weil ich die Schokolade von denen gerne esse (und Luxus ein Megatrend ist).