Heute geht es weiter in der kleinen Serie darüber, wann du Aktien verkaufen solltest. Wenn du den ersten Teil noch nicht gelesen hast, du findest die ersten vier Gründe für einen Verkauf hier.

Fünftens: Eine Aktie hat ein zu großes Gewicht in deinem Depot

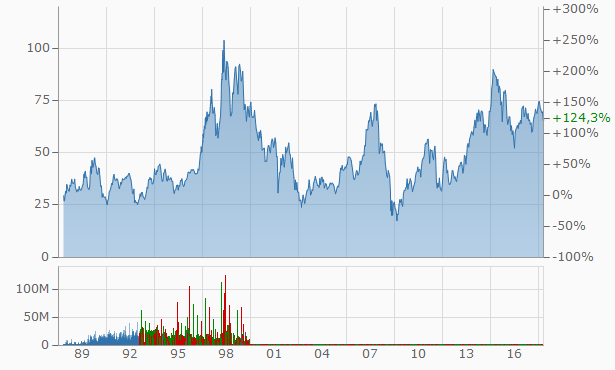

Aktien die stark im Wert steigen wie etwa AMAZON (Chart oben) können nach einigen Jahren einen großen Teil deines Depots ausmachen. Aus 1.000 Euro angelegt in AMAZON wurden in 20 Jahren sage und schreibe 728.000 Euro. So eine Aktie ist natürlich super für dein Depot. Wenn du AMAZON irgendwann in dieser Zeit gekauft und nicht wieder verkauft hast (wie ich), dann hast du zwar nicht den Maximalgewinn von 72.868 Prozent gemacht, aber eine recht ordentliche Performance wird es trotzdem sein. Aber das Gewicht von AMAZON in deinem Depot kann auf diese Weise natürlich sehr groß geworden sein.

Ich selber bin absolut mit mir im Reinen, wenn meine Depot zu 20 Prozent aus APPLE-Aktien besteht – zumindest wenn das Unternehmen gerade ein KGV unterhalb von 10 hat so wie es vor 2-3 Jahren der Fall war.

Das geht aber nicht jedem Anleger so. Nicht ich muss immer noch gut schlafen können wenn APPLE 20 Prozent deines Depots ausmacht – sondern du. Und nirgendwo steht geschrieben, dass es dir mit so einer großen Portion APPLE-Aktien ebenso gut geht wie mir. Die Frage wie viel Gewicht eine Aktie in einem Depot haben darf ist also eine sehr persönliche Frage. Jeder von uns muss deshalb selbst entscheiden, bis zu welcher Größe er eine Aktie wachsen lässt.

Eines aber steht fest, die Regel „Gewinne soll man laufen lassen“ gilt auch für stark steigende Aktien wie APPLE, FACEBOOK, AMAZON und NETFLIX. Überleg dir also gut, wo deine persönliche Grenze bei einer Aktie liegt.

Wie ich vorgehe

In der Regel versuche ich, selbst die allerbesten Aktien nicht über 10-12 Prozent hinaus wachsen zu lassen. Dann wird verkauft. Sonst steigt mir das Risiko für mein Depot zu stark an. Natürlich ist AMAZON eine tollte Aktie – aber auch denen kann es mal richtig schlecht gehen.

Ach, was sage ich da – denen kann es nicht nur mal richtig schlecht gehen, denen wird es eines Tages mal richtig schlecht gehen. Nahezu jedes Unternehmen hat im Verlauf seiner Geschichte schwierige Zeiten. Oder sehr schwierige Zeiten. Auch bei AMAZON wird das irgendwann einmal so kommen. Dazu muss auch nicht wirklich viel passieren. Ein schwerer Verkehrsunfall von Chef Jeff Bezos und zusätzlich die Eröffnung eines Monopolverfahrens gegen den Online-Retailer durch die amerikanische Regierung würden schon völlig reichen um den Kurs des Unternehmens und der Aktie massiv unter Druck zu setzen. Und mit massiv meine ich Verluste von 50 Prozent und mehr.

Jetzt sage bitte keiner, so etwas könne nicht passieren. Es kann. Die Frage ist nur, wie wahrscheinlich es ist.

AMAZON ist für mich keine Aktie, die 20 Prozent meines Depots ausmachen darf. Sie könnte mir sonst den Schlaf rauben – und das widerspricht Regel Nummer Eins: Aktien sollen uns das Leben leichter machen.

Derzeit steht AMAZON bei mir schon bei satten 13,6 Prozent Anteil am Depot. Gut möglich also, dass ich die Aktie bald reduziere. Entschieden bin ich in dieser Frage aber noch nicht. Das Problem bei einem Verkauf: Wenn ich ihn (in meinem privaten Depot) durchführe, dann fallen (jetzt!) Steuern an. Aktiengewinne von Aktien die ich dauerhaft halte, muss ich erst versteuern, wenn ich das Geld einmal brauche – in zehn oder zwanzig Jahren. Und aus den Gewinnen die ich nicht an die Steuer abführen musste entstehen in der Zwischenzeit ja auch noch weitere Gewinne. Das ist ein Vorteil von buy-and-hold.

Sechstens: Ein Verkauf nutzt dir bei der Steuer

Jeder Anleger (und jede Anlegerin) hat einen Freibetrag von 801 Euro. Für Paare sind das dann 1.602 Euro. Jedes Jahr. Diesen Freibetrag solltest du nicht verfallen lassen. Wenn du sehr geringe Einnahmen aus Dividenden und keine Zinseinnahmen hast (wie ich), dann kann es sinnvoll sein, zum Jahresende einen Teil der gut gelaufenen Aktien zu verkaufen – um den Gewinn steuerfrei zu vereinnahmen. Du kannst die Aktie die du verkaufst sogar am gleichen Tag wieder kaufen.

Siebtens: Du hast in Zykliker investiert

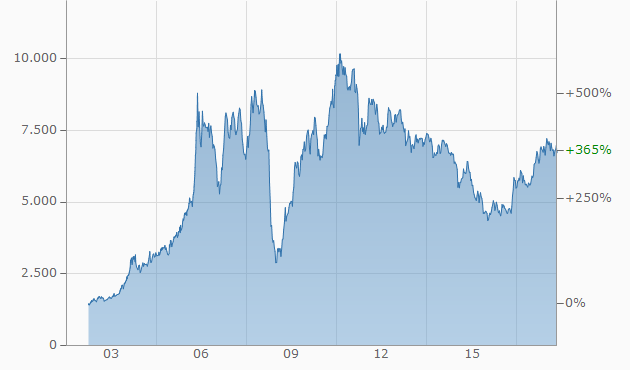

Zykliker sind für ein ausgewogenes und langfristig gedachtes Depot in meinen Augen nicht wirklich empfehlenswert. Zumindest sollten sie dort keinen großen Raum einnehmen. Schau dir nur mal den Chart oben an. Möchtest du bei dieser Berg- und Talfahrt unbedingt mit dabei gewesen sein? Ich nicht.

Der Chart oben, das ist die Aktie von DAIMLER. Die Automobilindustrie ist zyklisch. Das liegt daran, dass Menschen sich bevorzugt dann neue Autos kaufen, wenn es in der Wirtschaft gerade gut läuft. Kommt eine Rezession, dann machen Automobilfirmen oft sogar Verluste. Die Autokäufer bleiben aus. Sie verschieben ihren Kauf einfach auf die nächsten Jahre – und fahren weiterhin ihr altes Auto.

Andere Firmen wie zum Beispiel NOVO NORDISK haben dieses Problem nicht, weil niemand auf die Idee kommt auf seine lebenswichtigen Medikamente zu verzichten, nur weil gerade eine Rezession herrscht.

Nordex. Nicht nur Automobilaktien sind zyklisch. Auch die schon in der letzten Woche erwähnte Aktie von NORDEX ist seit ihrem Börsenstart im Jahr 2001 sehr zyklisch gelaufen – sehr viel zyklischer noch als DAIMLER. Mal gab es bei NORDEX gute Aufträge und steigende Umsätze wie Gewinne – dann gingen die Aufträge und die Gewinne wieder stark zurück. Das hatte zum Teil auch mit Subventionen für die Windenergie zu tun. Zudem muss das Unternehmen so massiv in Forschung und Entwicklung investieren, dass es selbst wenn es gut läuft möglicherweise kaum Gewinne macht.

Southern Copper. Ein weiterer sehr zyklischer Bereich ist der Rohstoffbereich. Schau dir nur mal auf den Chart von Kupfer oben an. Der Preis schwankt erkennbar sehr stark. Fast genauso stark schwanken auch die Gewinne von Kupferproduzenten wie SOUTHERN COPPER. Die Aktie ist eine der von mir empfohlenen „besten Aktien“ und ist damit auch in meinem wikifolio.

Ich habe mich im Herbst 2016 entschieden, es mit diesem zyklischen Investment zu versuchen. Da hatte der Kupferpreis seinen langjährigen Abwärtstrend bei etwa 5.000 Dollar je Tonne bereits beendet. Der Kupferpreis hatte sich zuvor in fünf Jahren mehr als halbiert. Dann war er wieder nach oben gezogen – in Richtung 7.000 Dollar, da wo Kupfer derzeit steht.

Ich habe die Entscheidung für SOUTHERN COPPER nicht bereut. Da die Konjunktur in vielen Ländern der Erde zunehmend besser läuft, ist Kupfer stark gefragt. Kupfer und sein Preis gilt als ein Konjunkturbarometer. Zudem hat der über Jahre fallende Kupferpreis dafür gesorgt, dass nur wenige neue Minen erschlossen wurden – alte Minen aber wurden geschlossen, weil sich ihre Ausbeutung nicht mehr gelohnt hat.

Das Verhältnis von Angebot und Nachfrage ändert sich bei Rohstoffen wie Kupfer oft von beiden Seiten. Steigende Nachfrage – fallende Förderung von Kupfer. Also steigt sein Preis. So ein Zyklus kann über viele Jahre gehen. Eine neue Kupfermine geht nicht mal so eben in Betrieb – das dauert viele Jahre.

Seit dem Kauf ist die Aktie von SOUTHERN COPPER auf Eurobasis um 41,6 Prozent gestiegen. Steigt der Preis für Kupfer weiter, dann wird mir die Aktie weiterhin Freude machen. Fällt er aber, dann fällt mit ihm auch SOUTHERN COPPER.

Für mich ist es nicht die Frage, ob der Kupferpreis wieder fallen wird. Es ist nur die Frage wann er das tun wird. Spätestens in der nächsten Rezession wird er ohne jeden Zweifel wieder einknicken. Rohstoffe sind nicht knapp auf diesem Planeten. Hohe Preise ziehen zudem immer auch eine gesteigerte Produktion nach sich. Fällt dann die Nachfrage, weil die Konjunktur abkühlt, dann purzeln die Preise.

Mein Resümee

Ich habe nur wenige Zykliker im Depot, neben SOUTHERN COPPER ist das noch JOHN DEERE – und ich werde beide in den kommenden Jahren abbauen.

Startet der Kupferpreis dann in fünf oder zehn Jahren wieder nach oben, werde ich über ein erneutes Investment nachdenken. Oder ich lege in einen anderen Zykliker an. DAIMLER zum Beispiel. Auch DAIMLERs Zeit wird aller Voraussicht nach wieder kommen. Wer die Aktie unbedingt haben will, der wartet auf die nächste heftige Flaute am Automarkt – dann bekommt er DAIMLER wieder zu Preisen von 35 Euro. Oder tiefer. Er darf nur nicht vergessen, die Aktie bei 70-80 Euro wieder zu verkaufen.

Ups – jetzt ist ja auch der zweite Teil meiner Serie über das Verkaufen schon wieder sehr lang geworden. Ich fürchte, auf die letzten beiden Punkte auf die du achten solltest, wenn du darüber nachdenkst eine Aktie zu verkaufen, musst du jetzt noch einmal warten – die gibt es in einer Woche. Hier. Auf grossmutters-sparstrumpf.

Stay tuned!

Wenn du keinen Beitrag mehr verpassen willst, dann bestell doch einfach den Newsletter! So wirst du jedes Mal informiert, wenn ein neuer Beitrag erscheint!