Du kannst den DAX schlagen. Ja, du! Und das auch noch ganz leicht. Ich erkläre dir heute, wie das möglich ist.

Wer sein Geld in Aktien anlegt, erzielt eine deutlich höhere Renditen, als derjenige, der die Anlage in Anleihen oder Festgeld vorzieht (3 gute Gründe, dein Geld in Aktien anzulegen). Und wer als Privatinvestor in den gesamten Index investiert, macht auf Dauer deutlich mehr Gewinn, als derjenige, der einzelne Aktien kauft. Das ist das Ergebnis zahlreicher Studien. Index-Strategien schneiden dort doppelt so gut ab, wie die Anlage in einzelne Aktien.

In Einzelaktien investieren

Mit Einzelaktien fährst du nur besser, wenn du bereit bist, dich mit dem Geschäftsmodell und der Zukunft einer Firma auseinanderzusetzen. Wenn du also Apple-Aktien kaufen willst, dann bist du gut beraten, dich intensiv mit der Unternehmensstrategie von Apple zu beschäftigen. Es kann auch nicht schaden, wenn du dich für die Entwicklung der dahinter stehenden Technologie interessierst (vor allem der Entwicklung der Mikroelektronik), von der die Entwicklung von Apples Produkten abhängen.

Auch Aspekte der Unternehmenskultur sind spannend – wie innovativ ist ein Unternehmen? Wie beliebt ist es bei seinen Arbeitnehmern? Wie beliebt ist es bei seinen Kunden? Und wie stehen die Chancen, dass die Kunden dem Unternehmen auch in Zukunft treu bleiben?

Willst du deine Zeit wirklich damit verbringen?

Das waren jetzt eine Menge Fragen. Gut möglich, dass du das alles gar nicht wissen willst. Oder dass du schlicht nicht die Zeit für solche Fragen hast. Dann sind Index-Zertifikate für dich besser. Kauf also lieber gleich den ganzen DAX, als mit einzelnen Aktien über viele Jahre Minus zu machen ( wie mit Eon oder RWE) oder der Entwicklung des Index hinterher zu hinken.

Das hält auf Dauer kaum jemand durch. Am Ende gibt er frustriert auf und vermehrt das Heer der Aktien-Skeptiker. Oder er wendet sich anderen Aktien zu, nachdem er zuvor große Verluste eingefahren hat. Und reiht sich auf diese Weise ein in die Gruppe derjenigen Anleger, die schlechter Abschneiden als der Index selber.

Besser sein als der DAX

Wer einzelne Aktien kauft, der will auf diese Weise in der Regel besser abschneiden als der gesamte Markt. Stellt sich die spannende Frage: Ist es vielleicht möglich, den Index zu schlagen, ohne auf einzelne Aktien zu setzen?

Die Antwort lautet: Ja. Es ist in der Tat möglich. Und es ist auch noch ganz einfach. Jeder von uns kann es. Ich kann es. Du kannst es. Und du bist am Ende um 100.000 € reicher. Versprochen.

Die allereinfachste Strategie um den DAX zu schlagen funktioniert so: Meide den größten Index (DAX/Dow Jones) und gehe stattdessen zum zweitgrößten Index. Dort bekommst du mehr für dein Geld. Hier wie in den USA.

Der zweitgrößte Index – bei uns ist das der MDAX. Er enthält 50 mittelgroße deutsche Unternehmen. In den USA gibt es den S&P 500. Er enthält die 500 größten Unternehmen der USA.

Was bringt das?

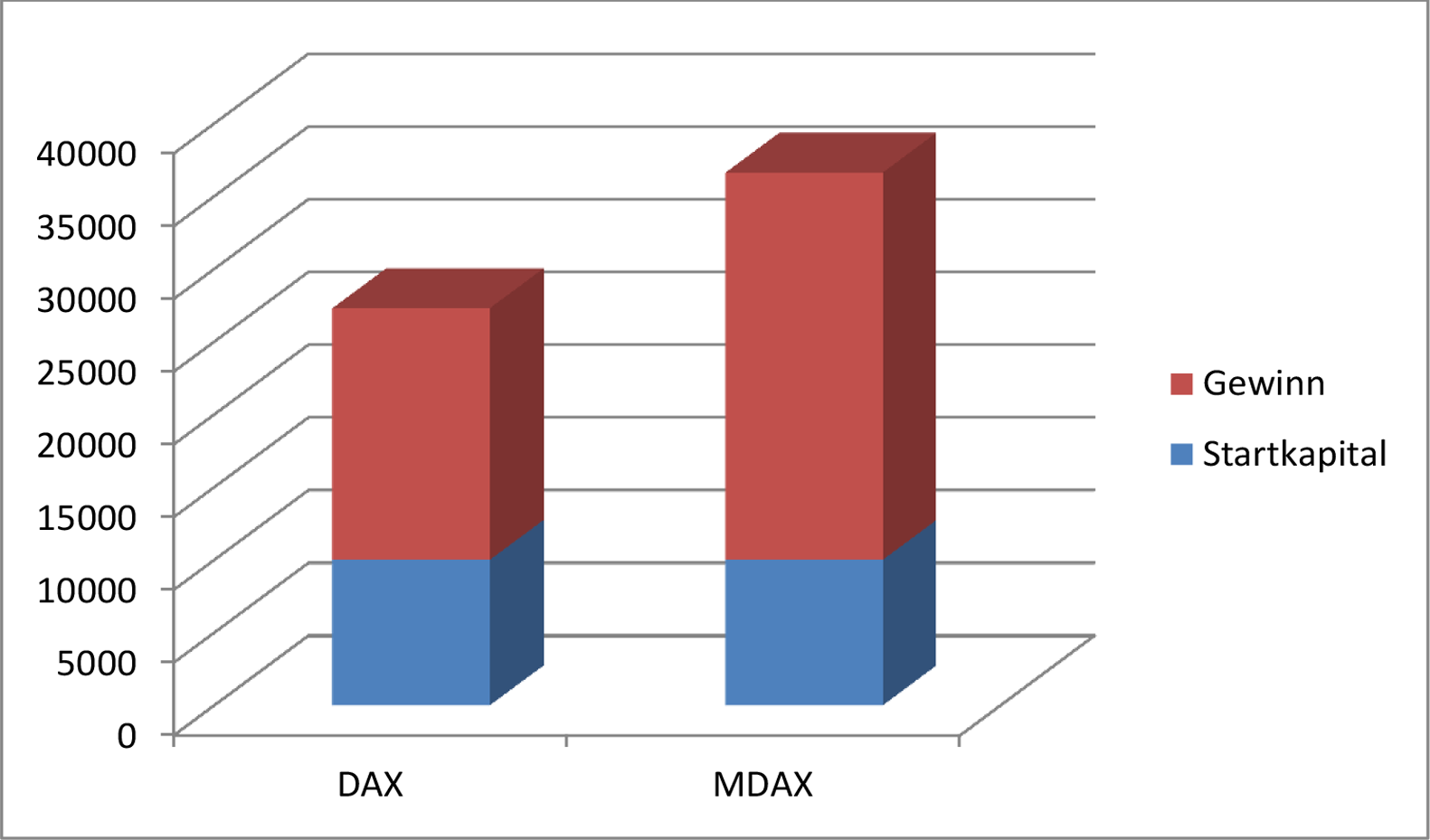

Eine kurze Rechnung: Ein Index-Zertifikat auf den DAX hätte dir für die letzten zehn Jahre 173,03 Prozent Gewinn eingebrachte (und damit eine jährliche Rendite von 10,57 Prozent).

Für ein Index-Zertifikat auf den MDAX bekommst du deutlich mehr: Immerhin 266,26 Prozent. Das macht dann 13,86 Prozent im Jahr. An diesem Beispiel siehst du gut, wie sehr sich ein paar Prozentpunkte im Laufe der Jahre auswirken. Gerade einmal 3 Prozente mehr im Jahr führen zu 93 Prozent mehr Gewinn in zehn Jahren. Das ist die Magie des Zinseszinses.

Das Ergebnis ist leicht in bares Geld umzurechnen. Aus 10.000 € wurden mit einem Index-Zertifikat auf den DAX (ohne Gebühren und Steuern) im Laufe der Zeit 27.303 € (10.000 € Anfangskapital + 17.303 € Gewinn). Nicht schlecht.

Aber beim MDAX hättest du satte 36.626 €. Viel besser.

Ich hatte dir 100.000 € Gewinn versprochen. Wie schaffst du es nun, diesen Gewinn mit deinem Geld zu erzielen? Die Antwort ist ganz einfach und nur eine Frage der Zinseszinsrechnung: Immer voraus gesetzt, dass du 10.000 € hast, brauchst du 19 Jahre, um mit dem MDAX zu dem erhofften Ergebnis zu kommen. Und zur ersten Millionen sind es dann noch einmal 17 Jahre. In 36 Jahren zum Millionär. Nicht schlecht.

Warum der MDAX die bessere Wahl ist

Nun sind Zahlen und Berechnungen und historische Kurse das eine – aber in der Regel will unser Gehirn mehr. Es will verstehen, warum die Dinge so sind, wie sie sind. Stellt sich also die Frage: Wie kann das alles sein? Wieso schneidet der MDAX so viel besser ab, als der DAX?

Wahrscheinlich nimmst du (wie die meisten Menschen) intuitiv an, dass der DAX sich besser schlägt. Immerhin enthält der DAX die größten und bekanntesten Unternehmen, die Deutschland zu bieten hat. Wir kommt es, dass die Unternehmen aus der zweiten Reihe besser abschneiden? Oder ganz konkret gefragt: Warum schneidet die Dürr AG (ein mittelgroßer Maschinenbaukonzern), dessen Namen du möglicherweise noch nie gehört hast, besser ab als so wohlklingende und bekannte Namen wie Daimler-Benz, BMW oder Adidas?

Die Logik ist ganz einfach: Große Unternehmen sind zwar oft sehr solide. Wer glaubt schon, dass BMW oder Daimler nicht auch in zehn oder zwanzig Jahren Autos verkaufen? Großmutters Sparstrumpf jedenfalls nicht.

Aber die Wachstumsaussichten dieser Unternehmen sind in der Regel schlechter, als die von mittelgroßen Unternehmen. Größe macht weiteres Wachstum für ein Unternehmen schwer. Das hat Folgen: Das größte Wachstum verzeichnen die allermeisten Unternehmen, wenn sie in ihrem mittleren Lebensalter sind oder in ihrer Jugend. Und dieses Alter verbringen sie eben im MDAX. Und nicht im DAX.

Der „Fluch des Dow Jones“

Oft lässt die Innovationskraft von Unternehmen auch nach, wenn sie es soeben in den höchsten Index geschafft haben. Bestes Beispiel hierfür sind die beiden Firmen Intel und Microsoft. Nach einer beeindruckenden Entwicklung beider Unternehmen (und des jeweiligen Aktienkurses) in den 80er und 90er Jahren, wurde beide in den Dow Jones aufgenommen. Doch leider stiegen beide Aktien danach kein bisschen mehr. Sie stagnieren jetzt schon seit 15 Jahren. Niemand weiß, ob sich das je ändern wird.

Obwohl – eigentlich ist stagnieren gar nicht das richtige Wort. Der Aktienkurs von Intel liegt zur Zeit immer noch gut 50 Prozent niedriger als damals. Und die Aktie von Microsoft steht auch noch immer tiefer, als vor eineinhalb Jahrzehnten – gut 20 Prozent.

Ereilt Apple der „Fluch des Dow Jones“?

Aktuell ist mit Apple der größte Technologiekonzern der Welt in den Dow Jones aufgestiegen. Manche Experten befürchten nun, dass es der Firma ähnlich ergehen wird, wie den beiden großen Technologiewerten im Dow Jones, wie Microsoft und Intel also. Von einem regelrechten „Fluch“ ist die Rede, die die Aufnahme in den Dow Jones darstellt.

Schauen wir mal. Großmutters Sparstrumpf glaubt nicht an diese Theorie. Im Moment sieht es eher danach aus, als ob Apple den Beweis antreten kann, dass auch ein großes Unternehmen (ein sehr großes Unternehmen!) eine starke Innovationskraft behalten kann – und dementsprechend in der Lage ist, neue, begehrte Produkte zu entwickeln, die seine Gewinne in die Höhe treiben. Das hängt nicht einfach nur von der Größe ab, sondern auch von der Unternehmenskultur. Aber wer weiß, vielleicht schlägt der „Fluch des Dow Jones“ ja auch bei Apple zu.

Grossmutters Sparstrumpf wird sich mit den Aussichten eines Investments in Apple in den nächsten Wochen in einem eigenen Blog-Beitrag beschäftigen. Wenn du gerne mitbekommen willst, wenn der Text erscheint, dann nutze einfach unseren Newsletter. Dann wirst du über jeden neuen Beitrag informiert und kannst entscheiden, ob du ihn lesen willst.

Dürr gegen Apple – wer wird gewinnen?

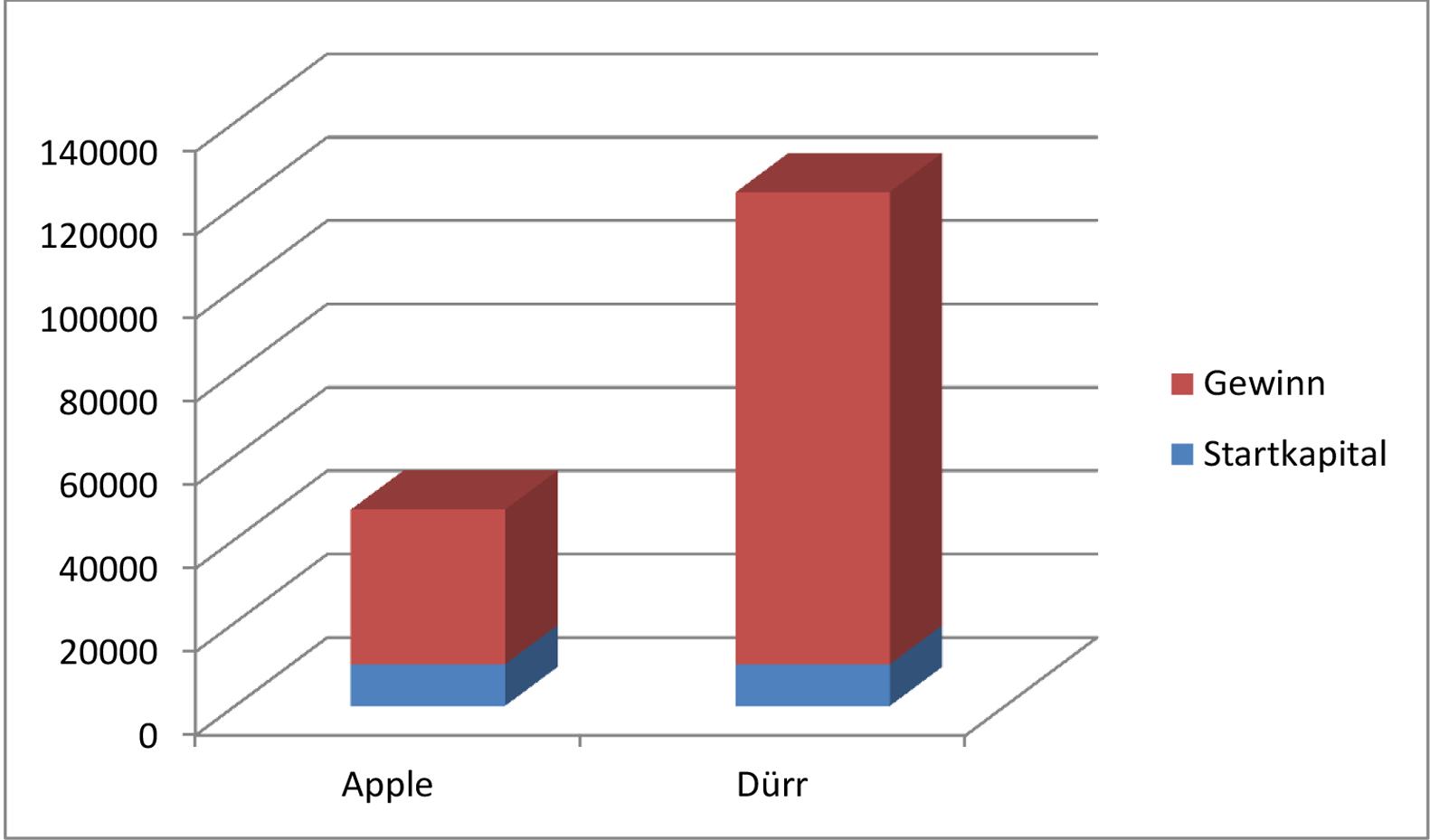

Doch selbst wenn Apple weiterhin eine innovative Firma bleibt, die unablässig mehr iPhones verkauft und auch neue, erfolgreiche Produkte auf den Markt bringt wie die Apple-Watch – an den Erfolg von Dürr kommt die Kultfirma Apple trotzdem nicht heran.

Erstaunlich? Eher nicht. Denk immer daran, um wie viel schwerer es für eine Milliarden schwere Firma wie Apple ist, den Gewinn um 10 Prozent oder 20 Prozent zu steigern, als für ein mittelgroßes Unternehmen.

Trotzdem ist Apples Entwicklung in den letzten Jahren atemberaubend. Mit Apple ging es in den vergangenen fünf Jahren mit deinem Geld um sagenhafte 370 Prozent nach oben. Das klingt gewaltig und ist es auch. Das jährliche Wachstum (CAGR – Compound Annual Groth Rate) kommt bei Apple auf 37 Prozent. Verglichen mit Dürr sind das allerdings kleine Fische. Die Aktie von Dürr legte im gleichen Zeitraum um 1.133 Prozent zu. Das ergibt eine sagenhafte CAGR von 65 Prozent.

Apple hat dir also bei einer Anlage von 10.000 € in dieser Zeit 37.100 € Gewinn gebracht. Dürr dagegen bringt es auf 113.300 €. Das ist ein extremes Beispiel für den Unterschied zwischen zwei Unternehmen aus zwei Indizes, einem großen Index und einem mittleren. Der mittlere siegt. Natürlich.

MDAX versus S&P 500 – welcher Index ist besser?

Eine Frage ist jetzt noch offen: Welchen Index solltest du nun kaufen? Lieber den deutschen? Oder lieber den amerikanischen?

Die erste Antwort lautet: Selbstverständlich beide. Wer hier wie dort investiert, der hat das geringere Risiko. Viele Anlageberater empfehlen eine breite Diversifizierung. Und dazu gehören nun mal unterschiedliche Länder. Außerdem haben die USA in der Regel ein deutlich höheres Wirtschaftswachstum, als die Bundesrepublik.

Die höhere Wirtschaftsdynamik wirkt sich auf die beiden Indizes aus. Zumeist entwickelt sich der S&P 500 besser als der MDAX.

Währungsschwankungen nutzen

Allerdings zieht jede Geldanlage in einem Land mit einer anderen Währung als dem Euro auch ein Währungsrisiko nach sich. Im Moment steigt der Dollar. Das ist gut für alle, die in der Vergangenheit bereits Aktien amerikanischer Unternehmen oder Index-Zertifikate auf dortige Indizes erworben haben. Sie steigen, wenn der Dollar stärker wird.

Warren Buffett, der reichste Investor der Welt (ca. 60 Milliarden Dollar), hat gerade den deutschen Markt entdeckt und hat hier eine Firma gekauft. Der alte Fuchs! Er will das beste aus dem stark gestiegenen Dollar machen. Irgendwann kehrt sich der Trend um und der Euro wird wieder steigen. Und Warren Buffett hat einmal mehr billig eingekauft.

Vielleicht machst du es also genauso wie der legendäre Buffett und ziehst jetzt im Moment den deutsche Markt vor. Und damit den MDAX.

Die Strategie Kauf lieber den kleineren Index funktioniert in Amerika übrigens so gut, dass dort sogar der breiteste Index, der Russell 3000, die beste Entwicklung aufweist. Aber der läuft dir ja nicht davon. Du kannst ihn kaufen, wenn der Euro mal wieder stark ist. Das ist nur eine Frage der Zeit.

Beim nächsten Mal geht es hier bei Grossmutters Sparstrumpf um eine der spannendsten und erfolgreichsten Strategien, mit deren Hilfe du den Index schlagen und mehr Gewinn machen kannst als der DAX.

Wenn du den Beitrag nicht verpassen willst, dann melde dich doch einfach zum Newsletter an.

Hallo Christian,

wenn ich mich entschieden habe, den S&P 500 sowie den MDAX kaufen zu wollen: wie sollte dort die Gewichtung aussehen? 1 zu 1 oder eine unterschiedliche Gewichtung?

Hallo Pascal, ich selber würde wohl je zur Hälfte kaufen. Dann ist die Hälfte deines Geldes im Euroraum, die andere Hälfte im Dollarraum. Aber das ist Geschmacksache.

Ich glaube das wichtigste ist – anfangen. Die Strategie ändern kann man immer noch.

viel Erfolg!

Die Strategie finde ich sehr gut. Aber sollte man nicht zur weiteren Diversifizierung einen ETF auf den MSCI Emerging Markets dazu nehmen ? Ich kenne das Argument, dass man über den Umsatz der internationalen Konzerne wie Apple, Nestle etc. auch indirekt an den Emerging Markets beteiligt ist. Es gibt aber Jahre, in denen die Industrieländer wesentlich schlechter als die Emerging Markets laufen. Ein direktes Investment dort macht also m.E. schon Sinn.

Ich selber bin kein so großer Fan dieser Vorgehensweise – das liegt sicherlich auch daran, dass seit der Wirtschafts- und Finanzkrise die Emerging Markets schlechter liefen als die großen Indizes in den USA oder in Deutschland. Aber dein Argument ist in jedem Fall wichtig – und ich kann gut damit leben, dass viele Anlegerinnen und Anleger einen bestimmten Teil ihres Portfolios so investieren. Es ist in meinen Augen allerdings weniger zur Diversifizierung gut (dazu reichen MDAX + S&P 500 bei weitem aus), als vielmehr an den stark wachsenden Ökonomien von Ländern wie Brasilien oder Indien beteiligt zu sein – und so eine höhere Performance zu erreichen.

Das ist zumindest nach allem was ich dazu gelesen habe das entscheidende Argument.

Schöne Grüße aus Berlin

Christian