In den letzten Wochen haben viele schnell wachsende Aktien ziemlich schnell an Wert verloren. Das ist nichts Ungewöhnliches. Dieses Marktsegment erlebt so einen Abverkauf rund alle 18 Monate. Und dann wächst es wieder. Wer sein Depot nur aus Werten wie PINTEREST, SQUARE und TWILIO aufgebaut hat, der musste in den letzten Wochen leiden.

Seit knapp zwei Jahren befinden sich anfänglich 5-10 Prozent dieser Werte im Depot. Später habe ich auf 10-15 Prozent erhöht. Darunter ist auch PINTEREST, die im privaten Depot derzeit rund 6 Prozent ausmacht (im wiki kann ich sie leider nicht kaufen) und die seit Februar deutlich Federn lassen musste. Hier kommt ein Blick auf den Chart für die letzten 12 Monate:

Der Begriff „Federn lassen“ dürfte bei einer Aktie die für ein Jahr um 240 Prozent im Plus steht für den ein oder anderen möglicherweise übertrieben klingen. Die Aktie hat in meinen Augen schlicht ein wenig Luft abgelassen.

Die Geschäftsentwicklung bei PINTEREST ist ausgesprochen gut. Das Unternehmen konnte statt eines Verlustes (wie noch vor einem Jahr) im letzten Quartal einen Gewinn erzielen. Der Umsatz stieg um 78 Prozent. Im kommenden Quartal soll der Umsatz sogar um gut 100 Prozent steigen.

Ist 100 Prozent mehr Umsatz ein guter Grund für eine Aktie, gleich um 400 Prozent zu steigen, wie es bei PINTEREST bis in den Februar hinein passiert ist?

Offensichtlich erwartet der Markt eine extrem steigende Profitabilität von dem Unternehmen. Das kann so kommen, auch ich gehe davon aus. Aber sicher ist das keinesfalls. Die Umsätze im internationalen Business von PINTEREST wachsen derzeit mit einer Rate von weit über 100 Prozent (year over year). Da ist noch viel Luft nach oben für steigende Gewinne.

Aber das ist eben alles Zukunftsmusik. Läuft es nach Plan, dann steigen die Gewinne bei PINTEREST ähnlich stark wie bei FACEBOOK in den Jahren 2013-2021. Geht auch wirklich alles gut? Who knows!

SQUARE

Die regelmäßigen Abverkäufe bei High-Growth Aktien kann man am Kurs von SQUARE, einem anderen Depotwert, gut sehen. Nach einem sehr langen Anstieg des Kurses in den Jahren 2016-2018 folgte eine lange Korrekturbewegung. Dabei hat SQUARE um rund 50 Prozent an Wert verloren. Wer am Hoch eingestiegen ist, der dürfte geschimpft haben über sein Pech.

Danach ging es weiter nach oben. Am Ende stehen im Fall von SQUARE, einem Zahlungsdienstleister der kleinen Business die Abwicklung elektronischer Zahlungen ermöglicht, 2.270 Prozent Plus – für alle die durchgehalten und nicht entnervt von der Korrekturbewegung in 2018/19 verkauft haben.

Wie es jetzt weiter geht bei SQUARE? Das Geschäft läuft sehr gut. Ob das den Aktienkurs wieder nach oben drehen lassen wird? Who knows! Gut möglich, dass sich SQUARE wiederum eine längere Seitwärtsbewegung gönnen wird. Wetten werde ich darauf aber nicht. Ich habe SQUARE seit rund zwei Jahren im wiki „Global Champions“. Die Aktie steht mit 140 Prozent im Plus und hat sich von einer Miniposition von 0,5 Prozent bis auf 1,5 Prozent entwickelt.

High-Growth im Depot

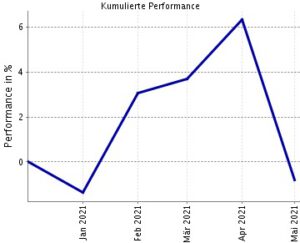

Hier kommt noch mein Blick ins (private) Depot. Es ist leicht zu erkennen, dass ich genau sieben Prozent ‚verloren‘ habe im Mai. Meine Vermutung: Trotzdem kann der Mai immer noch mit einer glatten Null enden. Er ist ja erst halb um. Die Börse dreht immer sehr schnell.

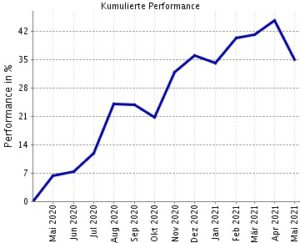

Zur Wahrheit gehört auch immer dazu, dass wir als Langfristanleger und -anlegerinnen mindestens die Performance über ein Jahr mit im Blick behalten sollten. Mein Broker (maxblue) macht mir das leider nicht einfach, aber es ist zumindest möglich. Die Performance über ein Jahr (35 Prozent) sieht dann so aus:

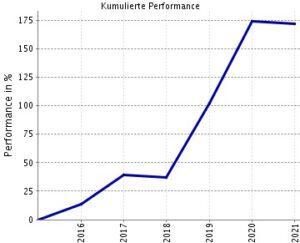

Und wer negative Nachrichten gar nicht mag, der schaut einfach nur auf die letzten fünf Jahre. Das finde ich bei einem Blick ins wiki „Global Champions“ so toll: Immer sehe ich da auf den ersten Blick den Chart über die letzten Jahre. Bei maxblue hingegen muss ich lange klicken, bis ich das endlich sehen kann (und der Chart ist wirklich grauenvoll unpräzise). Aber dann ist er da. Und immerhin gibt es so eine Performance-Darstellung bei maxblue. Viele Broker haben diesen Service schlicht nicht. Das Ergebnis: 172 Prozent Performance.

Mein Fazit

1. Denkt bitte langfristig. Hört weniger auf die vielen ‚Nachrichten‘ zur Börse. Derzeit ist dort das Inflationsthema angesagt und viele ‚Börsenexperten’ beten es rauf und runter. Beim nächsten Abverkauf präsentieren sie uns das nächste Thema.

2. In der Zeit in der das Depot von grossmutters-sparstrumpf um 172 Prozent gestiegen ist, hat es viele Dutzende solcher Diskussionen um angebliche Bedrohungen für den Aktienmarkt gegeben. Und ich habe hunderte von besorgten Kommentaren hier auf grossmutters-sparstrumpf beantwortet, darunter viele, die mich dringend vor High-Growth Aktien gewarnt haben. Sie würde ganz bestimmt einen Crash erleben, wie wir ihn im Jahr 2000 hatten. Nichts davon ist passiert.

3. Lohnt die ganze Aufregung der Börsenmedien um den derzeitigen Abverkauf? Ich finde: Nein. Auf lange Sicht hat es nie einen Sinn ergeben, auf die warnenden Stimmen zu hören. Ja, eine Korrektur mit Abschlägen von 10-20 Prozent ist jederzeit möglich. Ich habe in den letzten fünf Jahren zwei hinter mich gebracht, plus die Corona-Korrektur, die um 35 Prozent nach unten ging.

4. Und: Ja, es wird auch bald schon wieder eine Korrektur der High-Growth Aktien geben. Wem die starken Abschläge dieser Aktien im Verlauf von High-Growth Korrekturen zu hoch sind, der hat die Wahl. Nicht hinschauen ist die eine Möglichkeit. Sie zu meiden ist die andere. Sie zu begrenzen (auf 10-15 Prozent) ist eine dritte Variante. Im Depot von grossmutters-sparstrumpf bleibt es derzeit bei Variante Nummer drei.

Wenn du keinen Beitrag mehr verpassen willst, dann bestell doch einfach den Newsletter! So wirst du jedes Mal informiert, wenn ein neuer Beitrag erscheint!

Finanzmedien müssen Angst verbreiten, um gelesen zu werden. Gestern war‘s noch Corona, heute die Inflation. Die Untergangsspezialisten sterben zwar nicht aus, aber um die Krall‘s und Friedrich‘s ist es etwas stiller geworden. Vielleicht weil sie mit ihren Prognosen einmal mehr grandios danebenliegen.

Bietet Maxblue wirklich diese hässlichen Grafiken mit diesen wenigen Datenpunkten an oder sind diese nachgebaut?

Wirklich. Original so runtergeladen. Die Qualität ist so unglaublich schlecht, dass ich vermuten würde, jemand habe das erfunden, wenn ich es nicht selber besser wüsste. Aber immerhin gibt es diese Darstellung der Performance und ich kann mir jeden beliebigen Zeitraum anzeigen lassen. Auch 1999-2021 wenn ich möchte. Oder 13. Mai 2016 bis 13. Mai 2021. Ich bin heilfroh, dass das alles bei maxblue geht, denn viele Anlegerinnen und Anleger berichten mir von ihren Brokern, dass sie keine solche Möglichkeiten haben.