Puh – was für eine spannende Börsenwoche! Noch immer rätseln die Anlegerinnen und Anleger, wie es sein kann, dass die Kurse mitten in der Krise steigen. Meine Antwort auf diese Frage hat drei Teile – ich werde sie am Ende meines Textes geben. Vorher kümmern wir uns um die drei Depotwerte, die in dieser Woche Schlagzeilen gemacht haben. Positive Schlagzeilen. So etwas tut ja auch gut, nach den wochenlangen Ängsten vor kollabierenden Umsätzen, fallenden Gewinnen und hinabstürzenden Aktienkursen.

Apple bringt ein neues iPhone heraus

Mitten in der Corona-Krise zeigt APPLE, dass das Unternehmen handlungsfähig ist. Am Mittwoch kündigte es den Verkaufsstart für das überarbeitete iPhone SE an. Für den Markt war das keine Überraschung. Ein neues iPhone lässt sich aufgrund der vorherigen Bestellungen von APPLEs beiden Zulieferern nicht geheim halten. Unbekannt war nur der Name und der Preis zu dem es verkauft wird.

Nun heißt es doch nicht iPhone 9 – sondern wiederum SE.

Wie schon beim letzten SE hat APPLE auch diesmal die allerneueste Technik in einen kleineren Formfaktor gepackt. Das bedeutet: Im neuen SE befindet sich der A13 Bionic Prozessor, der schnellste Smartphone-Chip, den es derzeit gibt. Der Chip, der auch im iPhone 11 verbaut ist. Das ’neue‘ iPhone ist also (erstens) super ausgestattet.

Wozu der Aufwand?

Das macht das Unternehmen aus zwei Gründen. Erstens möchten es die Fangemeinde von kleineren Smartphones an Bord halten. Die Anhänger des originalen iPhone haben sich mit den immer größer werdenden Bildschirmen bei APPLE sehr schwer getan.

Zweitens will APPLE mit dem SE den Markt den es bedient nach unten hin öffnen. Und das tut es mit einem Kampfpreis. Das iPhone SE ist das billigste iPhone aller Zeiten. Es kommt für nur 399 Dollar in den Handel. APPLE ist mit dem Preis noch einmal 50 Dollar heruntergegangen. Das iPhone SE ist also auch noch (zweitens) super billig.

Warum macht Apple das?

Den Markt nach unten ausweiten, das ist für APPLE heute eine weniger riskante Strategie als noch vor einigen Jahren. Natürlich verdient das Unternehmen mit dem iPhone SE wenig. Das ist aber auch nicht mehr so wichtig wie ehedem. Denn nun verdient APPLE mit jedem neuen iPhone-Nutzer sehr viel mehr Geld als es früher der Fall war. Über den Bereich Service.

Um die 20 Prozent der Umsätze generiert APPLE bereits mit Service (App-Store, iTunes, Apple Music). In diesem Bereich sind die Margen sehr hoch – er steuert also deutlich mehr als 20 Prozent zum Free Cash-Flow und zum Gewinn des Unternehmens bei. APPLE geht es auch darum, von den Einnahmen aus dem Bereich Hardware noch stärker als bislang schon unabhängig zu werden.

Zudem sind alle die sich das iPhone SE kaufen auch mögliche Käufer für die Apple Watch und die AirPods.

Apple

Die Aktie von APPLE notiert aktuell nur noch 13 Prozent unter ihrem Allzeithoch. Sie hat den Corona-Pessimismus von Mitte März schon weit hinter sich gelassen. Mich wundert das nicht. Wo bekommen Anlegerinnen und Anleger schon so viel Free Cash-Flow (rund 60 Mrd. Dollar im Jahr) und ein weiterhin expandierendes Business – wie bei APPLE?

Amazon

Jeff Bezos ist jetzt 23 Mrd. Dollar reicher

Steigende Umsätze und steigender Cash-Flow, das geht auch mit AMAZON. Die Aktie notiert seit dieser Woche wieder auf Allzeithoch – mitten in der Krise. Jeff Bezos ist einmal mehr reicher geworden und spielt jetzt als reichster Mann der Welt (140 Mrd. Dollar) ganz alleine in einer eigenen Liga. Der Jeff-Bezos-Liga.

Anders als APPLE gehört AMAZON allerdings zu den direkten Profiteuren des Lockdowns in den USA wie in Europa. AMAZON wird in den USA mehr als 150.000 neue Beschäftigte einstellen. Das gab das Unternehmen in den vergangenen Wochen bekannt. AMAZON erwartet einen Umsatzschub – schauen wir mal, wie groß er am Ende ausfällt. Zwanzig Prozent mehr wäre gut. 25 Prozent mehr Umsatz wäre besser. So kommt AMAZON den von mir prognostizierten 50 Mrd. Free Cash-Flow wieder ein gutes Stück näher.

Steigend Umsätze sowie ein enormer Cash-Flow bei APPLE wie bei AMAZON – deshalb sind beide Aktien im Depot von grossmutters-sparstrumpf. Und beide Aktien nehmen die größten Positionen im Depot ein, APPLE mit knapp 13 Prozent, AMAZON mit immerhin 10 Prozent.

Netflix

Entertain me!

Deutlich kleiner als die Positionen von APPLE und von AMAZON ist derzeit die von NETFLIX. Der Streaming-Spezialist macht im Depot rund 4 Prozent aus und hat damit DISNEY vor einigen Wochen entthront. Das ist nicht nur bei mir im Depot so – auch an der Börse ist NETFLIX jetzt vom Unternehmenswert her an DISNEY vorbeigezogen. Ein Wachwechsel.

Bei DISNEY ruht derzeit rund 70 Prozent des Geschäfts. Die Kinos sind geschlossen. Die Parks des Unternehmens ebenso. Bei NETFLIX dagegen brummt es. Die Aktie konnte in dieser Woche wie AMAZON auch ein neues Rekordhoch erreichen. Das wäre auch ohne die Corona-Krise so gekommen, hätte aber sonst wohl noch etwas länger gedauert. Die Menschen wollen wenigstens gut unterhalten werden, wenn sie denn schon so viel zu Hause sind.

Nächste Woche berichtet NETFLIX seine Quartalszahlen. Die Zahl der Abonnenten dürfte in die Höhe geschnellt sein. Der Markt nimmt das schon einmal vorweg. Mit deutlich steigenden Kursen.

NETFLIX ist mit einem jährlichen Kursplus von über 40 Prozent in den letzten 15 Jahren eine der erfolgreichsten Aktien in grossmutters-sparstumpf.

Aber auch APPLE und AMAZON stehen nicht schlecht da. Hier kommt eine Übersicht. Die Zahlen für den jährlichen total return (also Kursteigerungen + Dividenden) sind von Morningstar.

Ich habe meinen Depot-Liebling MASTERCARD noch mit auf die Liste gemogelt. Wenn du dir die Zahlen anschaust, dann ist die Frage, warum ich den Index schlage (und die Fans von COCA COLA, AT&T und PROCTER & GAMBLE nicht) leicht zu beantworten: Weil COCA COLA, AT&T und PROCTER allesamt deutlich hinter dem Index liegen – also unterhalb von 8,3 Prozent. Jeder ETF auf den S&P 500 war also besser.

Im Depot von grossmutters-sparstumpf liegen auch einige Verlierer. Nicht zu vermeiden. Die Gewinner aber überwiegen – bei weitem.

S&P 500

Warum steigen Aktien derzeit im Kurs?

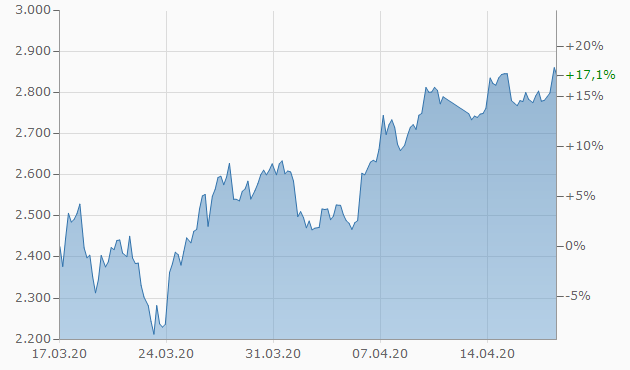

Nun bin ich noch eine Antwort schuldig. Warum steigen Aktien derzeit im Kurs – statt zu fallen, wie es die Pessimisten sich wünschen und/oder befürchten? Der S&P 500 ist in dieser Woche noch einmal deutlich gestiegen, nachdem er in der Woche zuvor seine beste Woche seit 1974 hatte. Von seinem Tief im März aus gerechnet, ist der Index derzeit immerhin schon um 29,7 Prozent gestiegen.

Warum aber ist das so?

Erstens. An der Börse herrscht kein wünsch-dir-was. Dort werden die wirtschaftlichen Aussichten von Unternehmen bewertet. Und die sind (in vielen Fällen) sehr gut. Siehe APPLE. Siehe AMAZON. Siehe NETFLIX.

Zweitens. Die Börse schaut in der Regel 6-9 Monate nach vorne. Dort sieht sie (derzeit) keine tiefe Rezession, die die amerikanische Wirtschaft auf Jahre beschäftigen wird. Sie sieht stattdessen ein wiederum starkes Wachstum. Die Welt dreht sich auch nach der Corona-Krise weiter.

Drittens. Im Zuge der Krise sind die Zinsen in den USA auf ein historisch niedriges Niveau gefallen. Noch nie notierten amerikanische Staatsanleihen mit einer Laufzeit von 10 Jahren unterhalb von einem Prozent. Noch vor 18 Monaten standen sie bei 3,2 Prozent. Derzeit notieren sie gerade einmal bei 0,6 Prozent.

Einer der wichtigsten Einflussfaktoren auf die Kurse von Aktien hat das Zinsniveau. Selbst die Dividendenrendite des S&P 500 liegt mit rund 2 Prozent derzeit mehr als drei Mal so hoch, wie der Return, den Anlegerinnen und Anleger mit den als sicher geltenden Anleihen des amerikanischen Staates bekommen können.

Mein Fazit

Das derzeitige Kursniveau an der Wall Street ist vor diesem Hintergrund nicht etwa hoch (wie viele glauben) – sondern möglicherweise sogar viel zu niedrig. Gewagte These? Kann sein. Aber das ist schon wieder ein neues Thema. Und um das wird es hier auf grossmutters-sparstrumpf in der kommenden Woche gehen.

Stay tuned!

Wenn du keinen Beitrag mehr verpassen willst, dann bestell doch einfach den Newsletter! So wirst du jedes Mal informiert, wenn ein neuer Beitrag erscheint!

Warum steigen die Aktien derzeit im Kurs?

Es gibt auch einen 4. möglichen Grund: weil es in der Vergangenheit bei allen ganz großen Einbrüchen am Aktienmarkt nach dem ersten Abrauschen der Kurse zunächst eine fulminante Zwischenerholung gab, bevor es danach weiter oder erst richtig nach unten ging.

Natürlich kann es sein, dass wir jetzt das Gröbste hinter uns haben und die Kursen unter kleineren Rücksetzern weiter steigen und der S & P seine alten Höchststände in nicht allzu weiter Ferne wieder sieht. Aber ich billige dieser Annahme deutlich weniger als 50 % Wahrscheinlichkeit zu.

Für wahrscheinlicher halte ich es, dass es wir noch mal in Richtung Tiefststände marschieren und ich halte es auch nicht für ausgeschlossen, dass wir diese sogar unterbieten.

Warum?

Ich denke, dass das was SW hier schreibt: „nichts weiter als eine stärkere Grippewelle“ keinesfalls die „harte Wahrheit“ ist, sondern eine grobe Fehleinschätzung.

https://www.mittellaendische.ch/2020/04/07/covid-19-eine-zwischenbilanz-oder-eine-analyse-der-moral-der-medizinischen-fakten-sowie-der-aktuellen-und-zuk%C3%BCnftigen-politischen-entscheidungen/?fbclid=IwAR1k36YU4WmrCrGJTcgHhL43yo42sMGSoruwekOXjVVlH88boy4Tx1GyTOw

Und das mit völlig unvorhersehbaren Folgen für die globale Wirtschaft.

Bin ich nun etwa auch ein Pessimist?

Ich bin seit 1995 ein großer Aktienfan, aber versuche, die Lage und Aussichten realistisch einzuschätzen und das führt mich zu einer andere Strategie, als Herr Thiel sie fährt.

Als im Februar die Schreckensmeldungen aus China immer bedrohlicher wurden, war das für mich der schwarze Schwan; – der sichere Vorbote eines dramatischen Einbruchs am Aktienmarkt und ich habe deshalb im Februar 80 % meiner Aktien verkauft. Und zunächst erst mal ganz dumm geschaut, als die Kurse danach noch 10 Tage lustig weiter nach oben kletterten.

Für erste ! Rückkäufe hatte ich auf Kursabschläge über 25 % bei den einzelnen Aktienpositionen gewartet und das ist bei vielen Werten wie Mastercard, American Express oder Disney gut aufgegangen. Bei Amazon hat es mich allerdings rausgekickt. Aber dafür hab ich dann andere Werte, wie Abbott oder Tesla, die mich schon immer interessierten, „ganz billig“ neu ins Depot auf genommen.

Bin mit meiner Strategie jetzt nicht wieder voll investiert, so wie es im Februar der Fall war und kaufe auch bei den momentanen Kursen nicht weiter nach, weil ich diese aufgrund der dramatisch verschlechterten Aussichten der meisten Unternehmen für zu teuer halte und weil ich nicht weiß, wie sich die Corona Pandemie weiterentwickeln wird.

Steigen die Kurse weiter, bleibe ich bei meinem reduzierten aber billig erworbenen Depot. Fallen die Kurse noch mal sehr kräftig, wovon ich mit einer deutlich über 50 % Wahrscheinlichkeit ausgehe, wandern auch wieder mehr Aktien in mein Depot.

Ein Kursanstieg von 32 Prozent (so viel ist es im S&P 500 derzeit) – und danach sausen die Kurse in den Keller? Das soll es schon oft gegeben haben?

Da habe ich wohl eine deutlich andere Wahrnehmung des Aktienmarktes.

Angesichts der in der Krise stark gesunkenen Marktzinsen in den USA (10 Years Tresury) können wir bis zum Ende des Jahres ohne Probleme 3.300 Punkte im S&P 500 sehen. Es können bei einer gute wirtschaftlichen Erholung auch 3.700 Punkte werden – und damit auch neue Höchststände.

Rein in den Markt – raus aus dem Markt – vorsichtig abwarten: Wer das macht, macht am Ende in de Regel eine deutlich schlechtere Performance als alle, die es mit Buy-and-hold halten. Aber ich muss niemanden überzeugen.

Natürlich können wir den S&P 500 Ende des Jahres vielleicht auch bei 3.300 oder 3.700 Punkten sehen.

Mein Credo für den Aktienmarkt ist, dass keiner weiß, wie sich eine Aktie oder ein Index kurz – oder mittelfristig entwickeln wird. Für eine einzelne Aktie weiß das auch langfristig gesehen niemand.

Aufgrund der Tatsache, dass jetzt ebenfalls niemand abschätzen kann, welch gravierende wirtschaftliche Auswirkungen der globale shutdown nach sich ziehen wird, habe ich auch einen möglichen erneuten drastischen Rückgang des Aktienmarktes im Blick; – ohne das mit Prozentzahlen beziffern zu wollen.

Natürlich ist das das Raus – und Reinspringen aus und in den Markt riskant und führt häufig zu einer schlechteren Performance als eine buy and hold Strategie.

Aber nachdem ich in den 90iger Jahren mit meiner buy and hold Strategie den ganz großen Aufschwung so wie danach auch den ganz großen Abschwung voll mitgemacht habe, fahre ich seitdem eine andere Strategie: In Zeiten ganz extrem steiler Anstiege am Aktienmarkt reduziere ich meine Aktienpositionen und baue mit einem Teil der Gewinne Cashbestände auf. In Zeiten der Einbrüche stehe ich mit dem generierten Cash wieder auf der Käuferseite und stocke auf. Damit bin ich jetzt in der Corona Krise sehr gut gefahren und in der Vergangenheit konnte ich die Indices damit zumeist auch schlagen.

Es muss wohl jeder für sich die richtige Strategie finden.

Hallo,

ich fand den Beitrag sehr schön zu lesen, gerade die Vorstellung von Apple und dem neuen Iphone SE.

Was die Zukunft bringt, da müssen wir uns noch ein wenig gedulden… schön wäre es aber, wenn wir neue Höchststände bekommem würden.

Gruß Stefan

Sie sind wie ich verhalten optimistisch, haben aber weniger als 1 % Cash. Haben Sie noch wo anderst große Cash Kassen um mal wieder nach zu kaufen oder was machen Sie innerhalb des Depots?

Weniger als 1 Prozent Cash habe ich im wiki. Privat habe ich als Freiberufler Rücklagen, die ich bei Abschwüngen im Markt einsetzen kann. Die fülle ich dann in den folgenden Monaten wieder auf.

Time in the market beats timing the market. Ich bin der Überzeugung, dass es wichtiger ist, mit seinem Geld im Markt zu sein, als Chancen zu suchen, günstig zu kaufen. Das ist ja auch anstrengend.

sorry, der Link ist defekt – hier jetzt der korrekte Link: https://www.sueddeutsche.de/gesundheit/krankheiten-hamburg-experte-pueschel-zeit-der-virologen-ist-vorbei-dpa.urn-newsml-dpa-com-20090101-200415-99-704096

Hallo Herr Unkenntlich 😉

das ist doch ganz einfach, was uns hier heimsucht ist nichts weiter als eine stärkere Grippewelle. Unsere Nation und auch die Nachbarnationen tun im Moment alles, um unsere älteren Mitmenschen zu schützen – thats all… Da ist keine Naturkatastrophe oder sonst irgendwas am Werk!

Natürlich ist es unschön, dass hier so viele ältere Leute sterben (bis auf sehr wenige Ausnahmen auch jüngere), aber gestorben wären sie ohnehin in den nächsten 5? Jahren.

https://www.n-tv.de/21626512

Das ist leider die harte Wahrheit und daher gehe ich auch davon aus, dass der Spuk in ein paar Monaten vorbei ist…

VG

SW

Hallo SW

Die Auswirkungen des „Spuks“ auf Wirtschaft und besonders Eurosystem machen mir mehr Sorgen. Wird dieser Spuk auch, wie eine stärkere Grippewelle, in ein paar Monaten vorbei sein?

VG

Hallo Marc, ja das stimmt, ich wollte auch noch sagen, daß ich voll hinter den Maßnahmen stehe, man wird ja schließlich selber mal alt…. was mir auch Sorgen macht ist, dass man nun immer mehr verbal gegen China schießt, egel ob das jetzt Macron oder Trump ist…. vielleicht nutzt man das jetzt aus und versucht der krassen wirtschaftlichen Entwicklung Chinas mit entsprechenden Militärmaßnahmen entgegen zu wirken….. wir werden sehen….. für mich stellt sich die Menschheit (bis auf ein paar Ausnahmen) als ein riesiger Haufen etwas intelligenterer Affen dar….. Wir werden sehen…. VG SW

Lese ich aus den Bemerkungen zu WALT DISNEY heraus, dass Sie diese Aktie als zukünftig eher nicht mehr überdurchschnittlich betrachten? Oder interpretiere ich da in den NETFLIX Vergleich zu viel aktuelles Geschehen hinein?

Je länger ich mich mit den neuen Technologien geschäftige desto klar wird mir, dass Geschäftsmodelle die das Internet nutzen oder das mobile Internet die Zukunft sind. Auch DISNEY tut das. In der derzeitigen Lage ist DISNEY allerdings schwer amputiert. Sie werden sich berappen. NETFLIX wird aber aller Voraussicht nach besser performen. Ich kaufe DISNEY nicht nach. Eher würde ich NETLIX aufstocken.

Herr Thiel:

Zitat: “ Zweitens. Die Börse schaut in der Regel 6-9 Monate nach vorne. Dort sieht sie (derzeit) keine tiefe Rezession,…“

Wo kann man denn die nächsten 6 bis 9 Monate sehen? Welche Zahlen beweisen das? Sie sind Börsen-Experte. Da wäre es doch sinnvoll uns mal mit Fakten zu beweisen. Ich kenne z.B. den Baltic Dry Index , aber allein an den Wert erkennt man nicht, oder? Wo erkennen Sie, dass es wieder in 6 oder 9 Monaten bergauf geht?

Freundliche Grüße

Unkenntlich

Die nächsten 6-9 Monate sieht man durch die Windschutzscheibe. Die vergangenen natürlich durch den Rückspiegel. An der Börse ist der Rückspiegel klar – die Windschutzscheibe allerdings ziemlich milchig (sagt Warren Buffett gerne). Jeder Marktteilnehmer hat da seine eigenen Ansichten. Und zudem ändern die sich auch noch unablässig.

Wer glaubt, die Zukunft lasse sich beweisen, der hat in meinen Augen einige grundlegende Gegebenheiten an der Börse nicht begriffen.

Beweisen lässt sich gar nichts, wenn es um die Zukunft geht. Es gibt nur Annahmen. Ich persönlich gehe davon aus, dass die Wirtschaft in 9 Monaten nicht nur auf Vorkriechen-Niveau läuft, sondern sogar deutlich besser. Diese Annahme kann zutreffen. Sie kann (wie alle Annahmen) auch falsch sein.

Ich habe mit den drei Erklärungen nur versucht, all denen die einfach fassungslos vor den steigenden Kursen stehen zu erklären, warum sie steigen. Dass die Marktteilnehmer Recht behalten mit ihrer Annahme, das habe ich nicht gesagt.

Ich persönlich halte die Kurse für viel zu niedrig. Ob ich damit Recht behalten, dass wissen wir in – 6-9 Monaten. Frühestens. So lange müssen Sie sich gedulden.

Warum Pessimisten wie Sie sich den Stress antun, auf einem optimistischen Blog wie meinem zu lesen, das werde ich wohl nie verstehen. Seit fünf Jahren wollen mich die Pessimisten von ihrer Sicht der Dinge überzeugen. Erfolglos. In der Zeit sind meine Aktien um 60 Prozent gestiegen. Das sind harte Fakten – die Professoren Dimson, Marsh und Staunton nennen das „Triumph of the Optimists“. Sehr lesenswertes Buch: https://www.amazon.de/Triumph-Optimists-Global-Investment-Returns/dp/0691091943