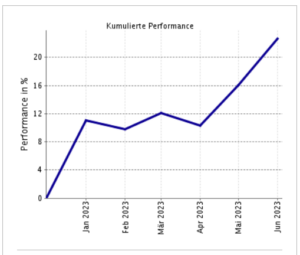

Das Jahr 2023 scheint ein gutes Aktienjahr zu werden. Mit 22,6% Plus steht das Depot für das erste Halbjahr ausgesprochen gut da. Ich gehe davon aus, dass es in diesem Jahr (einmal wieder) knapp 30 Prozent werden können. Es macht also Spaß, investiert zu sein.

Gut zu sehen ist im Performance-Chart, dass es die Monate Januar, Mai und Juni waren, die mir das Plus eingetragen haben.

Der MSCI World ist im gleichen Zeitraum (in Euro gerechnet) um 11,5% gestiegen. Ich liege mit meiner Anlagestrategie also wieder weit vorne – 11 Prozent. Na endlich!

Der Hauptgrund dafür, dass ich auch in 2022 hinter dem Index lag, war der starke Abverkauf bei Big Tech Aktien (APPLE, NVIDIA, AMAZON). Und der Hauptgrund für die jetzige Overperformance liegt ebenfalls genau da. APPLE ist in diesem Jahr (in Dollar gerechnet) wie AMAZON auch um gut 50% gestiegen, NVIDIA sogar um 180 Prozent:

NVIDIA

Dabei haben APPLE wie NVIDIA mittlerweile neue Allzeithochs erreicht, AMAZON steht allerdings immer noch um fast 30% unter seinem Hoch aus dem November 2021 (wie viele andere Aktien aus dem Tech-Bereich auch).

NVIDIA gehört mit zu den Werten die von dem anhaltenden Optimismus rund um die künstliche Intelligenz (AI) profitieren. Die Chips des Unternehmens werden dafür gebraucht. Sie gelten als erste Wahl (und der Markt hofft, dass AMD bald zu NVIDIA aufschließen kann).

Bei der Vorlage der letzten Quartalszahlen kündigte das Unternehmen für das laufende Quartal einen Umsatzanstieg von unglaublichen 64% an. Getrieben wird das von den hohen Investitionen im Bereich der Datacenter. Der Markt kaufte die Aktie umgehend sehr deutlich nach oben.

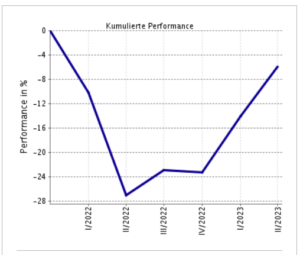

Zurück zum Depot. Sind mit dem deutlichen Anstieg der Kurse in 2023 die Verluste des letzten Jahres wieder aufgeholt? Schauen wir noch einmal auf den Performance-Chart, diesmal aber ab dem 1. Januar 2022.

Vom Start der Korrektur aus gerechnet (die später in einen Bärenmarkt übergegangen ist) bin ich derzeit noch immer leicht im Minus – aber vermutlich nicht mehr lange. Es können am Ende 20-24 Monate gewesen sein, die das Depot unter seinem Hoch stand.

Zwei Jahre im Minus zu sein, das ist unangenehm. Keine Frage. Ein heftiger Marktabschwung (Crash) wie wir ihn 2000 hatten oder 2007 führt allerdings zu deutlich längeren Zeiträumen von 5-7 Jahren die es dauert, bis man wieder im Plus ist.

Deshalb weise ich so gerne auf die lost decade hin, die am Markt immer mal wieder vorkommt. Den Text von mir zu dem Thema heißt „Was ist eigentlich eine lost decade?“. Die lost decade ist ein sehr seltenes, gleichzeitig aber auch ein sehr verstörendes Börsenereignis.

Wer sein Geld bereits für die Rente verbraucht, der sollte in seiner Kalkulation berücksichtigen, dass es auch mal zehn Jahre seitwärts gehen kann. Es ist für die Rentenplanung besonders schwierig, wenn die lost decade zu Beginn der Verrentung liegt.

Gerd Kommer weist immer wieder gerne darauf hin, dass selbst das Extremereignis des Crashs von 1929-1932 schon nach sieben Jahren (inflationsbereinigt und unter Berechnung der Dividenden) zu einer schwarzen Null geführt hat. Das ist richtig – wird allerdings für all jene die damals verkauft haben oder verkaufen mussten, weil sie das Geld schlicht brauchten, kein großer Trost gewesen sein. Aber am langen Ende möchte Gerd Kommer ja vor allem eines erreichen: Dass wir die Nerven behalten, wenn es am Markt mal wieder runter geht.

Und dass wir uns darauf freuen, dass es am Ende wieder aufwärts geht.

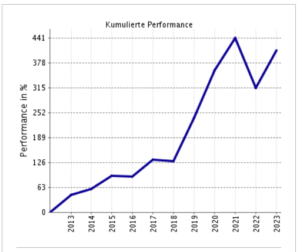

Das Depot über zehn Jahre

The Big Picture. Schauen wir zum Schluss auch mal auf die langfristige Entwicklung. Auf Sicht von zehn Jahren (wir haben zehn extrem gute Jahre hinter uns – keine lost decade), steht das Depot von grossmutters-sparstrumpf mit einem Plus von rund 400% für die vergangenen zehn Jahre sehr gut da. Das sind 17,4% pro Jahr. Aus 10.000 Euro wurden in diesem Zeitraum knapp 50.000 Euro.

Mein Fazit

Technologieaktien waren für einige Zeit aus der Mode. Das ändert sich jetzt gerade – und es ändert sich recht deutlich. Es war richtig, keiner Mode hinterherzulaufen, sondern die Depotwerte im wesentlichen einfach weiterhin zu halten.

Der Einstieg im Bereich der Chipindustrie vor zwei Jahren (NVIDIA, LAM RESEARCH) hat sich ausgezahlt. Im Herbst 2022 ist TAIWAN SEMICONDUCTOR als dritte Aktie noch hinzugekommen. Ich habe in den letzten Wochen über einen Nachkauf von NVIDIA nachgedacht, konnte mich angesichts der sehr hohen Bewertung (KGV von über 200) aber am Ende doch nicht dazu entschließen.

Möglicherweise mache ich also weiterhin – nichts. Bisher hat das dem Depot in 2023 ja nicht geschadet.

Wenn du keinen Beitrag mehr verpassen willst, dann bestell doch einfach den Newsletter! So wirst du jedes Mal informiert, wenn ein neuer Beitrag erscheint!

±

Hallo Christian, was hältst du von einem ETF mit KI-Unternehmen?

Ich habe die KI-Unternehmen JOHN DEERE, APPLE, MASTERCARD, AMAZON, NVIDIA, TAIWAN SEMICONDUCTOR und viele andere kleinere Werte im Depot.

Von ETFs verstehe ich ja (bekanntlich) nicht so viel. Branchen-ETF haben keinen so guten Ruf.

Vielen Dank für die Transparenz. Bei mir waren es 2022 2% plus und in 2023 bisher 3,5. Ich brauche nicht so viel Nervenkitzel. Trotzdem sind die Kommentare immer wieder interessant zu lesen.

Martin

Danke, Christian. Was ich noch nachsehen möchte, ist die Performance des S&P, NASDAQ, MSCI World in Dollar und in Euro. Ebenso der Vergleich zum Dax. Sicher wird das in der Community, die nächsten Tage gekostet. Auf ein ruhiges, erfolgreiches und gesundes zweites Halbjahr 2023.

Ich nutze als Referenz für die Performance des MSCI World in Euro und inkl. Dividenden einen ETF von Blackrock (https://www.justetf.com/de/etf-profile.html?isin=IE00B4L5Y983). Das würde ich beim S&P 500 und bei der Nasdaq auch so machen.

Ich habe gerade mal nachgeschaut: An der Nasdaq ging es aus Sicht eines ETFs in Euro und inkl. Dividenden in diesem Jahr um stolze 35% nach oben. Das ist natürlich viel besser als der MSCI World (der heute bei justETF 12,5% im Plus steht – die scheinen eine größere Verzögerung bei der Aktualisierung der Daten zu haben, denn gestern waren es noch die 11,5%, die ich im Text angegeben habe). Dafür hat die Nasdaq aber natürlich in der Korrektur im letzten Jahr viel mehr verloren (-28,5%) als der MSCI World (-13%).

Glückwunsch zum bisherigen Verlauf.

Was macht eigentlich der Podcast?

Hab ich immer gern gehört und war sehr informativ.

Die Zusammenarbeit mit Katharina ist leider zu Ende gegangen. Und dann wurde es auch zeitlich für mich schwerer, den Podcast noch hinzubekommen.

Hat auch damit zu tun, dass mein Podcast zur Liebe (Die Sache mit der Liebe) so extrem erfolgreich ist. Das hat dazu geführt, dass ich beruflich deutlich mehr gefordert bin als in der Vergangenheit. Ich habe sehr viele Beratungsanfragen.

Ich werde deine Anregung aber aufnehmen. Als nächstes soll wieder ein Podcast mit Gerd Kommer kommen. Der hat einen neuen ETF gestartet. Und kann zum Thema ‚Vermögensverwalter‘ einiges beitragen.