Vor einigen Tagen hat der Finanzdienstleister BlackRock vor Dividendenaktien gewarnt. Nanu – warum denn das? Was bitte ist falsch an Dividendenaktien?

Gar nichts ist falsch an Dividendenaktien. Sie haben aber auch einige Tücken – zumindest einige von ihnen. Und genau darauf wollte das Unternehmen BlackRock, die als weltweit größter Vermögensverwalter gilt, wohl hinweisen. Angesichts der niedrigen Zinsen haben viele Anleger – hier wie in den USA – in den letzten Jahren gerade bei Aktien zugegriffen, die eine besonders hohe Dividendenrendite haben. Genau diese Aktien sind in nächster Zeit in Gefahr, stark im Kurs zurückzugehen. Sagt BlackRock.

Warum? Weil BlackRock davon ausgeht, dass viele Anleger diese Aktien fallenlassen werden, wenn sie am Anleihemarkt wieder halbwegs akzeptable Zinsen bekommen. Wann das der Fall sein wird, das steht allerdings in den Sternen. Gut möglich, dass es erst in zwei oder drei Jahren so weit ist.

Hohe Dividendenrenditen helfen dir nicht weiter

Das war jetzt der eine Grund für die Warnung von BlackRock. Die zweite: Die Anleger achten derzeit nach ihrer Auffassung zu wenig auf die Dividendensteigerung bei den Aktien die sie kaufen. Sie orientieren sich also allzu sehr an den aktuellen Dividendenrenditen.

Wenn ich in Aktiengruppen auf FACEBOOK unterwegs bin, erlebe ich das Tag für Tag. „Aktien der ALLIANZ mit seiner hohen Dividendenrendite bringt mir doch viel mehr als LINDT“, schreibt ein Anleger dort, gibt aber zu, das noch nie nachgerechnet zu haben.

Zugegeben – es ist sehr einfach, eine Meinung zu haben, wenn man nie ein Finanzprotal bemüht um sich die Dividendenhistorie einer Aktie anzuschauen. Wenn man dann auch noch weder einen CAGR-Rechner benutzt (compound annual growth rate) noch gar einen Taschenrechner für die Prozentrechnung – dann ist es ganz einfach, eine Meinung zu haben, die mit den Fakten nicht übereinstimmt.

Die Dividendensteigerung zählt

Die Dividendensteigerung zählt

Die Wahrheit lautet: Eine Aktie die dauerhaft 10-15 Prozent Dividendensteigerung aufweist, schlägt eine Aktie deren Dividende konstant bleibt oder nur wenig steigt beinahe immer. Und sie schlägt sie, wie wir gleich sehen werden zudem auch noch um Längen.

Die Dividendensteigerung entscheidet über den langfristigen Erfolg einer Aktie – nicht die Höhe der aktuellen Dividendenrendite. Darauf wollte BlackRock hinweisen. Zu Recht.

Zwei Dividendenaktien im Vergleich

Diese Warnung vor den Tücken von Aktien mit einer hohen oder einer sehr hohen Dividendenrendite habe auch ich hier auf grossmutters-sparstrumpf schon ausgesprochen. Der Unterschied in der performance zwischen einer Aktie mit einer hohen Dividendenrendite und einer mit einer stark steigenden Dividende kann für Langfristanleger extrem ausfallen.

Die Fakten in Zahlen: 10.000 Euro angelegt in die Aktie zum Beispiel von DAIMLER (3 Prozent Dividendenrendite im Durchschnitt) haben in den letzten 20 Jahren zu einem Betrag von rund 22.000 Euro geführt.

Die gleiche Summe angelegt in den dänischen Insulinspezialisten NOVO NORDISK (Dividendenrendite im Durchschnitt: 1,5 Prozent) kam hingegen auf die unglaubliche Summe von über 1 Million Euro.

Klingt unglaublich – lässt sich aber auf den Seiten von NOVO NORDISK ohne Probleme mit Hilfe des shareholder-tools ausrechnen.

Wie kann das sein? Weil NOVO NORDISK in dieser Zeit seine Dividende jährlich stark angehoben hat – um rund 20 Prozent. Deshalb ist natürlich auch der Aktienkurs deutlich gestiegen. Die Dividende ist zwar immer noch „nur“ 1,5 Prozent, macht aber bei einer Anlage von 10.000 Euro unterdessen bereits über 3.000 Euro im Jahr aus.

Was BlackRock derzeit befürchtet: Viele typische Käufer von Staatsanleihen haben sich in den letzten Jahren für Aktien entschieden. Dabei haben sie besonders gerne bei Aktien zugegriffen, die eine hohe Dividendenrendite versprechen. Das ist kein Wunder. Drei Prozent klingt auf den ersten Blick nach einem viel besseren Kauf als 1,5 Prozent Dividendenrendite. Und 4,5 Prozent klingt natürlich noch viel besser.

Die Annahmen von BlackRock: Anleger werden bei steigenden Zinsen gerade die Aktien abstoßen, die eine hohe Dividendenrendite aufweisen und dieses Geld wieder in den Anleihemarkt pumpen. Mit dieser Befürchtung steht BlackRock nicht alleine da. Einige amerikanische Finanzportale haben in der Vergangenheit auch schon auf diese Gefahr hingewiesen.

Hilft diese Warnung von BlackRock Anlegern wirklich weiter? Eher nicht. Verkaufen sie schon jetzt diese Aktien, dann gehen die auch schon jetzt in die Knie. Besser wäre in meinen Augen eine grundsätzliche Warnung vor Aktien mit hoher Dividendenrendite.

The Intelligent Investor

Schon der Altmeister der Value-Analyse, Benjamin Graham hat in seinem Buch „The Intelligent Investor“ auf die Gefahren solcher Aktien hingewiesen. Graham hat diese Erkenntnis in die letzte von ihm selber verantwortete Überarbeitung seines Bestsellers „The Intelligent Investor“ aufgenommen, die im Jahr 1974 herauskam. Seine Beobachtung damals: Eine hohe Dividendenrendite verweist eher auf eine Firma, deren business schlecht läuft.

Das war in Benjamin Grahams jungen Jahren noch ganz anders gewesen – da bezahlten nur die wirklich exzellenten Firmen eine hohe Dividende. Jetzt, fünf Jahrzehnte später, war das anders. Jetzt zahlten gute, wachstumsstarke Unternehmen eine niedrigere Dividende. Sie konnten ihre Gewinne für anderes gebrauchen, als eine hohe Dividende.

Fazit

Aktien alleine aufgrund einer hohen Dividendenrendite zu kaufen ist für Langfristanleger grundsätzlich eine gefährliche Idee. Diese Strategie führt häufig zu einer performance, die unterhalb des Indexes liegt. Sie führt also zu einer underperformance. Das lässt sich in Deutschland am DIV-DAX gut ablesen. Er läuft schlechter als der DAX.

Der DIV-DAX enthält einfach zu viele Verlierer-Aktien wie EON und ALLIANZ. Die Überflieger der letzten zehn Jahre aber, wie FRESENIUS und SAP befinden sich im DAX. Deshalb steigt der Index selber stärker als der auf hohe Dividenden orientierte DIV-DAX.

Was Dividenden für dich tun können

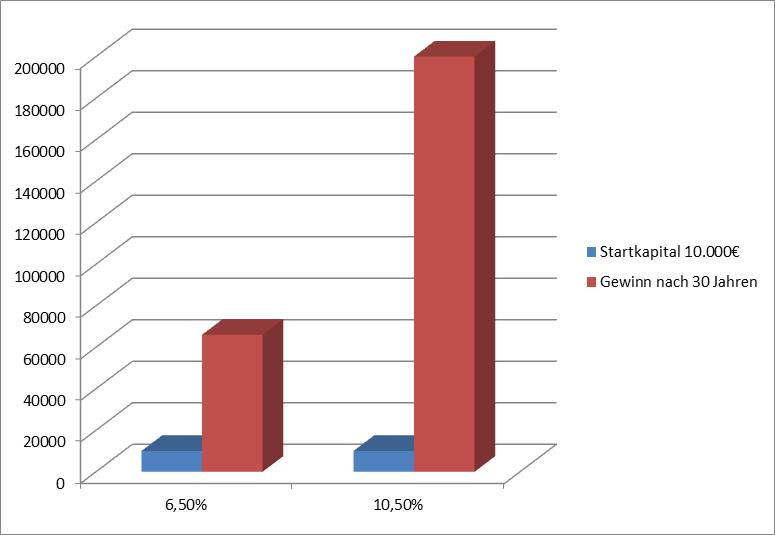

Das alles spricht natürlich überhaupt nicht gegen Dividenden. Oder gegen Dividendenaktien. Im Gegenteil. Wer sich die performance, zum Beispiel des amerikanischen Indexes S&P 500 über einen längeren Zeitraum anschaut, der stellt fest, dass sie bei 6,5 Prozent liegt. Nicht schlecht.

Zusammen mit den Dividenden kommt ein Anleger allerdings schon auf stolze 10,5 Prozent. Was das in Dollar und Cent bedeutet? Hier kommt die Rechnung:

Eine Rendite von 6,5 Prozent macht aus 10.000 Euro in 30 Jahren die Summe von 66.000 Euro. Tolle Sache, könntest du jetzt denken. Aber warte mal, was jetzt folgt. Das ist nämlich ziemlich wenig, verglichen mit dem höheren Prozentsatz, verglichen mit dem Ergebnis, dass bei 10,5 Prozent herauskommt. In dem Fall sind es beinahe unglaubliche 200.000 Euro.

Puh! 200.000 Euro – was für eine Zahl. Dein Geld hat sich in 30 Jahren verzwanzigfacht – und das mit einer absolut simplen Anlage in den S&P 500. Durch die wiederangelegten Dividenden sind es starke 300 Prozent mehr als durch die Kurssteigerung alleine. Die Börse ist wirklich großzügig zu dir als Anleger, deutlich großzügiger, als die meisten Menschen denken.

Dividenden sind gut – steigende Dividenden sind viel besser

Statt Aktien mit einer möglichst hohen Dividendenrendite zu kaufen, solltest du darauf achten, dass das business der Firma gut läuft. Aktien sind eine Unternehmensbeteiligung. Die Gewinne deines Unternehmens sollten steigen und die Dividende auch. Solche Firmen gibt es viele – sie haben allerdings nur ganz, ganz selten eine hohe Dividendenrendite. Diese Firmen heißen zum Beispiel: NOVO NORDISK, APPLE, NIKE, ADIDAS, FRESENIUS, MASTERCARD, LINDT.

Wirf doch einfach mal einen Blick auf die Dividendensteigerung bei einer dieser Firmen. Zum Beispiel die von NIKE.

NIKE hat seine Dividende in den vergangenen zehn Jahren im Durchschnitt um rund 14 Prozent gesteigert.

Oder schau dir LINDT und seine Dividende an. Sie ist von 110 CHF in 2003 auf 800 CHF gestiegen. Das sind über 600 Prozent. LINDT hat seine Dividende im Durchschnitt dieser Jahre um mehr als 15 Prozent angehoben. Das hat den Kurs der Aktien natürlich nicht unbeeindruckt gelassen – er ist beinahe im gleichen Maße gestiegen.

Die Dividendenrendite von LINDT aber ist in all diesen Jahren nie nennenswert gestiegen – sie liegt in der Regel bei moderaten 1-2 Prozent. Die Aktie von LINDT bestätigt die Annahme von Benjamin Graham, dass heute eine hohe Dividendenrendite in der Regel auf eine wirtschaftlich nicht so erfolgreiche Firma verweist.

Einige der gerade genannten Aktien sind auch in grossmutters-sparstrumpf beziehungsweise in dem von mir geführten wikifolio. Es hat den Namen „Global Champions“, weil der Begriff „Beste Aktien“, den ich gerne verwende, schon vergeben war.

Du musst dieses wiki nicht einmal kaufen, um von der tollen performance der „besten Aktien“ zu profitieren (47 Prozent im vergangenen Jahr). Du kannst dort ganz einfach die aktuelle Zusammensetzung der von mir empfohlenen „Champions“ verfolgen. Und du kannst daraus deine Schlüsse ziehen – für deine Aktienanlagen.

So ein wiki hat auch einige Nachteile, die Ronny Ams (Investieren-mit-kopf.de) neulich hier auf grossmutters-sparstrumpf super erklärt hat. Ich mag das wiki mit den „Global Champions“ vor allem, weil sie meine Anlagestrategie transparent machen. Du kann auf dem wiki ja nicht nur sehen, welche Aktien ich halte, auch die performance ist jederzeit klar zu erkennen.

Hier geht es zum wiki.

Wenn du keinen Beitrag mehr verpassen willst, dann bestell doch einfach den Newsletter! So wirst du jedes Mal informiert, wenn ein neuer Beitrag erscheint!

hi,

vorweg: ich schätze deinen blog bzw. beiträge sehr und lese immer gespannt neue artikel :).

ich wollte dich kurz fragen, wie du generell zu REITs stehst, wenn wir schon über Dividenden sprechen?

ich lese zur zeit in den ganzen blogs sehr viel über diesen aktientyp…

in deinem blog habe ich bisher noch nichts über dieses thema gefunden,

daher würde mich deine fundierte meinung dazu sehr interessieren.

danke

viele grüße aus berlin

denis

Danke für dein Lob. Ich kann nicht zu jedem Thema schreiben – weil mich nicht alle wirklich interessieren.

Das gilt wohl auch für REITs.

Zum Glück hat aber der Kollege Holger Grethe von zendepot schon zu dem Thema geschrieben. Er hat einige Argumente zusammengestellt – und kommt am Ende wohl zu dem Schluß, dass ein REIT-ETF durchaus sinnvoll sein kann.

Hier kommt der Link zu seinem Text:

https://zendepot.de/immobilien-aktien-und-reits/

Schöne Grüße aus Berlin

Christian

Sehr nützlicher und informativer Artikel!

Passend dazu: Ecoreporter.de veröffentlichte aktuell einen ebenfalls guten Dividendenaktien -Artikel mit 15 Dividendenkönigen (auch mit Novo Nordisk), auch mit vier deutschen Werten (Linde, Siemens, SAP, BMW) von nachhaltigen und/oder „best-in-class“-Aktien unter http://www.ecoreporter.de/tests-ratgeber/ecoreporter-favoriten-aktien/dividendenkoenige.html

Eine hohe Dividendenwachstumsrate bringt dem Anleger nichts, wenn sie nur durch eine deutliche Erhöhung der _Ausschüttungsquote_ erreicht wurde. Diese wurde in diesem Artikel mit keinem Wort erwähnt.

Lindt & Sprüngli schüttete für das Bilanzjahr 2004 eine Dividende von 180 CHF/Aktie aus einem Gewinn von 684 CHF/Aktie (unverwässert) aus, das war eine Ausschüttungsquote von 26,3%.

Für das Bilanzjahr 2015 wurde eine Dividende von 800 CHF/Aktie aus einem Gewinn von 1645,7 CHF/Aktie (unverwässert) ausgeschüttet, das war eine Ausschüttungsquote von 48,6%.

Fresenius SE & Co. KGaA überwies seinen Aktionären für das Bilanzjahr 2004 eine Dividende von 0,15 € / Aktie aus einem Gewinn von 0,45 € / Aktie (= 33,3%), für das Bilanzjahr 2015 betrug die Dividende 0,44 € / Aktie aus einem Gewinn von 2,48 € / Aktie (= 17,7%).

Lindt & Sprüngli hat seine Ausschüttungsquote innerhalb eines guten Jahrzehnts fast verdoppelt, Fresenius hat seine Ausschüttungsquote fast halbiert!

Ein Vergleich zwischen den beiden Dividendensteigerungsraten verzerrt die tatsächliche wirtschaftliche Entwicklung beider Unternehmen also um (48,6 / 26,3) / (17,7 / 33,3) = 348%.

Die unverzichtbare Voraussetzung für langfristig steigende Dividenden sind langfristig steigende (ggf. um Sondereffekte bereinigte) _Gewinne_ des Unternehmens.

Dividendenhöhe und -steigerung sind beides nur Symptome, nicht jedoch Ursachen für die Wertsteigerung des Depots.

Langfristig steigende Gewinne und Dividenden machen eine Aktie erst interessant und möglicherweise zu einem Outperformer – keine Frage. So lange die Dividende eines Unternehmens weniger als 50 Prozent des Gewinns kostet, bin ich zufrieden. Sind es mehr, wird die Luft dünn. FRESENIUS hat ohne Frage mehr Luft. Das ist nicht unwichtig. Danke für den Hinweis!

Prima Beitrag! Etwas zu kurz kommt IMO dieses Argument:

„Die Aktie von LINDT bestätigt die Annahme von Benjamin Graham, dass heute eine hohe Dividendenrendite in der Regel auf eine wirtschaftlich nicht so erfolgreiche Firma verweist.“

Wenn man sich mal anschaut, welche Firmen hohe Dividenden ausschütten und wieso, dann stellt man schnell fest wie Graham zu dieser Aussage kommt. Aufschlussreich ist auch eine Analyse der DivDAX-Entwicklung. Einige der ehemals dividendenstärksten DAX-Titel sind in letzter Zeit katastrophal untergegangen wie zB EON, RWE, VW, diverse Banktitel etc.

Die Dividenden-Fraktion wendet da gerne ein, dass der DivDAX zu „stumpfsinnig“ ist und man diese oder jene Fundamentalzahl beachten müsse, aber das ist post mortem ja immer einfach zu behaupten…

Das Problem von Dividendenstrategien ist, dass sie beinahe immer schlechter abschneiden als der Index. Als erstes schließen Dividendenfans stark wachsende Unternehmen vom Kauf aus wie AMAZON und FACEBOOK. Das alleine kann schon zu einer underperformance führen. Wer dann aber auch noch alle schnell wachsenden Dividendenzahler verschmäht – deren Dividendenrendite in der Regel eben nicht hoch ist, der muss beinahe zwingend mit einer sehr starken untderperformance leben.

Harte Dividendenfans stört das allerdings nicht. Die rechnen einfach nicht nach – und schon ist für sie alles wieder in Ordnung. Selbst wenn sie, wie bei der DEUTSCHEN TELEKOM, 60 Prozent weniger Gewinn machen, als eine simple ETF-Strategie. Habe ich gestern gerade durchgerechnet. Kommt bald als Text hier.

Im Grunde ist es ganz einfach, diesen Fehler zu vermeiden: Man muss nur mal die Charts zum Beispiel von DAIMLER oder DEUTSCHE TELEKOM mit denen von ADIDAS oder FRESENIUS vergleichen – am besten über 5 oder 10 Jahren. Das ist krass. Und inklusive wiederangelegter Dividenden ist es natürlich noch krasser.

Danke für das Lob. Ich rechne tatsächlich gerne – es ist in Finanzdingen eine sehr lohnende Form des langsamen Denkens (Kahneman).

https://de.wikipedia.org/wiki/Schnelles_Denken,_langsames_Denken

Hallo Christian,

vielen Dank für den guten, informativen Beitrag. Man merkt, dass du in einem solchen Beitrag viel Zeit investiert hast.

Die Zahlen sind echt beeindruckend.

Beste Grüße,

Daniel