Wie du die Magie des Zinseszinses für dich und deine Zukunft nutzen kannst

Wie lange braucht der amerikanische Index DOW JONES um von seinem derzeitigen Stand bei gut 20.000 Punkten auf 100.000 zu steigen? Wie lange also braucht dein Geld, um sich zu verfünffachen?

Um diese Frage ging es in der vergangenen Woche. Wenn ich ehrlich sein soll, dann wollte ich mit dem Text weniger eine genaue Voraussage über die Zukunft machen – wer weiß schon so ganz sicher, was die uns bringt. Mir ging es vielmehr darum zu zeigen, wie stark der Index im Durchschnitt steigt – und somit um den Effekt des Zinseszinses. Durch den kommt der DOW JONES bei einer durchschnittlichen Rendite von 9,72 Prozent – inklusive der Dividenden – in gerade einmal 18 Jahren auf 400 Prozent Gewinn.

Läuft es in den kommenden Jahrzenten so wie in den letzten, dann ist es im Jahr 2035 schon so weit: Dein Geld hat sich verfünffacht. Durchschnittlich. Indizes halten sich bekanntlich nicht immer an Durchschnitte. Sie laufen in der Praxis mal schneller – und mal langsamer.

Was musst du dafür tun?

Um diesen tollen Gewinn einzustreichen musst du nicht wirklich viel tun. Und heute wird sich zeigen, dass das Nichtstun sogar eine der wichtigsten Voraussetzungen dafür ist, dass du diese 400 Prozent Gewinn auch wirklich bekommst. Es wird sich zudem zeigen, dass der Zinseszins noch viel mehr für dich tun kann als 400 Prozent zu erbringen. Wenn du Zeit hast, richtig viel Zeit, dann können es auch 3.400 oder 14.200 Prozent werden.

Du musst dein Geld erstens natürlich vor allem investieren. Klar. Du kaufst einen ETF auf den DOW JONES (oder in den deutlich größeren S&P 500 oder in den deutschen MDAX). Und fertig ist. Das ist die erste Bedingung, damit du in den Genuss des Gewinns kommst.

Nun kommt zweitens. Du musst in der ganzen Zeit bis zum Jahr 2035 noch etwas tun. Du musst nämlich in Bezug auf deine Geldanlagen in den DOW JONES (oder einem anderen ETF-Investment) schlicht nichts tun.

# Du verkaufst nie, weil du der Meinung bist, der Index stehe gerade zu hoch oder weil du annimmst, dass er bald fällt (market timing).

# Du verkaufst auch nicht, weil der DOW JONES oder der DAX oder der MDAX gerade 50 Prozent ihres Wertes verloren haben (Panik).

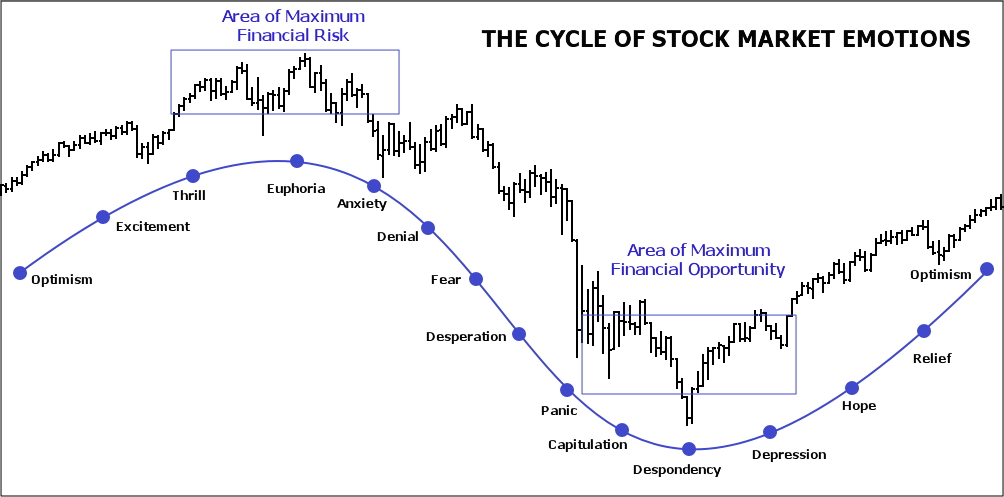

Ein so starker Einbruch passiert an der Börse nicht oft. In den letzten 50 Jahren ist das nur drei Mal vorgekommen. Verkaufst du in der Panik, dann verkaufst du in der Area of Maximum Financial Opportunity (siehe Chart). Du verkaufst also, wenn die Aussichten auf gute Gewinne gerade besonders hoch sind. Du verkaufst genau dann, wenn du gerade kaufen solltest. Oder nachkaufen.

# Du verkaufst deine Anlage in den DOW JONES (oder den S&P 500 oder in ein Weltportfolio nach Gerd Kommer) zudem auch unter gar keinen Umständen, weil dir ein Freund oder eine Freundin den guten Tipp gibt, dass das Weltfinanzsystem in den nächsten Jahren kollabieren wird (Katastrophen-Theoretiker). Nein, auch in dem Fall tust du einfach – nichts.

Warum?

Weil es sich nicht rechnet!

Was kommt beim market-timing heraus?

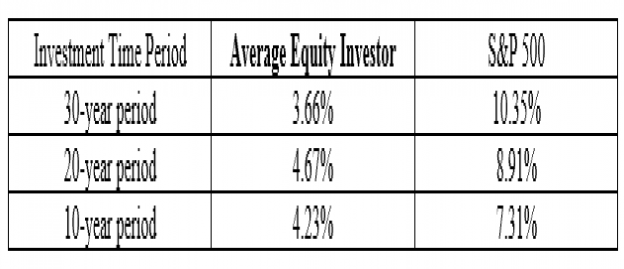

Gar nichts. Jedenfalls kein zusätzlicher Gewinn. Der durchschnittliche Anleger hat auf diese Weise sogar eine sehr viel geringere Performance als der Index. Das ist für die USA deutlich besser untersucht als für Deutschland. Und da der S&P 500 dort der größere und beliebtere Index ist, beziehen sich Studien zumeist auf ihn. Das amerikanische Institut DALBAR (Financial Services Market Research Firm) ist zu folgenden Zahlen für den S&P 500 und für den durchschnittlichen Investoren (Average Equity Investor) gekommen:

Was sagt uns das?

Zunächst einmal sehen wir ganz rechts, mit welchem durchschnittlichen Ergebnis Anleger für die verschiedenen Jahrzehnte rechnen konnten. Die Zahlen liegen zwischen 7,3 und 10,3 Prozent inklusive der Dividenden.

Das sind tolle Ergebnisse, keine Frage. Mit ihrer Hilfe kannst du aus 20.000 Dollar (oder Euro) in den nächsten 17-23 Jahren ohne Probleme 100.000 Dollar (oder Euro) machen. Für deine Altersvorsorge zum Beispiel. Wichtigste Voraussetzung, du ahnst es: Don’t ever sell!

Der aktive Anleger

Doch genau das tun die meisten Anleger. Sie kaufen, verkaufen, kaufen wieder und verkaufen erneut. Auf diese Weise kommen Privatanleger zu deutlich schlechteren Ergebnissen als der Index. Im Durchschnitt kommt der aktive Anleger mit all seiner Mühe zum ‚richtigen’ Zeitpunkt zu kaufen und zum ‚richtigen’ zu verkaufen erkennbar nur auf die Hälfte des Gewinns, den der Index macht. Mal etwas mehr (10 year period) – mal etwas weniger (30 year period).

Verstehst du jetzt, warum ich dich unbedingt davon abbringen will, den günstigsten Zeitpunkt für einen Kauf oder Verkauf zu suchen? Die meisten Anleger fahren mit dem Nichtstun einfach besser. Sie machen den maximalen Gewinn nur, wenn sie sich an die Regel halten: Don’t ever sell.

Du meinst Nichtstun sei einfach? An dieser Stelle bin ich ganz anderer Meinung. Ich halte Nichtstun sogar für das allerschwerste beim Anlegen in Aktien oder ETFs. Das liegt auch daran, dass die sich so einfach kaufen und verkaufen lassen. Andere Anlagen sind nicht annähernd so einfach zu handeln – also unterlassen es ihre Besitzer. Zum Beispiel bei Immobilien.

Bildquelle: H.D.Volz / pixelio.de

Soll ich mein Haus verkaufen?

Nur mal angenommen du kaufst dir ein Haus. Dann ziehst du dort ein und zahlst für die nächsten 27 Jahre in aller Ruhe den Kredit bei der Bank ab. Da du froh und glücklich mit deinem Haus bist und auch beruflich kein Grund zu einem Umzug besteht, wirst du in der ganzen Zeit wohl nie auf die Idee kommen dein Haus zu verkaufen.

Das Haus ist statt 300.000 Euro plötzlich 500.000 Euro wert? Mag ja sein. Du verkaufst es trotzdem nicht. Du genießt weiterhin dein Haus – und deinen gestiegenen Wohlstand noch dazu.

Dein Haus ist statt 300.000 Euro plötzlich nur 250.000 Euro wert? Auch kein Problem. Du verkaufst ebenfalls nicht – und tröstest dich mit dem Gedanken, dass Immobilien im Preis auch wieder steigen können. Und das tun sie dann schließlich auch – nach 20 Jahren.

Hohe Nebenkosten beim Erwerb von Immobilien

Ein Haus mal eben zu verkaufen oder zu kaufen, das ist noch aus einem anderen Grund sehr unwahrscheinlich: Es rechnet sich nicht. Die Nebenkosten für einen Kauf können bei einer Immobilie sehr hoch sein – bis zu 10 Prozent der Kaufsumme (Makler, Grundbucheintragung, Notar, Grundsteuer). Zudem musst du für dein Haus erst einmal einen Käufer finden, ehe du es los bist. Und das ist ein ziemlicher Aufwand.

Aktien und ETFs verkaufen sich hingegen mit einem einzigen Klick am Computer. Sie werden zudem an jedem Werktag gehandelt. Die Kosten für einen Kauf sind niedrig. Das alles verleitet viele Anleger dazu, ihre Aktien zu einem scheinbar günstigen Zeitpunkt zu verkaufen. Um sie zu einem scheinbar günstigen Zeitpunkt wieder zu kaufen. Und auf diese Weise reduzieren sie ihren Return. Weil sie sich nicht an die Regel halten. Don’t ever sell.

Wie viel Geld habe ich im Alter?

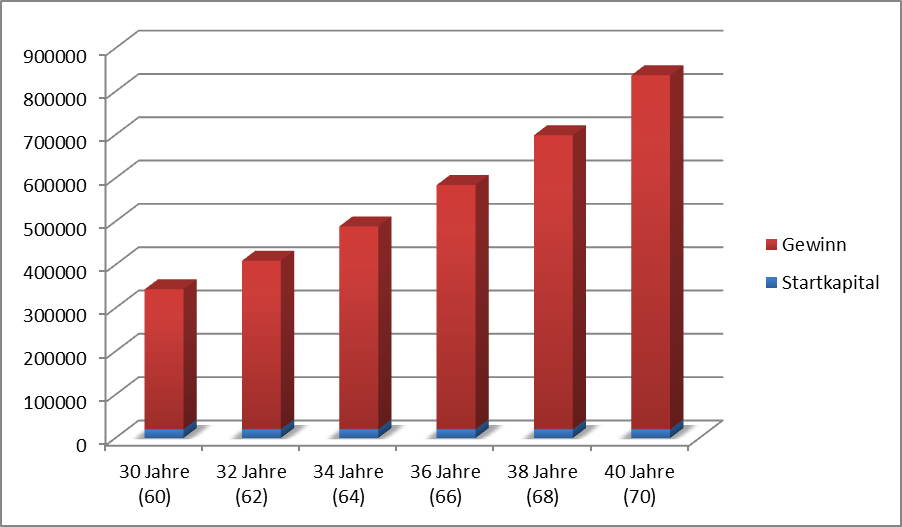

Schauen wir jetzt noch mal genau hin, was der Zinseszins auf lange Sicht für dich tun kann. Was also wird aus deinen 20.000 Euro, wenn du sie im Alter von 30 Jahren anlegst – für deine Rente?

Wenn du auf market timing verzichtest und wenn der Index in den nächsten Jahrzehnten ebenso gut abschneidet wie in den vergangenen, dann entwickelt sich dein Geld in etwa wie in folgender Grafik. Ich bin der Einfachheit halber davon ausgegangen, dass du mit 30 Jahren 20.000 Euro anlegst. Bei einem jährlichen Zuwachs von 9,72 Prozent, wie Sean Williams von fool.com ihn für den DOW JONES für die letzten 30 Jahre ausgerechnet hat, ergeben sich je nachdem wann du von deinem Geld leben willst folgende Beträge:

Du siehst auf den ersten Blick, wie groß der Einfluss der Anlagezeit auf deinen Anlageerfolg ist. Gehst du mit 60 Jahren schon in Rente, dann sind es 323.000 Euro. Nicht schlecht, wenn du damit deine Altersbezüge nur aufbessern willst. Musst du davon allerdings leben, dann kommst du mit dem Geld nicht allzu weit. Immerhin kann es sein, dass du 90 Jahre alt wirst – und damit hast du bei einer Rente mit 60 gerade einmal gut 10.000 Euro für jedes vor dir liegende Lebensjahr.

Zu wenig!

In dem Fall solltest du deutlich mehr zurücklegen als nur 20.000 Euro. Oder aber länger arbeiten. Arbeitest du bis zu deinem 70. Lebensjahr, dann stehst du sehr viel besser da. Zudem muss das Geld jetzt auch nur noch für eine viel kürzere Zeit reichen – und das verändert die Rechnung dramatisch.

Dadurch dass dein Geld zehn Jahre länger investiert ist, hast du nun schon den Betrag von 817.500 Euro zur Verfügung. Wirst du 90 Jahre alt, dann kannst du in dem Fall gut 40.000 Euro im Jahr ausgeben. Vier Mal so viel, wie zehn Jahre zuvor.

Die Magie des Zinseszinses

Erstaunt hat mich der krasse Unterschied zwischen einer Rente mit 60 (320.000€) und einer mit 86 Jahren (3,6 Millionen €). Unglaublich wie sehr dein Geld in diesen 26 Jahren angewachsen ist. „Wer geht schon mit 86 Jahren in Rente“, wird da manch einer einwenden. Bei vielen Berufen ist das schon alleine kräftemäßig nicht möglich. Und für die allermeisten Menschen ist es auch keine Option. Für einige aber schon. Ich kenne jemanden, der genau so alt ist und der immer noch arbeitet: Warren Buffett, der berühmte Buy-and-hold-Investor.

Wäre Buffett schon mit 60 in Rente gegangen, dann hätte kaum jemand je von ihm gehört – weil er nur ein paar hundert Millionen besaß. Da er aber immer weiter gearbeitet hat als CEO von BERKSHIRE HATHAWAY und sein Geld bis heute im Aktienmarkt ist, ist er nun – der reichste Investor der Welt. Sein geschätztes Vermögen: 72 Milliarden Dollar.

Das alles ist keine Zauberei und gleichzeitig ist es doch irgendwie magisch. Es ist die Magie des Zinseszinses.

Wenn du keinen Beitrag mehr verpassen willst, dann bestell doch einfach den Newsletter! So wirst du jedes Mal informiert, wenn ein neuer Beitrag erscheint!

Hallo Christian,

vor einigen Jahren habe ich die STEINHOFF INTERNATL HOlDINGS Aktien gekauft. In diesem Jahr verliert sie aber fast 30% ihr Wert. In diesem Artikel schreiben Sie, dass die Anleger Geduld haben und ihre Aktien nicht verkaufen sollten. Gilt das auch für Steinhoff Aktien?

Liebe Grüße

Hannah

http://www.finanzen.net/aktien/steinhoff_international-Aktie

Der Chart der Firma ist – ein Graus. Auch auf längere Sicht. Die Aktie fällt gerade auf ein Allzeittief. Ich kenne nicht die Gründe, die zu Ihrem Kauf geführt haben. Ich selber würde die Aktie weder aufgrund des wirklichen schrecklichen Chartverlaufes kaufen, noch aufgrund der ebenso schrecklicher Bilanzzahlen. Ich habe selten ein Unternehmen gesehen, dessen Umsätze und Gewinne so dermaßen schwanken, wie die dieses Unternehmens. Das ist in meinen Augen nichts für grossmutters-sparstrumpf.

Bei der langfristigen Anlage in Aktien kommt es darauf an, dass das Unternehmen sehr solide ist. Ich kenne das Unternehmen STEINOFF nicht. Aber was ich gesehen habe, würde mich persönlich in keinem Fall zum Kauf anregen.

Schöne Grüße aus Berlin

Christian Thiel

Sehr geehrter Herr Thiel,

danke für Ihre Antwort. Dann werde ich mich langsam von dieser Aktien trennen.

Liebe Grüße

Hannah

Sehr geehrter Herr Thiel,

ich bin durch ihr Buch jetzt begeistert vom Finanzmarkt und versuche dort, auch mit Ihrer Hilfe mein Glück. Ich habe jedoch eine Frage zu ETFS, Sie reden auch von Dividenden (ja gute Unternehmen zahlen wenig ;P), aber wie ist das bei ETFS und co zu sehen? Die Dividenen sind ja theoretisch nur für die einzelnen Aktien oder vertue ich mich da voll?

Des Weiteren, wenn ich in Ihr wikifolio investieren würde, würden wieviel Prozent kosten auf mich zu kommen?

Beste Grüße

Lieber Erik,

ETFs sind entweder thesaurierend – das bedeutet, dass sie die Dividenden die eingehen gleich wieder anlegen. Oder sie sind ausschüttend. Dann wird die Dividende an die Käufer des ETFs ausgeschüttet.

Das wiki zieht natürlich Kosten nach sich. Ich habe darauf nur wenig Einfluss. Wo ich ihn habe, habe ich dafür gesorgt, dass die Kosten niedrig sind. Das bezieht sich auf die Performance-Gebühr, die ich mit 5 Prozent so niedrig eingestellt habe, wie es möglich war. Dazu kommen die 0,95 Prozent Jahresgebühr. Und dann ist da ja noch der Spread – also der Abstand zwischen kauf- und Verkaufskursen. Auch daran verdient der Anbieter. Also bitte gut überlegen.

Hier kommt der Link zum wiki. Die Kosten sind dort auch aufgeführt:

https://www.wikifolio.com/de/de/w/wfgross001

Schöne Grüße aus Berlin

Christian Thiel

Hallo Christian

Eine Frage, die mich schon länger begleitet ist, wie ich von den Investitionen und ihrer Wertsteigerung irgendwann leben kann, also einen positiven Cashflow habe, wenn ich NICHT verkaufen soll. Das scheint mir ein Paradoxon. Könntest du dazu etwas sagen? Danke dir vielmals, auch für deinen tollen Blog.

Schöne Grüsse

Anne

Hallo Anne,

wer von Aktien leben will, der hat zwei Möglichkeiten. Entweder er nimmt die Dividenden. Alleine von Dividenden zu leben ist allerdings sehr schwer. Da musst du schon ein ziemliches großes Vermögen aufbauen – das wird kaum jemandem gelingen. Oder du musst nach und nach einen Teil deiner Aktien verkaufen. Auf diese Weise ist es schon deutlich einfacher. Das liegt daran, dass die Dividende einen viel kleineren Teil deiner Gewinne ausmacht, als die Kursgewinne.

In realen Zahlen: Wenn du Geld in den S&P 500 anlegst, dann kommst du im Durchschnitt jährlich auf rund 7 Prozent Zuwachs im Kurs. Die Dividende dagegen macht „nur“ 3 Prozent aus. Trotzdem erhöht sie deine Performance natürlich beträchtlich. Während du also ein Vermögen von etwa 2.000.000 Euro brauchst, wenn du von den Dividenden leben willst (je nach Lebensstandard), ist es deutlich weniger, wenn du regelmäßig einen Teil deiner Aktien verkaufst. Dann reichen schon um die 850.000 für das gleich Ziel. Dafür ist aber am Ende auch kein Geld für deine Erben mehr da. Alles ist aufgebraucht.

Schöne Grüße aus Berlin

Christian Thiel

Vielen Dank für diesen tollen Artikel ! Auch sonst zum Blog. Seit ich Ihr Buch gelesen habe verfolge ich diesen Blog beinahe täglich.

Ich check das immernoch nicht, was auch Stefan gefragt hat. Kannst du das vielleicht an einem spezifischen Rechen Beispiel machen ?

Nehmen wir mal ein ausgedachtes Szenario an :

Startkapital 10 000

1. Jahr +7.2% = 10 720

2. Jahr +7.2% = 11 491.84

3. Jahr – 40% = 6 895.104

4. Jahr +9% = 7 515.66

5. Jahr +12% = 8 417

6. Jahr + 8% = 9 090

7. Jahr + 8.5% = 9 862

8. Jahr +9% = 10 749 = Anfangskapital nach 8 Jahren +749 , aber nächste Korrektur bald in Sicht …

Klar wenn man laufend investiert mit einem Sparplan kann man eine bessere Rendite erzielen.

Habe ich hier irgendwo einen Denk-/Rechenfehler ?

Könntest du mir hier weiterhelfen?

Liebe Grüsse aus der Schweiz

A

Vielleicht schaust du dir doch mal reale Zahlen an. Ich setzte den Link gleich ein.

Der S&P 500 ist in den letzten 30 Jahre von etwa 250 Indexpunkten im Jahr 1997 bis auf 2.400 geklettert. Es gab in der Zeit ein einziges Börsenjahr mit einem Minus von annähernd 40 Prozent – das war 2008. Dazu gab es noch die drei schlechten Börsenjahre 2000-2002. Auch die waren heftig. Auf der anderen Seite gab es viele sehr gute Börsenjahre mit 15, mit 20 oder auch mit 25 Prozent Plus.

Hier kommt der Link zu den Zahlen: http://www.finanzen.net/index/S&P_500/Hochtief

Schau bitte mal drauf. Wie sonst sollte der Index sich in dieser Zeit so enorm erhöhen? In deinem Beispiel kommt er in der Tat nicht von der Stelle – so ist die Realität aber nicht. Auch jeder Langfristchart zeigt das. Und in den meisten Zahlen amerikanischer Indizes sind die Dividenden noch nicht einmal eingerechnet. Auch in deinem obigen Beispiel nicht. In jedem der 8 Jahre würdest du ungefähr 2,5 Prozent Dividende bekommen. Alleine dadurch steigt dein Gewinn enorm – um ungefähr 30 Prozent. Ich habe das neulich mal ausgerechnet für die Jahre 2010-2016 – was ja nur sieben Jahre sind.

Schöne Grüße in die Schweiz

Christian

Vielen herzlichen Dank für die Antwort. Denken Sie das Prinzip gilt auch für Aktiv-gemanagde Fonds?

Aktiv gemanagte Fonds verursachen hohe Kosten. Diese Kosten ziehen sie von deinem Gewinn ab. Deshalb ist so eine Anlage in meinen Augen nicht sinnvoll. Du als Anleger bezahlst die horrenden Gehälter der Fondsmanager. Warum solltest du das tun? ETFs ziehen im besten Fall Kosten von nur 0,07 Prozent nach sich (VANGUARD S&P 500) – bei Fonds sind es immer einige Prozente die da verschwinden.

Christian

Ja, im Schnitt ist ja richtig. Aber angenommen, ich lege 100.000 € an.

1. Korrektur 50%

2. Ich habe noch 50.000 € übrig. Dann gehen die 10% ja nicht auf die 100.000, sondern auf die 50.000 drauf.

3. Nächste Korrektur oder Baisse, 70%. Sagen wir mal, es war vorher auf 70.000 € angestiegen, dann hab ich anschließend noch 30% übrig, auf die dann wieder mühevoll die 10% draufkommen.

Ist es dann echt der Zinseszinseffekt?

Wie gesagt, bin mathematisch nicht so hochbegabt. Aber die Realität an der Börse hat mir gezeigt, dass es so einfach nicht ist.

Klar wird es mehr, aber nicht durch Zinseszins, sondern Dividende usw., wie du ja anklingen lässt.

Ich hab mich diese Frage nie gestellt zu stellen, ich hoffe, ich ärgere dich nicht.

Mit Zinseszinsen sind bei Aktien natürlich die Gewinne gemeint, die du erhältst, wenn du auch die Dividenden wieder anlegst. Du könnten sie ja auch ausgeben.

Im Schnitt 10 Prozent heißt, dass deine 50 Prozent Verlust mit den Gewinnen der anderen Jahre zusammen einen deutlichen Gewinn ergeben. Um das zu sehen brauchst du dir nur einen Chart vom S&P 500 total return anzusehen. Wenn deine Annahme stimmen würde, müsste der Index über die letzten Jahrzehnte nach unten fallen. Und das tut er nun mal nicht. Zudem würde kein intelligenter Mensch Aktien kaufen, wenn dem so wäre. Wer legt schon sein Geld in eine stets fallende Anlageform an.

Ich habe die letzten sieben Jahre des S&P 500 mal in einer Tabelle gefunden, in der du auch die Korrekturen sehen kannst. In jedem Jahr hatte der S&P 500 eine deutliche Korrektur, die stärkste lag bei 19 Prozent – trotzdem kommen beinahe alle diese Jahre am Jahresende auf ein klares Plus. Die sieben Jahre zusammen ergeben zusammen 134 Prozent Plus- inclusive Dividenden.

Du findest den Text unter dem Titel „Wie du den nächsten Crash überlebst“. Hier kommt der Link: http://grossmutterssparstrumpfde.on25space.com/wie-du-den-naechsten-crash-ueberlebst/

Die Frage, die ich mir stelle: Wirkt der Zinseszinseffekt überhaupt an der Börse?

Denn der Wert des Portfolios reduziert sich bei Korrekturen und Crashs ja, sodass man jedesmal Jahre braucht, um wieder dort zu sein, wo man vor Urzeiten war.

Theoretisch wird das Geld drastisch mehr, praktisch aber nicht. Um 50% Verlust auszubügeln, brauche ich ja 100% Wertzuwachs, das ist auch an der Börse nicht ohne. Wenn ich das erreicht habe, kommt die nächste Korrektur. Ich bin mir nicht so sicher, ob der Zinseszins die richtige Betrachtungsweise ist, um Aktienmärkte zu beurteilen. Ich kann mich aber total irren, da möchte ich betonen.

Trotz aller Crashs und Korrekturen ist der S&P 500 in den letzten 30 Jahren im Schnitt im Jahr um über 10 Prozent gestiegen (inclusive Dividenden). Da bin ich mir jetzt nicht im Klaren, wie du darauf kommst, dass das ganz anders ist. Geld kann nicht theoretisch mehr werden – nur praktisch. Und genau das hat es für Anleger in den letzten 3 Jahrzehnte getan.

Schöne Grüße aus Berlin

Christian