Seit Monaten blasen die Crash-Propheten zum nächsten Weltuntergang an den Finanzmärkten. In dieser Woche war Börsenmakler und Buchautor Dirk Müller wieder einmal dran. „Der Crash“ steht, glaubt man Müller, angeblich direkt vor der Tür. Wer die Worte „Dirk Müller“ und „Crash“ bei Google eingibt, der kann sehen, dass Müller den Anlegerinnen und Anlegern in jedem der vergangenen fünf Jahre vor einem schrecklichen Crash gewarnt hat, einem Crash, der nie kam.

Die Goldfans unter den Crash-Propheten sehen nach wie vor eine gigantische Inflation auf uns zu kommen und den Zusammenbruch ganzer Staaten.

Was ist ein Crash?

Es wäre gut, wenn alle, die von ihm reden, auch die gleiche Vorstellung von einem Crash hätten. Manche Anleger bezeichnen mittlerweile ganz normale Schwankungen um zwei oder drei Prozent schon als einen Crash. Das richtige Wort hierfür lautet Volatilität.

Und dann sind da noch die Korrekturen. Zehn Prozent Verlust gibt es an der Börse im Durchschnitt alle 10 Monate, sagen Studien. Und mit einem Verlust von um die 20 Prozent müssen Anleger alle 2-3 Jahre rechnen. Wenn jede normale Korrektur an den Märkten als ein Crash bezeichnet wird, dann stimmt etwas nicht mehr mit unserer Wahrnehmung.

Jetzt kommt der Crash aber ganz bestimmt!

Anfang des neuen Jahres schrieben viele Anleger in den Facebook-Aktiengruppen in denen ich bin voller Freude, wie stark die Kurse jetzt bestimmt absacken würden – und wie sehr sie sich auf „den Crash“ freuten. Manche hatten alle ihre Aktien im alten Jahr verkauft, offenbar weil sie glaubten, auch das Jahr 2017 müsse, wie 2016, mit Verlusten beginnen.

Was aber machten die Aktien? Sie stiegen nach ihren Gewinnen zum Jahresende im neuen Jahr einfach weiter und das auch noch kräftig. Daran wird sich so schnell wohl auch nichts ändern – weil die Rahmenbedingungen für Kursgewinne derzeit stimmen.

Das Konsumentenvertrauen in den USA ist so hoch wie seit vielen Jahren nicht mehr. Die Geschäftsleute (small businesses) sind so optimistisch, wie sie es seit 2004 nicht mehr waren. Zudem steigen die Gewinne der im S&P 500 gelisteten Unternehmen gerade stark an.

Mein Fazit: Derzeit stehen die Signale auf grün für eine positive Entwicklung an den weltweiten Börsen, besonders an den amerikanischen. Der DOW JONES hat die 20.000 Punkte erstmals überwunden, der NASDAQ 100 und der S&P 500 schafften neue Allzeithochs.

Sogar der DAX konnte sich der amerikanischen Rallye zum Jahresende hin nicht entziehen. Ich hatte ihm einen Sprung um rund 1.000 Punkte nach oben zugetraut – und der kam dann auch.

Das alles sah vor einem Jahr ganz anders aus. Damals fielen die Gewinne der Unternehmen in den USA zum zweiten mal in Folge (in der Grafik: 4Q15) und führten zu einem Ausverkauf an der NASDAQ und im S&P 500. In der Folge kam es zu Abschlägen an vielen Börsen rund um den Globus.

Ich bin 100 Prozent investiert – und das ist gut so

Das größte Risiko derzeit ist es, mit seinem Geld nicht investiert zu sein. Mein Depot hat in den ersten 15 Handelstagen des Jahres um gut 7 Prozent zugelegt, weil ich investiert war – und nicht an der Seitenlinie stand wie viele andere Anleger.

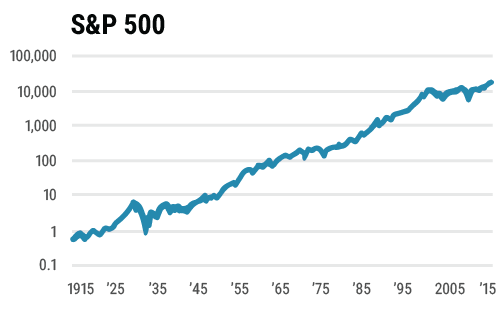

Aktien sind bei der Geldanlage derzeit die beste Wahl. Auf lange Sicht gilt das ebenso. Der Chart oben zeigt die Entwicklung eines Dollars, angelegt in den S&P 500 – am Ende kommen 1.800.000 Prozent dabei heraus. Trotz aller Korrekturen, zweier Weltkriege und mehrerer Crashs.

Trotz aller Korrekturen und einiger weniger Crashs sind Aktien die weitaus bessere Anlageform als Anleihen oder gar Gold. Sie bringen es langfristig, inflationsbereinigt auf rund 6 Prozent, Anleihen schaffen 2 Prozent und Gold magere 0,7 Prozent.

Was kommt nach der Rallye?

Die Märkte legen derzeit eine Rallye hin, die ohne Zweifel irgendwann enden muss. Es macht wenig Sinn, diese Rallye eine Trump-Rally zu nennen. Die Gewinne wachsen, der Optimismus steigt dadurch – das alles wäre auch ohne die Wahl von Donald Trump passiert.

Die nächste Korrektur wird kommen. Vermutlich wird sie das irgendwann in den nächsten Monaten tun. Vielleicht im April. Oder im Mai. Oder auch erst im Oktober. Furcht macht mir das allerdings nicht. Ich bleibe investiert.

German Angst

Es wird viel zu viel befürchtet in diesem Land. Nirgendwo auf der Welt haben die Menschen so viel Angst wie in Deutschland. Nirgendwo kaufen sie voller Panik so viel Gold wie hier. Sie flüchten vor lauter Angst in die Anlageform, die auf lange Sicht die schlechtesten Ergebnisse aufweist.

Schon seit 2008 fürchten sich die Deutschen vor einer gigantischen Inflation (die nie kam und die nie kommen wird). Sie fürchten sich vor einem Zusammenbruch der Eurozone und vor der amerikanischen Staatsverschuldung, die angeblich schon bald zu einem totalen Kollaps führen muss.

Während die Amerikaner derzeit voller Zuversicht und Optimismus in die Zukunft schauen, wählen die Deutschen, diese Angsthasen, einmal mehr die Option: Fürchtet euch. Keine Tatkraft, kein Mut – nur „German Angst“. Ja, so nennen die englisch sprechenden Länder diese deutsche Krankheit. German Angst.

Euch allen wünsche ich ein schönes Wochenende. Ein Wochenende voller Freude an den kleinen Dingen des Lebens – in einem der reichsten Länder der Erde. Und eine Woche voller Tatendrang im Beruf und voller guter Ideen für neue, spannende Projekte.

Und ohne Furcht vor einem Crash. Und ohne German Angst.

Wenn du keinen Beitrag mehr verpassen willst, dann bestell doch einfach den Newsletter! So wirst du jedes Mal informiert, wenn ein neuer Beitrag erscheint!

Ich warte zum Beispiel immer noch auf den von Dir in den diversen Facebook-Gruppen vorhergesagten Crash bei Tesla. Im Dezember sollte die Aktie dieser blöden Firma schon unter 150$ stehen. Seitdem hört man nichts mehr zu Tesla von Dir.

Das ist seltsam. Ich kann mich nicht erinnern, je einen Crash von TESLA-Aktien angekündigt zu haben. Verwechselst du mich vielleicht?

TESLA hat eine Menge von Problemen, unter anderem auch massive Qualitätsprobleme und ich empfehle die Aktie auch nicht, aber ich habe schon oft gesagt: Wette nicht gegen Elon Musk. Hier auf meinem Blog habe ich bislang sogar nur positive Texte zu TESLA stehen.

Die Aktie läuft seit fast drei Jahren schon in einer Range zwischen rund 180-280 Dollar (und ein Ausbruchsversuch nach unten). Darauf weise ich allerdings alle Fans gerne hin. Es ist zudem völlig unklar, ob und wann das Unternehmen profitabel sein wird. Auch das sollte allen Anlegern klar sein. Und „blöde“ ist nun wirklich nicht meine Wortwahl. TESLA ist eine sehr spannende Firma, Sie gestalten in meinen Augen die Zukunft.

Deutsche Autokonzerne sind dagegen verschnarchte Bürokratien. Trotzdem bleibt mein Geld bei TESLA derzeit an der Seitenlinie.

Schöne Grüße aus Berlin

Christian Thiel

Crash hin oder her… der Einstiegszeitpunkt ist nicht entscheidend. Mag man oft nicht wahrhaben oder verstehen (wollen). Aber statistisch gesehen ist die sofortige Einmalanlage einem Sparplan vorzuziehen. Entscheidend ist nur der Anlagehorizont. Wie war das? Die Zeit heilt alle Wunden! 🙂

Warum denn so schwarz-weiß? Es gibt doch viel mehr als 100% Cash bzw. 100% investiert. Meines Erachtens zeichnet ein gutes Portfolio aus, dass es einem immer Handlungsspielraum lässt. Kein Mensch weiß genau, wie sich die Märkte entwickeln werden. Da habe ich – neben einer ordentlichen Portion Aktien – immer gern ein paar Bonds bzw. Cash in der Hinterhand. Ich persönlich bin auch kein Freund von Hauruck-Aktionen, sondern versuche vielmehr, meine Portfolioallokation fließend zu gestalten.

Das ständige hin und her macht bei vielen Privatanlegern im Grunde nur die Taschen leer. Sie zahlen eine Menge Gebühren. Zudem verleitet das Smartphone dazu, „seine“ Aktien ständig zu überwachen. Die Renditen von Anlegern sind dadurch nicht etwa gestiegen, sondern eher noch gefallen. Allokation ist ein schön klingendes Wort. In der Praxis führt das aktive Handeln eher zu geringeren Renditen, als eine einfache Anlage in den Index. Ich bin – und bleibe – ein Befürworter von buy-and-hold.

Schöne Grüße aus Berlin

Christian

Würde mich mal interessieren, wieviel Börsenerfahrung Sie haben? Ich bewundere Ihren Mut in den Artikeln. Sie sind definitiv kein Herdentier. Allerdings bin ich bei einseitigen Meinungen, grundsätzlich immer vorsichtig. In meinem Studium habe ich gelernt immer beide Seiten zu beleuchten, neben Chancen eines Szenarios auch die Risikien zu beschreiben. Auch Gold wurde viel zu einseitig betrachtet, die aktuellen finanzpolitischen Risikien wären zumindest eine Erwähnung wert gewesen. (Stichwort: Die kalte Enteignung, Prof. Krämer)