– von DR. GERD KOMMER und ALEXANDER WEIS –

Als die Dot-Com-Aktienblase ab Mitte 2000 zu platzen begann wurden weltweit Anlagestrategien populär, die auf Aktien mit hohen Dividendenrenditen setzten. Diese neue „Dividenden-Mania“ verstärkte sich noch weiter mit Beginn der großen Finanzkrise ab Anfang 2008. Hinter der Anlagestrategie „Dividend Investing“ steckt der Glaube, dass diese Aktien langfristig höhere Renditen liefern und/oder ein niedrigeres Risiko haben als Papiere mit niedrigeren Dividendenrenditen oder der Gesamtmarkt.

Die Popularität von Dividendenstrategien lässt sich auch daran erkennen, dass in den vergangenen Jahren Dutzende von Ratgeberbüchern und Finanzblogs rund um das Thema „Dividend Aristocracts“ (deutsch: „Dividendenadel“) erschienen bzw. entstanden sind. Die Medien taten ein Übriges und verbreiteten den Slogan von der „Dividende als dem neuen Zins“. Produktseitig sind aktiv gemanagte Dividendenfonds oder passive Dividendenaktien-ETFs in den vergangenen Jahren wie Pilze aus dem Boden geschossen. Der größte deutsche Aktienfonds, der DWS Top Dividende, verfolgt ebenfalls eine Dividendenstrategie.

In unserem Text wollen wir zeigen, dass die Annahme, Dividendenaktien (Aktien mit besonders hoher oder besonders konsistenter Dividendenrendite) stellten eine systematisch attraktive Risiko-Rendite-Kombination dar, weder theoretisch-sachlogisch noch empirisch-statistisch einer nüchternen Überprüfung standhält.

Die empirische Lage

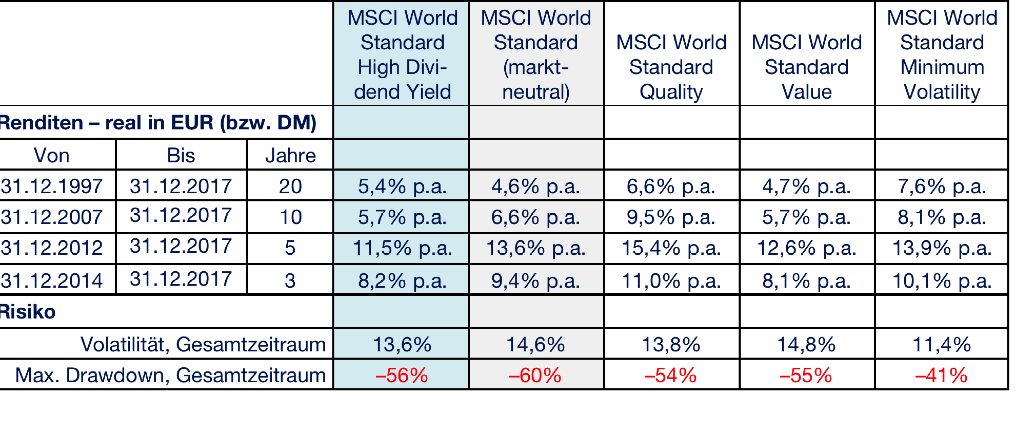

Zunächst zu den empirischen Daten. Die nachfolgende Tabelle vergleicht die inflationsbereinigten historischen Renditen einer globalen passiven Dividendenstrategie („High Dividend Yield“) mit vier Benchmarks – dem allgemeinen Markt und drei „verwandten“ Faktorindizes. [1]

Die offensichtliche Schlussfolgerung aus dieser simplen Gegenüberstellung: Die weltweite Dividendenstrategie hat in den vergangenen zehn Jahren den allgemeinen Markt recht deutlich unterperformt. Auch gegenüber den drei verwandten Faktorindizes rentierte sie über diesen Zeitraum überwiegend schlechter. Bei den beiden gezeigten Risikokennzahlen liegt die Dividendenstrategie etwa gleichauf mit den Benchmarks. Über den längeren Zeitraum von 20 Jahren schlägt die Dividendenstrategie den allgemeinen Markt, unterliegt jedoch zwei von drei Faktor-Indizes und einer gleichgewichteten Mischung aus den dreien (nicht in der Tabelle enthalten).

Tabelle: Vergleich einer globalen Dividendenstrategie mit vier Benchmarks

Vor Steuern und Kosten. /// Daten: MSCI. /// Der MSCI World Standard ist der „Parent Index“ der vier anderen gezeigten „Faktor-Indizes“. Der MSCI World Standard umfasst das Large- und Mid-Cap-Aktiensegment von 23 Industrieländern. /// Volatilität: Annualisierte Standardabweichung der Monatsrenditen im Gesamtzeitraum (20 Jahre). /// Maximaler Drawdown (MDD): Höchster kumulativer Verlust im Gesamtzeitraum (20 Jahre): Bei allen fünf Indizes ereignete sich der MDD im Februar 2009.

Vor Steuern und Kosten. /// Daten: MSCI. /// Der MSCI World Standard ist der „Parent Index“ der vier anderen gezeigten „Faktor-Indizes“. Der MSCI World Standard umfasst das Large- und Mid-Cap-Aktiensegment von 23 Industrieländern. /// Volatilität: Annualisierte Standardabweichung der Monatsrenditen im Gesamtzeitraum (20 Jahre). /// Maximaler Drawdown (MDD): Höchster kumulativer Verlust im Gesamtzeitraum (20 Jahre): Bei allen fünf Indizes ereignete sich der MDD im Februar 2009.

Insgesamt können wir aus den Zahlen in der Tabelle schlussfolgern: In den vergangenen zehn Jahren war Dividend Investing in den Industrieländern kein Freifahrtschein zu einer besonders attraktiven Portfoliorendite. Auch beim Risiko zeigt sich kein nennenswerter Vorteil. Im Durchschnitt brechen Dividendenaktien in einem Crash genauso tief ein wie der Gesamtmarkt und – jedenfalls in den zurückliegenden 20 Jahren – zum gleichen Zeitpunkt. So viel zu den Daten.

Die Forschungslage

Wie ist Dividend Investing aus der Sicht der Theorie zu betrachten, also aus dem Blickwinkel der Sachlogik? Um diese Frage möglichst knapp zu beantworten, fassen wir nachfolgend einige wichtige, zum Teil altbekannte Forschungsergebnisse stichpunktartig zusammen. Am Ende dieses Newsletters listen wir zusätzliche Artikel für Leser auf, die unsere kurzen Ausführungen selbst in der akademischen Literatur nachvollziehen wollen.

(1) Im Jahr 1961 veröffentlichten die beiden amerikanischen Finanzprofessoren Franco Modigliani und Merton Miller einen bahnbrechenden Aufsatz, in dem sie zeigten, dass in einer Welt ohne Steuern und Transaktionskosten die Dividendenpolitik [2] eines Unternehmens keinen Einfluss auf seinen Unternehmenswert und dessen Veränderung, also die Aktienrendite, hat (Modigliani/Miller 1961). Die beiden Forscher erhielten unter anderem für diese Arbeit später den Wirtschaftsnobelpreis.

Ergo sind aus der Sicht zweier super-smarter Ökonomen im Kontext der Renditemaximierung hohe Dividenden per se nicht entscheidend. Anders formuliert: Nicht in welcher prozeduralen Weise der Unternehmensgewinn an die Eigentümer weitergegeben wird, ist entscheidend, sondern wie hoch der Gewinn ist.

Gelegentlich wird die Gültigkeit des so genannten „Modigliani-Miller-Dividenden-Irrelevanz-Theorems“ mit dem Hinweis in Frage gestellt, es berücksichtige keine Steuern und Transaktionskosten. Derartige Kritik steht jedoch auf wackeligen Beinen, denn Dividenden sind eine Cash-Ausschüttungsform, die steuerlich für Unternehmen und Aktionäre zusammengenommen in den meisten Jurisdiktionen eher teurer ist als ihre beiden Alternativen, nämlich Ausschüttungen mittels Aktienrückkäufen oder der Verzicht auf Ausschüttungen, also äquivalente Kurssteigerungen, die beide finanzmathematisch gleich renditewirksam sind. [3]

Auch in Deutschland werden Kursgewinne wegen des Barwerteffektes aus ihrer „nachgelagerten“ Besteuerung de facto niedriger besteuert als Dividenden.

(2) Bleiben wir bei der Wissenschaft. Dort bestehen wenig Zweifel, dass die statistische Outperformance von Dividendenaktien, soweit sie überhaupt existiert, nicht originär mit ihrer hohen Dividendenrendite zu erklären ist, sondern damit, dass Dividendenaktien tendenziell eine Mischung aus so genannten Value-, Quality- und Low-Volatility-Aktien darstellen (siehe die drei rechten Spalten in der Tabelle). [4]

Diese so genannten „Faktorprämien“ werden als ursächlich gesehen für die denkbare Outperformance von Dividendenaktien, nicht jedoch ein vermeintlicher „Dividendenfaktor“, der vielleicht gar nicht existiert. Im Einklang damit verwendet der bekannte Index-Provider MSCI das Filterkriterium „hohe Dividendenrendite“ in der Konstruktion seiner Value-Aktienindizes als eines unter mehreren Kriterien.

Wer die drei genannten originären Faktorprämien „ernten“ möchte – sprich ihre erwartete Mehrrendite möglichst systematisch vereinnahmen will -, der fährt besser, indem er sich direkt auf die eigentlichen Faktoren konzentriert und eben nicht auf den „sekundären“ Faktor Dividendenrendite, nur weil dieser mit den primären Faktoren tendenziell hoch korreliert. „Für das Echte gibt es keinen Ersatz“, das wussten schon die Marketing-Leute der einstigen Hochnikotin-Zigarettenmarke Reval. Sie hatten Recht.

Was zählt ist die gesamte Aktienrendite

(3) Aktienrenditen sind – das ist banal – die Summe aus Kursgewinnen und Dividendenrenditen. Für einen rein rational handelnden Anleger ist es unerheblich, wie hoch die relativen Anteile dieser beiden Komponenten der Gesamtrendite sind. Letztere will er maximieren, nicht einen Teil von ihr.

Ferner: Will dieser rationale Investor Liquidität aus seinem Portfolio abziehen, ist er indifferent zwischen den beiden Alternativen Aktienverkauf (Realisierung von Kursgewinnen) oder Bezug von Dividenden. Beides sind – hier existiert kein Zweifel – ökonomisch „Entnahmen“.

Dass Entnahmen im Wege von Dividenden emotional von vielen Privatanlegern dennoch anders wahrgenommen werden als Entnahmen durch Anteilsverkäufe, wird in der Literatur als Teil der so genannten „Dividend Fallacy“ [5] beschrieben (umfassend hierzu Hartzmark/Solomon 2017).

Die Dividend Fallacy hat noch andere Gesichter: Für viele Privatanleger ist eine Gesamtrendite von – sagen wir 10% – gefühlt wertvoller, wenn sie aus 7% Kursgewinnen und 3% Dividenden besteht als eine Gesamtrendite nur aus 10% Kursgewinnen. Ebenso empfinden viele Privatanleger eine Entnahme in Gestalt einer Dividende „irgendwie“ weniger als Reduktion ihres Portfoliovermögens als eine betragsgleiche Entnahme via Anteilsverkauf.

Ein viertes Element der Dividend Fallacy besteht im Irrglauben, eine Dividende würde bei einem „guten“ Unternehmen den Aktienkurs im Moment der Ausschüttung nicht betragsgleich senken (was selbstverständlich der Fall ist); man bekomme bei den „Dividendenperlen“ also „etwas geschenkt“ – offensichtliches Wunschdenken.

Der Unternehmensgewinn entscheidet

(4) Gelegentlich wird von den Verehrern des Dividenden-Adels die hohe Bedeutung von Dividenden für Aktienrenditen durch den Hinweis proklamiert, dass historisch etwa die Hälfte der Gesamtrendite des Aktienmarktes aus Dividenden stamme. Der Verzicht auf diese Dividenden käme also einem Verzicht an Gesamtrendite gleich – ein weiterer Denkfehler.

Die Gesamtrendite des Aktienmarktes (oder einer einzelnen Aktie) ergibt sich aus der Summe von Kursgewinnen und Dividenden. Wenn Dividenden niedriger sind, werden Kursgewinne entsprechend höher sein. Beides – Kursgewinne und Dividenden – stammen aus der einen gleichen Quelle, dem Unternehmensgewinn. Très simple.

Dividendenrenditen waren im Übrigen in der ersten Hälfte des 20. Jahrhunderts durchschnittlich deutlich höher als nach 1950, während es sich mit den Gesamtrenditen – und nur auf diese kommt es an – genau umgekehrt verhielt. Hohe Dividendenrenditen sind eben nicht gleichbedeutend mit hohen Gesamtrenditen.

In diesem Zusammenhang mag interessant sein, dass Aktienrückkäufe, die technische Hauptalternative zu Dividenden, in den meisten Ländern erst in den 80er -und 90er-Jahren legalisiert wurden. Viele Uraltmythen rund um Dividenden wären heute weniger verbreitet, wenn es Aktienrückkäufe genauso lange gegeben hätte wie Dividenden (Damodaran 2014).

(5) Dividendenaktien primär deswegen ins Portfolio zu nehmen, weil man mit Niedrig-Risiko-Anleihen oder Festgeldern in „Zeiten des Nullzinses“ oder des „Anlagenotstands“ angeblich keine ausreichend hohen laufenden Erträge mehr erwirtschaften könne, zeugt von einem zweifachen Missverständnis: Zum einem übersehen solche Investoren den dramatischen Unterschied im Risikograd der betroffenen beiden Asset-Klassen bzw. dass sie durch den Austausch den Risikograd ihres Portfolios stark erhöhen, zum anderen zeigen solche Anleger, dass sie den tatsächlichen, nachhaltigen Ertrag der „risikofreien“ Anlage nie richtig berechnet haben, denn dieser lag über hinreichend lange Zeiträume noch nie nennenswert über null.

Das bemerkt jedoch nur, wer Inflation, Steuern und Kosten herausrechnet und kein „Data Mining“ betreibt, also nicht selektiv bestimmte historische Zeiträume herauspickt (Kommer 2016).

(6) Ob man Aktien mit hoher Dividendenrendite und attraktiver Gesamtrendite per Stock Picking zuverlässig identifizieren kann, steht zu bezweifeln.

Erstens, weil wir von hunderten wissenschaftlicher Studien wissen, dass aktives Investieren lediglich Unterrenditen wirklich zuverlässig produziert.

Zweitens, weil selbst die Profis einer „führenden“ Fondsgesellschaft hierzulande eine wenig beeindruckende Bilanz mit Stock Picking bei Dividendenaktien vorweisen können. Die Rede ist vom eingangs bereits erwähnten größten deutschen Aktienfonds, dem DWS Top Dividende – wie der Name schon sagt, ein Fonds mit Dividendenstrategie – der von der DWS (Teil der Deutschen Bank) gemanagt wird. Die Anleger in diesem Fonds sind nur beschränkt zu beneiden, denn sie erzielten in den vergangenen zehn Jahren eine inflationsbereinigte Rendite in Euro von lediglich 4,8% p. a. gegenüber 6,6% p. a. beim MSCI World Standard – ohne Hilfe von „Dividendenprofis“. [6]

Einige der rentabelsten Aktien zahlen keine Dividende

(7) Zu guter Letzt: Einige der weltweit rentabelsten Aktien der vergangenen 40 Jahre haben noch gar nie eine Dividende gezahlt oder haben erst nach Jahrzehnten phänomenaler, allein aus Kursgewinnen gespeister Aktienrenditen begonnen, Dividenden zu zahlen. Hierzu gehören Apple, Microsoft, Amazon, Alphabet (Google), Facebook und Warren Buffets legendäres Unternehmen Berkshire Hathaway (seit über 50 Jahren ohne Dividende).

Ebenso wäre es ein Leichtes, Aktien zu finden, die in einzelnen Jahren oder über lange Zeiträume hinweg hohe Dividendenrenditen aufwiesen bei gleichzeitig besonders schlechten Gesamtrenditen.

Unser Fazit

Eindeutige empirischen Belege für einen systematischen, originären Vorteil von Aktien mit hoher Dividende bei Rendite und/oder Risiko fehlen – jedenfalls, wenn man sich auf statistische Untersuchungen aus der Wissenschaft beschränkt. Auf der Ebene der Sachlogik findet sich ebenfalls wenig Überzeugendes dafür, wie und warum die Übergewichtung von Aktien mit hoher Dividendenrendite in der Zukunft einen zuverlässigen Anlegermehrwert erzeugen soll.

Die tatsächlichen Treiber von Rendite und Risiko bei Aktien haben wenig zu tun mit dem modischen Randaspekt der Dividendenrendite.

Dass Privatanleger hohe Dividendenrenditen emotional als besonders anstrebenswert einstufen – statt rational auf die allein relevante Gesamtrendite einer Aktie abzustellen – ist einer der viele kognitiven Anlegerirrtümer, den das Forschungsgebiet „Behavioural Finance“ in den vergangenen Jahrzehnten dokumentiert hat. Fragwürdiges Marketing der Finanzbranche und populistisch-oberflächliche Berichterstattung der Finanzmedien perpetuieren diesen schädlichen Investmentirrtum.

Wenn du keinen Beitrag mehr verpassen willst, dann bestell doch einfach den Newsletter! So wirst du jedes Mal informiert, wenn ein neuer Beitrag erscheint!

———-

Endnoten

[1] Was in diesem Kontext mit „verwandt“ gemeint ist, wird weiter unten erläutert (Ziffer 2). [2] Mit Dividendenpolitik ist die Höhe der Dividende und ihre Veränderung im Zeitablauf gemeint. [3] In einem gegebenen Jahr schütten global rund 40% aller Unternehmen keine Dividenden aus. Unter Small Caps und Mid Caps ist die Quote an Nicht-Dividendenzahlern höher als unter Large Caps. Seit rund 20 Jahren wächst die Bedeutung von Aktienrückkäufen als Cash-Ausschüttungsmethode zulasten von Dividenden. In den USA schütteten Unternehmen in den vergangenen zehn Jahren mehr Cash im Wege von Aktienrückkäufen aus als durch Dividenden (The Economist, 27.05.2017). [4] Vgl. Black 2013, Fisher 2013, Schlanger/Kesidis 2017, McCullough 2017. [5] Fallacy = Irrtum oder Denkfehler. [6] Bei einem MSCI World ETF wären rund 0,3 Prozentpunkte pro Jahr für Laufende Kosten und (geringe) Kauf- und Verkaufskosten zu berücksichtigen gewesen. Beim DWS-Fonds müsste der Ausgabeaufschlag von 5% von der angegebenen Rendite im Betrachtungszeitraum von 10 Jahren abgezogen werden, also rund 0,5 Prozentpunkt pro Jahr.

———-

Literatur

Black, Stanley (2013): „Global Dividend-Paying Stocks: A Recent History“; Dimensional Fund Advisors; Unveröffentlichtes Working Paper.

Damodaran, Aswath (2014): „Stock Buybacks: They are big, they are back and they scare some people!“ Internet-Fundstelle: https://www.wallstreetoasis.com/blog/stock-buybacks-they-are-big-they-are-back-and-they-scare-some-people.

Fisher, Gregg (2013): „Dividend Investing: A Value Tilt in Disguise?“ In: Journal of Financial Planning; April 2013.

Hartzmark, Samuel / Solomon, David (2017): „The Dividend Disconnect“; Internet-Fundstelle: https://papers.ssrn.com/sol3/papers.cfm?abstract_id=2876373.

Kanuri, Srinidhi / Malhotra, Davinder / McLeod, Robert (2017): „Performance of Dividend Exchange-Traded Funds During Bull and Bear Markets“; In: The Journal of Index Investing, Summer 2017.

Kommer, Gerd (2016): „Wo ist der ‚Anlagenotstand‘?“ In: Der Neue Finanzberater; Mai 2016; Internet-Fundstelle: https://www.gerd-kommer-invest.de/wp-content/uploads/Anlagenotstand_Der-neue-Finanzberater_Mai-2016_Gerd-Kommer.pdf.

McCullough, Adam (2017): „The Perils of Funds that Narrowly Target High-Yielding Stocks“; (Morningstar; August 2017; Internet-Fundstelle: http://cawidgets.morningstar.ca/ArticleTemplate/ArticleGL.aspx?id=822884&culture=en-CA).

Modigliani, Franco / Miller, Merton (1961): „Dividend policy, growth, and the valuation of shares“; In: The Journal of Business; Vol. 34; 1961.

Schlanger, Todd / Kesidis, Savas (2017): „An analysis of Dividend Oriented Equity Strategies“; Vanguard Research; Internet-Fundstelle: https://personal.vanguard.com/pdf/ISGADOS.pdf

Danke für den Beitrag. Sehr lehrreich! Aber:

– Sagt Gerd Kommer nicht selbst immer, dass höhere Renditen durch höheres Risiko erkauft werden? Damit müssten die Dividendentitel ja sachlogisch ein geringeres Risiko (geringere Volatilität) aufweisen. Wäre das nicht ein logisches Argument für die Dividendenstrategie? Etwa für risikoscheuere Investoren, die bewusst auf einen Teil der Rendite verzichten?

– Gibt es Daten/Vergleiche über einen längeren Zeitraum als zehn Jahre? Und darüber, wie Dividendentitel sich speziell in Krisenzeiten verhalten? Wenn sie wenger einbrechen, wäre das Argument für risikoscheue Anleger mit kürzerem Anlagehorizont.

Zumindest hört man dieses Argumente immer wieder von Dividendenanlegern. Sie glauben, ihre Aktien werden sich in Krisenzeiten besser verhalten. Warum jemand freiwillig 8 Prozent haben will, wenn der Index 10 macht, das habe ich noch nie verstanden. Das ist ein sehr teuerer Spaß. Aber es ist natürlich erlaubt.

Weil man sich dadurch ggf. eine geringere Volatilität erkauft und auch noch als Renter mit kürzerem Anlagehorizont von seiner Anlage noch profieren kann. Kommer nimmt hier nur einen Dividenden-Index, womöglich nicht den besten, zum Vergleich. Daher meine Fragen, ob und wo es ausführlichere Vergleichsdaten gibt.

Rentner bleiben im Markt, sollten allerdings alles Geld was sie in den nächsten 5 Jahren brauchen außerhalb des Marktes liegen haben. Eine geringere Volatilität ergibt sich auch, wenn man 50 Prozent im Markt hat und 50 Prozent außerhalb (oder 70/30). Das ist ohnehin seriöser. Und du bekommst den Gewinn des Marktes – und der liegt höher als bei all den esoterischen Dividendenstrategien. Also ist deine Rente höher.

Mir leuchtet nicht ein, warum für Rentner eine Strategie gut sein soll, bei der ihre Rente niedriger ausfällt.

Aber wegen mir gilt: Jedem das sein. Ich werde allerdings nicht für solche Strategien werben. Ich will keine niedrigere Rente.

Ja Unternehmensgewinne sind entscheidend, aber der Kurs ist das Produkt aus Gewinn/Aktie multipliziert mit dem Vielfachen, dass der Markt gerade bereit ist dafür zu bezahlen. Ob bei konstanten Gewinnen z.B. gerade das 20 fache oder das 11 fache bezahlt wird, macht im Kurs einen deutlichen Unterschied. Für die Dividende spielt das keine Rolle.

Hallo,

dass hohe Dividenden keine hohen Gesamtrenditen garantieren, streitet wohl niemand ab. Was im Artikel leider fehlt, ist der Hinweis, wie es der geneigte Anleger besser macht. Die nahe liegende Antwort ausschließlich in Aktien zu investieren, die keine Dividende bezahlen, ist ja genauso falsch. Stattdessen legen Herr Kommer und Herr Weis (entsprechend ihrer persönlichen Präferenz) nahe, dass Stock Picking per se zum Scheitern verurteilt sei:

„Ob man Aktien mit hoher Dividendenrendite und attraktiver Gesamtrendite per Stock Picking zuverlässig identifizieren kann, steht zu bezweifeln.“

Eher beiläufig wird darauf hingewiesen, dass der Unternehmensgewinn die zentrale Stellschraube für die Entwicklung der zu erzielenden Rendite ist.

Was mich allgemein an der Debatte stört, ist die unterschwellige Arroganz der Kritiker an der „Dividendenstrategie“. Zuweilen verlieren sich die Kritiker in der Theorie. So wird regelmäßig behauptet, dass es keinen Unterschied mache, ob der Anleger durch Aktienverkäufe oder durch Dividenden laufende Einnahmen erhält. Noch nie gelesen habe ich von Kritikern jedoch gelesen, nach welcher Methode ein regelmäßiger Aktienverkauf zwecks Liquiditätbeschaffung funktionieren soll. Positionsgewichtung? Renditeerwartung? Würfeln? Will man laufende Erträge aus Aktien generieren, so ist die Ausschüttung ohne Zutun definitiv ein Vorteil. Auch dass im Regelfall bei der Dividendenausschüttung keine Gebühren anfallen ist ein Vorteil.

Desweiteren begehen die Autoren trotz aller „Wisschenschaft“ den Anfängerfehler, Dividendenstrategie mit Hochdividendenaktien gleichzusetzen („High dividend yield“). Das ist reine Schwarz-Weiß-Malerei. „Die Dividendenstrategie“ heißt lediglich, dass man in ausschüttende Aktien investiert. Je nach Ausprägung der persönlichen Diviendenstrategie kann z.B. auch Apple eine geeignete Dividendenaktie sein.

Den folgenden Artikel zum gleichen Thema halte ich für deutlich lehrreicher:

https://www.mr-market.de/die-dividende-ueberschaetzt-overhyped-missverstanden-und-trotzdem-wichtig

Gruß!

Hallo Torsten Tiedt,

dem kann ich nur vollkommen beipflichten. Zunächst mal: Ich persönlich bin kein Fan von reinen Dividendenstrategien. Mir wird von „Gegnern“ von Dividiendenstrategien allerdings trotzdem zu häufig auf einer Ebene argumentiert, die der Sache nicht ganz gerecht wird.

Personen, die regelmäßige (passive) Einzahlungen aus ihren Wertanlagen erhalten möchten und ihr Depot mit diesem Ziel aufbauen, fahren mit derartigen Strategien einfach besser. Wer möchte schon jeden Monat Teile des eigenen Depots verkaufen oder ähnliche Strategien verfolgen, um die (notwendige oder gewünschte) Liquidität durch Einzahlungen zu erhalten. Da tut man sich in Sachen Aufwand, Gebühren etc. einfach keinen Gefallen.

Ganz klar: Wer lediglich auf die gesamte Rendite schaut, wird mit Dividendenstrategien wahrscheinlich weniger Erfolg haben und diese zurecht kritisieren. Aber das ist ja genau der Grund, warum es für verschiedene Typen von Anlegern verschiedene Produkte gibt.

Viele Grüße vom Depotstudent 🙂

Ich lese hier im Blog schon länger und möchte gerne zwei Sachen kommentieren:

a) der ewige Zweikampf zwischen Groth und Value Aktien

b) warum ich trotzdem gerne Dividenden bekomme

a) Natürlich machen Groth Werte immer Spaß in der Hausse.

Berühmte Wachstumswerte 1999 waren Nokia, Yahoo, AOL, Netscape- Ein Nokia Handy war ein Muss und einen Sony Walkmen hatte auch jeder.

Dann kam der Bärenmarkt. Technologien ändern sich. Besonders gerne merkt man es in Bärenmärkten. Und wer wollte 2007 nicht alles ein schönes Blackberry haben.

Value Werte dagegen sind langweilig. Vor allem Dividendenaristokraten. Sie sind schon lange da, wachsen sehr langsam und erhöhen in der Krise auch noch die Dividende. Und nach der Krise sind sie wieder da, als wäre nichts geschehen.

Alphabet kann nicht mehr fallen? Das geht schnell. Die Leute könnten schon morgen komplett mit Alexis im Internet suchen, ganz ohne Smartphone oder Computer. Amazon kann nicht mehr fallen? Auch das kann schnell gehen. Sie verlieren das Cloudwettrennen und müssen plötzlich mit dem Handel Geld verdienen. Das haben sie noch nie machen müssen.

Egal was kommt: Es wird schnell gehen. Groth Tech Werte haben nämlich eine Schwäche: Sie haben eigentlich immer nur ein erfolgreiches Produkt. Darum wurde auch kein Google oder Microsoft Handy erfolgreich.

Ob Google, Alphabet oder Facebook wirklich die besseren Aktien sind, wird man erst sehen, wenn ein neuer Bär richtig getanzt hat.

b) Ich habe mal eine Studie gelesen, ob bei gleichem Gewinnwachstum von Aktienunternehmen Aktien mit höherer Dividendenrendite schlechter im Kurs abschneiden. Das müsste ja so sein, wenn man davon ausgeht, dass es egal sei, ob Dividenden gezahlt werden. Das lies sich leider nicht beweisen- Für die Kursentwicklung schien es eher egal. Fazit war also, es zählt die Gewinnentwicklung und die Dividende kommt zusätzlich oben drauf. Der Autor hinterfragte diese Merkwürdigkeit und kam zum Schluss, dass Unternehmen das Geld sonst für unrentable Abenteuer verschleudern würden- quasi als Alternative zu Dividendenzahlungen.

Für mich selber bedeuten Dividenden einen Liquiditätsfluss, den ich auch dann habe, wenn an den Märkten der Teufel Samba tanzt.

Vielen Dank für den hervorragenden Beitrag. Mein Portefolio ist ausschließlich auf steigende Dividendenrendite (Stichwort: Dividenden-Aristokraten) ausgelegt.- Anhand der neuen und guten Informationen werde ich jetzt mein Depot neu beleuchten.

Nehmen wir an, 2013 habe ich eine Aktie XY für 1000,00€ gekauft. Am 31.12.2017 stand XY bei 1500,00€ und ich erhielt eine Gesamt-Dividende von 16,00€ (also von 2013 – 2017), die ich nicht wieder investiert habe.

Frage: Wie hoch wäre Gesamtrendite am 31.12.2017?

Sorry, ich meinte 160,00€ Gesamt-Dividende…

66 Prozent insgesamt , etwas mehr als 13,5 Prozent pro Jahr (4te Wurzel von 1,66)

@Divi-Lovers, Hilft vielleicht diese Argumentations-Kette?

– Dein Leben ist und bleibt unsicher

– Du kannst es auch mit Dividendenfokussierung keinen Deut sicherer machen (Illusion)

– Ob es an der Boerse gut geht oder nicht, kannst du nicht beeinflussen

– Meistens verschlimmbessern wir nur alles durch persoenliche Interaktion (Sorry, Du auch)

– also marktbreites Weltportfolio, Buy&Hold und gut iss

Anfängerfrage: Nach Dividendenzahlungen gibt es den Dividendenabschlag. Was nützen mir Dividende, wenn der Kurs am nächsten Tag fällt?

Hallo Mike!

Da die Dividende „Fleisch vom Fleische“ des Unternehmens ist, muss sie alleine schon aus Gründen der kaufmännischen Redlichkeit vom Kurs abgezogen werden. Sie kommt ja aus der Unternehmenssubstanz und fällt nicht vom Himmel. Durch den Abzug vom Kurs werden zudem Käufer vor und nach der Dividendenzahlung zumindest für eine juristische Sekunde (der Kurs entwickelt sich ja dauernd weiter) gleichgestellt.

Der Kaufzeitpunkt um den Tag der Dividendenzahlung ist nämlich letztendlich egal. Kauft man vor der Zahlung, kriegt man als „Belohnung“ sofort die Dividende, kauft man nach der Zahlung, kriegt man die Aktie als „Belohnung“ um den vorher gezahlten Dividendenbetrag günstiger.

Hallo Zusammen,

Interessanter Argumentationsfaden. Nur sollte man „HighYield“-Dividendenaktien, die tendenziell ohnehin kaum Kursgewinne haben nicht mit einer Amazon vergleichen. Das ist wie Äpfel mit Birnen vergleichen.

Letztlich bleibt für einkommensorientierte Investoren der Vorteil einer Dividendenaktie dahingehend bestehen, dass eben der Aktienbestand auch für die Kinder erhalten bleibt. Weiteres erhöhen sich die laufenden Einkünfte durch das Dividendenwachstum.

Sobald die Börsen in den Krisenmodus übergehen sind die Kursverluste bei Wachstumsaktien deutlich höher als bei Dividendenaktien, auch hier gibt es Studien dazu. Wenn dann im ungünstigen Fall genau zu diesem Zeitpunkt das Geld gebraucht wird kann es zu erheblichen Vermögenseinbußen kommen. Bei Dividendenaktien hingegen bleibt der Bestand erhalten, weil ja eben nur die Ausschüttung gebraucht wird. Aus diesem Blickwinkel ist mir die Dividende dann lieber.

Ein Maximalgewinn aus der Veranlagung heraus ist und kann bei einer Dividendenstrategie ohnehin nicht das Ziel sein. Gerade weil eben das regelmäßige Einkommen im Vordergrund steht…

Grüße Thomas

Vielleicht ist es wie mit Auto Besitzern?

– manche zahlen gerne mehr Steuern (hoher Hubraum)

– fuehlen sich sicher in einem hoeheren zwei Tonnen-SUV

– kreuzen gemuetlich im Blech-Kokon durch die Gegend

– Emotionen pur

Ist ja eigentlich OK oder?

Gut Umwelt/Klimaerwaermung … Boese Zungen würden sagen: Iiih, C-Klasse (Clown-Auto)

Teurer, traeger, nicht so spritzig, aber sehr sicher …

Also, kurze Umfrage: welche Divis fahren hier SUV?

Also, die Konfliktaufloesung ist simple:

Divis sind die SUV-Fahrer unter uns

auch nur Menschen, machen wir Frieden

und beim Parken haben wir anderen es etwas leichter

Die Idee ist doch genial:

„Sag‘ mir welches Auto du faehrst oder gerne fahren wuerdest, dann sag‘ ich dir, welche Anlagestrategie zu dir passt“

Einmal um sich selbst besser zu verstehen (Heureka – es sind meine emotionalen Urbeduerfnisse, nicht die Ratio),

einmal fuer die Anlageverkaeufer:

um es als hochgewichtete Komponente in die Risikoeinstufung des Kunden zu implementieren.

Deklinieren wir das mal kurz durch:

zum Kerndepot bekommen:

– Porsche, Sport BWM/AUDI -Fahrer

eine kl. Spielwiese mit Einzelaktien, Hochzins-Anleihen, Faktor-Tilts, etc

„a bissle was geht noch on Top“

– Normalos bekommen Standard 70/30 WORLD-EM

„lass mich in Ruhe leben“

– Premium/Luxus bekommen ein paar aktive Fonds (die groessten und retrospektiv guten(huestel): Flossbachs, DJEhrhards, Kaldemorgens & Co)

„wir sind dabei und glaenzen mit“

– Tja, SUVs und andere Panzer-Schlitten brauchen eine ordentliche Portion Dividenden

„Macht, Kontrolle, Sicherheit, Defensivitaet“

Das laesst sich dann noch beliebig mit Freizeitvorlieben (Drachenfliegen, Saunieren, Dauerlaeufern, etc) verfeinern oder sexuelle Vorlieben (halt, falscher Blog!)

Mit Emotionen arbeiten, dann wird ein Schuh draus!

Und ich? Tja, falle mal wieder durch alle Raster … schnueff

Euer Gaensebluemchen

Nehmen wir an ich habe Aktien einer Firma, die keine Dividenden zahlt und ebensoviele Aktien einer Firma mit Dividenden. Nehmen wir an ich möchte meine Rente etc. mit diesen Aktien aufbessern. Bei den Aktien die keine Dividenden zahlen, muss ich meine Anteile verkaufen um Geld zu bekommen. Irgendwann ist nichts mehr da, was verkauft werden könnte. Die Dividendentitel bleiben hingegen bestehen, auch nach Jahren habe ich immer noch die gleiche Anzahl an Aktien. Das ist für mich der entscheidende Vorteil und der Grund warum ich bevorzugt auf Dividendentitel setze.

Nehmen wir an du hast einen „guten“ Dividendenzahler wie DAIMLER im Depot. Dann hast du in den vergangenen zehn Jahren eine Rendite 7,09 Prozent eingefahren – Kurssteigerung + Dividende. Das gilt aber nur, wenn du die Dividende wieder anlegst (was Kosten verursacht – aber das lassen wir jetzt mal außer Betracht):

https://www.daimler.com/investors/share/share-price/performance-calculator.html

Aus 10.000 Euro wurden also in dieser Zeit für dich 19.867 Euro.

Mit AMAZON hast du 39,36 Prozent Rendite – alles Kurssteigerung. Aus 10.000 Euro wurden für dich in dieser Zeit 266.300 Euro.

Und jetzt frage ich dich: Von welchem Betrag glaubst du, wirst du länger deine Rente aufbessern können? Von den 19.867 Euro? Oder von den 266.300 Euro?

Meine Antwort ist klar.

Für mich kommt es auf die Rendite an – denn die sorgt für ein hohes Vermögen. Und von dem kann ich natürlich besser leben. Deshalb ist die Rendite der Aktie entscheidend.

Da kann selbst Gerd Kommer mit einer präzisen empirischen und sachlogischen Analyse um die Ecke kommen…

Trotzdem werden immer wieder und wieder die zu kurz gedachten Quatsch-Rechnungen der Dividendenjünger wiederholt. Es ist ein Trauerspiel!

Wie kann man die Lieben mit Emotionen abholen? Wenn Fakten nicht helfen? Das finde ich total spannend… Wer hat eine gute Idee?

Dividenden werden ausgeschüttet, stehen also als.Cash zur freien Verfügung, auch für andere Anlageformen.

Kursgewinne sind volatil und werden erst bei Verkauf einer Aktie als Cash realisiert.

Deshalb ist die Dividende für Anleger wertvoller.

Außerdem sind alle vergangeheitsbezogenen Betrachtungen des Aktienmarktes fraglich, da für Aktienmärkte nur die zukünftige Entwicklung ausschlaggebend ist.

Völlig unsinniger Äpfel-Birnen-Vergleich.

Wenn du Aktien verkaufst, steht der Verkaufserlös ebenfalls als Cash zur freien Verfügung.

Da du selbst bestimmst, wie viele Anteile du verkaufst, ist der Verkaufserlös auch nicht volatiler als eine Dividende, (wenn du dir beispielsweise jeden Monat den gleichen Betrag auszahlst).

Es gibt (wie Herr Kommer und Herr Weis in ihrem Artikel ja gerade gezeigt haben) keine rationale oder logische Begründung dafür, Dividenden zu bevorzugen (oder dass diese „wertvoller“ für Anleger seien).

Dividenden können höchstens einen psychologischen Vorteil bieten – nämlich dann wenn man auf die Scheinvorteile und Äpfel-Birnen-Vergleiche herein fällt.

Mit dem Unterschied, dass die Aktie nach dem Verkauf weg ist…

Wenn du 100 Euro ausgibst, dann hast du immer 100 Euro ausgegeben – einerlei ob du die aus Dividenden vereinnahmt hast oder einem Aktienverkauf. Kein Unterschied. Sie sind in jedem Fall weg …

Nun ja, Dividende kann es auch im Bärenmarkt geben, das kann sinnvoll für Rentenpläne sein. Man muss ja nicht unbedingt Daimler kaufen. Nehmen wir an, ich möchte meine Rente um 200 Euro pro Monat monatlich aufbessern und ich erwarte im Jahr ca. 2800 Euro nach Steuern. Und nehmen wir an, ich habe Aristokraten, die auch dazu neigen in Bärenmärkte ihre Dividende zu steigern. Selbst wenn einer fallen sollte, habe ich mit hoher Wahrscheinlichkeit auch im Bärenmarkt meine 200 Euro monatlich. Dann muss ich im Bärenmarkt nichts verkaufen. Es gibt nämlich einen kleinen Unterschied, der gerne vergessen wird. Alphabet hatte im letzten Bärenmarkt über 50 Prozent verloren und es dauerte bis 2012, bis man neue Tops erreichte. Wenn ich 200 Euro aus Kursgewinnen ausgeben möchte, dann müssen die Kurse auch gut stehen. Bei Dividenden ist das eher egal.

Bei Aktienverkauf gibt es halt auch den Geld ist weg zu schlechten Kursen Faktor.

Scheinbar gehen die ETF-Verkäufe zurück.

Daher wird hier seit neuestem für ETF getrommelt.

Schade irgendwie.

Es gibt bei einer investition in aktien nur subjektiv richtig und subjektiv falsch, da jeder investor unterschiedliche ziele und unterschiedliche zeitliche anlagehorizonte hat. Ausserdem ist der investor zu unterscheiden vom spekulanten: der spekulant kauft und verkauft in windeseile zwecks schnellem gewinn, der investor hält seine aktien jahre oder jahrzehntelang und geniesst die regelmässige dividende.

Deshalb frage man sich : bin ich investor oder spekulant ?

Der investor führt das entspanntere leben….:-)

Moin,

nur interessehalber: Warum wird hier der Kommer-Newsletter veröffentlicht?

Habt ihr da ne Kooperation oder kann jeder anderer Leute Inhalte/Werke nochmal veröffentlichen?

Nicht falsch verstehen ist ja durchaus interessant. Mich interessieren nur die Zusammenhänge.

Danke und Gruß

Vincent

Der Text ist für den Newsletter von Gerd Kommer entstanden. Wie haben da in der Tat eine Kooperation und er hat den Text in der vorliegenden Form als Gastbeitrag für grossmutters-sparstrumpf autorisiert. Zuletzt von ihm erschienen ist hier im September der Beitrag „Die absurde Dämonisierung von ETFs“:

http://grossmutterssparstrumpfde.on25space.com/die-absurde-daemonisierung-von-etfs/

Schöne Grüße aus Berlin

Christian

Besten Dank für die Antwort. Hatte mich bei dem anderen genannten Beitrag schon gewundert. Deshalb heute mal die Nachfrage.

Beste Grüße aus Toulouse!

Vincent