Sind 30 Prozent Performance über einen Zeitraum von über zehn Jahren realistisch? Diese Frage hat ein Mitglied der Facebook-Aktiengruppe Kleine Finanzzeitung dieser Tage gestellt. Spannende Frage.

Die 30 Prozent in den letzten 12 Jahren sind die real Performance, die ein anderes Mitglied der Aktiengruppe tatsächlich erzielt hat. Und meine eigenen 21,5 Prozent für acht und ein halbes Jahr sind ebenfalls real. Hier kommt mein Performance-Chart:

Es sind 425 Prozent in diesem Zeitraum. Mit dem Index selber (MSCI World) hätte ich 190 Prozent gehabt. In realem Geld bedeutet das, dass ich bei einem Startkapital von 10.000 Euro mit einem ETF auf den MSCI World einen Gewinn von 19.000 Euro eingefahren hätte. Bei mir waren es allerdings 42.500 Euro Gewinn. Viel besser.

Die Performance des MSCI World beträgt in den letzten zehn Jahren stolze 13 Prozent pro Jahr. Hätte ich mich mit auf die Nasdaq 100 konzentriert und mir die Mühe mit dem Stockpicking in verschiedene Branchen und Länder gespart (Global Champions), dann wären 525 Prozent dabei herausgekommen. Noch besser.

Alle Zahlen sind inklusive Dividenden und in Euro. Und alle Zahlen sind – sehr hoch.

Man sieht daran: Wir leben in den guten Zeiten. Das kann (und wird) auch mal wieder ganz anders kommen. Das ist das erste Problem bei der Frage, was die nächsten zehn Jahre wohl bringen werden und ob da wiederum 30 Prozent möglich sind. Möglich ist das schon. Wahrscheinlich ist es hingegen nicht.

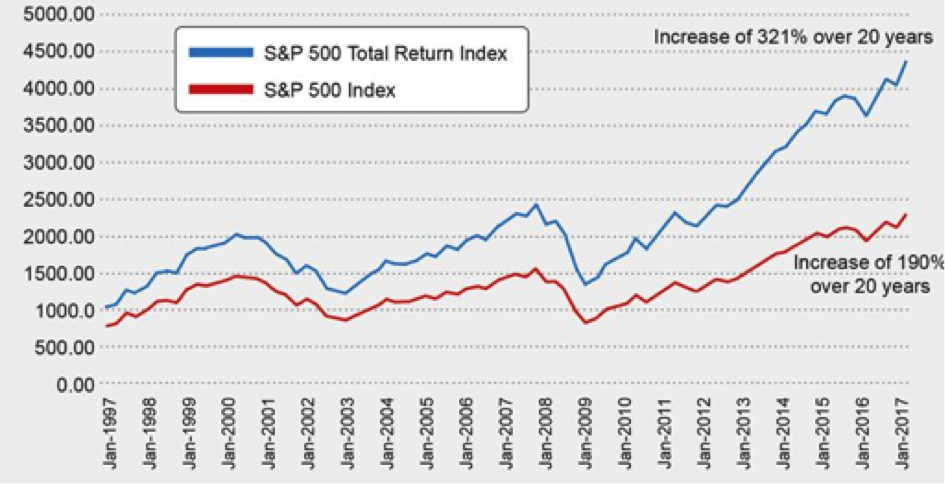

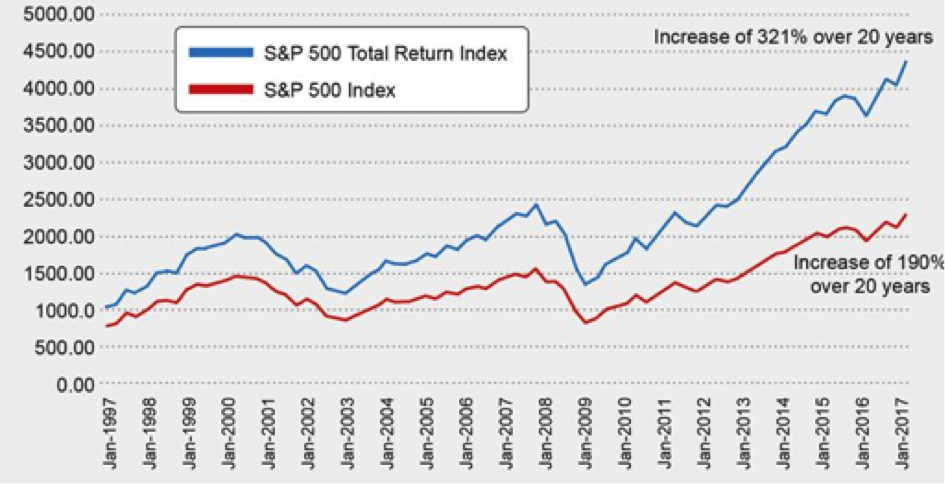

Kommen wir zum zweiten Problem – und das hat viel mit dem Chart einer Aktie zu tun, die bei Dividendenanlegerinnen und -anlegern sehr beliebt ist. Den S&P 500 habe ich zum Vergleich mit reingenommen in den Chart:

Das zweite Problem: Es gibt nur sehr wenige Anlegerinnen und Ableger, denen eine so gute Performance gelingt. Unsere Angst vor Verlusten kommt uns in die Quere und führt dazu, dass wir unsere Anlagen verkaufen. Und wir hören zu viel auf Börsenmedien, die uns GAZPROM (Chart oben) und SÜDZUCKER und DAIMLER empfehlen.

Das sind alles Aktien, die als tolle Dividendenaktien angepriesen werden. Schaut da auch mal jemand auf den Langfristchart? Überlegt da jemand, gründlich, wie wohl die Zukunft von Öl und Gas auf diesem Planeten aussieht – wie Katharina Dauenhauer und ich das im letzten Podcast zu Megatrends getan haben? Eher nicht.

Wie lange dauert die Glückssträhne?

Das dritte Problem: Bei den meisten, denen so eine gute Performance gelingt, bricht die gute Performance nach zehn oder zwanzig Jahren in sich zusammen. Sie hatten eine gute Zeit – und dann ist Schluss. Ihre Glückssträhne endet.

So etwas kann auch mir passieren. Ich betone das immer wieder. Und mich beschäftigt die Frage, wie man das verhindern kann. Meine Vermutung: Nicht aufhören von den Besten zu lernen. Und jede Anlageentscheidung gründlich durchdenken und mit anderen diskutieren.

Seit ich jeden Kauf und jeden Verkauf hier auf dem Blog und in der Kleinen Finanzzeitung begründe, ist meine Performance besser geworden. Vielleicht kann ich meine Overperformance gegenüber dem MSCI World also doch noch eine Weile halten.

Was wird die Zukunft uns bringen?

Nun kommt das vierte Problem: Niemals sollte jemand seine persönliche Zukunftsplanung auf einer Performance von 20 oder gar 30 Prozent pro Jahr aufbauen. Die meisten, die sich seriös damit beschäftigen, empfehlen Zahlen zwischen sieben und zehn Prozent jährliche Rendite als einen Anhaltspunkt. Wer die Inflation noch herausrechnet, der rechnet mit Zahlen von fünf bis sieben Prozent.

Natürlich ist es toll, wenn es mehr ist. Ich brauche die gute Performance die ich habe für meine Rente. Wenn ich sie nicht erziele, dann muss ich deutlich länger arbeiten (was ich ohnehin vorhabe). Länger zu arbeiten ist für einen Freiberufler wie mich gut zu machen – allerdings muss dabei auch die Gesundheit mitspielen. Da bleibt also ein Fragezeichen, ob dieser Plan umzusetzen ist. Oder ich müsste meinen Lebensstandard sehr deutlich senken. Was mir auch gelingen würde. Ich bin also in einer sehr entspannten Situation. Von einer Performance von 10 oder gar 20 Prozent hängt meine Zukunft nicht ab.

Overperformance erfordert Zeit

Das fünfte Problem lautet: Zeit. So eine Overperformance braucht zumindest eine Stunde am Tag, in der ich mich mit meinen Aktien beschäftige. Zudem brauche ich erstklassige Quellen. Alleine zu APPLE lese ich jedes Jahr um die 2000 Seiten. Bücher, Analysen, Blogtexte. Ich kenne die besten APPLE-Kenner und lese, was sie zu sagen haben. Und andere Mitglieder der Kleinen Finanzzeitung spielen mir immer mal wieder Material zu, das sie gefunden haben.

Wissen ist Macht

Vielleicht ist es auch hilfreich, ein Geldseminar zu entwerfen. Um das Seminar vorzubereiten, musste ich ziemlich viele Bücher lesen. Die allerbesten. Dazu gehören Bücher wie das von Chistopher Meyer über die 100-Bagger, „Triumpf of the Optimists“, „Stocks for the long run“ und „Boom and Bust“, ein Buch über die vielen Börsenhypes der Geschichte. Das letzte hilft, um nicht auf „The next big thing“ hereinzufallen. Lithium. Cannabis. Wasserstoff.

Nicht anders ist es mit den beiden Bücher die ich selber geschrieben habe. Die habe ich nicht geschrieben, weil ich schon alles wusste was später darin stand – ich habe sie geschrieben, um mir das Wissen, das sie enthalten, zu erarbeiten. Die Zeit die ich mit dem Schreiben der beiden Bücher verbracht habe, kommt zu der einen Stunde am Tag die ich mich mit Aktien beschäftige noch hinzu.

Mein Fazit

Wir alle sollten immer damit rechnen, dass es in den nächsten zehn Jahren wieder zu einer lost decade kommt. Zehn Jahre ohne Return, das ist kein Beinbruch. Sind die nächsten zehn Jahre schlecht – dann sind die darauf folgenden zehn bis zwanzig Jahre super gut.

Nur zur Erinnerung: Wir leben derzeit genau in diesen „darauf folgenden zehn bis zwanzig Jahren“. Die letzte lost decade endete ungefähr im Jahr 2011, zumindest dann, wenn man die Dividenden mit einrechnet. Deshalb ist es wichtig, auch mal einen Blick auf den Total Return zu werfen (Chart unten) und nicht nur auf den Index selber.

Deutlich ist zu sehen, dass die letzte lost decade von 2007 bis 2008 durch neue Höchstkurse unterbrochen wurde.

Die letzte lost decade wurde von einem unglaublichen Anstieg der Märkte gefolgt, der nun schon seit 12 Jahren anhält. Dieser enorme Anstieg der Märkte ist einer der Gründe, warum in den vergangenen 12 Jahren 20% oder gar 30% pro Jahr zu erzielen waren.

Natürlich kann es noch 20 Jahre weiterhin aufwärts gehen. Keiner weiß es genau. Ich nicht. Und die Börsenmedien wissen es schon gar nicht.

Der letzte Anstieg von Aktien der sich über 30 Jahre zog (1942-1972) fiel in eine Zeit mit niedrigen Zinsen. Die haben wir jetzt wiederum.

Damals wurden die Anlegerinnen und Anleger erst sorglos, als die Kurse schon seit 20 Jahren stiegen. Noch Mitte der 50er Jahren, als die Kurse schon mehr als 12 Jahre nahezu ohne Unterlass stiegen, sorgten sich Anleger, ob das denn so weitergehen könne. Dann kam die Sorglosigkeit. Sie schuf die Grundlage für die lost decade die ab 1970 folgte.

Die Chancen stehen also nicht schlecht, dass die nächste lost decade noch eine Weile auf sich warten lässt. Und dass Aktien weiterhin alternativlos sind.

Wenn du keinen Beitrag mehr verpassen willst, dann bestell doch einfach den Newsletter! So wirst du jedes Mal informiert, wenn ein neuer Beitrag erscheint!

Hallo und guten Tag,

und was ratest Du jemand der gerade mal 6,9 % pro Jahr erzielt ?

Mit freundlichen Grüßen

Cosse

Ich selber würde in dem Fall schlicht auf den MSCI World umsteigen. Der bringt 13 Prozent für die letzten 10 Jahre (die guten Zeiten!). Niemand sollt mit 6,9% vom Platz gehen, wenn er auch 13% haben kann.

Ansonsten könnte ein Geldseminar von grossmutters-sparstrumpf helfen. Im November ist das nächste. Da gibt es gleich zwei Referate zur Overperformance, eines von mir und eines von Marcel Neidl, der den Index noch deutlicher schlägt als ich.

Du bist herzlich eingeladen.

Schöne Grüße aus Berlin

Christian

Hallo Christian,

ich sehe das so ähnlich wie auch Thomas. Als großer Fan von deinem Blog und wikifolio.de kann man leicht zu dem Schluß gelangen, dass fast niemand den NASDAQ100 schlägt, egal wieviel Aufwand betrieben wird. Andererseits sind die Tech-Indizes auch die gewesen, die während der DOTCOM Blase in sich kollabiert sind. Der NASDAQ 100 hat sein Hoch vom März 2000 erst 15 Jahre wieder gesehen.

Wäre es daher nicht klug sich zu überlegen, was man während eines Bärenmarktes macht? Du hattest es in einem deiner Beiträge schon mal kurz angesprochen. Irgendein Börsenguru sagte demnach sowas ähnliches wie:

Wenn der Markt seit X (ich glaube es waren 6) Monaten kein neues Rekordhoch mehr gesehen hat, kann man verkaufen (Zumindest einen Teil). So hätte man während keiner Korrektur der letzten Jahre verkauft, wohl aber während der DOTCOM Blase und der Finanzkrise. Die Frage, die sich dann zwangsläufig stellt ist: Wann steige ich wieder ein.

Wäre so eine Fragestellung nicht mal einen Beitrag wert?

LG

Florian

Ich nenne jetzt mal einen Anleger der sogar die Nasdaq geschlagen hat: Moritz Drews. Er hat sich auf High-Growth Aktien im Tech-Bereich spezialisiert. Allerdings ist sein Konzept noch nicht so alt. Und er muss ziemlich viel umschichten, um nicht in die Abwärtsstrudel zu geraten, in die diese Aktien immer wieder kommen.

Sein wiki findest du hier: https://www.wikifolio.com/de/de/w/wfopfmetfs?tab=tradingidea

Die 6-Monats-Regel war von Ken Fisher. Aber sie geht nach meiner Erinnerung umgekehrt: So lange der Markt nicht über 6 Monate seitwärts läuft, solltest du nicht einmal anfangen, über Verkäufe nachzudenken.

Falls es im Market mal eine Euphorie wie 2000 gibt und falls die Kurse jenseits von gut und böse laufen, werde ich über so einen Text anfangen nachzudenken.

Das Problem ist doch: In dem Fall muss ich so viel Steuern zahlen auf die aufgelaufenen Gewinne, dass der Markt mächtig abtauchen muss damit sich das für mich überhaupt lohnt. Die erste Position in APPLE hat sich mittlerweile im Kurs verzehnfacht. AMAZON auch. Und ich muss dann auch noch den perfekten Zeitpunkt für den Wiedereinstieg finden – und wem bitte gelingt das (außer Ken Fisher natürlich)?

Du siehst, ich bin nicht völlig abgeneigt – aber doch nur sehr schwer von einem Verkauf zu überzeugen. Hängt aber auch damit zusammen, dass ich mein Depot noch immer aufbaue. Wenn ich davon leben müsste, dann würde ich vorsichtiger rangehen und ohnehin viel mehr Cash halten. Vermutlich.

Bei Deinem aktuellen Depot mit 36 Werten sind gerade 4 Stück aus Europa: Novo Nordisk, Lindt & Sprüngli, Adidas und CTS Eventim mit insgesamt ca. 12% Depotanteil. Der Rest sind alles amerikanische Werte, die meisten zudem aus dem Technologiebereich.

Während der 00er Jahre hätte man während der Hausse von 2003 bis 2007 schon wegen dem aufwertenden Euro aber auch wegen der unterdurchschnittlichen Entwicklung der amerikanischen Indizes mit einem derart amerikalastigen Depot nicht zu den Gewinnern gezählt.

Zudem gelten die Erkenntnisse von Prof. Hendrik Bessembinder daß nur 4% aller amerikanischen Aktien auf lange Sicht eine Überrendite gegenüber der Verzinsung von Staatsanleihen aufweisen. Bei allen anderen internationalen Aktien ist dieses Verhältnis noch schlechter.

Stockpicking ist das Problem aus der Gesamtheit von weit überwiegend Verliereraktien jene wenigen auszuwählen die sich langfristig gut rentieren. Deswegen ist die Verlustaversion nicht unbegründet, denn die meisten Stockpicking – Investoren werden aufgrund der vorgenannten Umstände mit mathematischer Gewißheit zu den Verlieren zählen.

Leider lieferst Du jenseits Deiner guten Performance keine Antwort wie private Investoren mit beschränkter Zeit und überwiegend falschen Informationen aus zweiter und dritter Hand dieses Auswahlproblem für sich erfolgreich meistern können.

Deswegen ist es für die allermeisten privaten Investoren sicherer zu versuchen durch breite Steuung beispielsweise über den MSCI World Index und langfristige Anlagedauer die durchschnittliche Marktrendite zu erzielen.

Es gilt weiterhin die Weisheit von Benjamin Graham: The fact that most professionals do a poor job of stock picking does not mean that most amateurs can do better.

Ich teile deine Einschätzung – und schreibe das auch immer wieder: Die meisten Privatanleger fahren mit dem Index (MSCI World) am besten.

Wer Overperformance will, der muss sie sich erarbeiten. Das hätte auch Graham so gesehen.

Wer mittels Stockpicking investiert muß regelmäßig Timing – Entscheidungen treffen sowie laufend eine Auswahl von Werten als eventuelle zusätzliche oder Ersatzinvestition überblicken.

Nach welchen Kriterien kaufst und verkaufst Du die Einzelwerte in Deinem Depot?

Wie viele Einzelwerte bei prüfst Du regelmäßig, ob diese als Investment in Frage kommen (bei 36 Werten in Deinem Depot)?

Ich bin mit nur zehn Werten gestartet – und habe nur ganz langsam erhöht. So konnte ich den Überblick behalten. Ich mache das ja schon seit über 8 Jahren. Zwölf der Werte sind zudem ein Korb von High-Growth-Aktien, die habe ich vor zwei Jahren hinzugefügt (nachdem ich über Jahre zu diesen Aktien gelesen hatte).

Nach welchen Kriterien ich kaufe und verkaufe begründe ich regelmäßig hier auf dem Blog, in den Podcasts von grossmutters-sparstrumpf und tagesaktuell auch in der Facebook-Börsengruppe „Kleine Finanzzeitung“.

Wir haben eine extrem gute Zeit für Growth-Aktien. Das ist keine Frage. Sogenannte Value-Werte laufen dem Markt über die letzten zehn Jahre sehr weit hinterher. Ich gehe davon aus, dass das so bleibt.

Die meisten Value-Anleger die in kenne, liegen weit hinter dem Markt. Ich vermute fast, dass geht auch dir so. Wobei ich selber diese Unterscheidung nicht mache. Als ich APPLE 2016 zuletzt nachgekauft habe, da galt die Aktie aufgrund des KGVs als Value. Mir ist das zu kurz gedacht. Jetzt gilt sie als Growth. Na ja.

Da ist es wieder, das Thema mit den Steuern. Aber das wird immer falsch betrachtet. Ich muss die Steuern eh irgendwann zahlen, da ist es egal, ob ich dies Jahr oder Übernächstes zahle. Ok, der Zinszins für das abgeflossene Geld ist weg. Aber das ist, wenn man gut hantiert, sprich vor einem Einbruch verkauft irrelevant.

Da ist es wieder, das Nicht-verstehen, wie sehr es deine Performance schädigt, wenn du die Steuern jetzt zahlst – und nicht erst in 20 oder 30 Jahren. Natürlich bleibt die Höhe der Steuern auf den in diesem Jahr angefallenen Gewinn gleich. Aber die 25 Prozent die du abführst werden nun mal 20 oder 30 Jahre lang keine Gewinne mehr erwirtschaften, keine Zinsen und auch keine Zinseszinsen. Und das summiert sich ziemlich. Und ist alles andere als irrelevant.

Was in den schlechten Zeiten geschieht, frage ich mich auch besonders bezogen auf die deutsche Finanz-Blogger Szene und ETF Sparer. 2009 gab es kaum ETFs und ob die Menschen ihre Sparpläne 10 Jahre durchhalten? Ich frage das auch in Bezug auf mich selbst. Werde ich so willensstark sein?

Die Frage an den Fachmann, wie man so eine lange Phase überstehen kann, ist sicher einen eigenen Beitrag wert.

Mindset. Es hängt alles davon ab, mit selchen Erwartungen du an die Entwicklung des Marktes gehst.

Ich mache mir wenig Illusionen, was diejenigen umtreibt, die derzeit neu an die Börse gehen. Sie werden schon bei der nächsten Doppelkorrektur das erste Mal sehr heftig Lehrgeld zahlen. Und verkaufen.

Wer noch jung ist und jetzt schon ein paar Jahre dabei ist, der hat eine Chance, seine Sparpläne durchzuhalten. Es ist wie mit dem Kaffee, den es im Supermarkt im Sonderangebot gibt: Niemanden treibt das in die Verzweiflung. Jeder freut sich. Und wenn der Kaffee für zehn Jahre billiger ist? Auch gut.

Mindset. Es kommt nur darauf an, ob du es realistisch siehst.

Die vielen Neuaktionäre seit 2020 sind der erste Hinweis darauf, dass auch dieser Bullenmarkt in einer handfesten Euphorie sterben kann. Gut möglich, dass das erst in fünf oder zehn Jahren passiert. Who knows.

Ich schreibe ja schon seit einer Weile mit einer gewissen Vorsicht. Nach den fast 100 Prozent Plus vom letzten Tief aus, kann sich offensichtlich keiner mehr vorstellen, dass Kurse auch mal nach unten gehen können. Für längere Zeit. Ich schon.

Hallo Christian,

an der Stelle mal ein großes Dankeschön an euch. Für mich macht die Einstellung zum Thema absolut Sinn und kommt sehr bodenständig rüber. Letztendlich ist es immer wieder die Psyche, die entscheidend ist. Ich lese, verstehe und nehme mir vor. Wenn dann jedoch eine Situation Eintritt wie ein Rücksitze werde ich unsicher und handele doch anders. Viel Erfolg weiterhin. Gruß Kai

Der NASDAQ hat als im gleichen Zeitraum, 525 % erbracht. Wie oft geschrieben und gesagt: den Index, schlägt auf längere Sicht niemand. Ist schon rein mathematisch unmöglich. Das sollte bereits in der Schule gelehrt werden. Aber wer wird es glauben? Ich auch nicht.

Ich kenne einige die auch die Nasdaq schlagen. Das ist aber sehr selten. Die allermeisten laufen dem Index weit hinterher.