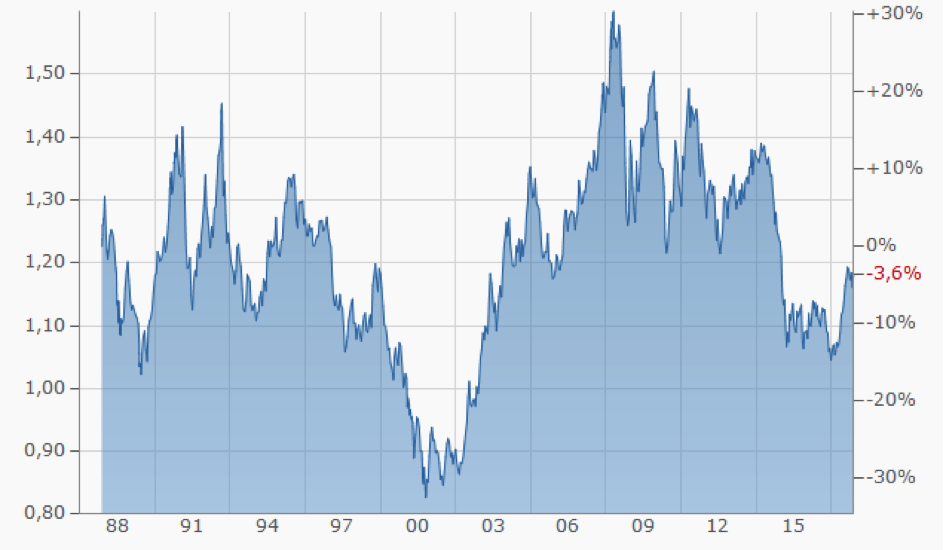

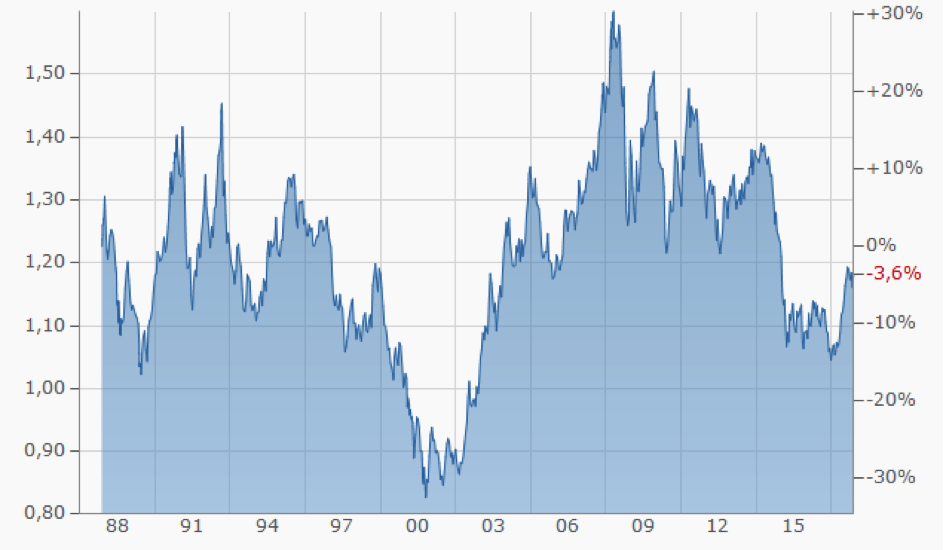

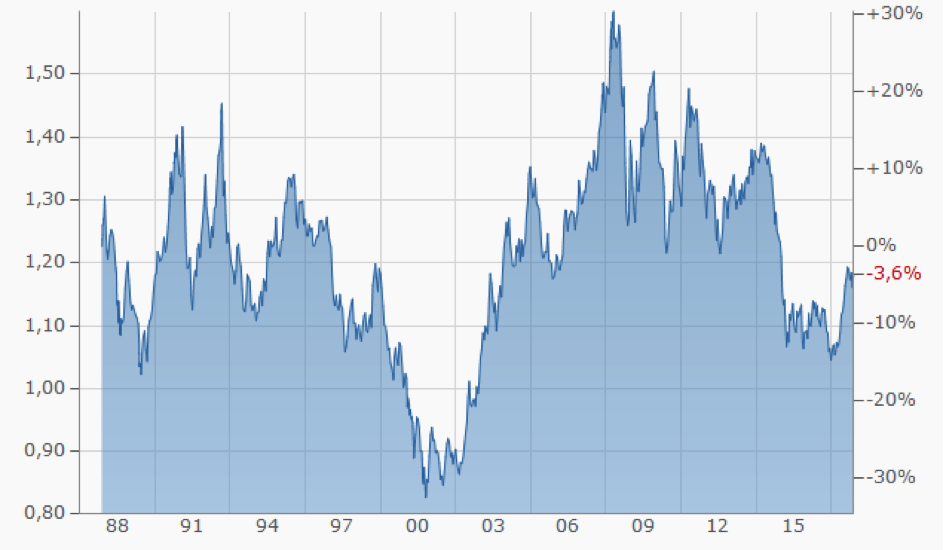

Heute will ich dir eine der einfachsten Vorgehensweise erklären, wie du in ETFs anlegen kannst – und trotzdem den Index schlägst. Sie ist aus meiner Auseinandersetzung mit den Wechselkursen zwischen dem Dollar und dem Euro entstanden. Hier kommt der Langfristchart – wie viele Dollar bekommst du für einen Euro?

Das geht aber ganz schön rauf und runter!

Ja, so ist es. Und weil das so ist, kannst du mit deinen Anlagen in amerikanische Aktien (und auch bei ETF’s) ohne Probleme einen Extra-Verlust machen. Du musst nur tief kaufen – also bei 0,90 Dollar je Euro. Und wenn der Dollar dann ganz billig ist (und der Euro teuer) – dann verkaufst du. Bei 1,50 Dollar je Euro. So kannst du problemlos rund 50 Prozent deines Geldes verlieren. Ups.

Das ist natürlich nicht sinnvoll. Besser ist, du kaufst amerikanische Aktien (oder ETFs) wenn du satte 1,50 Dollar für jeden Euro erhältst. Ist der Dollar dann nach vielen Jahren deutlich teurer (sagen wir mal: 1,05 Dollar je Euro), dann verkaufst du alle Anlagen im Dollarraum. Extragewinn – 30 Prozent. Krass. Und viel besser.

Ein solches Vorgehen mit dem du einen Extra-Gewinn machen kannst will ich dir heute vorschlagen. Der Gewinn ist dabei nicht etwa klein, sondern kann dein Endergebnis um 10-20 Prozent vergrößern. Hast du also in all den Jahren deiner Anlage in amerikanische Aktien einen Gewinn von 500 Prozent gemacht, dann bekommst du mit dieser Vorgehensweise noch ein Sahnehäubchen oben drauf: 50-100 Prozent.

In Mark und Pfennig

Du hast dir einen Vanguard S&P 500 ETF gekauft. Für 10.000 Euro. Am Ende sind daraus – nach vielen Jahren – 60.000 Euro geworden. Also 500 Prozent Gewinn + deine Einsatz. Mit der Vorgehensweise die ich dir jetzt vorstelle, hättest du stattdessen zwischen 66.000 Euro und 72.000 Euro rausbekommen.

Wie lange das dauert? So ganz genau kann dir das keiner sagen. Wir müssen uns also an Durchschnittswerte halten, um ein Gefühl dafür zu bekommen, in welchem Zeitraum du mit so einem Ergebnis rechen kannst. Da du einen thesaurierenden ETF genommen hast, werden die eingenommenen Dividenden automatisch wieder angelegt. In dem Fall kannst du mit einem Wertzuwachs von rund 10 Prozent im Jahr rechnen. Durchschnittlich.

Dann braucht es 19 Jahre, bis du bei dem von mir angenommenen Betrag angekommen bist. Das kann durchaus schneller gehen. Der S&P 500 kann sich also besser entwickeln. Das kann aber auch deutlich länger dauern – der S&P 500 kann auch mal schlecht laufen. Oder sogar sehr schlecht.

Der Extra-Gewinn

Wie du am obigen Chart sehen kannst, ist es nicht einerlei, wann du deine 10.000 Euro in einen ETF auf den S&P 500 anlegst. Egal wo dieser Fonds gelistet wird und einerlei ob sein Preis in deinem Portal in Euro angezeigt wird – du investierst immer in den Dollarraum. Und wenn du dein Geld zurückholst, dann wird es aus dem Dollarraum in den Euroraum übertragen. Zum dann gültigen Wechselkurs. Deshalb ist es nicht einerlei, wann du kaufst. Und es ist schon gar nicht einerlei, wann du verkaufst.

Werfen wir einen Blick auf die letzten 12 Monate um das zu verstehen. Zunächst einmal kommt der Chart für den S&P 500.

Der Index hat um 17,3 Prozent zugelegt. Super. Dazu kommen noch die Dividenden. Noch besser. Und was hat ein ETF auf den S&P 500 in dieser Zeit gebracht? Hier kommt der Chart:

ISHARES S&P 500 UCITS ETF

Die beiden Charts haben erkennbar keine Ähnlichkeit. Warum? Weil das Verhältnis des Euro zum Dollar in dieser Zeit stets geschwankt hat. Und da der Euro alles in allem in dieser Zeit stärker geworden ist, bekommst du deutlich weniger Euro zurück wenn du jetzt verkaufst, als wenn der Wechselkurs stabil geblieben wäre.

Der Euro ist um rund 10 Prozent stärker geworden. Das erklärt die große Diskrepanz zwischen dem Index (+ 17,3 Prozent) und dem Ergebnis des ETFs (+7,2 Prozent).

Hier kommt noch der Chart zum Preis des Dollar in Euro:

Jetzt habe ich dich lange genug mit Zahlen und Charts behelligt – es wird Zeit, dass ich dir sage, was du mit deinem Geld machen kannst, um am Ende den Index zu schlagen.

Erstens: Du kaufst ETFs (oder Aktien) im Dollarraum bevorzugt dann, wenn der Wechselkurs zwischen den Währungen über 1,20 steht. Jetzt bekommst du viele Dollars für dein Geld. Natürlich ist es noch viel besser, wenn du bei 1,40 oder 1,50 kaufst. Aber da steht der Dollar nun mal selten.

Ich habe den Großteil meiner amerikanischen Aktien gekauft, als der Dollar schwach war. Auch deshalb konnte ich in den letzten Jahren so einfach den Index schlagen. Das hat mit Können oder Wissen nichts zu tun. Ich hatte schlicht Glück. Auf die Wechselkurse habe ich bei meinen Anlageentscheidungen nicht einmal geachtet. Sie schienen mir unwichtig zu sein, da ich davon ausgegangen bin, dass sich Wechselkurse über längere Zeiträume ausgleichen.

Der Chart oben (und unten – er kommt jetzt schon wieder!) scheint diese These zu bestätigen. Doch er zeigt auch: Bei 1,40 oder 1,50 Dollar je Euro amerikanische Aktien zu kaufen, das ist ein Turbo fürs Depot.

Warum habe ich dir nun geraten, oberhalb von 1,20 zu kaufen? Dazu ist es hilfreich, noch einmal einen Blick auf den Langfristchart zu werfen. Hier kommt er – zum dritten Mal.

Wenn du dir dieses steile Felsengebirge genau anschaust, dann wirst du sehen, dass der Durchschnittskurs zwischen den Währungen zwischen 1,15 und 1,20 Dollar pro Euro liegt. Du kannst dazu auch einfach versuchen, vor deinem inneren Auge die hohen Berge in die Täler zu verfüllen. Die tiefen Löcher (1998-2004) kannst du locker füllen, wenn du alles was in den Jahren 1988-1997 und 2004-2014 über 1,20 hinausgeht in die Täler packst.

Zweitens. Du verkaufst deine Anlagen in Dollar erst, wenn du einen Kurs von 1,10 Dollar je Euro siehst. Das ist nun leichter gesagt als getan. Immerhin hat der Dollar in der Zeit von 2003 bis zum Jahr 2015 gebraucht, bis er den Zielkurs erreicht hat.

Zwölf Jahre sind eine lange Zeit – gut möglich, dass du deutlich früher dein Geld brauchst. Niemand weiß, wie lange der Dollar so stark sein wird wie derzeit. Zudem ist auch unklar, wie viel stärker er noch wird. Viele Experten sehen ihn in naher Zukunft bei der Parität stehen. Für einen Euro würdest du dann genau einen Dollar bekommen. Und umgekehrt.

Die Rente naht – was nun?

Wenn du also mit 62 Jahren in Rente gehst und an dein Geld möchtest – was kannst du dann tun? Ich würde dir raten nichts zu tun – jedenfalls nicht wenn der Dollar gerade schwach ist, also oberhalb von 1,20 steht. Wenn du klug warst, dann hast du die Hälfte deines Geldes ohnehin in einen ETF auf den MDAX angelegt (oder in Einzelaktien aus dem Euroraum). Diese Anteile verkaufst du nun regelmäßig. Immer wenn du Geld brauchst. Die Anteile am S&P 500 verkaufst du aber erst, wenn der Dollar zumindest bei 1,10 Euro steht.

Und wenn das alles tatsächlich12 Jahre dauern sollte, dann kannst du im Alter von 74 auch von deinen Anlagen im Dollarraum leben. Statistisch gesehen hast du dann ohnehin noch 16 weitere Jahre zu leben. Zeit genug also, das Geld auszugeben.

Wie kommen nun die 10-20 Prozent mehr zustande, die ich dir versprochen habe? Ganz einfach. Ich bin davor ausgegangen, dass du im Laufe der Zeit so klug warst, im Durchschnitt bei 1,30 zu kaufen – und dass du bei 1,10 erst wieder aussteigst. Auf diese Weise kommt dein Extra-Gewinn zustande.

Und du hast den Index geschlagen. Glückwunsch!

Kann das auch schief gehen?

Gute Frage. Wie alles im Leben, kann auch diese Vorgehensweise schief gehen. Ich sehe vor allem zwei Gefahren. Erstens kann es sein, dass du dringend an dein Geld willst. Warum auch immer es dazu kommen kann. Du könntest zum Beispiel eine schwere Krankheit bekommen und möchtest dir deshalb noch einmal richtig was gönnen.

In dem Fall musst du möglicherweise zu einem ungünstigen Kurs verkaufen. Nicht zu ändern. Ich wünsche dir natürlich zum einen, dass dieser Fall nie eintritt. Und zum anderen wünsche ich dir, dass deine amerikanischen Investments in der Zwischenzeit so gut gelaufen sind, dass du ohnehin nicht allzu traurig sein musst.

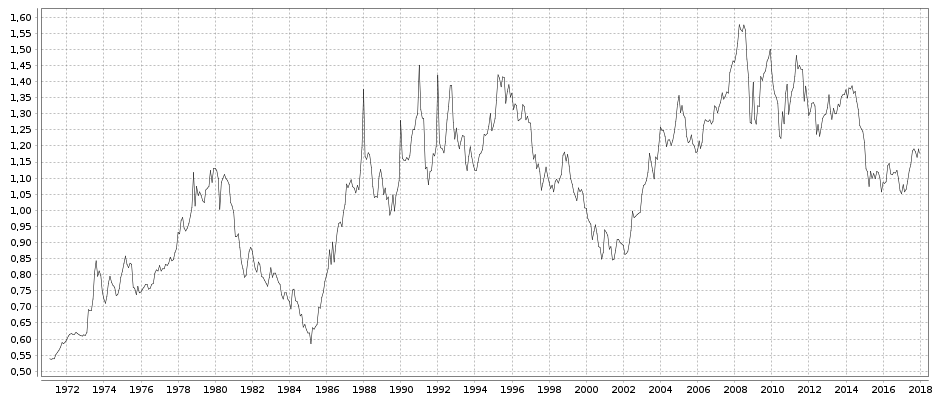

Der Dollarkurs seit 1971

Zweitens. Wechselkurse schwanken nicht immer nur auf und ab. Sie können sich auch dauerhaft ändern. Das ist zum Beispiel in den 70er Jahren passiert. Alles in allem hat die US-Währung gegenüber der damaligen Mark in dieser Zeit um rund 50 Prozent nachgegeben. Dauerhaft (mit einer kurzen Unterbrechung in den 80er Jahren).

Warum ist das seinerzeit passiert? Die hohen Inflationsraten in den USA waren wohl der ausschlaggebende Grund. Die Vereinigten Staaten litten unter einer Inflation von bis zu 15 Prozent pro Jahr. Kann das wieder passieren? Es ist unwahrscheinlich – aber nicht unmöglich.

Leg dein Geld auch im Dollarraum an

Spricht trotzdem etwas für ein Engagement in den USA? Ja. Unternehmen wie FACEBOOK, APPLE oder AMAZON kannst du nur dort kaufen. Es gibt hier nichts vergleichbares. Zudem sind die USA historisch sowohl wirtschaftlich als auch politische deutlich stabiler als viele andere Länder – schon gar stabiler als Deutschland es im 20. Jahrhundert war. Wir hatten in der Zeit zwei Währungsschnitte. Die Amerikaner nicht.

Wenn du dein Geld im Dollarraum anlegst, dann vertraust du damit auf die enorme wirtschaftliche Stabilität und Prosperität des Landes. Ich persönlich halte das für eine gute Idee (und du darfst das selbstverständlich ganz anders sehen). Wie sagt doch Warren Buffett immer so schön: Don’t bet against America.

Wenn du keinen Beitrag mehr verpassen willst, dann bestell doch einfach den Newsletter! So wirst du jedes Mal informiert, wenn ein neuer Beitrag erscheint!

Hallo Christian,

danke für den hervorragenden Beitrag! Genau danach habe ich gesucht. Denn ich fand es schon immer „interessant“, dass Aktien in Dollar steigen, in Euro aber fallen können – und umgekehrt. Natürlich wollte ich wissen, ob ich das irgendwie nutzen kann. Auf den einschlägigen Blogs habe ich dann aber leider nur Aussagen wie „über kurz oder lang gleicht sich das wieder aus“ gefunden.

Da ist dein Artikel schon wesentlich fundierter! Ich werde die von dir dargelegten Erkenntnisse jedenfalls in meine zukünftigen Anlageentscheidungen einfließen lassen.

Beste Grüße

Thomas

Wie kann ich Aktien am US Markt kaufen, wenn mein Sitz in München ist?

Kann ich einfach ein Konto/Depot in der USA eröffnen?

Wenn ich Aktien am NYSE kaufe (APL) dann in Euro. Danke für die Info.

Ich kann bei meiner Bank Aktien auch in New York kaufen. Einerlei wo du kaufst und in welcher Währung, du trägst bei Aktien aus dem Dollarraum immer das Währungsrisiko (auf der einen Seite) oder profitierst davon, wenn der Dollar stärker wird (auf der anderen Seite). Egal ob du sie in Euro oder Dollar kaufst. Das Geld muss in dem Fall aus dem einen Währungsraum in den anderen.

Herzlichen Dank für die ausführliche Antwort. Ich habe nun rausgefunden, dass der Ausführungsort bei der Order ausgesucht werden kann. Mit Ihrer Überlegung, dass der Dollarkurs ggü Euro steigt, lohnt sich der Kauf von US Aktien in US Dollar.

Nein. Lohnt er nicht. Auch deine amerikanischen Aktien in Euro gekauft schwanken mit dem Dollar.

Ist so – bleibt so.

Sobald ich anfange, ETFs nur dann zu handeln, wenn der Wechselkurs günstig ist, kann ich gleich versuchen, Schwankungen im Index für mich zu nutzen. Dieses Market Timing spricht aber meiner Meinung nach fundamental gegen die Prinzipien des passiven Investierens.

Was spricht gegen die hier schon erwähnten währungsgesicherten ETFs wie zB dem Source S&P 500 UCITS ETF EUR-Hedged?

Ich würde so etwas nicht kaufen. Der finanzwesir interessanterweise auch nicht:

https://www.finanzwesir.com/blog/geldanlage-etf-waehrungsabsicherung

Du musst mit deinem Geld zu einem konkreten Zeitpunkt in den Markt. Und du wirst zu einem konkreten Zeitpunkt wieder aussteigen. Ich würde dafür die günstigsten Zeitpunkte wählen – aber das muss ja niemand tun. Jeder darf die Währungsschwankungen ignorieren. Ich käme, nachdem ich mich damit beschäftigt habe, nicht auf diese Idee. Wozu soll ich 10 oder 20 oder 30 Prozent Gewinn auf dem Tisch liegen lassen? Davon hängt die Höhe meiner Rente ab.

Zum Glück gibt es ETFs auf den S&P500 die währungsgesichert sind und ggf auch ausschütten. Die Empfehlungen zum Dollarkurs sind zwar rechnerisch nachvollziehbar, in der Praxis aber ziemlich unrealistisch.