Tech-Aktien schlagen Nicht-Tech-Aktien seit nunmehr 18 Jahren. Leider werden die Anleger trotz dieser deutlich sichtbaren Entwicklung nicht schlau.

Immer wieder erwischt die Börse Anleger auf dem falschen Fuß. Das war um die Jahrtausendwende besonders augenfällig. Millionen von Deutschen hatten sich von heißen Versprechungen auf nicht enden wollendes Wachstum von Aktienkursen und von unermesslichem Reichtum an den Neuen Markt locken lassen. Der Internet-Bubble hatte sie fest im Griff. Und sie verloren am Ende viel Geld.

Als das alles vorbei war, wollten die übrig gebliebenen Fans der Aktie von Technologie-Unternehmen nichts mehr wissen. Sie leckten ihre Wunden und setzten fortan auf Unternehmen, die eine Dividende zahlten. Jetzt sollten es also General Electric sein, Procter & Gamble und Coca Cola. Oder Daimler, Allianz und die Deutsche Post. Und mit diesen Aktien liefen die Anleger in den folgenden Jahren dem Index weit hinterher.

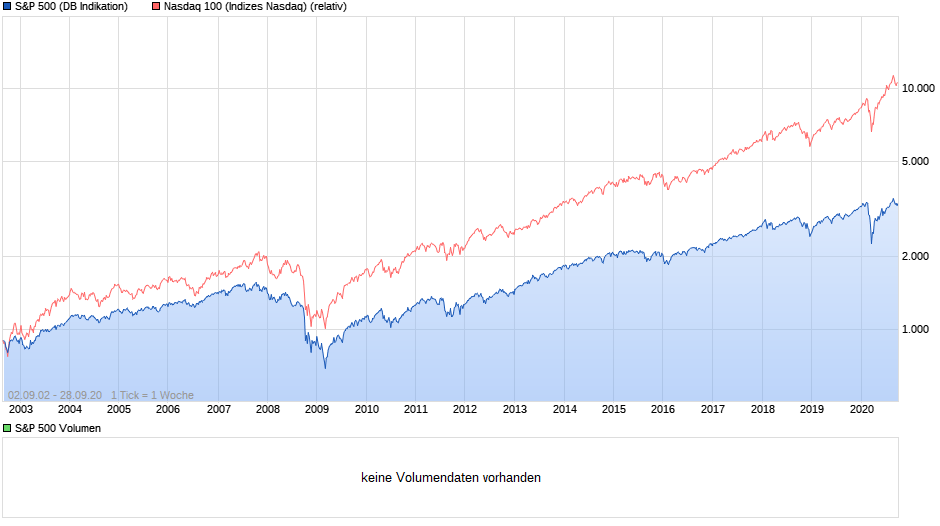

So ist es wieder und wieder in der Börsengeschichte. Die Anleger haben die letzten Jahre in Erinnerung. Und ziehen aus ihnen ihre Schlüsse. Die Schlüsse die sie aus dem Niedergang der Technologieaktien in den Jahren 2000-2002 zogen, sie kamen zu genau dem falschen Zeitpunkt. Vom Tief des Jahres 2002 an gerechnet hat Technologie den breiten Markt seither um Längen geschlagen. Das zeigt ein Blick auf die Kursentwicklung der NASDAQ (rot) und des S&P 500 (blau).

Wer ab 2002 den Index schlagen wollte, der kam um die schnell wachsenden Internet-Unternehmen wie Amazon, Apple, Paypal, Facebook, Netflix und nicht herum. Auch der Erfolg von Apple basiert auf dem Internet, denn erst das iPhone schuf einen guten Zugang zum mobilen Internet. Hinzu kamen in den letzten Jahren immer neue Firmen, deren Geschäftsmodell ebenfalls auf dem Internet oder dem mobilen Internet basiert, wie Zoom Video, Peloton, und Wix.

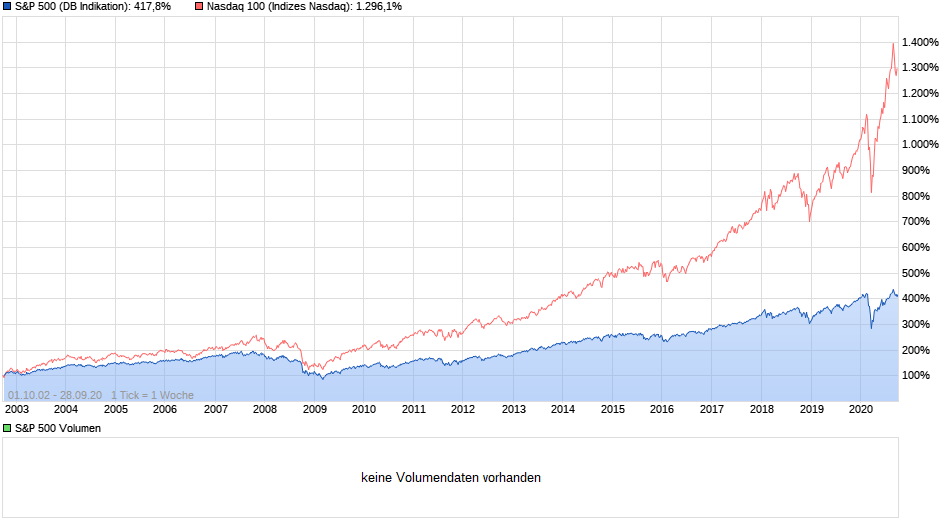

Das wahre Ausmaß in dem (zum großen Teil) profitable oder zumindest sehr stark wachsende Tech-Unternehmen seit 2002 besser abschnitten als die Old Economy ist in dem Chart oben nicht gut zu erkennen. Er ist logarithmisch und zeigt sehr gut, wie konsequent und gleichmäßig die Entwicklung der beiden Indizes sich vollzogen hat. Kein Hype. Werfen wir noch einen Blick auf den gleichen Chart, diesmal mit einer prozentualen Skala an der Seite. Dann wird der Unterschied in der Performance deutlicher.

Leicht zu erkennen ist, dass die NASDAQ ziemlich genau den dreifachen Return des breiten Marktes gebracht hat. Anleger in Einzelaktien die Technologietitel in dieser Zeit gemieden haben, liegen in der Regel mit ihrer Performance noch deutlich hinter dem S&P 500. GE, Procter & Gamble und Coca Cola waren also das Ticket in die Unterperformance. Daimler, Allianz und die Deutsche Post ebenso.

Die Welt ist digital – und wird noch digitaler

Das Smartphone und damit das mobile Internet haben bei der Veränderung der Welt eine entscheidende Rolle gespielt. In den Jahren vor dem iPhone wurde ein Handy zum telefonieren genutzt und zum Verschicken von SMS. Wer etwas Besonderes wollte, der hat sich seinerzeit eine bunte Hülle gekauft oder einen ganz besonderen Klingelton. Und Nokia war einer der mächtigsten und wertvollsten Konzerne des Planeten.

In der Zeit nach der Präsentation des iPhone (2007) änderte sich das alles sehr schnell. Heute ist das Smartphone ein Allroundtalent um Sprachen zu lernen, ein Konto zu führen, Rechnungen zu schreiben, Videos zu sehen, Musik zu hören und die neuesten Nachrichten zu erfahren. Alles das geht heute ohne die Tagesschau, ohne einen Sprachlehrer, ohne Sparkassenmitarbeiter und ohne eine Sekretärin.

Viele Menschen nutzen für all diese Tätigkeiten nur ein kleines Stück Software. Eine App. Der mächtigste und wertvollste Konzern des Planeten heißt heute Apple und betreibt eine Plattform, auf der die Nutzerinnen und Nutzer fast 2 Millionen verschiedene Apps im App Store runterladen können.

Die Zukunft ist digital – auch in der Landwirtschaft. (Foto: John Deere)

Technologische Veränderungen haben im vergangenen Jahrzehnt unser Leben gründlich verändert. Am Arbeitsplatz wie zu Hause. Dieser Trend wird sich in den nächsten zehn Jahren nicht verlangsamen. Er wird sich sogar noch beschleunigen. Im Mittelpunkt vieler Veränderungen wird Software stehen. Die Zukunft ist digital.

Wer auf Einzelaktien setzt, der wird auch in Zukunft auf Unternehmen setzen müssen, die die Gewinner der Digitalisierung sind. Apple, Facebook, Mastercard, Amazon und Microsoft werden weiterhin deutlich an Einfluss gewinnen. Weil sie das Leben von Konsumentinnen und Konsumenten einfacher, bequemer und auch angenehmer machen.

Neben den bekannten großen Gewinnern des Internets und des mobilen Internets werden sich im nächsten Jahrzehnt viele neue Spieler durchsetzen. Zoom Video (Videokonferenzen) wird möglicherweise so ein Spieler sein. The Trade Desk (digitale advertising) hat ebenfalls das Zeug dazu. Pinterest kann zu einem starken sozialen Netzwerk aufsteigen. Wer auf solche Unternehmen setzen will, der kann das tun. Und kann ihre Aktien kaufen.

Die Welt der kleinen digitalen Unternehmen ist allerdings sehr schnelllebig. Nur wer gut informiert ist, hat die Gewinner im Depot. Wem das zu kompliziert ist, der kauft entweder den ganzen Index (MSCI World) oder einen ETF, der sich auf neue Technologien konzentriert, wie der Information Technology Index oder auf die NASDAQ.

Digitale Gewinner finden sich überall – auch in der Landwirtschaft

Die Gewinner der Zukunft heißen allerdings nicht nur Apple, Microsoft, Facebook und Pinterest. Ich habe auch viele Nicht-Tech-Werte im Depot. Allerdings gilt auch für sie: Software ist eating the word. Oder anders ausgerückt: Die Zukunft ist digital. Wer das nicht versteht, den wird es in zehn Jahren möglicherweise schon nicht mehr geben.

Nike, Starbucks und Chipotle Mexican Grill sind erfolgreich, weil sie auf Online-Sales setzen. Disney konzentriert sich seit zwei Jahren auf das Streaming-Geschäft. Was für ein Glück für den Konzern, der von der Corona-Pandemie so hart getroffen wurde, wie kaum ein anderer meiner Depotwerte.

Selbst der Landmaschinen-Hersteller John Deere befindet sich seit Jahren schon in einem Digitalisierungsprozess. Trecker werden durch Software gesteuert, nutzen GPS und können autonom Felder bestellen. Drohnen überwachen nicht nur den Zustand der Saat, sondern werden zunehmen auch für die Düngung und zum Ausbringen von Pflanzenschutzmitteln eingesetzt.

Was Anleger tun können

Ich kann Anlegerinnen und Anlegern nur zu folgendem Gedankenexperiment raten: Wer von ihnen hat sich vor 20 Jahren, als der Internet-Hype gerade zu Ende war, eine Welt vorstellen können, die so digital ist, wie die heutige? Wer hat erwartet, dass er mit einem Smartphone in der U-Bahn Filme auf YouTube schauen kann? Wer hat erwartet, dass die DVD im Jahr 2020 Vergangenheit sein würde und die Zukunft Netflix und dem Streaming gehört? Die Veränderungen die wir in diesen zwanzig Jahren erlebt haben, sie übersteigen alles, was seinerzeit als „die Zukunft“ angesehen wurde.

Für die jetzt vor uns liegenden 20er Jahre erwarte ich noch einmal das gleiche Ausmaß an Veränderungen wie in den letzten zwei Jahrzehnten. Die Welt im Jahr 2030, sie wird weitaus digitaler sein, als die Welt, so wie wir sie jetzt kennen. Wer das nicht versteht, der wird mit seinen Anlagen auch in den kommenden Jahren dem Index hinterherlaufen.

Mehr lesen

Mehr über die Gewinner die Digitalisierung findest du in meinem neuen Buch „Schatz, ich habe Aktien gekauft!“. Wer es handsigniert haben möchte, der findet die Anleitung um das Buch zu bestellen hier.

Wenn du keinen Beitrag mehr verpassen willst, dann bestell doch einfach den Newsletter! So wirst du jedes Mal informiert, wenn ein neuer Beitrag erscheint!

Sehr guter Beitrag. Ich glaube auch nicht das wir schon das Ende der technologischen Fahnenstange erreicht haben, sondern gerade erst dabei sind sie aufzurichten. Lyxor hat vor einem halben Jahr 5 ETFs mit Zukunftsthemen herausgebracht. Innerhalb dieser Themen ETFs sind mehrere Trendthemen zusammengefasst. Diese ETFs beinhalten Schwellenländer und Small Caps, also investieren abseits des FAANG Universums und sind somit eine super Ergänzung zum klassischen 70/30 Portfolio. Ich selbst bespare den LYXOR ESG Disruptive Technology und den LYXOR ESG Digital Economy. Die Performance ist echt stark. In den 6 Monaten ihres Bestehens haben sie sowohl Nasdaq als auch den World Information Techn. hinter sich gelassen.

https://de.extraetf.com/etf-comparison?etf=LU2023678282,LU2023678878,IE00B53SZB19,IE00BM67HT60

Allemal ein Blich wert:

https://www.lyxoretf.de/de/retail/market-insights/blog/zukunfts-etfs-neu-gedacht-5-themen-etfs-der-naechsten-generation

Ich stimme dem vollständig zu, wobei ich allerdings auch GE und Daimler als Tech-Unternehmen ansehe. Auch IBM oder Yahoo uva. sind Techs, allerdings ohne Outperformance. Insofern genügt das Label „Tech“ alleine natürlich nicht, um den Index zu schlagen.

Wann und ob eine Branchenrotation kommt, weiß natürlich niemand. Green Energy und Drohnentechnologie immer in Verbindung mit KI scheinen mir zukunftsträchtige Themenfelder zu sein. Im Bereich Energie hängt vieles von den Speichertechnologie ab. Hierbei ist Tesla mein Favorit. Bzgl. Drohnen gelten chinesische Firmen als führend.

Es kann natürlich sein, dass in Folge der Covid-Problematik auch die Pharma-/Biotech-Industrie wieder mehr Beachtung bei den Anlegern findet. Auch das Zusammenwachsen von IT und BioTech scheint mir aussichtsreich zu sein.

Es ist richtig, dass die Digitalisierung immer mehr unser Leben bestimmt.

Ich finde es aber nicht richtig, bei der Auswahl von Einzelaktien nur diesen Aspekt zu sehen.

Keiner weiß, wie die Zukunft unser Leben verändert, und welche Unternehmen eine Führungsrolle übernehmen. Netflix, Tesla? Kann sein oder auch nicht.

Dass andere Unternehmen keine Rolle mehr spielen oder nur eine untergeordnete, wage ich zu bezweifeln. Es ist richtig, dass MCD, PG, und viele Pharmawerte in letzterer Zeit einen schlechteren Lauf hatten. Aber die aktuelle Situation sagt nichts über die langfristige Entwicklung aus.

Ich habe Msft, Cisco, Intel in einer Zeit gekauft, in der keiner Technologiewerte kaufen wollte.

Und ich habe jetzt verstärkt Aktien aus dem Pharma- und Gesundheitsbereichgekauft und kein Stück aus dem Konsumbereich , PG, Pep, MCD verkauft.

Ich gehe davon aus, dass auch in Zukunft weltweit die Menschheit mehr nach Essen und Getränke,Medikamente und Gesundheitsartikel nachfragt als nach Netflix oder Tesla.

Ich bin in einem Alter, in dem ich mir nichts mehr beweisen muss. Meine Aktienperformance muss nicht irgendeinen Index schlagen.

Ich bin sehr zufrieden mit meinem langfristig angelegten Depot, das gut nach Branchen und Ländern struktuiert ist und Jahr für Jahr ordentliche Erträge durch Dividendenaristokraten bringt. Damit kann ich gut schlafen.

Ich kaufe weiterhin Wachstumswerte, die aktuell keiner will und deshalb günstig sind.

Fresenius z.B. Ich laufe keinen Trends hinterher.

Ein Vorteil von Software ist die große Skalierbarkeit. Die große Marge. Keine enormen Energiekosten, Personalkosten, Rohstoffe nur Copy und Paste. Das ist ein Vorteil, der so schnell nicht aufzuhalten ist. Andererseits werden die Indizes Schritt für Schritt digitallastig und somit schwerer zu schlagen. Ich bin sehr gespannt, wie das auf Dauer weitergeht.